BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD-0.11%

ETH/HKD-0.11% LTC/HKD-0.02%

LTC/HKD-0.02% ADA/HKD+0.27%

ADA/HKD+0.27% SOL/HKD+1.15%

SOL/HKD+1.15% XRP/HKD-0.23%

XRP/HKD-0.23%上周,有美國支付寶之稱的Paypal宣布發行穩定幣PaypalUSD(簡稱“PYUSD”),加密領域再度被攪起風云。

Paypal作為美國規模最大的第三方支付機構,在SEC監管愈演愈烈的關口發布穩定幣,動機難免讓人遐想,考慮到其穩定幣在Paxos上發行,而就在2月前,由于SEC的起訴,幣安緊急下架了與Paxos合作的穩定幣BUSD。

從行業來看,眾多人士對Paypal寄予厚望,認為大型機構的入場將有可能為監管的放松奠定基礎。但在發行的背后,中心化迷思與局限性場景也正縈繞其中。

由Paypal引發的猜測,正不斷發酵。

雪中送炭:PYUSD的前世今生

2023年8月8日,美國支付巨頭Paypal正式宣布推出其穩定幣PYUSD,成為美國傳統大型金融機構發行穩定幣的首家企業。

據官網描述,PYUSD由Paxos Trust Company與Paypal合作發行,可實現美元1比1錨定。為保障其償債能力,與Tether類似,PYUSD由美元、短期美國國債和現金及等價物實行足額抵押,并將由Paxos 從 2023 年 9 月起開始發布 Paypal 美元公開月度儲備報告,明細其儲備細節。Paxos還將委托獨立的第三方會計師事務所進行PYUSD儲備資產價值的公開鑒證,按照美國注冊會計師協會(AICPA)制定的鑒證標準執行定期檢查,以確保其資產安全性與完整性。

PYUSD介紹,圖片來源:官網

從實際應用場景出發,PYUSD可支持美元與其他加密貨幣轉換,包括但不限于在兼容錢包中轉移、點對點穩定幣支付以及PYUSD付款等實際場景。該穩定幣將率先在Paypal 使用,此后將拓展用于小額支付程序Venmo,并逐步推廣其他應用程序。目前,該幣種僅限美國用戶使用,但由于其在以太坊區塊鏈上發行,因此該幣種可對開發者、錢包及Web3相關社區開放。

納斯達克CEO:正協助美國金融業監管局和SEC對Coinbase的訴訟執法工作:6月7日消息,彭博社報道,納斯達克CEO Adena Friedman在訪談中表示,納斯達克正在協助美國金融業監管局和SEC對Coinbase進行的訴訟執法工作。[2023/6/8 21:22:25]

值得注意的是,為了規避此前Paxos被指控的未注冊證券發行風險,Paypal公開表示不會向PYUSD穩定幣的用戶提供收益,而通常,Paypal 存款年利率最高在4.3%左右。

對于不太熟悉Paypal的人而言,或許會訝異其突然入局的現實性。但早在10年前,Paypal就已關注加密貨幣。

早在2013年加密貨幣初露頭角時,時任Paypal的總裁David Marcus就曾表示考慮將加密貨幣加入融資工具。2014年,Paypal與Coinbase、BitPay和GoCoin等加密企業首次建立合作。

2018年,Paypal向美國專利商標局(USPTO)提交了“加速虛擬貨幣交易系統”的專利申請,同年,Coinbase允許美國用戶從Coinbase直接將法幣免費提取到Paypal賬戶。

2020年10月,Paypal正式進入加密市場,支持美國用戶使用比特幣、以太坊、BCH和萊特幣等加密貨幣交易。在當時,平臺僅允許客戶通過內部借據憑證形式購買,但不允許提現以及錢包間轉移,更像是內部的支付憑證。

到今年,PYUSD正式發布,縱觀時間線,Paypal的入局遠非一蹴而就,而是鋪墊已久的結果。作為坐擁4.31億元活躍用戶的美國第一大支付機構,Paypal在此時的入局對于深陷監管漩渦的加密領域而言無疑是雪中送炭,也讓行業人士感受到近期少有的積極信號。

畢竟傳統機構的進場對于當前已是難得,而Paypal龐大的支付渠道、潛在的受眾群體、以及完善的基礎設施對于加密貨幣的拓展積極作用也不言而喻,而在合規方向,實力強勁的Paypal與監管機構的密切度也會更甚其他企業。

《華爾街日報》發文抨擊美國SEC起訴Ripple,稱此舉損害了美國投資者:《華爾街日報》編輯部在4月18日發表的評論文章中,批評了美國證交會(SEC)在監管加密貨幣市場方面采取的特殊做法。文章稱,SEC最近對Ripple提起的訴訟損害了投資者:“2萬億美元的加密貨幣市場的美國參與者正在尋求SEC拒絕提供的透明度,而該機構總傾向于通過個別執法行動表明自己的立場。”Ripple寄希望于新上任的SEC主席Gary Gensler,希望他能讓SEC提供加密監管透明度,但文章稱,Gensler的聲明似乎與該機構目前的立場一致。(U.Today)[2021/4/19 20:35:53]

行業一致的觀點是,在Coinbase、bianance相繼被起訴,Paxos被迫停止發行BUSD的現階段,傳統機構發行穩定幣是頗為微妙的。

去年6月,Paypal成功取得本地加密貨幣許可證,與其合作的Paxos是紐約州金融服務部管轄的合法信托機構,不論是從市場體量還是從資格審查而言,監管對其只能慎之又慎。Paypal也披露,在PYUSD推出前已經與美國監管機構和政策制定者進行了廣泛的討論。

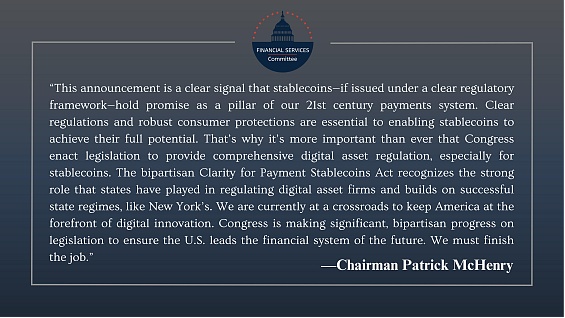

不出所料的是發行后,眾議院金融服務委員會民主黨領袖Maxine Waters公開發表了批評,認為錨定資產并未處于監管中。頗為諷刺的是,共和黨Patrick McHenry所描述則與民主黨大相徑庭,認為Paypal的穩定幣顯示出作為支付系統的前景。黨派間對穩定幣以及加密的傾向搖擺不定,意味著兩黨的競爭也將直接決定加密的走向,在此其中,Paypal的屬性則更顯而易見。

但無論如何,Paypal的入局仍是積極利好,但也引出一個問題,為何要在此時發行穩定幣?

Paypal戰略:利潤率危機與穩定幣求生

從時間來看,Paypal穩定幣戰略可謂一波三折。最早要追溯至去年,2022年1月,由于開發者在 iPhone 應用源代碼中發現“PayPal Coin”,Paypal無奈向媒體透露正在探索穩定幣。隨后,據吳說報道,Paypal曾于去年嘗試與FTX合作,但由于后續暴雷事件的發生而被暫停。一樣的場景同樣發生于今年,原計劃2月份發布的PYUSD由于Paxos的審查再度宣告暫停。

Kraken總監:美國政府6萬億美元刺激計劃將使比特幣價格達到10萬美元:Kraken總監Dan?Hedl今日發推稱,6萬億美元的經濟刺激計劃僅僅針對美國一個國家,你不認為這將使比特幣的市值達到2萬億美元嗎?(10萬美元/枚)[2020/3/25]

鏈上數據也充分顯示這一點,2022年11月8日Paypal完成共計110萬PYUSD的首次發行,今年2月1日在此鑄造2640萬枚,但于23日將已有的2550萬枚銷毀,再到8月3日,重新鑄造2490萬枚。

由此可見,Paypal實際上急于發行該幣種,但由于監管一緩再緩,因此考慮目前發布極有可能是源于監管方向的松動。盡管尚無絕對跡象表明此點,但從事件表現來看,Ripple勝訴、美國共和黨派接連提出2項關鍵法案支持加密領域,均可從側面給予一定印證。

從發行目的來看,在Paypal總裁兼首席執行官Dan Schulman的描述中,此舉是希望憑借穩定幣鞏固其在數字支付的前沿地位。表述頗為委婉,但從股價可以窺見的事實是,增長乏力的Paypal急需加密貨幣這一新的經濟增長點。

從業務構成而言,Paypal與其他支付機構相比并無二致,作為涵蓋消費者與商戶的整合式支付服務商,核心產品包括Paypal、Venmo、Xoom、 Braintree、Zettle 和 Hyperwallet,其中Venmo具有社交屬性, Xoom提供跨境支付,Braintree提供收單服務,Zettle 提供線下支付設備,Hyperwallet提供機構支付服務。

可以看出,Paypal非常類似于我國的支付寶,但不同于支付寶運營的絕對領先地位,Paypal的市場競爭更為激烈。美國的支付格局尤為復雜,Paypal、Square、Stripe競爭呈白熱化,亞馬遜、谷歌等流量巨頭也未落后,通過自建支付網絡饞食份額。因此在第三方定位的Paypal,上游需給予網絡抽成,下游需搶占商戶、機構、消費者市場,市場營銷、研發及管理費用方面的把控尤為被動,在此前提下,企業利潤率劣勢凸顯。

聲音 | PayPal的訴訟表明美國消費者金融保護局并不了解區塊鏈等:據cointelegraph報道,俄亥俄州互聯網律師Andrew Rossow在接受采訪時表示,PayPal的訴訟清楚表明,像美國消費者金融保護局(CFPB)這樣的監管機構并不了解區塊鏈,數字貨幣和人工智能等新興技術。對PayPal有利的裁決可能會證明加密貨幣領域具有突破性意義。[2019/12/15]

Paypal手續費高昂,常規手續費高達4.4%,幾乎是同類型對手最高的存在,但由于極高的營運成本,利潤率卻在持續下降。2022年全年,Paypal凈利潤率為8.79%,低于2021年的16.43%,其中營運總成本為211.51億,占總收入比例達到76%。橫向比較總營收與之相似的VISA,營運成本僅27億美元,凈利潤高達50%。從TPV來看,Paypal1.36萬億的總支付額,相比270.56億美元的凈收入,抽成率大概在1.98%,同一類型的支付寶在我國的抽成低至0.11%。

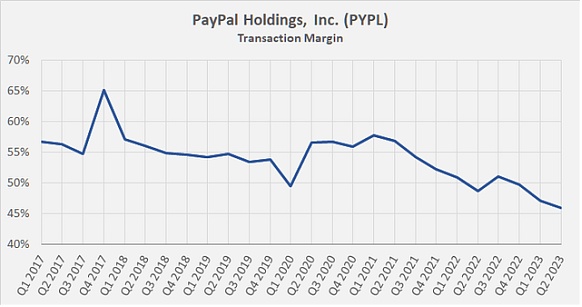

今年以來,Paypal的交易利潤率持續下跌,來源:Deep Value Ideas

簡而言之,因為成本太高,Paypal很貴,但是賺的卻很少。這帶來的困境是,業務具備高脆弱性,需花費更多成本去維持這種昂貴的費率,否則將陷入負面循環。

數據與實際表現一致,盡管Paypal的第二季度業務表現尚可,但降低的利潤更令投資者矚目。報告顯示,2023第二季度,Paypal凈營收73億美元,與上年同期68億美元相比增長7%。但交易利潤率持續下降至45.9%,上個季度為47.1%,上一年為49.7%。護城河走低從用戶數也可看出,截至2023年6月30日,Paypal活躍賬戶總數為4.31億,低于3月31日的4.33億,為連續第二個季度環比下降。

動態 | 紐約、羅德島、亞利桑那被評為美國比特幣監管最不友好的州:Bitcoinist于2月13日發表專欄文章,評選出了美國對比特幣監管最不友好的州,紐約、羅德島、亞利桑那位列前三名。紐約州的BitLicence規定,交易所必須披露全球客戶的所有信息,這使得許多加密公司離開了該州。羅德島州參議院的最新法案為加密貨幣制定了新的稅收法規,這為該州的區塊鏈業務帶來了更多困難。亞利桑那州上榜的原因是該州正在提議一項法案,和羅德島一樣,計劃對加密貨幣市場征收銷售稅。[2019/2/14]

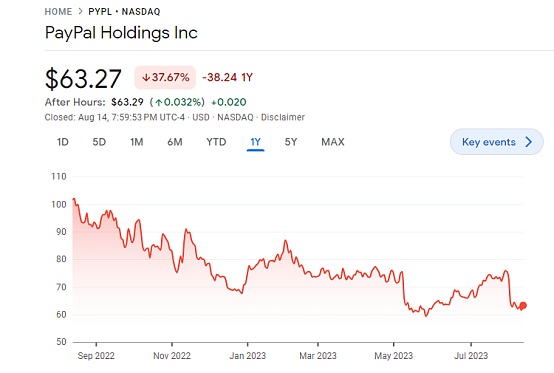

受Q2利潤率不及預期影響,Paypal當日暴跌超過9.2%,現報63.27億美元,同比去年下跌37.67%,Susquehanna、Raymond James等多家評級機構下調Paypal評級。在此背景下,營收高度依賴Venmo的Paypal將目標轉向其他方向,近年來的貸款、跨境支付、先買后付(類似花唄)均源于此,而利潤豐厚又早已布局的加密領域,自然而然出現在視野中。

Paypal一年以來的股價走勢,來源:Google Finance

眾所周知,穩定幣是加密領域最為暴利的行業,因為在規模效應下,穩定幣的邊際發行成本無限接近于0,而其1比1的法幣兌換商業模式可謂是一本萬利。

通俗的說,在兌換過程中,用戶將真金白銀的美元換取無成本的美元穩定幣,發行機構獲取無成本美元后,可通過購買國債、現金等價物等方式進行增值,至少可獲得無風險利率,幾乎相當于躺著賺錢。其中還未涉及手續費與服務費,更遑論市場波動帶來的穩定幣回購,均是其收入的貢獻組成之一。

以USDT的發行商Tether為例,在其2023Q2鑒證意見書中,從2023年4月到2023年6月,Tether運營利潤超過了十億美元,季度環比增長30%,以日進斗金論也不為過。用Q1數據比較,Tether今年一季度凈利潤為4億美元,甚至以約6億元的差額力壓我國三大運營商之一的中國聯通。

由此來看,Paypal瞄準穩定幣領域無可厚非,而從本次解綁其他加密貨幣交換來看,后續Swap的功能也指日可待,Swap具有高頻的交易場景與相當穩定的抽成費率,可持續貢獻收入,以MetaMask為例,手續費率為0.875%,其2021年收入高達2.5億元。

后續影響:穩定幣格局與監管搖擺

論完緣由,再來看影響。普遍的觀點認為,PYUSD會直接沖擊目前的穩定幣格局。

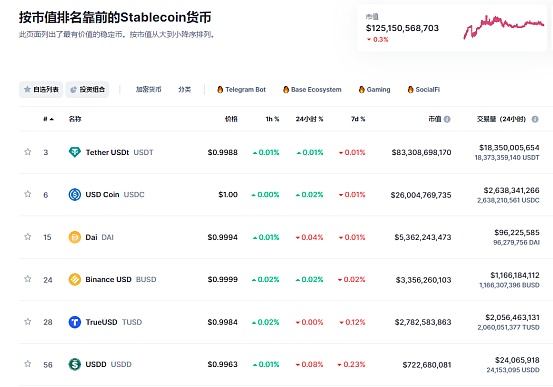

根據Coinmarketcap統計,當前穩定幣總市值約為1252億美元,其中,Tether發行的 USDT 在市場占比最高,為66.53%,約833億美元;Circle 發行的 USDC 占比20.77%,約415億美元;BUSD由于停止發行后掉入第四位,第三位由去中心化穩定幣DAI摘得,以53.6億美元占比4.28%。可以看出,穩定幣基本由前三位占據90%,頭部集中度凸顯。

穩定幣市值排名,來源: Coinmarketcap

相對于其他中心化機構,Paypal實力相當強勁,服務的機構全球化布局廣泛,更重要的是,由于發行商的合規信托性質,客戶資產并不依賴于發行商的存亡,背書優勢更為明顯。而以現狀來看,穩定幣市值本就在持續下降,不僅總市值已處于歷史低位,在近一周內,前四大穩定幣市值下跌4.19億美元,其中由于訴訟負面影響,USDT就已跌去3.25億美元。

對于PYUSD的出現,主流機構已經暗流涌動。Tether的首席技術官Ardoino表示由于PYUSD是在美國推出,而Tether主要集中于新興市場,兩者并無干涉,但其他競爭對手則不然,暗指美國本土穩定幣USDC更易受影響。

USDC方面也不甘示弱,Circle首席執行官Jeremy Allaire發推回擊稱,預計約70%的USDC在美國以外的地區被使用,增長最快的市場為新興和發展中市場。

除利益相關的穩定幣機構外,行業對PYUSD也褒貶不一。

由于PYUSD目前僅用于Paypal以及Venmo中,尚不足以與Defi生態相結合,讓部分行業內人士認為這更類似于虛擬積分的一種,是傳統金融的衍生品,并非真正的加密貨幣,即使認可其是加密貨幣,在Paxos上發行的穩定幣除了BUSD強勢外,其他也多不溫不火,PYUSD更有可能重蹈覆轍。

此外,由于PYUSD所用代碼版本過低,成本昂貴,而關于幣種的所有變量均可由Paypal控制變更,也讓加密社區認為其存在高度的中心化問題。

但業界普遍認為,該幣種的推出會推動監管的放松。上述共和黨派的眾議院金融服務委員會主席Patrick McHenry已不止一次的提出Paypal對于已通過眾議院的《支付穩定幣透明度法案》有積極的作用。

McHenry 發布關于?PayPal 宣布推出支付穩定幣的聲明,來源眾議院金融服務委員會官網

就目前而言,在PYUSD還未上交易所的當下,論行業與監管影響均還尚早。但不同于口頭表現的如此輕松,主流的機構均已采取防御行動。Circle方稱已準備超過10億美元的現金緩沖來應對Paypal的競爭,而MakerDAO 也將Spark Protocol的DAI存款利率調整為8%以降低資金外流風險。另一方面,Paypal已來勢洶洶,日前明確表示盡快上線CEX是優先事項,并將與DeFi生態整合。

由此可見,穩定幣的攻防戰即將拉開帷幕,監管方的黨派斗爭也將再度進入深水區,加密的一潭死水,終被Paypal激起了漣漪。

陀螺財經

媒體專欄

閱讀更多

金色財經 善歐巴

元宇宙Lab

比推 Bitpush News

作者:Daniel Kuhn,CoinDesk;編譯:松雪,金色財經昨天,美國著名的科技前沿證券交易所納斯達克宣布取消推出加密貨幣托管服務的計劃.

1900/1/1 0:00:00作者:terence.eth,Arbitrum 開發人員;翻譯:金色財經xiaozou本文我來總結一下 Arbitrum開發公司OffChain Labs 聯創 Ed Felten 和.

1900/1/1 0:00:00作者:PolkaWorldCoretime 的靈活分配方式將為平行鏈、平行線程和平行分片提供更多的靈活性和效率,同時也為國庫帶來了更多的收入.

1900/1/1 0:00:00前言 越來越多的數字藏品/NFT 平臺不再僅僅局限于發行、寄售,更是推出了NFT/數字藏品質押挖礦機制,活躍NFT/數字藏品市場。近期,多家數藏平臺相繼推出數藏質押挖礦活動.

1900/1/1 0:00:00撰文:金色財經cryptonaitive在全球范圍內,日本一直是一個獨特的市場。日本的加密市場也不例外。日本的加密貨幣市場,合規是最重要的議題.

1900/1/1 0:00:00作者:SerenaTaN5,Gaming Analyst at Smrti Lab翻譯:Jack,BlockBeats編者按:魔改對許多游戲老玩家來說,或許是決定其游戲體驗最重要的元素之一.

1900/1/1 0:00:00