BTC/HKD+0.18%

BTC/HKD+0.18% ETH/HKD+0.54%

ETH/HKD+0.54% LTC/HKD+0.91%

LTC/HKD+0.91% ADA/HKD+1.04%

ADA/HKD+1.04% SOL/HKD+0.45%

SOL/HKD+0.45% XRP/HKD+0.29%

XRP/HKD+0.29%作者:@mitchelljhammer;翻譯:火火/白話區塊鏈

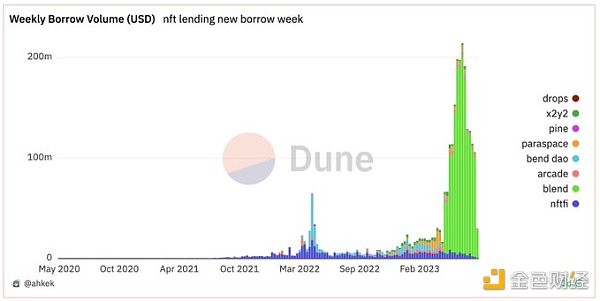

NFT的價格可能下跌了,但NFT的借貸已經來勢兇猛。今年已經有超過21億美元的貸款發放在以太坊(ETH)的NFT上

這相當于蘇富比(Sotheby's)的藝術貸款組合的兩倍,以及總藝術貸款市場的約10%。現在NFT借貸是如何運作的?為什么應該關注?

NFT借貸協議使持有人無需出售其NFT即可獲得流動性。用戶將NFT作為抵押鎖定在智能合約中,然后提取流動性資金。

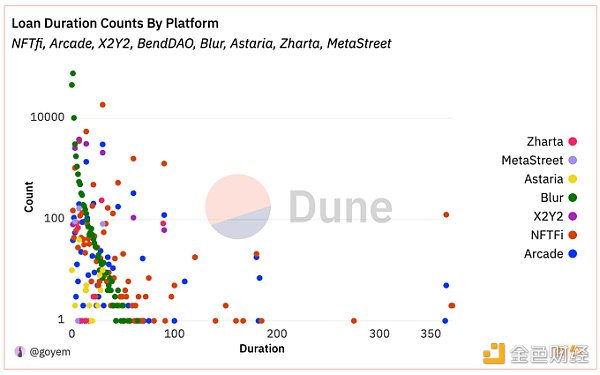

如今市場上主要有兩種借貸模式:點對點(P2P)和點對池(P2Pool)。

數據:5月美元穩定幣USDT市場份額繼續上漲至68.2%:金色財經報道,據The Block Pro數據顯示美元穩定幣USDT市場份額則繼續上漲并升至68.2%,供應量達到835億美元并創下新高,而USDC的市場份額進一步下跌至22.2%。五月調整后的穩定幣鏈上交易額下降至4646億美元,跌幅約為4.2%;已發行穩定幣供應量繼續收縮至1224億美元,降幅約為1.4%。此外比特幣和以太坊調整后鏈上總交易額繼續下降,下降幅度為5.3%,跌至1960億美元,其中比特幣鏈上交易額下降13.3%,但以太坊鏈上交易額小幅上漲3.2%。[2023/6/5 21:16:16]

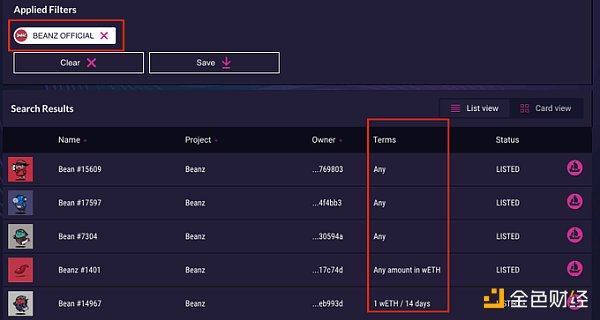

點對點(P2P)借貸:點對點借貸協議包括@Arcade_xyz、@NFTfi、@the_x2y2。這些協議根據偏好將個人出借人與個人借款人進行匹配。例如,如果我想要借貸給Beanz的持有人,我可以在@NFTfi上搜索符合我風險/回報要求的貸款條件。

Paxos發布加密寒冬如何幫助拯救數字資產經濟白皮書:金色財經報道,數字資產公司Paxos發布《加密貨幣冬天如何幫助拯救數字資產經濟》白皮書。白皮書匯集了Paxos領導團隊和加密貨幣市場數據提供商Kaiko的內部人士的見解,《加密貨幣之冬如何幫助拯救數字資產經濟》提供了對2022年底和2023年初歷史性破壞后的加密貨幣行業的看法。

為了對數字資產領域在這一動蕩時期的過去、現在和未來提供一個全面的看法,《加密貨幣之冬如何幫助拯救數字資產經濟》深入探討了2022年加密貨幣之冬之前的幾年,FTX和Alameda Research的高調崩潰所帶來的影響,以及由此造成的2.1萬億美元的市值損失。該白皮書還研究了一些關鍵的前瞻性話題,如監管環境、加密貨幣行業的運營路徑、該行業如何與消費者、風險投資公司、機構投資者重新建立信任等。[2023/4/12 14:00:08]

DeFi初創公司Huma Finance獲得830萬美元種子輪融資:金色財經報道,DeFi初創公司Huma Finance在種子輪融資中獲得830萬美元,以建立一個收入支持的借貸協議。Race Capital和Distributed Global共同領導了種子輪融資。 ParaFi、Circle Ventures和Robot Ventures參投。

該協議允許根據現金流而不是代幣進行借貸。 借款可以針對應收款項,如工資單或發票。[2023/2/24 12:26:05]

點對池(P2Pool)借貸:點對池借貸協議包括@BendDAO、@ParaSpace_NFT、@TheBNNFT、@dropsnft。這些協議允許借款人即時從現有的資金池中提取流動性,類似于@AaveAave和@compoundfinance對可替代Token的運作方式。

數據:BAYC系列NFT近24小時交易額增幅超200%:金色財經報道,據OpenSea數據顯示,Bored Ape Yacht Club(BAYC)系列NFT近24小時交易額為252.8ETH,增幅達216%。近24小時交易額排名位列OpenSea第四。[2022/8/14 12:24:20]

這兩種模式都有利弊之處:

點對點(P2P)模式更適用于非主流/長尾NFT。但是,貸款匹配需要時間,貸款期限固定,出借人風險較大。

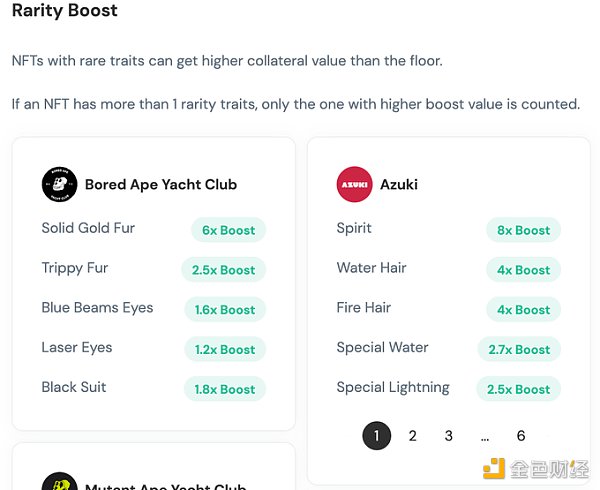

點對池(P2Pool)模式更適用于主流NFT,具有即時流動性和分散的風險。但是,利率/抵押比率不會考慮特征,并依賴于預言機。

新的模式正在出現,以改進現有的點對點(P2P)/點對池(P2Pool)范 paradigm。

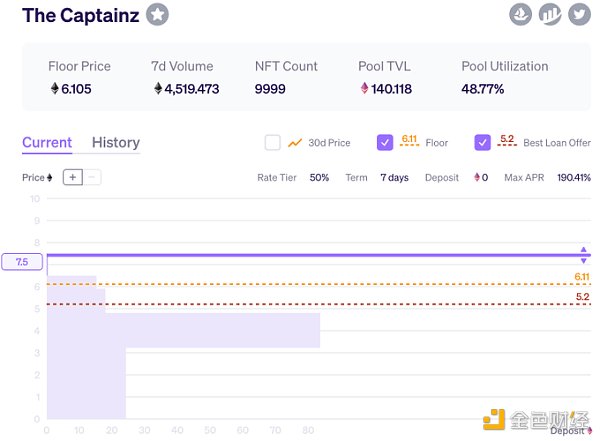

Blend (@blur_io) 使用訂單簿來匯集出借人的報價,從而提高流動性并實現高效的再融資。 @ParaSpace_NFT 提供稀有度提升,降低更高價值NFT的抵押比率。

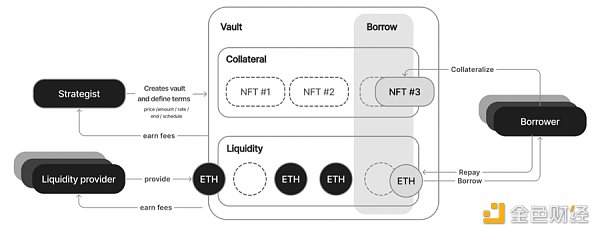

@AstariaXYZ采用了一個3方系統。流動性提供者將資金匯集到保險庫中,并委托策略師管理貸款承銷過程。

@metastreetxyz使用分層借貸。借款人可以指定自己的借貸風險偏好。風險被分段,但流動性為借款人共享。

3、NFT借貸的未來

這些協議都在構建關鍵的NFT借貸基礎組件。但我們仍然需要解決一些主要問題,包括:

更好地平衡借款人/出借人的利益

輕松管理頭寸

改進協議互操作性。

出借人應該得到適當的風險補償,而借款人應該獲得合理的貸款條件。在波動劇烈的NFT市場中,實現這一點并不容易。價格可能會迅速下跌,導致借款人的清算和不良債務的產生。

除此之外,目前的借貸協議在到期時支付利息,這意味著隨著貸款期限的推移,出借人的風險會增加。

因此,目前的NFT貸款具有短期和高利率的特點,這給市場的雙方都增加了摩擦和成本。

像傳統金融中看到的還款計劃的實施,將有助于在貸款期間降低出借人的風險。

出借人風險的降低將以更長期限、更低利率的貸款形式傳遞給借款人。

如今,管理您的NFT借出或借入頭寸需要全職工作。您需要隨時關注價格并迅速采取行動,以避免被清算或持有一袋毫無價值的抵押品。

這對大多數人來說是糟糕的用戶體驗。

Telegram和電子郵件提醒是幫助人們管理貸款頭寸的良好首步。

更高級的功能,如自動還款、清算保險和對沖工具,可以進一步提升出借人和借款人的用戶體驗。

要針對您的NFT借款,您需要將其存入智能合約。操作上意味著與您的NFT相關的實用性(空投、治理)也會隨之轉移。

但在傳統金融的擔保貸款中,情況并非如此。即使您的房屋被抵押,您仍然可以繼續居住在里面!

將您的NFT作為抵押品不應意味著您必須停止使用它!

我們需要制定標準,并以一種方式構建,使借款人可以在NFT用于借貸或其他金融協議時仍能夠訪問其基本實用性。

借貸市場對所有主要市場都是關鍵的金融基礎設施。它們提升市場效率,促進增長,擴大了市場準入。

構建正確的借貸機制確保協議能夠處理萬億美元的需求,一旦大多數資產都被編碼為NFTs。

白話區塊鏈

媒體專欄

閱讀更多

金色財經 善歐巴

比推 Bitpush News

金色早8點

Tags:NFT加密貨幣數字資產POOLAVASTR Vault (NFTX)加密貨幣走勢市場數字資產管理系統TokenBetter Pool

原文作者: defioasis,吳說 Real注:本文僅作信息分享,不為所述項目背書,與所述項目無任何利益相關.

1900/1/1 0:00:00Rollup作為一種可擴展性解決方案,在公鏈擴容中具有重要的潛力。然而,目前仍面臨一些困境,如安全性、去中心化程度、用戶體驗和成本效益等.

1900/1/1 0:00:00最近,以緬北為背景的「反詐宣傳片」《孤注一擲》上映,也帶火了片中提到的科太幣,同時讓人將目光聚焦于 Crypto 與黑產的聯系,這并不是新鮮事.

1900/1/1 0:00:002023年1月,微軟向 ChatGPT 創建者 OpenAI 投資 100 億美元,在AI業界引發格外關注。此舉也讓微軟在AI的戰略探索上提前取得有利位置.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:489.84億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量39.

1900/1/1 0:00:00近日,Telegram Bots概念幣種突然暴漲引發市場關注。數據顯示 Telegram Bots 代幣市值逼近 9500 萬美元,近24 小時交易額超 1900 萬美元.

1900/1/1 0:00:00