BTC/HKD+0.54%

BTC/HKD+0.54% ETH/HKD+0.12%

ETH/HKD+0.12% LTC/HKD-0.6%

LTC/HKD-0.6% ADA/HKD+0.33%

ADA/HKD+0.33% SOL/HKD-0.1%

SOL/HKD-0.1% XRP/HKD-0.42%

XRP/HKD-0.42%編譯:Kate, Marsbit

本文從產品的當前指標、增長催化劑、風險、持倉等方面推薦了多個潛力巨大的項目。

#1 – @fraxfinance, $FXS

產品:

?$FRAX – 算法穩定幣

?FraxLend – 借貸協議

?FraxSwap – DEX

?frxETH – 流動性質押解決方案

?Fraxchain – 混合EVM兼容L2 rollup(即將推出)。

目前指標:

?累計TVL:8億美元

?frxETH -根據@DefiLlama數據,排名第四的流動性質押資產

?$FRAX – TVL排名第二的算法穩定幣

?年收入:160萬美元;

?質押的FXS:>52%的市值

?市值:4.4億美元。

以太坊交易所提款數量(7d MA)達19個月內最低:金色財經消息,據Glassnode數據顯示,以太坊交易所提款數量(7d MA)達19個月內最低,為1,604.565。[2022/8/28 12:53:10]

增長催化劑:

?frxETH采用:最佳收益率+ sfrxETH添加到@AaveAave + frxETH v2版本

?Fraxchain——一款混合rollup,將于2023年第四季度發布

?FRAX v3將增強FRAX對法定貨幣脫鉤的抵抗力,使其更難以審查。

風險:

?智能合約風險

?$FXS的4 – 5美元回購→虧損僅限于FXS的4 – 5美元。

潛在收益:FXS ATH價格- $35(當前價格的6倍)。

投資期限:6-12個月。

披露:我有一個$FXS中型持倉,平均入場費為 6.28 美元。

數據:BTC交易所流出量達19個月低點:6月29日消息,據Glassnode數據顯示,當前BTC交易所流出量(7日均值)為30,517,649.52ETH,達19個月低點。[2022/6/29 1:38:44]

# 2 – @MakerDAO $MKR -穩定幣$DAI背后的協議。

當前指標:

? TVL:51 億美元;

? CDP類協議Top-1;

? 年收入:1.14 億美元;

? 估值:12.3 億美元。

? Smart Burn Engine 提案將重啟回購計劃;

? RWA 推動費用增長:自 5 月份以來產生的費用增長超過 400%;

? sDAI 循環:存入 sDAI →以較低利率借入其他穩定幣→購買更多 DAI →重復。

? 智能合約風險;

? a16z 和Paradigm 將資金轉移到CEX →拋售謠言。

動態 | 比特幣閃電網絡節點數量已達11269個:據1ML數據,當前比特幣閃電網絡節點數為11269個,過去30天內增加2.83%;通道數量為36015個,過去30天內增加1.6%;網絡容量達到877.75個BTC,過去30天內增加2%。[2020/2/3]

潛在收益: $MKR ATH 價格 – 4270 美元(當前價格的4倍)。

披露:我在$MKR沒有持倉,正在等待 700 美元左右的好入場價格。

#3 – @optimismFND, $OP – Optimistic Rollup

?TVL:8.61億美元

?活躍用戶(平均30天):>10萬

?頂級協議:@VelodromeFi,@synthetix_io

?市值:> 10億美元

? OP Stack:Binance OP、Zora、Adventure Gold 和 Gitcoin 宣布計劃使用 OP Stack 啟動L2 rollup;

? Worldcoin發行;

? @RiscZero和@o1_labs在Optimism主網上構建ZKP;

動態 | 主流加密貨幣所有權集中度極高,39個“巨鯨”占現有BTC的11.1%:據Daily Hodl 消息,新研究發現,若按市值計算,主流加密貨幣所有權的集中度驚人得高。區塊鏈分析公司IntoTheBlock發布的最新研究結果顯示,321個加密貨幣“巨鯨”控制著比特幣、以太坊和萊特幣生態系統中的巨量財富。盡管可以追蹤比特幣交易,但是大多數地址的身份仍籠罩在迷霧之中。這些地址的持有者通常是比特幣早期投資者。當然,在某些情況下,也可能是加密貨幣交易所。IntoTheBlock稱,39個巨鯨占據了現有比特幣總量的11.1%,154個地址占有了所有以太幣的40%,128個地址占據了所有萊特幣的47%。此外,流通中的USDT有一半以上(58%)集聚在140個錢包里中。其他常見貨幣的集中程度如下:105個地址擁有28%的比特幣現金;104個地址擁有25%的BSV;39個地址擁有40%的Cardano 。現在,USDT的24小時交易量為363億美元,超過比特幣的299億美元。從表面上看,加密貨幣集中在少數人手中似乎是個壞消息。不過,這可能有利于加密行業的長期健康發展。理論上,“巨鯨”可以幫助保持數字貨幣價格穩定。不同于散戶,“巨鯨”很少在幣價疲軟時拋售。此外,當價格下跌時,“巨鯨”們往往會累積買進,繼而幫助開辟熊市底部。[2020/1/12]

? 超級鏈理論

? 17%的代幣解鎖,40.5%來自circ供應的1年發行量;

花39個比特幣祝福新婚前任系炒作,“金主”或是幣圈人士:據廣東美至簡網絡科技有限公司負責營銷的工作人員表示,今日刷屏的砸39枚比特幣買頭條的“梁詩雅事件”是他們策劃的事件營銷,“后續還會有新內容爆出”,至于金主是誰,這位工作人員不愿透露,但據文章內容推測,或是來自幣圈內人士所為。[2018/3/21]

? 與其他rollup的激烈競爭。

潛在收益: $OP ATH 價格 – 3.2 美元(當前價格的2倍)。

披露:我在$OP沒有持倉,正在等待 1 美元左右的好入場價格。

#4 – @StargateFinance, $STG -全鏈流動性傳輸協議。

?TVL:3.72億美元;

?市值:1.17億美元;

?年收入:4500萬美元;

?市盈率:23.55倍;

?活躍用戶(平均30天):58K。

?LayerZero開發和空投宣傳;

?領先的全鏈協議;

?20%的STG供應被鎖定;

?低市盈率;

?L2發展→采用催化劑。

? 即將到來的代幣解鎖;

? 帳戶抽象的發展。

潛在收益: $STG ATH 價格 – 4.1 美元(當前價格的7倍)。

披露:我在$STG有一個小倉位,平均入場價格:0.58 美元。

# 5 – @AaveAave, $AAVE -以太坊借貸協議。

?TVL:51.6億美元;

?年收入:1600萬美元;

?活躍用戶(平均30天):2.37K

?市值:10億美元;

?24小時收費上漲:+102%。

? 不斷增長的協議收入;

? $GHO穩定幣推出;

? 借貸類排名第一的協議;

? RWA 敘事;

? 90% 的供應已解鎖。

? 壞賬風險。

潛在收益: $AAVE ATH 價格 – 629 美元(當前價格的11倍)。

披露:我有一個中型的$AAVE持倉 ,平均入門價格:74 美元。

除了這些資產,我還長期投資于$PENDLE, $RDNT, $MATIC, $GMX, $JPEG,以及$ETH和$BTC。

現在,讓我們進入高風險的部分,在這里我將分享一些我個人看好的新協議。

# 6 – @LynexFi, $LYNX – Linea上第一個代幣和DAO的原生流動性市場。

我認為他們是 Velodrome on Optimism 的對手方;該協議定于八月啟動。

披露:我最近以大使的身份加入了他們,擁有非常嚴格的代幣授權。

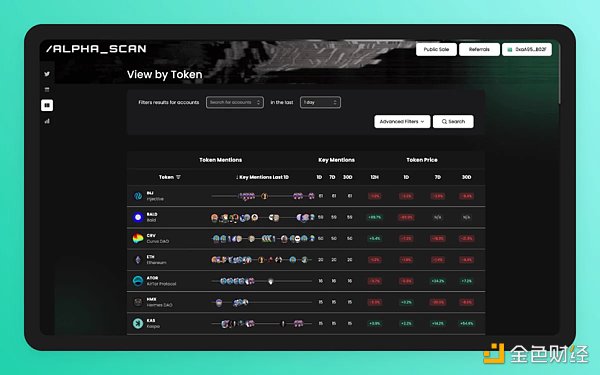

# 7 – @alphascan_xyz, $ASCN -一個社交交易和研究平臺。

他們的TGE定于本周舉行。我用他們的工具來發現新興的敘事。他們計劃在不久的將來推出Discord和Telegram機器人。

披露:我是 Alphascan 大使。

# 8 – @eigenlayer,再質押協議。

TVL 增長最令人印象深刻的協議之一;可能會在不久的將來進行空投。它將確保新的 L2 鏈,早期的投資者可能會從累積獎勵中受益。

披露:我是一名 EigenLayer 再質押者。

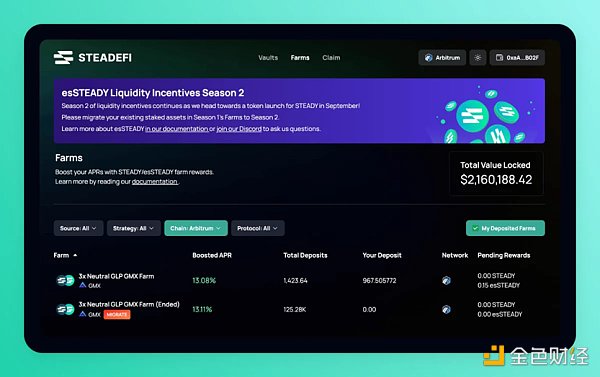

# 9 – @steadefi, $STEADY – 具有自動風險管理功能的杠桿收益策略金庫。

這協議在 7 月份的 TVL 增長了 2 倍,在杠桿挖礦類別中排名前 9。該代幣定于八月推出。

披露:我是 Steadefi 大使和礦工。

MarsBit

媒體專欄

閱讀更多

Foresight News

金色財經 Jason.

白話區塊鏈

金色早8點

LD Capital

-R3PO

深潮TechFlow

作者:Ben Strack,blockworks 翻譯:善歐巴,金色財經USDC的市值大約是一年前的一半,而且還在持續下降。USDC由加密支付公司Circle發行,是一種與美元掛鉤的穩定幣.

1900/1/1 0:00:00作者:Taeheon Lee & Jungwoo Pyo.

1900/1/1 0:00:00來源:github;編譯:MarsBit我們提出OPML(Optimistic機器學習),它可以使用Optimistic方法對區塊鏈系統進行AI模型推理和訓練/微調.

1900/1/1 0:00:00這一輪RWA能有熱度不是僅僅在炒概念,而是整個市場的結構和現在經濟所處的周期的改變,讓大家發現這個東西有更多的可以實現的價值.

1900/1/1 0:00:00原文編譯:Karen,Foresight News賬戶抽象有望驅動 Web3 迎來大規模采用的奇點時刻.

1900/1/1 0:00:00AI和區塊鏈是這個時代最具有顛覆性的兩大技術,有潛力在多個行業掀起一場創新革命,并徹底顛覆經濟和社會關系。區塊鏈與AI結合,將解鎖全新的應用領域.

1900/1/1 0:00:00