BTC/HKD+0.16%

BTC/HKD+0.16% ETH/HKD+0.03%

ETH/HKD+0.03% LTC/HKD+0.4%

LTC/HKD+0.4% ADA/HKD-2.13%

ADA/HKD-2.13% SOL/HKD+1.58%

SOL/HKD+1.58% XRP/HKD-1.25%

XRP/HKD-1.25%在 $UNIBOT 的市值從 3000 萬美元飆升至 1.85 億美元(目前為 1.1 億美元)后,加密市場的玩家開始FOMO起電報機器人和相關代幣。$UNIBOT 是由 UNIBOT 發行的代幣,UNIBOT 是 Telegram 交易機器人,用戶可以與機器人交互來監控流動性池子,交易代幣和復制他人的交易。

隨著 UNIBOT 越來越受到加密貨幣市場的關注,各種類型的機器人出現了:LootBot 是一個在不同 EVM 鏈上自動搜尋 Airdops 的機器人。Bridge Bot 旨在更快、更安全地橋接用戶的資金。MEVFree機器人是為了幫助用戶在交易時避免MEV攻擊。

今天我們就來簡單聊一下最近大火的Telegram 機器人,以及一些安全風險的防范。

Universe Finance將杠桿收益挖礦引入Polygon:3月18日消息,官方消息,Uniswap V3主動流動性管理平臺Universe Finance將杠桿收益挖礦引入Polygon。

此前1月10日消息,Universe Finance發推稱,將在數天內部署至Polygon,并表示這將提升平臺使用效率,改善用戶體驗。[2022/3/18 14:05:31]

Telegram 機器人,炒作還是投機?

我們可以看到,Telegram 機器人是在 Telegram 上運行的程序,提供不同類型的加密服務,以滿足degen玩家和空投玩家的需求。

靈蹤安全CEO譚粵飛:大規模并且非常成功的實現AMM模式的是Uniswap:由Lotus總冠名,金色財經、鏈上ChainUP主辦,BTS Labs、Vtrading協辦,深圳多家區塊鏈企業聯合贊助的金色LIVE在深圳首家區塊鏈酒吧BTC LOUNGE舉辦。本期話題為《Defi浪潮下——交易所如何破局而生》

會議上,靈蹤安全CEO譚粵飛表示,在2020年,最大的變化就是業界有一個非常重大的創新就是自動做市商機制在合約中的成熟使用,實際上自動做市商的做法是在更早的時間就被提出了,但大規模并且非常成功的實現AMM模式的是Uniswap。Uniswap的創始人他最早得到這個靈感是從他的朋友,而他的朋友最早得到這個靈感是從一篇博客里面得到這個靈感。當交易所采用AMM這種方式以后,用戶之間的交易就再不需要交易所來進行撮合,用戶可以直接和數學公式和智能合約進行交互。這個變革發生以后,用戶就不需要依賴于人,或者不需要依賴于中心化系統,這是買方發生了巨大的變化。

另外一個,Uniswap上面還有一個非常重要的特點,在這種AMM支持的作用下,任何一個人,不管他發行什么代幣,只要提供交易對流動性到這個合約里,而人人都可以提供流動性,這種情況下相當于賣方的交易的對手也不再是人,也不再是傳統的中心化機構,而是智能合約。所以這時候賣方也出現了變化,買方和賣方都出現了變化說明不再依賴于傳統的中心化交易所。

正是在這樣的模式下,當Uniswap超過Coinbase的時候,它的團隊只有十個人,而Coinbase的團隊有一千位,這樣的效果,這樣的價值在傳統的中心化交易所里面我們完全看不到,但是在基于AMM的DEX智能合約里面實現了。[2021/3/17 18:53:07]

當前處于深熊階段,許多加密用戶需要交易山寨幣或者土狗幣才有可能獲得幾倍甚至幾十倍的利潤。2023 年已經誕生了許多有影響力的meme幣,如 $Pepe、$Ordi、$Aidoge。

觀點:Uniswap發幣后就變成一個虧損嚴重的平臺:微博網友fhrp稱,Uniswap發幣前和發幣后是兩個完全不同的東西,發幣前確實相比中心化交易所沒有很大的開銷,收的交易費近乎是凈利。

但在發幣后,Uniswap就成了一個嚴重虧損的平臺,以每天33.33w的UNI發行量,算上3.8美元的幣價,就是每天126.66w的支出,即使UNI能維持平均每天3億的交易量,即使0.05%的費用開始分配給持幣人,每天收入也只有15w,完全抵不上因為增發所需要的付出,當有人吹捧UNI的“價值捕獲”,卻完全不提UNI的“價值丟失”,實在是令人咋舌,要明白即使每天挖的人只有一半把幣賣了,那么達到盈余平衡點,UNI的幣價也不能高于0.9美元。

實際上UNI大部分的交易,也是因為流動池經常會因為價格跟不上CEX的變動產生套利空間,當有人在擼流動池來套利才產生的,一旦UNI價格繼續下降,使流動性提供者覺得這種被擼不值得,流動池就要開始流出,交易量也自然會下降,進入螺旋下降狀態。

手續費分成存在一個180天的時間鎖,等真正通過決議分給持幣人也不知道要猴年馬月了,就算分了,創始團隊的40%持幣要不要參與分成?初期投資者分不分成?真正分到接盤UNI的人手上還能剩多少?[2020/10/4]

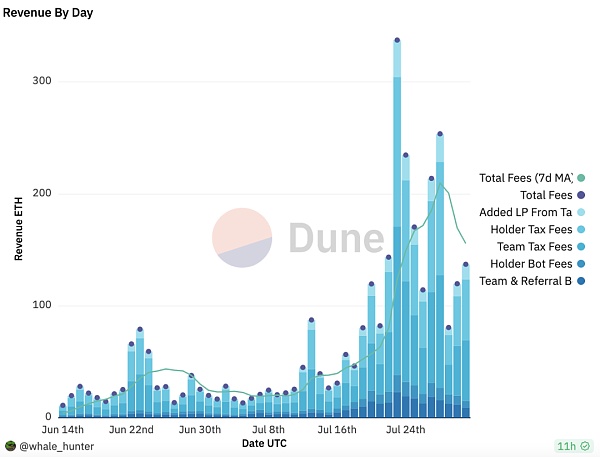

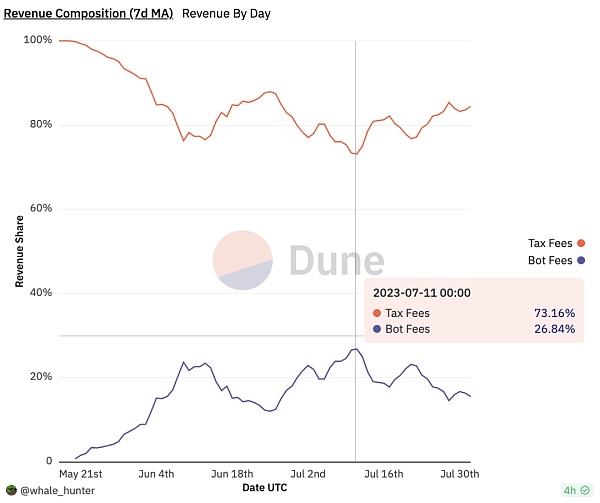

UNIBOT恰好是“一個土狗交易所”,為鏈上土狗玩家提供中心化交易所的服務,其代幣$UNIBOT已經暴漲幾十倍。投資者或投機者可能會聲稱在 7 月 23 日 UNIBOT 的 24 小時收入達到了 337.54 $ETH(665,000 美元),如下圖所示。因為 UNIBOT 在出售 $UNIBOT 代幣時會收取 5% 的銷售稅,若使用UNIBOT交易則會收取 1% 的交易費,購買$UNIBOT的玩家會覺得 UNIBOT 是一個有真實收入的項目。

24小時內Uniswap鏈上交易Gas費逾41萬美元:據歐科云鏈OKLink數據顯示,建議Gas費用突破達到95.87Gwei,未確認交易數近13萬筆,其中24小時內去中心化交易所Uniswap鏈上交易花費的Gas費占比為16.36%,逾1000?ETH(合計約41萬美元)。[2020/8/10]

https://dune.com/whale_hunter/unibot-revenue

然而,UNIBOT 每天產生的收入大約 80% 來自于 $UNIBOT 的投機,而不是來自 UNIBOT 的使用。如果$UNIBOT不再炒作,每日收益將會大幅下降。現在日均交易量約為460萬美元,交易費用約為46,000美元。$UNIBOT 的流通量為 1000 萬個,$UNIBOT 的價格為 110 美元。每個代幣的每日收入約為 0.023 美元,這實際上表明了 $UNIBOT 現在并不值得投資。

Telegram 機器人的安全風險

1.中心化

Telegram 機器人的風險與中心化交易所的風險相同。如果用戶想要使用 Telegram 機器人,他們需要將私鑰導入這些機器人。在此過程中,其它軟件有可能通過粘貼板讀取用戶的私鑰。此外,用戶一旦在電報機器人中導入私鑰,其加密資產就不再由自己控制。

2.安全風險

大多數 Telegram 機器人不是開源的,也沒有第三方的代碼審計。機器人中的潛在漏洞可能會導致資產損失。如果用戶的 Telegram 賬戶受到攻擊(針對 Telegram 賬戶的釣魚攻擊時有發生),那么電報機器人上的資產也會受到黑客的控制。

在 Telegram 機器人熱潮期間,有關 Telegram 機器人的釣魚和詐騙在不斷出現。這些機器人聲稱是自動交易或反搶先交易,誘導用戶導入私鑰,然后在未經用戶許可的情況下轉移用戶的資金。

如何改進 Telegram 機器人?

1.開源

Telegram 機器人應該開源并進行安全審查。用戶需要通過代碼而不是通過項目方的描述來了解機器人的交易策略或擼空投的策略。

2.安全性增強

Telegram bot需要考慮私鑰保護,構建更安全的運行環境。例如,在存儲私鑰和簽署交易時,建議使用MPC(多方計算)技術。Telegram 機器人可以考慮添加驗證代幣合約的功能,或者與安全公司合作,以防止用戶參與貔貅盤和跑路盤,損失資產。

總體而言,Telegram 機器人可以成為交易者尤其是 degen 玩家的強大工具,為用戶提供便捷高效的加密服務,但相關代幣不值得投資。用戶需要注意Telegram機器人的風險,在使用任何交易機器人之前,用戶應始終保持小心并進行充分的研究。

Beosin

企業專欄

閱讀更多

Foresight News

金色財經 Jason.

白話區塊鏈

金色早8點

LD Capital

-R3PO

MarsBit

深潮TechFlow

來源:Bitcoinist;編譯:比推BitpushNews Tracy在瑞波(Ripple)與美國證券交易委員會(SEC)之間的持續法律爭斗中,加密貨幣社區急切地期待著SEC的下一步行動.

1900/1/1 0:00:00作者:Ryan Berckmans 編譯:深潮 TechFlow以太坊在代幣化資產 (RWA) 領域的主導地位日益增強.

1900/1/1 0:00:00編譯:比推BitpushNews Mary Liu美東時間周三下午,美聯儲批準加息25個基點,這是 17 個月內的第 11 次加息,使聯邦基準借貸成本升至 22 年來的最高水平.

1900/1/1 0:00:00重入攻擊仍然是一個挑戰,現有的防御手段主要集中在協議源代碼層面,僅在合約進入 runtime 狀態前生效「運行時保護」是 DeFi 安全的重要補充,它以「保護執行結果」為目的.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:494.54億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量37.

1900/1/1 0:00:00作者:TaxDAO 1 引言 近年來,加密資本市場發展迅速,成為西方年輕一代投資者追捧的對象,但如FTX等加密貨幣交易所的相繼破產,引起了各國金融監管機構的警惕.

1900/1/1 0:00:00