BTC/HKD+1.17%

BTC/HKD+1.17% ETH/HKD+1.27%

ETH/HKD+1.27% LTC/HKD+0.65%

LTC/HKD+0.65% ADA/HKD+2.41%

ADA/HKD+2.41% SOL/HKD+4.86%

SOL/HKD+4.86% XRP/HKD+1.51%

XRP/HKD+1.51%作者:Loki,新火科技

由于本文信息量很大,需要讀者對Lybra的一些規定有部分儲備知識,對Lybra不了解的讀者可以先閱讀其他地方關于Lybra的基礎資料,再對本文展開深入理解。

eUSD的收益包括三個部分:

(1)鑄造收益(債務收益)

(2)持有收益

(3)挖礦收益。

鑄造收益和挖礦收益相對比較好理解。按照官方文檔信息,esLBR產出的78%被分配給eUSD貸款人,7%分配給了eUSD-USDC的Curve池,這兩重收益本質上都是挖礦補貼。需要注意的是,鑄造收益取決于債務量,也就是說即使鑄造者將eUSD轉移或者兌換成其它Token,仍可以獲得鑄造收益。

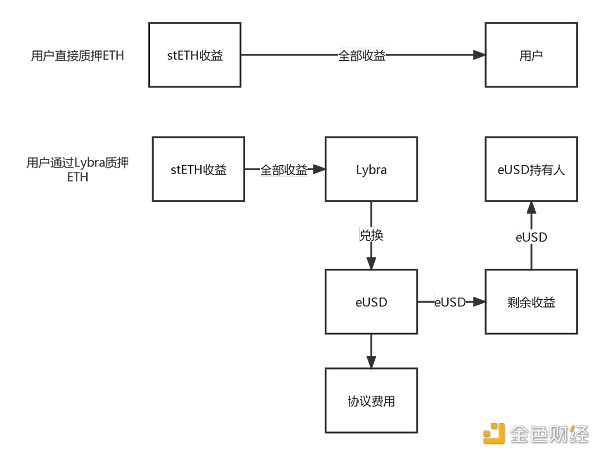

剩下一個比較復雜一些的是持有收益,按照官網描述,eUSD是一種[持有就可以獲得8.47%收益的生息穩定幣]。這種收益通過eUSD的reBase機制實現:

用戶存入ETH或者stETH,其中stETH也會被兌換成stETH,成為生息資產。

stETH產生利息以后,會被全部兌換成eUSD,其中的一部分(eUSD鑄造量*1.5%)會被作為協議收入計提。

剩下的eUSD通過Rebase的機制發放給所有eUSD持有人,即自動增加持有人賬戶內的eUSD余額。

可以看出,用戶鑄造eUSD之后就喪失了stETH收入的求償權,而是被eUSD的Rebase收入代替,同時還會被抽取一部分作為協議費用。

這里的一個詭計是“8.47%”使用了eUSD作為基數,從用戶計算實際收益率的角度用ETH/stETH計算才能得出實際收益。當然,我們也可以推導出實際收益的公式:

StaFi發布Q3路線圖:將繼續推動LSD結構、去中心化質押、治理權分配等討論和部署:6月28日消息,DeFi協議StaFi發布2023年第三季度路線圖。Q3 StaFi將繼續推動更多關于LSD結構、去中心化質押、治理權分配以及更多與LSD相關的上升趨勢方面的討論和部署。

EVM LSD結構目前正在開發中,之前的部分代碼庫被抽象成rBNB和rMATIC解決方案。該結構將基于現有LSD解決方案的重新開發和重新部署,并將作為未來探索更多用例的基礎。[2023/6/28 22:06:09]

用戶實際獲得的eUSD = stETH總價值*stETH收益率 - eUSD鑄造量*1.5%

eUSD鑄造量=stETH總價值 / 全局抵押率

(注:全局抵押率=stETH TVL / eUSD 總量)

以eUSD為基數的APY= (eUSD鑄造量 * 全局抵押率 * stETH收益率-eUSD鑄造量*1.5%)/ eUSD鑄造量

化簡后可以得到:

APY(eUSD為基數)= 全局抵押率* stETH收益率-1.5%

APY(stETH為基數)= (全局抵押率 * stETH收益率-1.5%)/ 全局抵押率

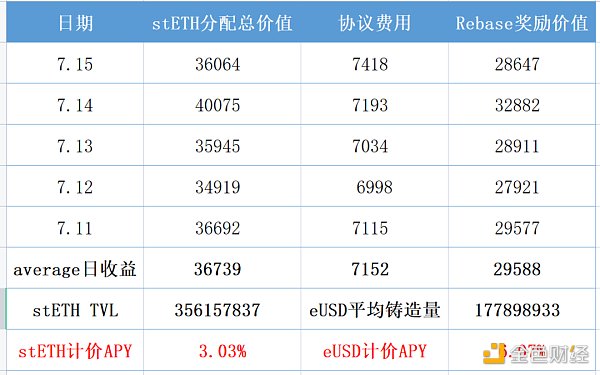

按照當前3.77%的stETH收益率和200%左右的全局抵押率,以eUSD為基數的APY約為6.04%,以stETH為基數的APY約為3.15%。可以看出,即時按照eUSD作為基數,6.04%的收益率與項目官網顯示的8.47%也有差距,即使我們考慮365天復利,也不過從6.04%提高到6.2%。當然,對于這種差異,我們還可以通過鏈上數據進行驗證:

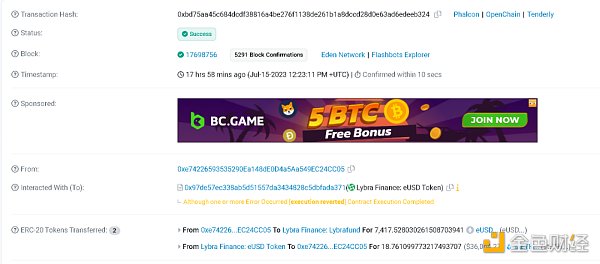

第一種方法是通過合約歷史查看,stETH收益分配通過eUSD合約中的[excess income distribution]函數發放,可以看出stETH會被兌換成eUSD,然后進行reBase和注入Lybrafund(用于質押收益分配).

Yearn社區發起推出LSD Token yETH的提案投票:4月21日消息,據 Snapshot 頁面顯示,收益聚合協議 Yearn 社區發起YIP-72:推出 yETH的投票,該提案旨在批準 yETH 的設計規范并認可其部署、指定引導和實施過程、指定參數和初始配置、在正常操作期間指定功能。該提案將于 4 月 26 日 21:20 截止。

Yearn ETH(yETH)是在用戶存入一籃子各種 ETH 流動性質押 Token(LSD)時生成的。yETH 可以回收存入的價值,并在質押時通過 LSD 的多樣化獲得以太坊 PoS 質押獎勵,并獲得更混合的風險 / 回報。yETH 將應對分散和對沖抵押的 ETH 頭寸以減少協議失敗的影響、市場定價的低效率導致針對協議的基礎支持 ETH 價值的交易機會、標準流動性池中的抵押 ETH 并不理想、新的 LSD 與擁有大量市場份額的協議競爭等挑戰。[2023/4/21 14:18:53]

進一步分析我們可以發現,Lybra的[excess income distribution]每天定期觸發一次,近5天平均產生29588美元的Rebase收益,近5天折算的平均年化APY約為6.07%,與理論推導基本一致。

另一種方式選取一個鏈上地址進行計算,結果顯示,每持有10000美元eUSD,近3天平均每天通過Rebase增加1.66 eUSD,年化APY為6.06%。

具體而言有兩種策略:

(1)鑄造并持有

(2)鑄造并參與Curve挖礦

LSDx Finance發布的代幣銷毀提案已開放投票:4月17日消息,全 LSD 超流動性協議 LSDx Finance 發布的代幣銷毀提案已開放投票。該提案提議進行代幣銷毀以在保護當前代幣持有者的利益和確保未來增長的可持續排放率之間取得平衡,包含了銷毀 5 億枚代幣、銷毀 3 億枚代幣、銷毀 2 億枚代幣和不銷毀代幣四個選項。veLSD 持有者可進行投票。[2023/4/17 14:09:12]

我們假想一種最簡單的情況:用戶存入10000美元的ETH,按照市場平均水平200%的抵押率鑄造5000美元。

那么它能獲得的APY= eUSD鑄造APY/抵押率 + eUSD持有APY /抵押率= 3.02% + 13.42%,其中3.02%是比較確定性的收益,而13.42%是以esLBR形式發放,實際到手需要很長的時間,很可能收到LBR價格波動的影響。

但即使是這樣,Lybra挖礦也極具吸引力,因為相比直接質押,在Lybra僅失去了1.5%/2=0.75%的收益率,但獲得了13.42%的esLBR補償,那么只要Vesting期間LBR的加權平均跌幅不超過94.5%,實際挖礦APY就不會低于單純的Staking。當然,這些補償最終買單人是LBR的流通市值貢獻者。

第二種情況是在持有的基礎上繼續在Curve挖礦。那么用戶的10000美元本金需要分成2份,其中的6667美元存入Lybra并鑄造3333美元eUSD,與剩下3333美元USDC組池。那么收益=(3.02+13.42%)*(2/3)+13.3% *(2/3)= 19.8%。可以看出,相比鑄造并持有,多在Curve挖的收益率僅提高了3.38%,同時給投資組合帶來了多重負面影響:

收益率價值穩定的部分從3.02%下降到了2.01%

需要承擔無常損失風險(且eUSD/USDC的潛在無常損失風險并不低,后面會詳細闡述)

LSD協議unshETH在以太坊和BSC上推出v2版本,當前TVL已超2600萬美元:金色財經報道,LSD協議unshETH日前在以太坊和BSC上推出v2版本。新版本包括為不同LSD Token設置風險隔離機制、新增多簽和Timelock功能、以及啟用首個上海升級后LSDfi產品vdAMM。vdAMM可將unshETH轉換為AMM池,允許用戶訪問unshETH中的深度流動性并在不同的LSD之間進行交換。官網數據顯示,協議當前TVL已達2648萬美元。[2023/4/4 13:43:45]

投資組合的流動性降低

而關于投資組合的流動性問題,這里需要額外說明,當用戶把eUSD轉移至Curve以后會有一個問題,就是如果需要償還債務,操作會更加復雜。與此同時,用戶如果想提高組合的APY,除了多挖Curve以外,還有另外一個辦法——降低抵押率,如果用戶愿意承擔稍微大一點點的風險,就可以將抵押率從200%降低到170%,這樣以來收益率將變為(3.02% + 13.42%)*200%/ 170% = 19.3%。

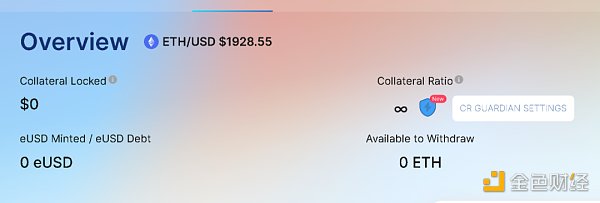

這種做法的唯一壞處是會有更高的清算風險,但并不難解決,Lybra官網有一個CR Guadian插件的選項(由第三方提供,實際執行會收取100eUSD的單次費用),簡單來說通過這個插件可以在特定情況下自動還款。依靠這個插件,可以以較低的質押比例鑄造eUSD,但同時需要在錢包內留足夠的eUSD,以便在必要的時候進行緊急還款。

這兩個策略相比起來,去Curve挖礦并不具備太強的吸引力。從數據也可以看出,當前eUSD的鑄造量已經超過1.8億美元,但僅有1360萬美元eUSD被投入Curve,不足10%,日交易量僅有84萬美元,大多數挖礦者是以鑄造并持有的因素參與。當然,這與LBR的產出分配密不可分,eUSD的esLBR份額也超過了Curve Pool的10倍。

LSD協議StaFi將其質押衍生產品的傭金費用從19%降至10%:金色財經報道,流動性質押衍生品協議StaFi已將其質押衍生產品的傭金費用從19%降至10%,以提高產品使用率。其中10%的傭金中,5%的費用將分配給驗證者,另外5%將分配給StaFi DAO Treasury。剩余90%的以太坊獎勵的分配將通過評估驗證者資金投入與用戶資金投入的比率來確定。[2023/3/2 12:38:07]

通過前面的分析,我們可以發現,eUSD成為生息資產的本質,是把stETH的生息能力轉移到了eUSD上面,使其獲取了6%的年化收益。事實上我們可以把eUSD想象成一張可以隨時兌換的債券,面值100美元,票面利率6%。同時,考慮到eUSD的Redeemer功能,這張債券還提供了99.5美元的剛性兌付條款,假設市場貼現率為2.7%(USDC 在AAVE的存款利率)。那么問題來了:你認為這張100美元的合理價值是多少?

我們想象一種最簡單情況:假如市場價格為100eUSD=100USDC:

Alice將100USDC兌換成100 eUSD并持有一年

一年以后Alice將106 eUSD兌換成USDC,假如1 eUSD > 0.995 USDC,那么Alice可以至少獲得106*0.995=105.47USDC

假如1 eUSD < 0.995 USDC,那么Alice不選擇兌換,而是通過強贖機制兌換成價值0.995美元的stETH

基于此,Alice可以獲得至少5.47%的年化收益,如果按照2.7%的貼現率進行計算,這張債券的合理價值至少應該是102.7美元,即1 eUSD = 1.027USDC。

當然,這考慮到交易是有磨擦的,而且貼現率2.7%并不準確,此外還要考慮各種收益率的變動、套利可持續的期限等因素,準確合理價格并不是太容易準確計量,但可以確定的是,它肯定高于100美元。

這也是為什么我上周在推特提了一個問題:eUSD向上脫錨的概率更大,還是向下脫錨的概率更大?可能的范圍有多大?就我個人的看法而言:eUSD的設計使它面臨一個反常識的特性——具備天然向上脫錨的傾向。

而就在我寫完這部分內容草稿以后的幾個小時后(7月16日),eUSD已經上漲至1.03USDC。當然,隨著eUSD的價格上漲,套利空間會顯著被縮小,eUSD的向上脫錨也不是沒有限制的。

接下來我們再從實際運行中eUSD的供需角度分析一下eUSD的脫錨為什么會必然發生:

關于這一點上一章已經給出了詳細的理論推導。而在實際中,套利者的行為包括直接使用USDC買入eUSD,賺取eUSD Rebase收益或者Curve挖礦收益。在這里我同樣認為持有并賺取Rebase收益遠比Curve挖礦更聰明,因為實際收益很可能連無常損失都覆蓋不掉。這些套利者的行為會給eUSD帶來凈買入,推動eUSD的需求增長。

在第一章中已經分析過這一問題,每天會有大約3.5萬-4萬美元的stETH被兌換成eUSD,而eUSD沒有與stETH的流動性池,那么路由路徑必然是stETH-USDC-eUSD,同樣為eUSD帶來凈買入。

事實上這是eUSD Rebase機制的內生缺陷。理論上雖然用戶eUSD增加了,但增加的這部分eUSD超過了用戶的實際債務,所以它們完全可以將eUSD賣出,抵消eUSD的凈買入,但在現在這個階段,這并不會發生。原因包括:1)部分用戶并不熟悉Rebase機制 2)eUSD可以生息,相比USDC用戶更愿意持有 3)用戶短期并不希望償還債務退出Lybra 4)操作需要手續費,需要攢夠了才賣。

首先是缺乏向上脫錨的平抑機制(v2版本正在解決這個問題),更大的問題是eUSD部署在了Curve v2池子中而非穩定幣池,v2池面向的是更具波動率的資產。前面的分析中也有說過,Lybra用戶參與Curve挖礦的意愿并不強,因此Curve的厚度也會相對有限。

從Curve數據來看,當前池子中eUSD大約1300萬美元,USDC2060萬美元,大約40%:60%。換而言之,僅僅幾百萬美元的凈買入就導致了3%的脫錨。事實上crvUSD-USDT、Frax-USDC等池子也保持著40%:60%的比例,但這些池子的價格并沒有出現任何偏離。

關于這一點我實在無法理解Lybra的做法,因為以上所有的因素生效都是非常緩慢的,團隊有充分的時間去解決這些缺陷。但選擇v2 Pool會使這件事情迅速發生。某種意義上當前的脫錨,選擇Curve v2 Pool才是決定性因素。

過去的幾個月里Lybra在TVL和流通量方面取得了顯著的增長,但隱患同樣存在,好消息是在Lybra v2中我看到了許多有意義的解決方案。:

v2引入了一系列機制來解決eUSD的掛鉤問題,包括引入穩定幣池3pool代替現在的非穩定池、溢價保護機制(存在溢價的時候使用USDC作為代替獎勵,減少Rebase導致的eUSD凈買入),這兩項措施會顯著改善eUSD的正溢價問題;而dLP機制主要會在避免eUSD負溢價方面發揮作用。

主要包括:

dLP 機制:通過鑄幣挖礦需要同時持有LBR-ETH的LP,否則收益會下降,相當于強制持有LBR

歸屬期延長:從30天延長至90天,提前兌現收取罰金

Boost:鎖定期影響挖礦收益率

這幾項措施本質上是在給挖礦增加磨擦,在減少挖礦通脹泡沫拋壓的同時,也有可能導致資金的流出,客觀地說這些并不是多了不起的創新,也沒有辦法從根本上解決LBR的[礦幣]特質。

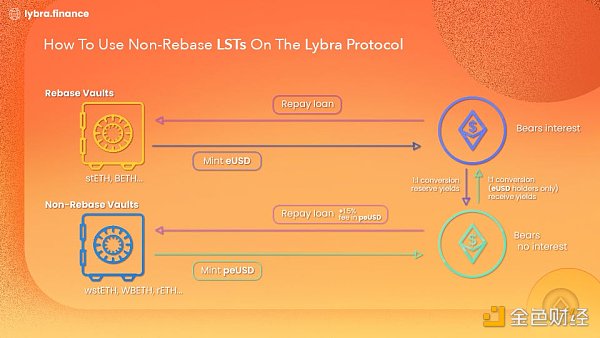

peUSD在我看來是v2版本中最重要的一個功能,因為它解決了eUSD的矛盾:eUSD作為生息資產與流通屬性的矛盾。

v2的eUSD價格平抑機制希望將eUSD的價值限制在0.995-1.005之間,但這并不能從根本上解決eUSD的波動問題,因為任何時候以1USDC大于或者等于1eUSD的價格把USDC兌換成eUSD都是劃算的,因為這種兌換相當于“剝削”了stETH的質押收益;相對應地,eUSD的持有者會有非常強的動機持有eUSD而不是將其投入流通或者交易,因為1eUSD的內在價值高于1USDC/USDT,那么就會出現一個困境:絕大多數的eUSD不會被投入流通,而是在LBR挖礦獎勵系統中進行空轉。

而peUSD能夠解決這個問題。按照v2規劃,之后用戶可以使用Rebase LST鑄造生息資產eUSD,而使用非Rebase LST鑄造0息資產peUSD,而eUSD可以1:1兌換成1peUSD,這種兌換本質上是將eUSD的流通屬性和生息屬性剝離,流通屬性轉移成為peUSD,投入交易與流通,而生息屬性仍然保留在eUSD持有者身上,避免了eUSD持有者的LST收益被掠奪。(我始終愿意把1USD兌換成1eUSD,但我永遠不會把0.995USDC兌換成1peUSD)

除了解決LST收益掠奪難題以外,還能創造新的增長飛輪,peUSD機制建立以后,質押品不局限于stETH,還包括所有的非Rebase LST,潛在的TVL增長和LBR治理價值也會出現;peUSD可以投入交易與流通(例如做LP對、抵押品、保證金等),帶來套利和挖礦以外的真實需求,驅動非泡沫的增長。(Lybra1.5%的資金成本也低于Maker的3.49%)與此同時,eUSD也能依靠生息屬性創造自己的場景,例如DAO金庫、VC閑置資金管理;信托場景等。

極客 Web3

個人專欄

閱讀更多

金色財經

金色薦讀

區塊鏈騎士

金色財經 善歐巴

Block unicorn

Foresight News

深潮TechFlow

作者:Consensus Magazine 副執行主編 Daniel Kuhn;編譯:比推BitpushNews Mary Liu在美國證券交易委員會 (SEC) 起訴全球最大加密交易所幣安的消.

1900/1/1 0:00:00作者:Brianna Honkawa d'Estries;編譯:Luffy,Foresight NewsZ 世代的影響力遠遠超出了 TikTok 化妝教程和古怪的時尚文化.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:471.82億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量34.

1900/1/1 0:00:00作者:Waterdrip Capital 截止到 5 月 31 日 17: 59 .

1900/1/1 0:00:00文章作者:Michael J. Casey 文章編譯:Block unicorn Michael Casey表示.

1900/1/1 0:00:00在官方宣傳上,Arbitrum和Optimism里的資產(包括ETH、usdt、uni等等)的安全等級和L1相同的。雖然到現在為止,實際運行的結果是Rollup還沒有出現資產丟失的報道.

1900/1/1 0:00:00