BTC/HKD+0.82%

BTC/HKD+0.82% ETH/HKD-0.4%

ETH/HKD-0.4% LTC/HKD-0.76%

LTC/HKD-0.76% ADA/HKD-0.23%

ADA/HKD-0.23% SOL/HKD+0.86%

SOL/HKD+0.86% XRP/HKD+0.55%

XRP/HKD+0.55%前言

隨著傳統金融無風險利率上升和DeFi 收益率下降,投資者紛紛涌入美債市場。為了重新擴大擴大市場規模和為用戶提供更可持續穩定的收益,DeFi協議將RWA作為抵押品來源或新的投資機會。

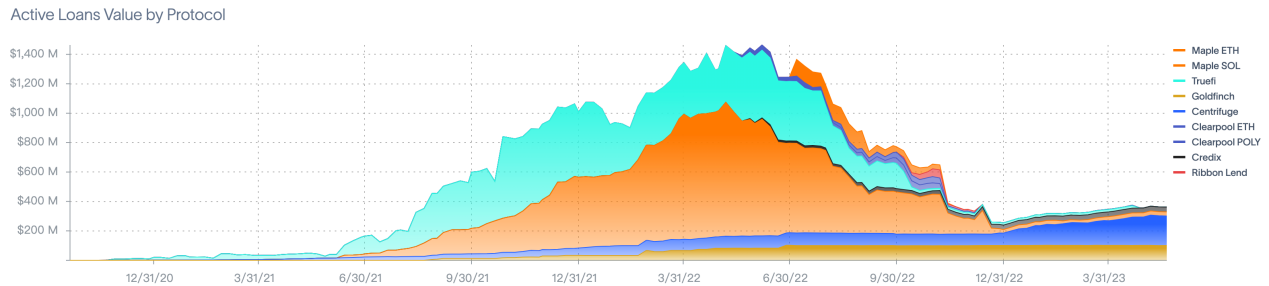

RWA借貸協議累計借款量達到44億美元,高峰時期為2022年5月達到14億美元,當前RWA借貸協議借款額不足5億美元(不包含MakerDAO)。尤其是在2022年去杠桿階段機構連環撤資,部分借貸協議出現了壞賬。盡管市場對RWA板塊關注度增加,但借款量仍然沒有很大起色。近一年來,RWA板塊資金增長主要是針對美債認購業務。

本文將根據根據Nansen和Rwa.xyz跟蹤,主要介紹接入現實資產的最活躍的借貸協議并跟進發展動態,這些協議分別是MakerDAO、Maple Finance、Truefi、Goldfinch、Centrifuge和Clearpool。

圖:RWAs協議活躍貸款量

MakerDAO

Rank#70

MakerDAO為穩定幣協議,允許用戶抵押加密資產借出錨定美元的穩定幣Dai。

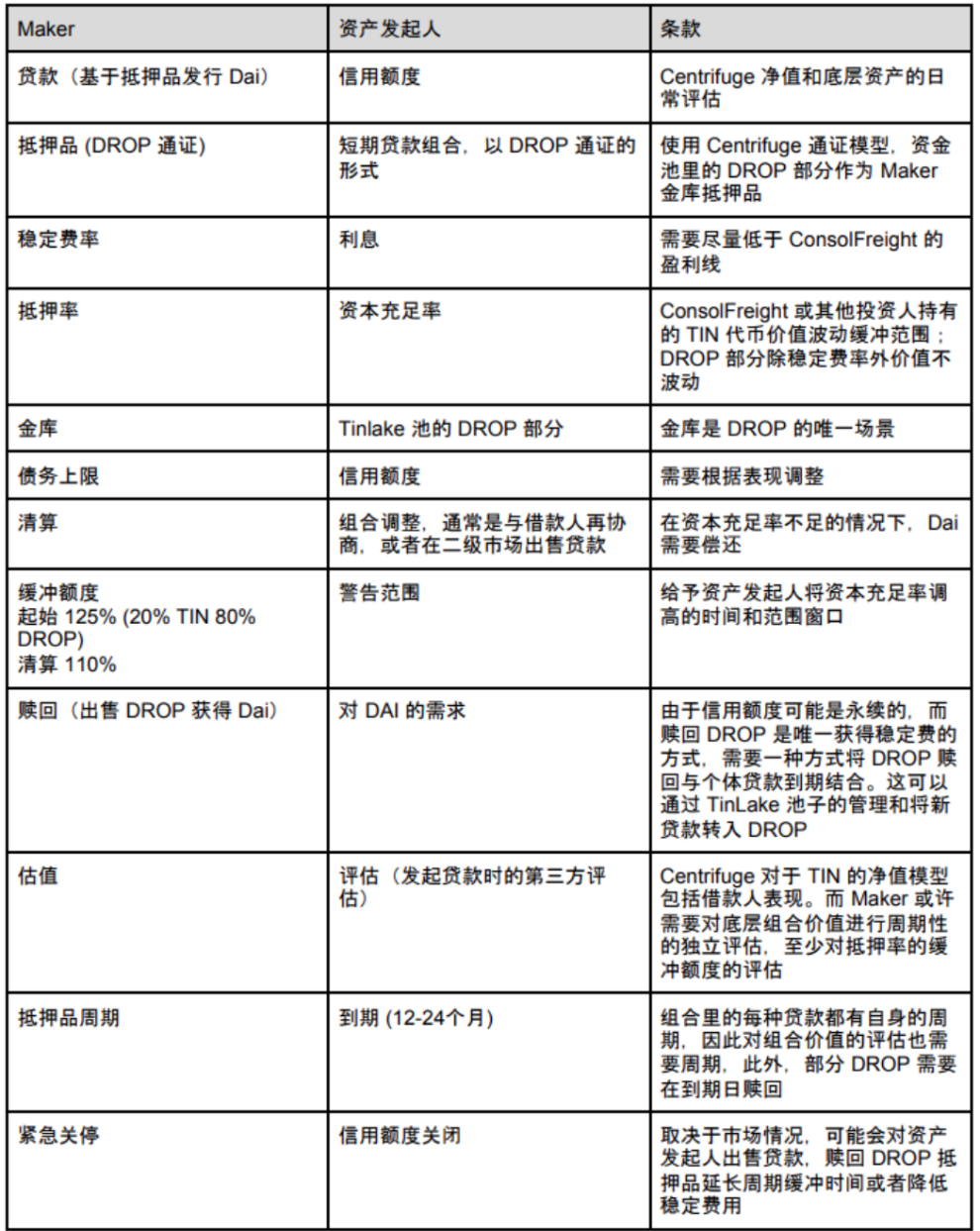

MakerDAO RWAs板塊分為2部分,一是MIP21,支持RWA作為抵押物進行借貸,并采用Centrifuge Tinlake作為底層,通常收取4%的穩定費,提案于2020年11月通過。二是MIP65,即支持通過PSM模塊獲取USDC并由 Monetalis進行策略化投資,最初債務上限額度為5億美元,隨后于2023年3月將債務上限提高為12.5億美元,這部分新增的7.5億美金將在后續6個月內分12次購買美國債券。

法興銀行子公司:DAI提取交易成功,已按照程序銷毀RWA-008代幣:3月9日消息,MakerDAO在社交媒體公開了法國興業銀行子公司Societe Generale Forge的信函,其中指出此前進行的DAI提取交易成功,表明鏈上再融資市場可以向真實貨幣資產所有者開放,完全符合銀行標準,并可能顯著改善財務條款、運營效率、結算和交易對手風險。

Societe Generale Forge確認已按照程序銷毀RWA-008代幣,并且無法再使用信用額度并向社MakerDAO區確認金庫可以關閉。此外,Societe Generale Forge還表示將改進其證券代幣與MakerDAO集成并評估協議可能帶來的相關業務發展機會。

今年1月,法國銀行業巨頭興業銀行首次使用MakerDAO金庫提取了價值700萬美元的MakerDAO穩定幣DAI。[2023/3/9 12:52:37]

圖:MakerDAO RWA抵押借貸運作方式

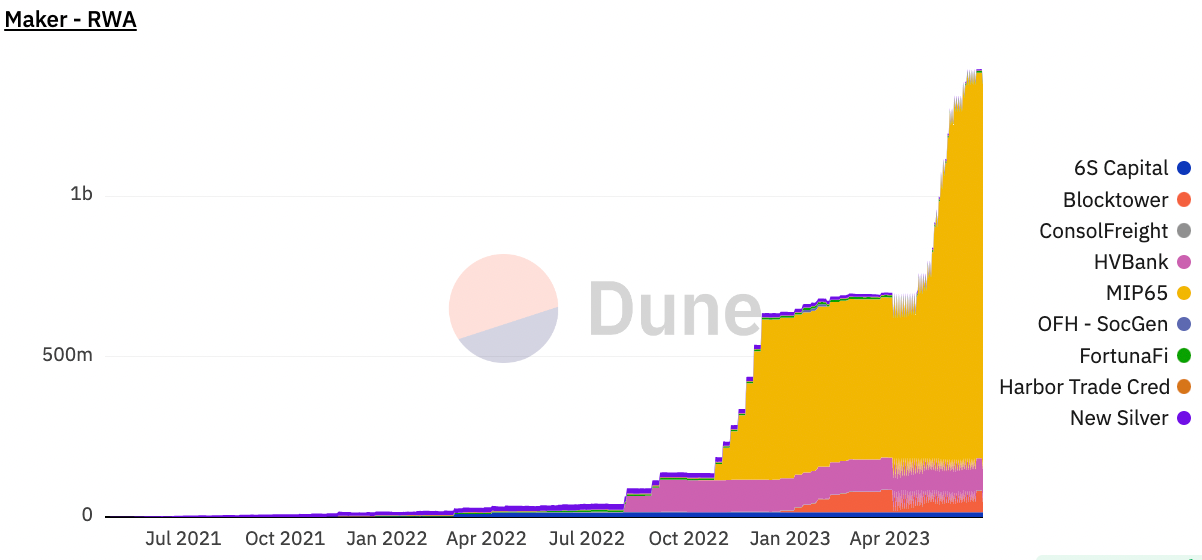

截至2023年6月24日,根據dune數據,MakerDAO RWA業務規模將近14億美元,占MakerDAO資產負債表41%,帶來530萬美元收入,占協議年化收入的52.2%。

圖:MakerDAO RWAs

Ripple合作伙伴Airwallex在新西蘭推出國際支付服務:6月30日消息,Ripple合作伙伴Airwallex宣布在新西蘭推出國際支付服務。隨著該服務的推出,新西蘭的企業將可以使用Airwallex的全球支付服務,該服務可替代傳統銀行。

據悉,Airwallex早在2017年就加入了Ripple的企業區塊鏈網絡,一直在使用RippleNet。(U.Today)[2022/7/1 1:42:56]

代幣模型

代幣總量為100萬枚,由于在協議運行過程中存在增發(填補協議壞賬)和協議盈利銷毀回購機制,因此當前實際流通量為977,631.03。

代幣主要作用為治理,后續將針對Spark協議增加質押挖礦功能。

Centrifuge

Rank#257

Centrifuge成立于2017年,由Lucas Vogelsang、Maex Ament和Martin Quensel聯合創立,由柏林投資銀行 Pro FIT 方案推動,與歐洲區域發展基金(EFE)共同供資開發。2022年1月 29 日, Centrifuge 以鎖定 5,435,100 DOT 贏得 Polkadot 第 8 次平行鏈插槽拍賣。

其產品為Tinlake,支持用戶抵押資產并產生一個NFT進行融資,每一個資產池都具有2種不同風險的代幣,Tin和Drop。Centrifuge收取0.4%平臺費。

MyEtherWallet推出以太坊區塊鏈瀏覽器EthVM:MyEtherWallet推出以太坊區塊鏈瀏覽器EthVM,2015年以來該錢包一直在購買域名。(Decrypt)[2020/9/15]

Centrifuge Tinlake是MakerDAO RWA抵押借貸的底層。2021年4月,金融機構New Silver率先在其Tinlake合約中建立了房產修復轉手貸款池(fix and flip loans),依托MakerDAO作為信貸設施完成第一筆貸款融資。

2022年12月底,BlockTower Credit 與 Maker 和 Centrifuge 合作,將 2.2 億美元的現實世界資產帶入DeFi。Maker將發行由這些RWA支持的Dai貸款,Centrifuge 將處理鏈上發行和代幣化,而BlockTower Credit將充當資產管理者。

2023年2月Centrifuge在Aave社區提議將現實世界資產(RWA)引入Aave,并將其作為原生穩定幣GHO的抵押品。Centrifuge表示一旦GHO做好準備,就發布正式提案。

2023 年1月至2023年6月,Centrifuge并無重大進展。

Centrifuge收取的平臺費盡管非常低,但接入的資金體量大,并且是最早采用風險分級的協議之一。

Centrifuge最初發布了400,000,000 CFG,并將其分發給了基金會和最初的貢獻者、核心團隊、投資者和驗證者。為了支付 PoS 區塊獎勵,預計每年將額外鑄造 3%的CFG代幣,但是用于支付交易費用的代幣會燃燒掉,以穩定CFG代幣的總供應量。但其主鏈交易少,因此銷毀的代幣量極少。目前有部分CFG橋接至以太坊。CFG的主要用途為質押、支付主鏈上交易費用以及參與治理。

動態 | MyEtherWallet將推出無需KYC的加密貨幣取現系統:據cryptobriefing報道,以太坊錢包提供商MyEtherWallet和加密金融平臺Bity將推出一個完全受監管的加密貨幣取現系統,該系統不要求用戶通過“了解你的客戶”(KYC)檢查。據報道,該系統將允許加密貨幣持有者將其數字資產兌換成歐元(EUR)或瑞士法郎(CHF)。[2019/2/21]

Maple Finance

Rank#395

Maple Finance創建于2020年,2021年5月正式上線,產品上線Solana和Ethereum鏈,主要業務是為機構提供無抵押借貸服務,過去用戶主體為加密公司,因此在2022年去杠桿的市場環境下產生了5,200萬美元壞賬。

根據Defillama,2023年3月是Maple Finance TVL歷史低點(24M),隨后協議在5月推出了針對美國國債的現金管理池后TVL有所反彈,相較于Truefi即將推出的美債池,Maple Finance并沒有最低認購額度,但從鏈上記錄來看仍是以大額認購為主。6月12日推出不定期貸款池以提高協議靈活性。截至2023年6月24日,Maple Finance TVL達到62.82M,其中RWA板塊TVL為22.83M。

Maple Finance收取0.66%平臺費用和2.5%履約費(在償還貸款時按照利息的百分比支付)。

動態 | 日本投資公司MoneyForward進行虛擬貨幣相關投資:據crypto.watch報道,MoneyForward于9月26日宣布,旗下的資本投資項目“Money Forward Fund”將與虛擬貨幣公司Cryptect進行資本業務合作。這是MoneyForward的第一次投資虛擬貨幣相關業務。雙方將通過此次合作,為開展虛擬貨幣交易的個人和處理虛擬貨幣稅務的稅務會計師提供信息,以促進虛擬貨幣行業的健康發展,為個人投資者提供更多的機會。[2018/9/26]

圖:Maple TVL on Ethereum

Maple Finance發行兩種代幣,其中MPL在以太坊上發行,SYRUP在SOL上發行,總量各10,000,000。用戶質押MPL后可獲得xMPL,協議收入50%將用于回購市面上的MPL獎勵xMPL持有者。目前MPL流通量為796萬枚,其中30.41%參與質押,已回購MPL數量為30,010。

Truefi

Rank#429

Truefi是TrustToken團隊于2020年創建面向投資機構的無抵押借貸協議。TrustToken此前曾創建了TUSD,但已于2020年將該板塊業務出售給名為Techteryx 的公司。

Truefi協議TVL跌破1000萬美元后沒有反彈跡象,協議目前暫無活躍借款池。Adapt3r digital即將開放美國債券池,認購額度最小為10萬美元,目前處于登記申請階段。

協議收取0.5%平臺費。

圖:Truefi TVL

(協議內顯示TVL為$17.25M,其中未償貸款金額為7.17M,與DeFillama存在出入)

TRU最大供應量為14.5億,當前代幣供應量為1,198,450,773,當前流通量為1,061,445,050,銷毀2.51億枚代幣。截至2023年5月22日團隊統計數據,團隊、代幣銷售、流動性獎勵和治理部分鎖定代幣約1.4億枚。

TRU價值捕獲來自:

1)質押,批準或拒絕新貸款;

2)儲備金;

3)流動性激勵;

4)治理。

Goldfinch

#737

Goldfinch Finance主要業務是實體公司提供貸款,目標客戶是債務基金和金融科技公司等借貸企業,為他們提供USDC的信用額度。

根據dune數據,Goldfinch活躍貸款量和協議TVL從2022年5月起基本處于停滯增長的狀態,總貸款額度維持在1億美金左右,主要原因在于無抵押借貸需要對實體進行詳盡調查,同時貸款方通常為機構,在熊市階段下,貸款方和借款方對風險和收益評估難以匹配。

Goldfinch收入來自借款人支付的利息和LP產生的取款費,DAO會收取上述費用的10%。LP從高級池中提現時需要支付0.5%的提現費用,該費用也會分配給DAO。

圖:Goldfinch 活躍貸款量/TVL

代幣總量114,285,714,未來(2年后)可能會引入適度通脹計劃,最終由社區決定,當前代幣流通量為51.9m,占代幣總量的45%。代幣總量將近55%在TGE后3年釋放,每月釋放量約為176萬枚。

Clear Pool

Rank#960

協議于2022年Q1上線以太坊主網,團隊成員主要來自傳統金融機構,協議產品包括無需許可池和需許可池。

無許可池是指任何人可提供借款,但借款人仍需要經過向團隊申請名單。無許可池大小是動態的,對貸方可以提供的流動性數量沒有限制。借款人可以使用利用率/利率曲線來優化資金池規模,無確定的歸還貸款時間,利息動態計算。其借貸方式類似Aave等抵押借貸協議。但池子的利用率需要保持在95%以下,當利用率超過95%時,借款人不可再進行借款。超過99%,貸款人不可提款,且借款人需要償還一部分資金。

Prime為Clearpool即將推出的需許可池,搭建在Polygon上,目前處于測試網階段。Prime池參與方都需要經過KYC和AML調查。

2023年3月為協議TVL低點(2.6m),當前TVL為28.49m,但自5月以來TVL進入增速減緩。

圖:Clearpool TVL

代幣CPOOL總量為10億個,公募輪估值為4000萬美元,目前處于破發狀態。

2024年1月前,每月28日釋放代幣總流通量的3.11%。

代幣價值捕獲來自于:1)協議收入5%用于回購;

2)質押獲得代幣獎勵;

3)參與治理。

LD Capital

個人專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

Tags:RWADAOMakerMAKEYOURWALLETAlchemyDAOCrypto Makers Foundationmaker幣行情

作者:@EatonAshton2,Beosin安全研究員。自2023年2月Ordinals協議推出后,BTC NFT的鑄造與BRC-20代幣的熱潮導致BTC網絡高度活躍.

1900/1/1 0:00:00昨天(6月26日),MetaTdex創始人李俊、BG Trade CEO Ali Nauman、MetaDAO創始人徐偉卓等包括一些華人深度參與的《迪拜WEB3新動向》主題論壇在迪拜硅谷數字產業.

1900/1/1 0:00:00zkSync Era 主網3月24日向所有人開放,僅僅兩個多月,TVL便達到4.8億美元,且每周增速將近20%.

1900/1/1 0:00:00作者:KINJAL SHAH,Blockchain Capital;編譯:Yvonne,MarsBit 發生了什么? 大約兩年前,NFT開始進入大眾視野.

1900/1/1 0:00:001620 年,一艘名為五月花號(Mayflower)的英國船只駛離英格蘭,五月花號帶著102名乘客和大約30名船員駛向美國,他們離開英格蘭的原因是認為英格蘭教會不僅抵制改革而且過于腐敗.

1900/1/1 0:00:00作者:Murathan.eth,dune wizard;翻譯:金色財經xiaozouMaverick Protocol正式宣布推出MAV代幣,并上線幣安最新一期Launchpad.

1900/1/1 0:00:00