BTC/HKD+0.93%

BTC/HKD+0.93% ETH/HKD+2%

ETH/HKD+2% LTC/HKD+2.16%

LTC/HKD+2.16% ADA/HKD+2.03%

ADA/HKD+2.03% SOL/HKD+0.85%

SOL/HKD+0.85% XRP/HKD+0.61%

XRP/HKD+0.61%作者:huf,Pear Protocol 聯合創始人;編譯:Frank,Foresight News

人們并不真正了解貝萊德(Blackrock)是什么,也不了解他們在做什么。

首先讓我們簡單介紹一下貝萊德的創始人兼首席執行官 Larry Fink,因為這將在后面變得很重要。

Larry Fink 于 1976 年加入華爾街,他很聰明,也賺了錢。他率先提出了債務證券化(將不同的貸款打包成債券)的理念。然后,他負責管理這些抵押支持證券(MBS)的交易部門,是的,就是那些導致 2008 年全球金融危機的債券。

Larry Fink 隨后犯了一個錯誤,因為對利率的錯誤投注而損失了超過 9000 萬美元,這讓他鬼意識到:風險管理很重要、客戶信任很重要。

觀點:模因幣熱潮減弱導致Optimism網絡活動下降:金色財經報道,根據Artemis的數據,繼4月和5月的模因幣熱潮導致Optimism(OP)的每日活躍地址數量激增59%后,L2網絡的網絡活動自6月中旬以來開始下降。在OP主網上,自6月15日以來,每日發送鏈上交易的唯一錢包地址數量呈下降趨勢,7月2日記錄的每日活躍地址數量為81,480個,此后在過去19天內下降了45%,過去5天OP主網的每日交易量下降了22%。

此外,Optimism的去中心化交易所(DEX)完成的每日鏈上交易總量在6月30日有所下降,上周累計造成了59%的下跌。盡管過去7天DEX活動有所下降,但Optimism網絡中鎖定的資產總價值(TVL)同期卻大幅上漲,截至發稿時,該網絡的TVL自6月29日以來增長了10%。[2023/7/5 22:18:32]

于是雄心勃勃的 Larry Fink 決定創立自己的公司,并專注于這兩個原則,也就是說,「相信我,兄弟」。

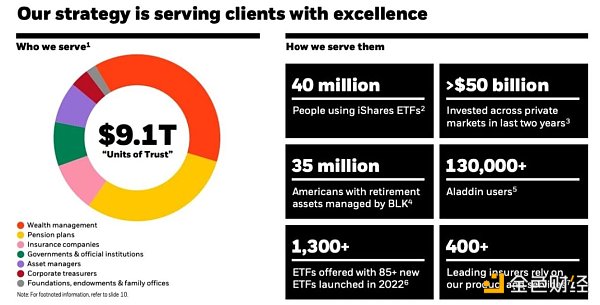

為了開始創業,他找到了黑石集團(Blackstone Group)的同事,獲得了 500 萬美元的信貸額度。于是,黑石金融管理公司(Blackstone Financial Management)誕生了, 20 年后經歷了大量并購的它,變成了如今擁有約 9 萬億美元資產管理規模的貝萊德,也是世界上最大的資產管理公司。

國際證券監督組織提出第一套加密貨幣的全球規則:5月23日消息,國際證券監督組織(IOSCO)公布了首個監管加密資產和數字市場的全球標準。擬議的標準涵蓋了處理利益沖突、市場操縱、跨境監管合作、加密資產的保管、運營風險和零售客戶的討論。計劃中的18項措施適用于主流市場建立長期的保障措施,以消除加密貨幣交易中不同部分之間的利益沖突。該監督機構表示,它的目標是在今年年底前完成這些標準,并希望其在全球的130個成員能夠利用這些標準迅速填補加密貨幣規則手冊中的空白。[2023/5/23 15:20:50]

但對 Larry Fink 來說,僅僅建立一個偉大的企業還不夠, 2016 年,他還被廣泛認為是希拉里·克林頓(Hillary Clinton)當選美國總統后的候任美國財政部長。

他有著深厚的人脈和背景,是一位直言不諱的民主黨人,大家經常聽到他說「正如我告訴華盛頓的那樣……」

現在,讓我們把視角回到貝萊德這家大型資產管理公司,有人認為它將「擁有你所有的比特幣」。

百事可樂高管:美國監管Web3的法規已經過時:金色財經報道,百事可樂公司下一代DC連接及創新團隊負責人Kate Brady表示,由于美國監管不明確導致公司在實施 Web 3 戰略時面臨的挑戰,當前美國的法規很難遵守,因為根據 1940 年代制定的證券法已經過時并且沒有考慮到 Web3 技術,這一監管立場限制了 Web3 加深與客戶和受眾關系的能力。(cryptosaurus)[2023/4/29 14:33:57]

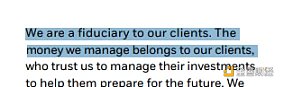

但其實貝萊德并不擁有任何東西,他們的客戶才是真正的所有者。貝萊德只是管理這些資產,并沒有托管功能,它也不是銀行。

不相信我?那可以查看一下他們年度報告的第一頁:「We are a fiduciary to our clients. The money we manage belongs to our clients」(我們是客戶的受托人,我們管理的資金屬于客戶)。

以太坊域名服務商ENS社區提案啟動1700萬美元的捐贈基金:金色財經報道,根據最近的治理提案,DeFi國庫管理機構Karpatkey 已向ENS DAO提案考慮用 10,766 ETH(1,700 萬美元)推出DAO 的捐贈基金。捐贈基金是 ENS DAO 為優化其金庫儲備而采取的資金管理步驟。ENS DAO在去年結束的治理投票中選擇了 Karpatkey來管理該基金。Karpatkey 應該代表 DAO 管理價值 5100 萬美元的資產。這些資金將來自ENS DAO 的金庫,該金庫目前持有價值 10 億美元的資產。如果獲得批準, Karpatkey 的 1700 萬美元資助提案將構成該基金的初始種子。在該基金達到其 5100 萬美元的籌資目標之前,還有另外兩個月度分期付款的計劃。[2023/1/26 11:30:18]

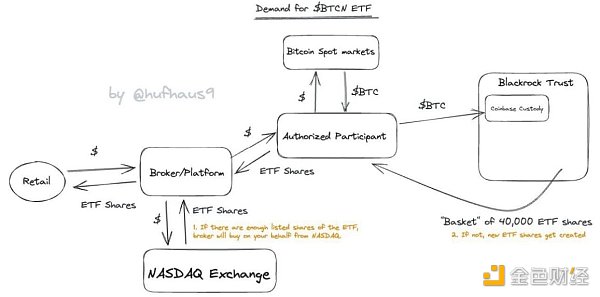

那么貝萊德是如何運作的呢?很簡單,假設你想要投資美國股票,與其自己購買所有的股票,并頻繁地重新平衡或每次交易都繳納稅款,不如購買一只貝萊德 ETF 或者貝萊德主動管理基金,讓他們替你完成這些操作。

你會收到一張收據,以確認你對該 ETF 或主動型基金的所有權(按持有的百分比計算),然后該 ETF 或基金會跟蹤這些標的資產的價值和表現,貝萊德不能對這些資產做太多事情,只能使用托管銀行來持有它們(僅在 ISDA/CSA 下進行回購)。

Tether計劃將其商業票據持有量在11月全部清倉:7月27日消息,穩定幣發行商 Tether 宣布,截至今日,其商業票據的總敞口再次減少至僅約 37億美元(2021 年 7 月時為 300億美元),并計劃到 2022 年 8 月底進一步減少至約 2 億美元,到 2022 年 10 月底或11 月初降至零。此外,其投資組合并不持有中國商業票據。

Tether 表示,虛假信息的傳播是目前存在的加密貨幣行業的最大威脅,其會繼續確保擁有多元化的投資組合,并對個別發行人或資產的風險敞口加以限制。[2022/7/27 2:41:30]

同樣地,貝萊德對進入 Coinbase 托管賬戶的現貨比特幣也無能為力,因為比特幣根本不屬于他們,他們只是讓你獲得更具性價比的購買服務。

但是,真正有趣的是貝萊德與美國政府和美聯儲的關系。你知道 2008 年美聯儲從貝爾斯登手中接管的有資產最后由誰來管理么?

沒錯,正是貝萊德。

此外, 2020 年當鮑威爾和美聯儲想開始購買一些公司債券以幫助支撐經濟時,你猜他們找了誰?

沒錯,也是貝萊德。

這就是有趣的地方,猜猜今年初美國聯邦存款保險公司(FDIC)選擇讓誰來負責清理 Signature Bank 和硅谷銀行的投資組合?

沒錯,還是貝萊德。

正如彭博高級 ETF 分析師 Eric Balchunas 所指出的那樣,貝萊德申請比特幣現貨 ETF 確實是一件大事,那么貝萊德對數字資產的總體看法又是怎樣的呢?

我們可以在他們年度報告中的第 19 頁找到答案。

貝萊德已經確定了一些他們感興趣的東西,尤其是包括股票和債券在內的現實世界資產(RWA)的代幣化。

請記住,Larry Fink 這個人曾在債務證券化上下了大賭注,并大賺一筆。也就是說,他完全理解金融創新的力量(尤其是封裝資產),以及其為新產品、資本效率、成本優勢等方面所帶來的潛力。

但這并不是貝萊德在加密領域的唯一關注方向,他們也說到做到,并與富達(Fidelity)和其他幾家公司一起向穩定幣 USDC 的發行商 Circle 投資了 4 億美元。

Circle 聯合創始人兼 CEO Jeremy Allaire 也很喜歡他,因為 Circle 利用貝萊德幫助他們管理部分儲備資產(盡管費用很高)。

對我來說,超級有趣的是,貝萊德選擇使用 Coinbase 作為現貨比特幣 ETF 的托管人——也就是說,它選擇了一家正被美國證券交易委員會(SEC)虎視眈眈的公司。

它本可以選擇紐約梅隆銀行這家美國歷史最悠久、最受信任的銀行作為安全的選擇,要知道下面這條新聞在當時可是大新聞。

但話說回來,這真的是個驚喜么?畢竟貝萊德本就已經涉足了 Coinbase 的一些業務,例如 Coinbase 與阿拉丁(Foresight News 注,阿拉丁是滿足貝萊德自身和其機構客戶高效運營和投資管理需求的一體化平臺)的合作伙伴關系。

你可以引用我的話:阿拉丁之于貝萊德,就像 AWS 之于亞馬遜。

那么這會給我們帶來什么影響呢?好吧,美國證券交易委員會(SEC)仍然可以基于兩個理由拒絕 ETF:

現貨比特幣可以被操縱;

目前根據與納斯達克的監管共享協議,沒有「足夠規模」的現貨交易所;

很明顯,這里有一些可能發生變化的部分,貝萊德不希望現貨比特幣被幣安與趙長鵬等主導,或者擁有一個像 Tether 這樣強大的美國國債和比特幣的持有者。

而 USDT 整個交易鏈條的薄弱部分,也正是使用它進行交易的交易所。

這就是為什么有一場系統性的全球攻擊,試圖去關閉幣安,以及為什么美國強烈傾向于一個基于 KYC 的 USDC 穩定幣系統——貝萊德肯定對 Tether 比它賺更多錢感到憤怒。

所以經過深思熟慮,比特幣現貨 ETF 是一種折中的方案——貝萊德旨在成為在比特幣交易所中產生的流量和費用的受益者。

雖然第一次申請可能會被拒絕,ETF 批準可能會不斷推遲,但有一件事是肯定的,貝萊德它們已經垂涎欲滴。

Foresight News

企業專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

作者:楊濤 國家金融與發展實驗室副主任 摘要 自從ChatGPT橫空出世,這款人工智能對話機器人儼然成為了全球最熱門的話題之一.

1900/1/1 0:00:00AIGC相關的法律問題有很多,但跑不出去這三個:AI技術提供方、AI產品本身、AI使用者。本篇圍繞這三者,極簡普法知識產權方面需要注意的事.

1900/1/1 0:00:00作者:Solaire,YBB Capital目前Web3的真正形態還未完全展現,它可能會經歷許多階段和演變過程,通往一個新互聯網形態的過程是比較坎坷的.

1900/1/1 0:00:00編譯:Mary Liu Ordinals 的興起讓人們開始糾結用哪些錢包來參與或者保管個人的Ordinals(銘文),本文將介紹三款適用于BRC20的錢包.

1900/1/1 0:00:00作者:sed 來源:medium 編譯:金色財經,善歐巴去中心化金融 (DeFi) 已成為金融領域的一股變革力量,為用戶提供了無需中介機構即可進行借貸和投資的新機會.

1900/1/1 0:00:00作者:Defi_Mochi,DeFi KOL;翻譯:金色財經xiaozou有這樣一個協議,在發布后短短的3個月內:DEX交易量將突破310億,預計每年賺取費用700萬美元,至今還沒有代幣.

1900/1/1 0:00:00