BTC/HKD-0.34%

BTC/HKD-0.34% ETH/HKD-0.84%

ETH/HKD-0.84% LTC/HKD+1.14%

LTC/HKD+1.14% ADA/HKD-1.84%

ADA/HKD-1.84% SOL/HKD-1.62%

SOL/HKD-1.62% XRP/HKD-2.38%

XRP/HKD-2.38%一、香港虛擬資產指數政策解讀

自去年香港政府發布 Web 3.0 愿景后,無論是傳統機構還是 Web 3.0 公司都格外關注其中的市場機遇。近期隨著香港證監會關于虛擬資產交易的監管文件正式定稿,未來值得關注的風口也愈加清晰---虛擬資產指數正是其中之一。

根據政策文件,虛擬資產數字在未來的香港市場具有重要的戰略性地位:監管要求可供散戶交易的虛擬資產必須被納入至少兩個不同指數提供者推出的至少兩個獲接納的虛擬資產指數中。這意味著虛擬資產指數將成“散戶交易類資產”的主要裁判者。

為了進一步明晰哪些是合格的虛擬資產指數以及防止利益輸送問題,香港證監會明確指出:

(1)虛擬資產發行人以及交易所發行的虛擬資產指數不合格

(2)至少一個指數應符合《財務基準原則》并在傳統證券市場上發行指數經驗的公司推出。

從上述規定看,這實際上賦予了傳統金融公司一種變相的“特許經營權”---沒有被納入傳統金融公司發行指數里的虛擬資產不允許向散戶提供交易。

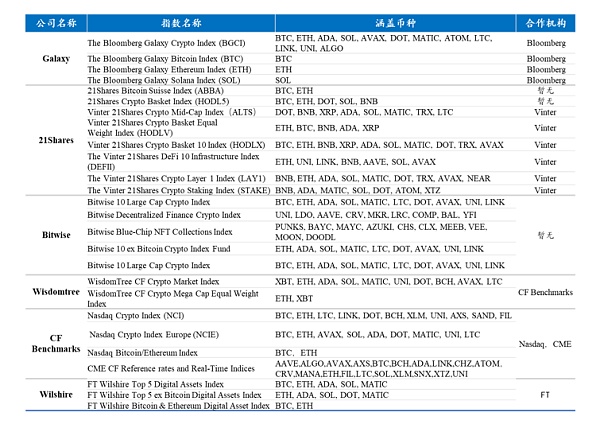

那么就當前市場上的虛擬資產指數而言,哪些虛擬資產有被允許向散戶提供交易的可能?根據整理市場數據,目前提供虛擬資產指數并受市場認可的機構主要有 Galaxy,21Shares,CF Benchmarks,Bitwise,Wisdomtree 和 Wilshire 六家機構。

研究:2022年跨鏈橋盜竊案金額達10億美元:金色財經報道,區塊鏈分析和合規公司Elliptic的研究顯示,今年“橋梁黑客”盜取的資金已超過10億美元。跨鏈橋允許資產在不同的區塊鏈協議之間移動,這意味著網絡包含大量加密資產。

Harmony, Sky Mavis和Wormhole今年都遭受了超過1億美元的區塊鏈漏洞。Polygon的首席信息安全官Mudit Gupta認為,橋梁安全問題是整個行業的問題。(blockworks)[2022/6/29 1:39:37]

其中 Galaxy 與 Bloomberg 合作發行虛擬資產指數;CF Benchmarks 發行的指數已經被廣泛運用在 CME 和 Nasdaq 上;Wilshire 作為老牌指數發行公司,目前與英國《金融時報》合作發行虛擬資產指數,因此可認為上述三家企業均為“符合《財務基準原則》并在傳統證券市場上發行指數經驗的公司”。

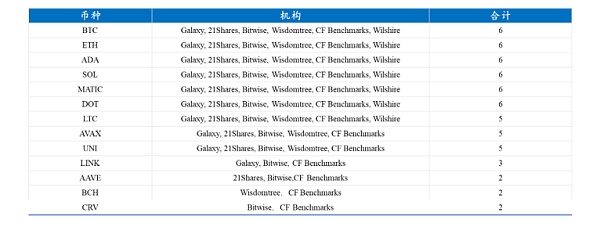

經整理可發現,在滿足證監會要求的情況下,目前共有 13 款加密資產可作為供散戶交易的備選資料,分別是:BTC, ETH, ADA, SOL, MATIC, DOT, LTC, AVAX, UNI, LINK, AAVE, BCH 和 CRV。

研究:波卡現有分片可能造成節點損壞:9月24日消息,康奈爾大學團隊發表的波卡研究論文顯示,入侵者可以通過收購分片的方式操縱波卡區塊鏈,這可能會導致節點損壞和數據泄露,甚至造成永久性損失。論文強調,現有分片實際上是通過損害信任實現效率拓展。市場數據顯示,目前有超過8.52億個DOT流通,項目總估值約為36億美元。(Bitcoin.com)[2020/9/24]

當然,上述幣種不一定會被允許向散戶提供交易。因為可供散戶交易的資產需滿足 “交易所盡職審查+合資格的大型虛擬資產+證監會書面批準”三個條件,比如 SOL 和 BCH 目前的運營情況不甚樂觀,可能會被證監會排除在外。

表 1 虛擬資產指數發行情況

(資料來源:Meta Lab)

表 2 可供零售客戶交易的備選虛擬資產

研究:美國黨派沖突加劇將抬高比特幣收益:金色財經報道,一項名為“美國黨派沖突與加密貨幣市場”的新研究表明,加密貨幣可以作為一種對沖資產,以應對潛在的和經濟不確定性。文章使用了黨派沖突指數(PCI),這一指標主要考察不確定性是否會影響加密貨幣的收益和波動。該指數被用來衡量美國民主黨和共和黨之間的緊張關系,以及它對加密市場的影響。研究發現,當投資者發現動蕩加劇時,他們會改變投資組合,進行相應的多元化投資,以避免潛在的財富損失。根據該論文的實驗結果,PCI的變化率與加密收益率正相關,而與加密波動率的變化負相關,尤其是對于比特幣。這意味著如果美國黨派沖突指數上升,比特幣的收益將會增加,比特幣的波動性將降低。此外,PCI對其他主要加密貨幣波動性的影響遠弱于對比特幣。[2020/5/21]

(資料來源:Meta Lab)

二、虛擬資產指數業務可行性評估

直到今日,發展虛擬資產指數業務對 Web 3.0 行業而言仍為一個新課題,主要原因在于指數業務一般建立在合規成熟的市場上,作為市場的風向標和業績基準。然而,在過去十年虛擬資產市場一直處于早期荒蠻階段,流動性好的優質資產并不多,且市場缺乏資管機構,指數業務缺乏生存的土壤。因此,盡管在過去五年間市場上出現了大量做虛擬資產指數的創業公司,最終生存下來的始終在少數。如今伴隨香港市場的合規化,尤其是在香港監管當局將指數放在重要位置的情況下,虛擬資產指數業務迎來新一輪發展機遇。

研究:長期持有者并未對比特幣失去信心:據glassnode研究,盡管近期比特幣大幅下跌且其波動性較高,但LTH-SOPR指標仍然接近1,這表明長期持有者并沒有失去信心。注,SOPR是指花費的輸出利潤率,當SOPR> 1時,意味著已花費輸出的所有者在交易時處于盈利狀態;否則,他們賣出時就會虧損。LTH-SOPR指標的評估時間范圍僅考慮在155天以上,可作為評估長期投資者行為的指標。另外,與長期持有者相比,短期持有者的SOPR(155天以內)更有可能跌至1以下。[2020/3/11]

1、商業可行性分析

正如前文所言,由于虛擬資產市場的不成熟,在過去五年市場上出現的大量指數創業公司幾近消亡,生存下來的企業主要有以下兩類:

一是在編制虛擬資產指數的基礎上發行資管產品。典型的代表如 Galaxy 與彭博就指數合作后發行了 Galaxy Crypto Index Funds;同樣的 12 Shares 發行了大量的虛擬資產 ETP。目前絕大多數有指數業務的公司均如此。

二是將虛擬資產指數與新聞資訊相結合,例如老牌指數發行公司 Wilshire與 Financial Times 合作發行的 FT Wilshire Top 5 Digital Assets Index 等指數,在《金融時報》中為讀者提供市場信息。

研究:98%的比特幣礦機即將過時,產生的電子垃圾已超盧森堡:根據普華永道區塊鏈專家Alex de Vries進行的最新研究,98%現有的加密貨幣礦機將變得毫無用處,并很可能產生大量的電子垃圾。隨著算力的不斷提高和挖礦難度的不斷加大,行業競爭日趨激烈。在大約十周后的減半事件之后,舊的挖礦設備將會過時。根據de Vries的說法,一臺比特幣礦機的平均壽命是一年半。而98%的老礦機將直接進入垃圾填埋場,因為他們只有一個用例。BTC產生的電子垃圾已經超過整個盧森堡(每年超過1萬噸),而且這個數字預計在減半后還會增加。(U.Today)[2020/3/1]

當然,考慮到虛擬資產逐步合規并納入傳統金融市場的趨勢,未來市場不需要眾多的虛擬資產指數,商業形態也將逐步向傳統市場靠攏,因此傳統證券市場的指數業務模式值得參考。

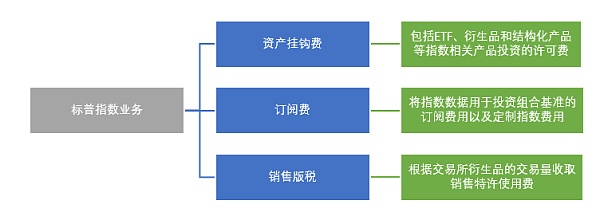

以美國標準普爾公司為例,目前該公司的指數業務(標準普爾道瓊斯指數)大約占其總收入的 11%,而指數收入具體有三大來源:資產掛鉤費,訂閱費,銷售版稅。

從標普的實際運營情況看,指數類業務呈現出以下三大特征:

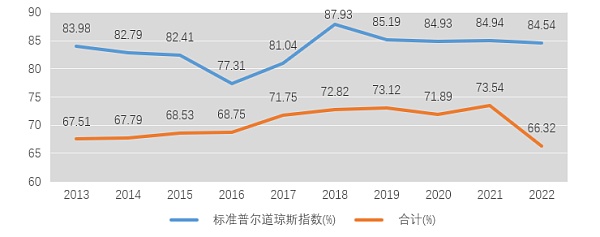

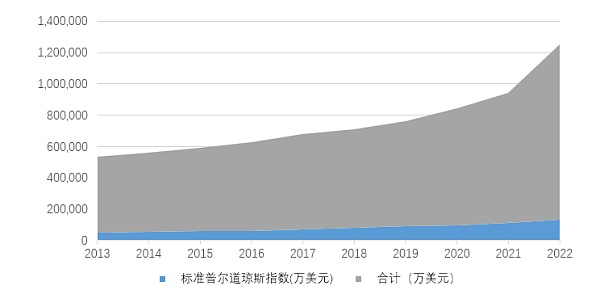

首先,指數業務的毛利率和營業利潤率很高。以標普為例,在過去十年間,標普公司的指數業務保持在平均 83% 左右的毛利率和 65% 左右的營業凈利潤率,高于標普公司的合計同類指標。主要原因在于若扣除通脹因素,指數業務的成本較為固定,隨著用的客戶的增多會形成規模效應,導致成本率下降,利潤率處于高位。

圖 1 近十年標準普爾公司毛利率

(數據來源:Wind,Meta Lab)

圖 2 近十年標準普爾公司營業凈利潤率

其次,指數業務的收入增量多。在過去十年里,標準普爾的指數業務收入從 2013 年的 4.9 億美元增長至 2022 年的 13.4 億美元,增量不可謂不多。其主要原因在于過去十多年間,全球指數基金和 ETF 規模已經從 2008 年的一萬億美元增長至 2022 年底的十萬億美元左右,與之相伴的是指數掛鉤費的增長。

圖 3 近十年標普公司收入(萬美元)

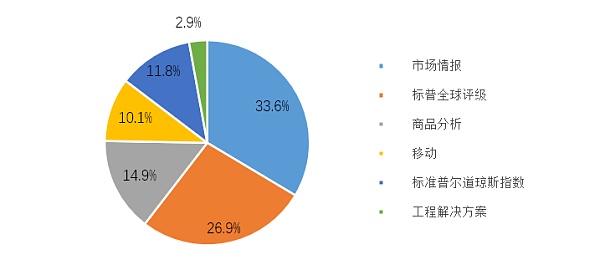

最后,指數業務的收入規模有限。根據業界估算,在傳統證券市場上的指數業務規模不超過 100 億美元。尤其需要注意的是,即便標普這類的指數業務頭部公司,這主要營業收入來源也并非指數業務。從 2022 年的營收占比看,市場情報和評級業務占比超過 60%,而指數只占 11.8%。

圖 4 2022 年標普公司業務收入構成

2. 虛擬資產指數業務未來發展評估

從傳統指數業務的歷史發展看,市場指數誕生于 19 世紀下半葉(1884 年道瓊斯指數),主要作為金融指標提供市場信息,其盈利一直存在問題。直到 20 世紀 60 年代后,指數業務的商業模式才逐漸清晰:1970 年代,追蹤指數的 ETF 和共同基金產品的出現,標志著指數正式從投資基準成為投資標的,使資產掛鉤費成為可能;1993 年美國 SEC 發布的《共同基金業績和投資組合經理的披露的最終規則》生效,該文件首次要求共同基金向投資者提供特定的業績比較基準,并規定基金應當將收益與合適的證券市場指數以走勢圖形式做比較,指數也正式成為了評價基金業績的必備基準,各大資管公司開始向指數公司支付訂閱費。

可以看出,傳統證券市場上指數盈利模式的成熟,主要在于指數類資管產品的興起以及 SEC 要求提供業績基準的監管規定。在目前的虛擬資產指數業務領域,機構客戶尚不成熟,機構數量相較于指數客戶較少;指數類產品比較稀缺,主要以比特幣和以太坊 ETF 為主。

基于以上現實,筆者認為未來香港地區的虛擬資產指數業務主要有三大特征:

(1)當前從事虛擬資產指數業務,需要做好未來 3-5 年該業務不盈利的準備。未來其盈利的關鍵在于虛擬資產衍生品市場是否解禁。如若衍生品市場面向公眾開放,那么指數將大概率作為衍生品的標記參考價,可向交易所或發行方收取一定的版稅。或者在衍生品市場開放后,虛擬資產領域的專業資管機構進一步增加,發行更多指數類產品。

(2)虛擬資產指數業務應當作為一種附屬業務而非主營業務。正如前文所言,歷史上擁有指數業務的公司,其主要業務也不是指數業務,而是評級業務和情報業務。

(3)虛擬資產指數業務適合傳統金融機構做而非 Web3.0 創業公司。主要原因除了前文提及 SFC 對指數提供方的資質要求外,還在于市場競爭力---企業品牌和信譽對指數業務有重要影響。舉一例:彭博和創業公司發布的虛擬資產指數,市場公信力和傳播力哪一個更強不言而喻。

當然,指數類業務是一項奉行“長期主義”的業務,從上文對標普公司的分析可以看出,盡管指數業務在早期盈利困難,不過待虛擬資產市場進一步成熟后,在先發條件下容易出現“贏者通吃”的規模優勢和低成本高利潤率的現象。

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

作者:Tether;翻譯:ChatGPT自從Tether與紐約檢察長辦公室達成和解以來,它已完成了每季度的報告義務。Tether始終致力于透明度,并將客戶的隱私和安全置于首位.

1900/1/1 0:00:00▌福布斯:揭秘Binance實際首席財務官,金庫守護人Guangying Chen《福布斯》發表題為《CEO Changpeng「CZ」Zhao's mysterious associa.

1900/1/1 0:00:00美國首個杠桿加密貨幣 ETF 上市三天,表現不及預期。6 月 27 日(本周二),美國 ETF 發行商 Volatility Shares 發行的「 2 x Bitcoin.

1900/1/1 0:00:00作者:Albert He, BlockPI Cheif Scientist;編譯:MarsBit,MK無論是牛市還是熊市,以太坊生態系統一直在持續建設,并不斷自我優化.

1900/1/1 0:00:002023年6月23日,亞太區塊鏈聯會、金色財經等多家Web3企業訪問香港數碼港,并就Web3項目落地合作和香港數碼港舉行交流會議.

1900/1/1 0:00:00作者:Hacash愛好者ZK-Rollups 已成為目前以太坊上最具前景的擴容技術解決方案之一.

1900/1/1 0:00:00