BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD-0.64%

ETH/HKD-0.64% LTC/HKD-0.07%

LTC/HKD-0.07% ADA/HKD-2.52%

ADA/HKD-2.52% SOL/HKD+1.34%

SOL/HKD+1.34% XRP/HKD-1.37%

XRP/HKD-1.37%原文:Outlier Ventures 編譯:GWEI Research

我們的新論文 The Open Metaverse Under Attack – Fight Back 為 Web3 空間介紹了許多令人鼓舞的增長路徑。在本文中,重點將放在具有巨大潛力的特定領域。 2023 年第一季度,僅美國無擔保個人貸款市場就達到了 210 億美元,超過了去中心化金融 (DeFi) 鎖定的總價值,后者僅為 61 億美元。這意味著 DeFi 領域總體上具有巨大的增長潛力,特別是去中心化借貸領域。這種巨大的增長潛力是創建當前領先的去中心化無抵押貸款協議快照概述的動機。在此快照中,這些協議與 w.r.t. 的比較。資本采用、代幣估值、激勵影響和營銷主導地位清晰地描繪了絕對和相對市場定位。

本迷你系列的第一部分概述了底層原生 ERC-20 協議代幣的當前市場情況,而在接下來的第二部分中將提供有關利益相關者代幣流動的更詳細的鏈上觀點。

借貸資產的能力是任何金融體系的基石。雖然貸方從閑置現金中獲得回報,但借款人需要快速獲得周轉資金。 DeFi 領域的借貸市場通常存在超額抵押,這意味著借款人必須存入超過貸款價值的抵押品。例如,借款人需要提供 10,000 美元的 ETH 作為 5,000 美元 USDC 貸款的抵押品。雖然超額抵押貸款在 DeFi 中是常態,但傳統金融中的無抵押貸款有時部分抵押不足甚至完全沒有抵押。這種超額抵押可確保在借款人違約時可以出售抵押品以使貸方完整。盡管超額抵押貸款對貸方來說更安全,但它的資本效率不高,因此限制了市場擴張。它需要無抵押貸款協議,可以訪問可信賴的信用數據來估計借款人的風險狀況,而不會在區塊鏈上披露敏感信息,從而克服 DeFi 中的這一限制。與零知識證明相結合的預言機已經在開發中,以減輕借款人向無抵押貸款平臺披露身份的需要。

網信辦:加強對《區塊鏈信息服務管理規定》等法規規章的宣傳解讀:金色財經報道,中央網絡安全和信息化委員會辦公室印發《網信系統法治宣傳教育第八個五年規劃(2021-2025年)》,其中指出要加強對《關鍵信息基礎設施安全保護條例》《互聯網信息服務管理辦法》《互聯網新聞信息服務管理規定》《區塊鏈信息服務管理規定》等法規規章的宣傳解讀。[2021/11/18 6:57:19]

然而,無抵押貸款是 DeFi 中的一個重要行業,與 Aave 和 Compound 等超額抵押貸款機構相比,其貸款的年收益率 (APY) 更高,反映出更高的風險。抵押不足或無抵押的貸款會增加違約的機會。鏈下資產和合約的貸款清算和償還可能還需要很長的時間。關于借貸池的安全性,貸方必須依賴池管理人員的盡職調查 (DD)。貸方可能無法在需要時獲得流動性,因為可以從貸款池中提取的流動性數量取決于池中存在的流動性數量。

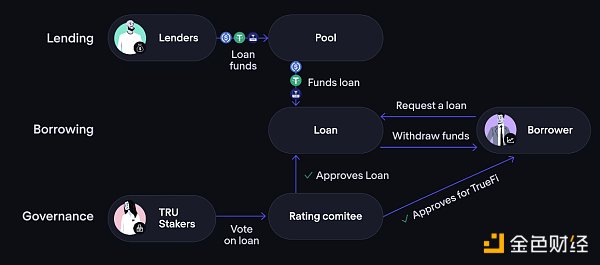

圖 1 是 TrueFi 示例的高層次代表性無抵押借貸協議生態系統。在這里,貸款人資助一個貸款池,借款人將利用該貸款池接收貸款。 $TRU 利益相關者能夠對貸款進行投票,該貸款也必須得到投資組合經理的批準。

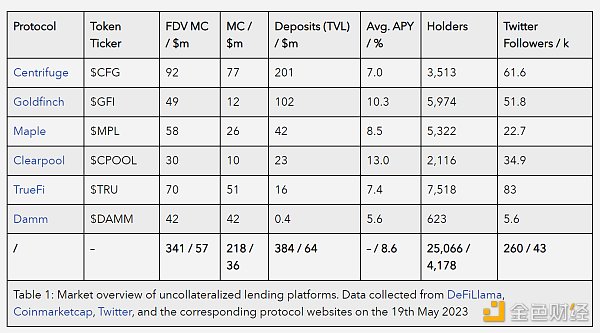

表 1 顯示了一些向機構借款人提供無抵押貸款的協議的概覽。協議根據其鎖定的總價值 (TVL) 進行排序。

動態 | 西秀區干部大講堂專題解讀區塊鏈:12月3日,2019年第六期西秀干部大講堂在西秀文化中心開講,邀請中誠區塊鏈研究院副院長、中國金融培訓中心專家講師、國家信息工程研究院專家講師馬強,為全區廣大干部職工專題解讀了區塊鏈相關內容。

講座上,主講人從什么是區塊鏈、區塊鏈核心技術的突破與發展、區塊鏈在各個行業的典型應用、區塊鏈在政務服務和政務監管中的典型應用、探索使用區塊鏈賦能誠信建設、政府部門如何有效參與和監管企業區塊鏈應用等方面,給大家做了詳細的講解,詳細介紹區塊鏈的發展歷程及所帶來的經濟效益,并就區塊鏈的現狀和未來進行具體的分析展望,還與現場的參會人員進行了互動解答。

通過這次講座,大家對區塊鏈在建設網絡強國、發展數字經濟、助力經濟社會發展等方面的作用,有了較為全面的認識,也為今后西秀區在提高運用和管理區塊鏈技術能力、加速推進以信息技術帶動全區經濟高質量發展奠定了一定的基礎。(西秀區委宣傳部)[2019/12/6]

圖 1:truefi.io 的 TruFi 貸款系統

表1

表 1 中所有無抵押借貸協議原生代幣的 FDV MC 總和為 3.41 億美元,相當于加密貨幣借貸領域的 6.6%、DeFi 領域的 0.7% 和加密貨幣 MC 總量的 0.03%。此外,TVL 總額為 3.84 億美元,相當于 DeFi TVL 的 0.6%。這些數字表明,與整個 DeFi 和加密貨幣領域相比,表 1 中無抵押借貸協議的市場份額有多么小。另一方面,考慮到傳統鏈下無抵押借貸市場的規模,它們說明了增長潛力。增長潛力變得更加明顯,看看具有競爭力的平均貸款 APY 值 8.6%,包括所有協議中的原生代幣獎勵。請注意,與向 Aave 等超額抵押借貸協議借貸相比,向無抵押協議借貸涉及更高的風險,因此證明更高的貸方補償是合理的。

聲音 | 孫宇晨:陪我APP配合監管機構進行內容整改 不必過度解讀:孫宇晨剛剛發微博表示,“陪我APP第一時間配合監管機構進行凈網行動,對平臺部分由用戶自發產生的負能量內容進行整改,一切正常運營,新的實體成立,老的實體解散而已,不影響正常業務進行,完全是基于商業考慮。我們旗下公司繁多,基于商業考慮進行公司新設與注銷是正常經營行為,不必過度解讀。”[2019/7/24]

表 1 中相關代幣歷史估值發展的比較可以為未來的潛在軌跡提供見解。然而,FDV MC 中衡量的代幣估值取決于許多因素,例如總體市場狀況、個別協議的采用以及代幣設計本身。具有低價值捕獲屬性的代幣可能表現不佳,而產品(借貸平臺)可能在 TVL 和損失率方面表現出色。因此,比較將在多個層面進行。對代幣設計和價值捕獲屬性的概述提供了對與整體協議采用的預期相關性的初步了解。例如。從協議收入中獲取強大價值的代幣可能比價值獲取機制有限的代幣更能代表協議的一般性能。之后重要的令牌度量關系將針對當前時間快照進行比較。最后一個代幣性能分析側重于歷史發展。

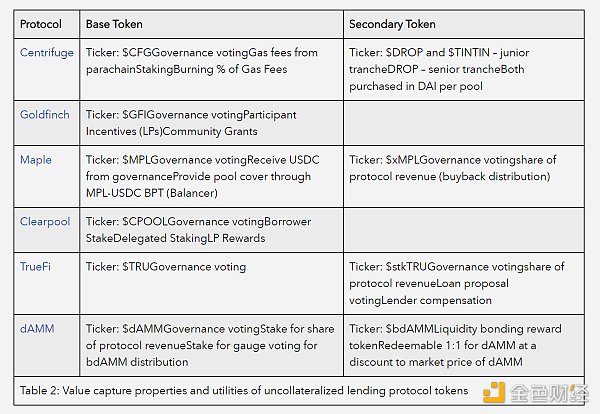

表2

表 2 概述了表 1 中排名前 6 位的協議的價值捕獲屬性和實用程序。所有代幣分別為持有者和利益相關者提供治理權力。此外,Maple、Centrifuge 和 TrueFi 利用質押來換取二級收據代幣。收據令牌,有時被設計為投票托管 (ve) 模型,也用作向忠實支持者分配費用份額的工具。在 Centrifuge、Maple、TrueFi、Clearpool 和 dAMM 的案例中,直接或通過分布式回購提供費用分成。 Goldfinch 和 Clearpool 沒有二級代幣,而是直接使用它們的主要代幣作為協議激勵工具。所有原生協議代幣通過已經提到的費用份額、治理或通過在質押代幣時提供用戶優勢,直接從產品使用中產生價值。這意味著可以預期所有代幣的協議采用和代幣估值之間存在相關性。

動態 | 比特幣COT持倉周報解讀:Asset Manager賬戶空頭持倉為0 短期維持看多判斷:美國商品期貨委員(CFTC)今日發布了截止5月7日的交易員持倉報告(COT),報告顯示,芝加哥期貨交易所(Cboe)比特幣期貨持倉量共2607手,環比減少103手。杠桿基金多單226手,空單887手,凈空頭數量為661手。芝加哥商品交易所(CME)比特幣期貨持倉量為4388手,環比增加75手,杠桿基金多頭合約為1941手,空頭合約為2692手,凈空頭合約為751手。上周Ass..[2019/5/11]

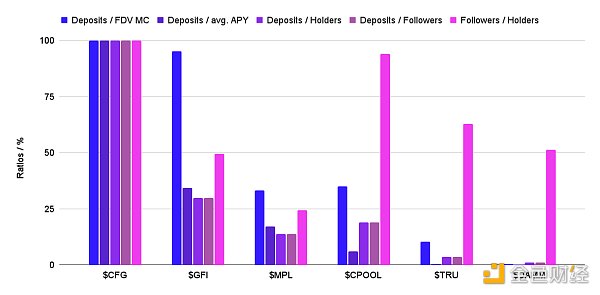

圖 2 顯示了協議存款 (TVL) 與不同指標的關系,例如 FDV MC、平均值。貸方、持有人數量和 Twitter 關注者的 APY。比率以某一類別中最高值的百分比形式給出。

存款/FDV MC 比率表明該協議的資本采用超過其當前市場估值。請注意,這些指標中僅考慮了無抵押貸款和質押的存款。

存款/平均。 APY 比率是資本采用率超過資本激勵的指標。

存款/持有人比率提供了每個原生代幣持有人存款的平均值,并且是實際用戶質量在資本規模方面的基準。

存款/追隨者比率表明了每單位營銷努力的資本采用量。請注意,Twitter 關注者數量不一定與產品的真實用戶采用率相關。

趙長鵬解讀釣魚網站運作方式:幣安創始人趙長鵬再發推文,剖析了釣魚網站運作方式,他首先配圖指出釣魚網站的域名中兩個字母下方比正確地址多了兩個點。他還表示,用戶在釣魚網站登錄后跳轉到真的幣安。此外一旦登錄后,用戶就不能再進入釣魚網站,而是自動跳轉到幣安(即使登出賬號后)。[2018/3/8]

追隨者/持有者比率是與實際用戶采用原生代幣相比的營銷努力指標。

數據的收集已經在二月份進行,但由于市場的劇烈變化,所有數據點都需要更新。在之前的數據采集中,協議之間不同類別的排名差異很大。今天,我們將 Centrifuge 視為所有類別中的明顯領導者,這是其高 TVL 的直接結果。它是 Goldfinch 下一個最高協議 TVL 的兩倍。與其他參與者相比,他們成功的原因可能是他們創新的現實世界資產 (RWA) 代幣化抵押形式。

圖2

圖 2:與 FDV MC 相關的無抵押協議存款 (TVL),平均值。用于借貸、代幣持有者數量、Twitter 關注者以及 Twitter 關注者與代幣持有者比率的 APY。比率計算基于表 1 中的數據

之前的比較與最近的值相關。圖 3 顯示了 FDV MC 針對不同無抵押借貸協議代幣的歷史發展。這些值由 Ether FDV MC 標準化,以實現針對加密市場的基準。縱坐標以對數刻度給出,從而減輕了高波動性的出現。考慮到從 2022 年 1 月 1 日到 2023 年 5 月 19 日這段時間的起點,所有原生無抵押代幣相對于 ETH 的價值都在下降。

他們表現不佳的一些原因可能如下:

加密貨幣市場崩潰。自 2021 年 11 月以來,整個加密貨幣市場一直處于下行趨勢,無抵押借貸協議也未能幸免。隨著加密貨幣價格的下跌,這些協議的原生代幣的價值也隨之下跌。

對無抵押貸款可持續性的擔憂。無抵押貸款協議是一個相對較新且未經檢驗的概念,人們對其長期可持續性存在擔憂。一些批評者認為,這些協議本質上是有風險的,它們崩潰只是時間問題。一些協議已經經歷了部分后果,例如 Centrifuge、Maple 和 TrueFi。其他借貸協議和投資平臺甚至面臨全面崩潰,例如 Celsius、Voyager Digital 和 3 Arrows Capital,這本來會加劇人們的恐懼。

更安全的抵押貸款替代方案。抵押貸款協議更受歡迎,因為它們提供了比無抵押貸款風險更低的替代方案。隨著越來越多的人轉向抵押貸款,對無抵押貸款的需求減少,這給這些協議的原生代幣價值帶來了下行壓力。

圖 3:由 $ETH FDV MC 標準化的不同無抵押借貸協議代幣的 FDV MC

無抵押借貸協議的代幣設計展示了不同的方法和價值累積機制,其中所有協議都通過其代幣提供治理能力,但并非所有協議都通過質押提供直接收益分成。盡管如此,所有代幣設計都會從產品采用中獲得某種形式的價值增長。

就 FDV 估值和 TVL 而言,Centrifuge 是目前最成功的無抵押借貸協議。盡管他們也有一些逾期貸款,但他們的優勢在于他們對 RWA 代幣化的創新方法。

所有本地無抵押借貸代幣的整體估值均低于加密市場。 2022 年熊市期間發生了太多部分甚至全部后果,導致對該行業的信任度下降。

就總的 FDV MC 而言,與整個 DeFi 行業 (0.7%) 和整個加密貨幣市場 (0.03%) 相比,無抵押借貸行業相當小。考慮到這一點,無抵押貸款在傳統金融領域的巨大相關性,以及市場為資本效率優化的趨勢,去中心化無抵押貸款仍然顯示出巨大的增長和創新潛力。它只是需要更多時間來重建信任和創新才能實現這一目標。

GWEI Research

個人專欄

閱讀更多

區塊律動BlockBeats

Foresight News

曼昆區塊鏈法律

吳說區塊鏈

西柚yoga

ETH中文

金色早8點

金色財經 子木

ABCDE

0xAyA

原文作者:CoinGecko - Joel Agbo 原創編譯:BlockTurbo追蹤加密貨幣錢包主要有三步:發現錢包、收集錢包鏈上交易的深度數據,以及將前兩步獲取的數據翻譯成有用的信息.

1900/1/1 0:00:00我們在 FOG 系列的第一部分中對鏈上游戲和游戲引擎進行了概述,感謝 Sylve, Tarrence, Andy, Alvirus, Kevin & Iain 對本文的支持.

1900/1/1 0:00:00作者:Zen,PANews2021年是加密貨幣行業欣欣向榮的一年,在傳統投資機構入局、NFT與元宇宙大熱等大背景下.

1900/1/1 0:00:00作者:0xsurferboy,Native finance大使;翻譯:金色財經0xxzParadigm 被認為是最獨特的加密貨幣 VC 基金,現在,他們正在進入 AI 冒險.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:479.94億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量34.

1900/1/1 0:00:00自 Binance IEO 巔峰之作 Stepn 過去 9 個月后,去年底 Binance 終于重啟 IEO。然而恰逢熊市,今年數個 IEO 市場表現不及此前預期,引發社區些許不滿.

1900/1/1 0:00:00