BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD-0.81%

ETH/HKD-0.81% LTC/HKD+0.05%

LTC/HKD+0.05% ADA/HKD-0.75%

ADA/HKD-0.75% SOL/HKD-1.39%

SOL/HKD-1.39% XRP/HKD-0.58%

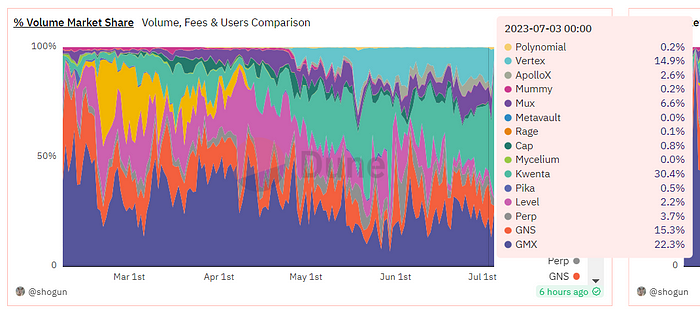

XRP/HKD-0.58%衍生品DEX領域競爭激烈,頭部有GMX、DYDX、SNX,二線有Gains、MUX、Level、ApolloX,同時還有源源不斷的新生協議在上線。

Vertex是新近表現較好的一個衍生品DEX協議,其自2023年4月底上線以來,近期日交易量約占資金池模式衍生品DEX市場的10%至15%,并于2023年6月獲得Wintermute的戰略投資。

來源:dune

來源:dune

備注:該圖表未列入DYDX的數據,比較的是資金池模式的衍生品DEX。

一、業務數據

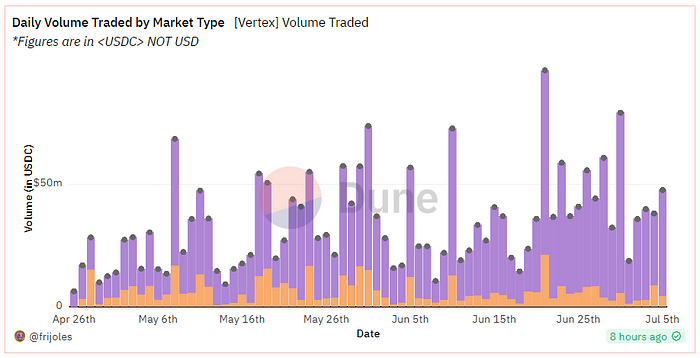

l 交易量:主要通過交易激勵措施,創造了較高的交易量,最近7天日均交易額約為4000萬美元。紫色部分為衍生品,黃色部分為現貨,以衍生品交易為主。

該日交易量低于頭部衍生品DEX(DYDX/GMX/SNX),二線衍生DEX的日交易量相當。從近7日交易量上看,Vertex已經躋身前十。

來源:dune

來源:dune

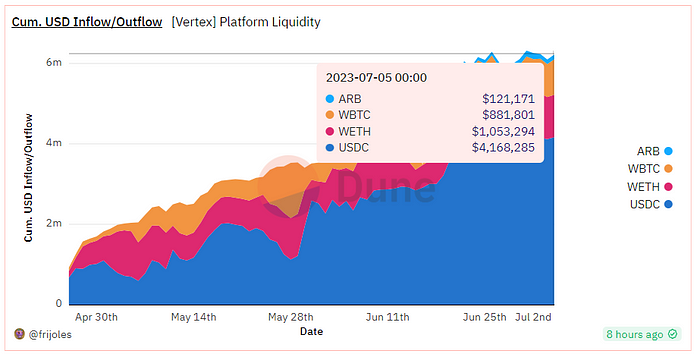

TVL:622萬美元,規模還較小,包括四種代幣,具體組成如下圖:

來源:dune

來源:dune

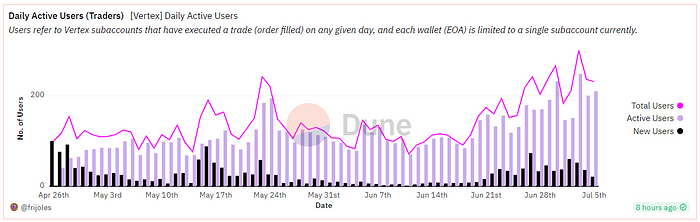

DAU:累計用戶數1842人,近7天日活躍用戶約為200人。對比來看,GMX的日活躍用戶數超過1000,DYDX在700左右,SNX約為500。

分析師:Silvergate 收購 Diem 的資產有利于穩定幣的推出:金色財經報道,Wedbush證券公司的分析師在Silvergate收購Meta Platforms(原Facebook)Diem資產的消息傳出后,在一份說明中說,Silvergate銀行計劃中的穩定幣可以從Diem協會成員和其他貨幣服務提供商的分銷和潛在合作中受益。報告稱:“鑒于所收購的先進技術,收購價格對 Silvergate 而言具有良好的價值,此次收購將加速其穩定幣的推出。(Coindesk)[2022/2/3 9:28:25]

來源:dune

來源:dune

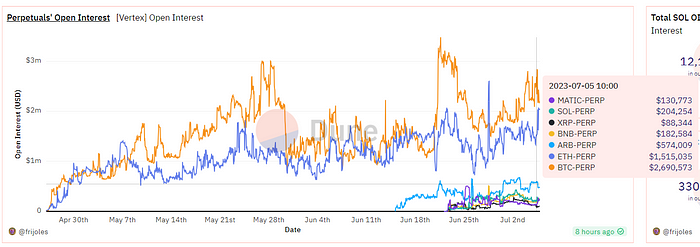

Open Interest:一共有7個交易對,BTC和ETH占據主要份額,當前持倉量約為537萬美元。持倉金額也比較低。

DYDX持倉金額約為3億,GMX持倉金額約為1.5億至2億之間,Gain Network約為3000至5000萬之間,Mux約為2000萬至5000萬之間。

來源:dune

來源:dune

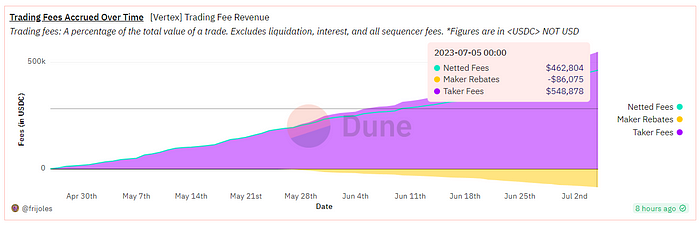

Fee:累計毛收入約為54萬美元,扣除給maker的返傭8.6萬美元,凈收入為46萬美元。

來源:dune

來源:dune

二、團隊與投資人

聯合創始人Darius,主要負責對外營銷活動。

DeversiFi和Loopring組建L2 Squared聯盟:金色財經報道,去中心化交易所Deversi Fi和Loopring宣布合作組建“L2 Squared”聯盟,以改進基于第二層技術的可擴展性解決方案。[2020/12/22 16:02:37]

聯合創始人Alwin Peng,此前曾在Jump trading工作,為區塊鏈工程師。

Vertex于2023年6月獲得Wintermute Ventures的戰略投資,Wintermute Ventures是加密貨幣做市商Wintermute旗下的風險投資部門。Wintermute為Arb、OP、Blur等多個知名項目提供做市服務。

Wintermute宣布對Vertex進行投資時稱:“Vertex 由強大的交易員和工程師團隊領導,在 TradFi 和 DeFi 市場擁有良好的業績記錄,處于智能合約和市場創新的前沿。”

此前,2022年4月,Vertex獲得了850萬美元的種子輪投資,由Hack VC和Dexterity Capital領投,Collab+Currency、GSR、Jane St.、Hudson River Trading、火幣、JST Capital、Big Brain、Lunatic Capital等跟投。早期投資者獲得了8.5%的代幣,也就是說Vertex種子輪估值是1億美元。

動態 | 湯森路透在稅收報告系統集成Verady的加密貨幣稅收工具:金色財經報道,湯森路透與已與加密貨幣審計初創公司Verady合作,將新加密貨幣稅收工具Virtual Currency Organizer集成到其稅收報告系統GoSystem Tax RS中。該工具可幫助公司滿足法規和投資者要求,以驗證加密貨幣資產。在對加密貨幣余額和交易進行對帳時,為加密交易客戶提供服務的會計專業人員將擁有所需的資源。[2019/12/21]

Vertex本來是搭建在Terra上的項目,Terra崩潰后,協議遷移到Arbitrum上。

三、產品

提供DeFi一站式業務,包括現貨、合約、借貸市場,主要圍繞合約市場開展業務,交易里大部分為永續合約交易,現貨、借貸更多的是為合約服務,因此將其歸類為衍生品DEX。

流動性供應模式:混合訂單薄-AMM模式

流動性供應模式是Vertex與其他衍生品DEX的主要差異。Vertex認為,鏈下訂單簿通過FIFO(先進先出)處理,可以降低MEV攻擊,并且提高交易執行速度。而鏈上 AMM 提供無需許可的流動性支持,交易者可以強制進行交易,在訂單薄流動性不足的時候,可以保證交易的有效開展。

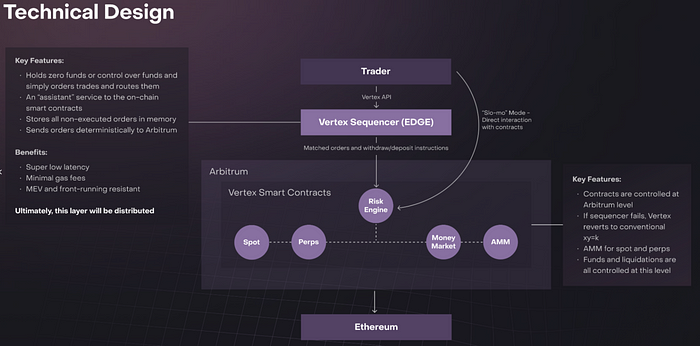

Vertex通過以下幾個組件,實現混合訂單薄-AMM模式:

鏈上交易場所(AMM);

鏈上風險引擎,用于快速清算;

用于訂單匹配的鏈下排序器。

圖:Vertex核心組件架構

來源:Vertex

來源:Vertex

動態 | 懷俄明州提頓縣在Overstock區塊鏈平臺完成土地所有權注冊:據dailyhodl報道,Overstock.com發布公告稱,懷俄明州提頓縣成為美國首個在基于區塊鏈的平臺上注冊土地所有權的地區。Overstock表示,其區塊鏈子公司Medici Land Governance(MLG)已在其基于區塊鏈的平臺上記錄了土地記錄,其中包括保修契約、抵押貸款、留置權和其他類似文件。[2019/6/18]

這意味著,在Vertex交易平臺中,并存著兩類流動性,一類由是做市商通過API提供的訂單薄流動性,一類則是由智能合約提供的LP資金。

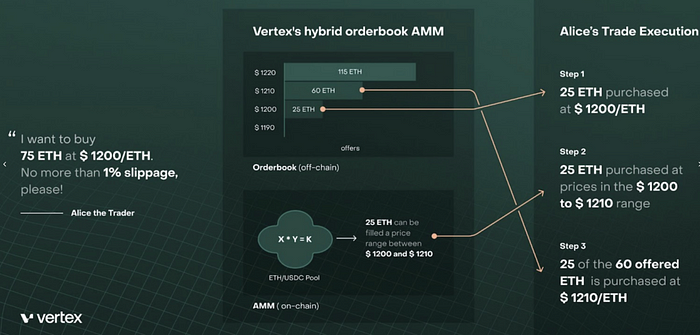

這兩種流動性通過排序器相結合,在頁面前端看到的是一個統一的流動性,根據最佳可用價格進行交易。下圖顯示了排序器是如何利用訂單薄流動性和LP流動性完成交易的。

來源:Vertex

來源:Vertex

過程分析:

ETH-USDC貨幣對的交易價格為1200美元。

Alice想在市場上購買75個ETH,并將最大滑點設置為1%。

訂單簿上有價值25 ETH的掛單,價格為1200美元,因此,三分之一的交易以1200美元成交。

下一組訂單薄賣單(一共有60ETH)為1210美元。

然而,有25個ETH的LP頭寸價格區間在1200美元到1210美元之間。于是,接下來的三分之一交易是從 LP頭寸中購買的,成交價格在1200美元至1210美元之間。

交易的最后三分之一以1210美元的價格執行。

聲音 | Overstock創始人:區塊鏈將改變世界:據CCN報道,Overstock創始人兼首席執行官Patrick Byrne 11月26日在接受Fox Business的采訪時表示,區塊鏈比互聯網革命更重要,是一種顛覆性的技術,將改變世界。Byrne表示,2019年將是區塊鏈行業開創性的一年。2019年人們會看到區塊鏈真正開始向世界推出產品,人們將能夠交易證券型令牌。當被問及為什么證券型令牌優于證券時,Byrne表示證券型令牌將摩擦成本降低90%,對于監管機構完全透明,并且免受市場操縱。此前Byrne曾宣布將在明年2月份出售Overstock的整個電子商務業務,并全面轉向區塊鏈業務。[2018/11/28]

資金效率:Universal Cross Margin擴大保證金范圍

Vertex想提高資金的使用效率,提出了“Universal Cross Margin”的概念,主要是擴張了保證金的范圍。

目前衍生品交易中,有兩種普遍的保證金模式。一種是逐倉模式(Isolated Margin),一個交易對是一個獨立的逐倉賬戶。特定的逐倉賬戶中只能轉入、持有、借貸該交易對的幣種。每個逐倉賬戶有獨立的風險率,根據該交易對下持有的資產和負債獨立計算。每個逐倉賬戶的風險隔離,一旦發生爆倉風險,對其它逐倉賬戶沒有任何影響。

另一種是全倉模式(Cross Margin),一般一個用戶只有一個全倉賬戶,可以交易全部支持的幣種,賬戶內的資產互相交叉擔保,共享使用;風險率是根據全倉賬戶下的所有資產和負債進行計算。一旦發生爆倉,賬戶下所有資產都會被平倉。

可以看到,全倉模式的資金使用效率高于逐倉模式。Vertex在此基礎上,提出了Universal Cross Margin。

用戶在平臺上所有的資金(存款、持倉和投資損益)均可用于保證金,包括在現貨、永續合約和貨幣市場中的未平倉頭寸。例如,用戶為現貨資金池提供流動性,一方面即可以賺取費用,另一方面這筆LP資金也可以作為保證金,用于合約交易。這就提高了資金的使用效率。

Universal Cross Margin還允許投資組合保證金,未實現利潤可用于抵消未實現損失或用作現有頭寸或開立新頭寸的保證金。

為了便利用戶更好地管理自己賬戶的風險,Vertex也提供了賬戶風險等級提示,可以直接在頁面上看到賬戶的健康程度。

賬戶可以分為兩種狀態:Initial和Maintenance。在Initial狀態下,還可以根據保證金與負債比例,分為中低高風險三種。Maintenance狀態則意味著初始保證金使用超過了100%,不能再開倉,需要盡快補充保證金,否則可能面臨清算。

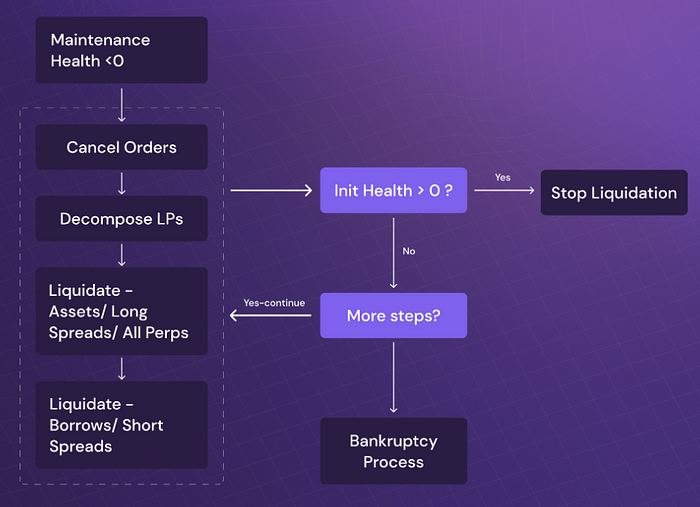

由于Universal Cross Margin,清算也是全倉模式,將按以下順序平倉:

訂單被取消,釋放訂單資金;

LP資產被解除并賣出;

資產被清算(即期余額/合約倉位);

負債被清算(借款)。

如果在清算過程中,賬戶的初始健康狀況恢復到0以上,清算就會停止。

來源:Vertex

來源:Vertex

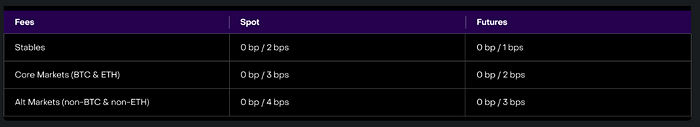

較低的交易費用

Vertex的交易費用屬于較低的水平。無論現貨還是合約,maker的費用目前均為0,taker的費用則為0.01%-0.04%。

來源:Vertex

來源:Vertex

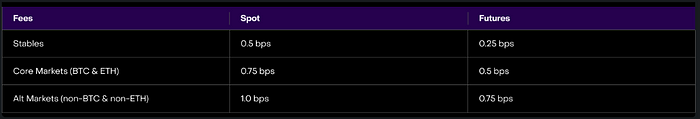

為了鼓勵maker交易,交易量超過特定期間內(28天,一個epoch)交易總量的0.25%的maker,還可以獲得返傭。返傭比例如下:

來源:Vertex

來源:Vertex

對比幾個主要的衍生品DEX市場,GMX的交易費較高,開倉和平倉費均為0.1%;DYDX的交易手續費為0.02%至0.05%,并隨著交易量的增長而降低;Kwenta的交易手續費為0.02%至0.06%。

四、代幣經濟模型

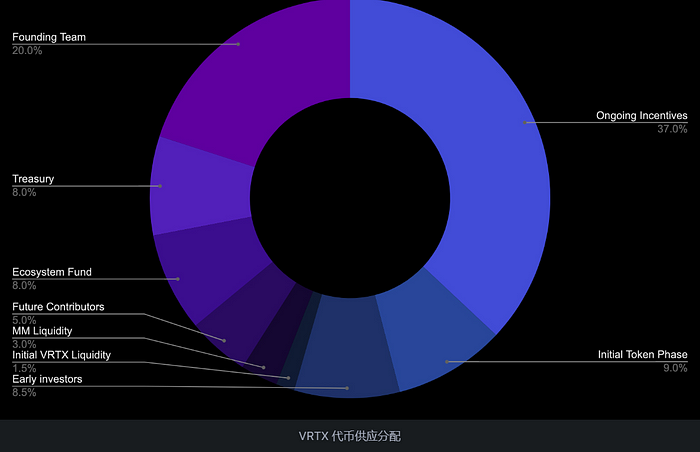

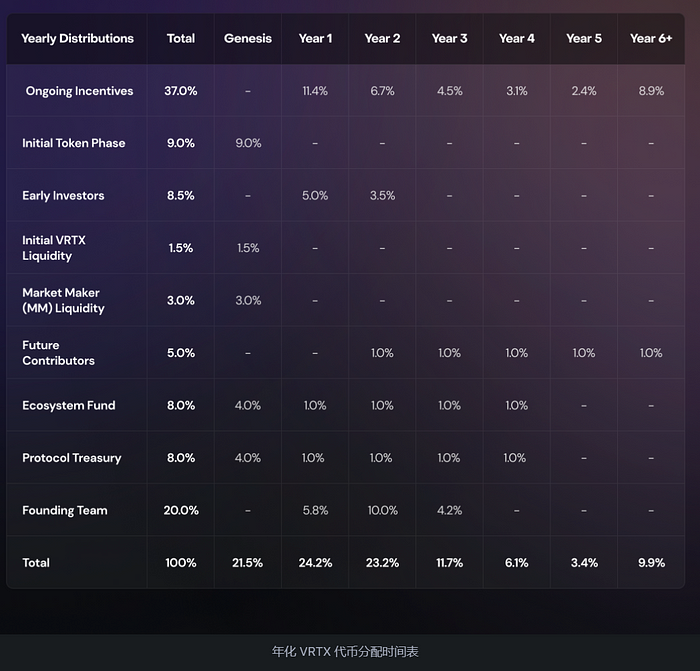

VRTX是Vertex Protocol的治理代幣,總供應量為10億枚,其中,90.08%的代幣將在5 年內分發。

代幣分配如下圖所示,共有46%用于社區激勵,其中9%用于初始階段代幣激勵,37%用于持續激勵;共有41%用于團隊、財庫、生態基金、未來貢獻者;8.5%分配給早期投資者;另有4.5%用于流動性。需要注意的是,這個分配圖是2022年6月初對外披露的,未涉及Wintermute投資部分。一般情況下,可能從財庫中分配給新的投資人。

來源:Vertex

來源:Vertex

Vertex代幣將在主網啟動六個月后分發,也就是預計將于2023年10月份發行代幣。代幣釋放時間表如下所示:

來源:Vertex

來源:Vertex

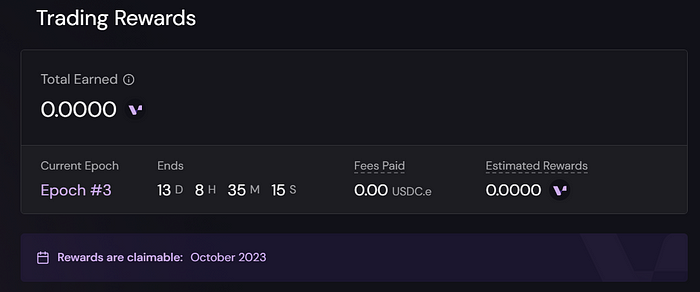

Initial token phase部分代幣用于發幣前的交易激勵,用戶可在Vertex應用程序的獎勵頁面上追蹤,官網明確相關激勵在2023年10月份可以領取。

來源:Vertex

來源:Vertex

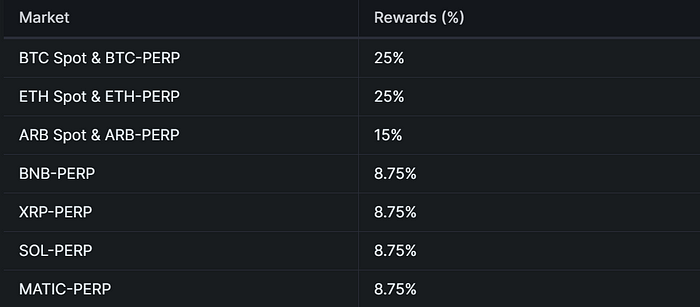

Initial token phase一共有6個epoch,每個epoch28天,每個epoch獎勵1500萬個代幣,目前為第3個epoch。交易激勵代幣占比主要考慮交易費用的權重。此外,不同的交易對有不同的獎勵,具體如下圖所示:

來源:Vertex

來源:Vertex

Vertex協議代幣尚未發行,由于交易激勵措施的存在,不可能避免存在刷量交易的行為。目前衍生品DEX協議的啟動,均需依賴交易激勵措施,如Vela在其beta版本就進行了交易激勵,刺激交易量的增長。大部分協議上線后,也仍維持交易激勵措施,如DYDX、Kwenta等。Vertex現階段能夠得到較多的采用,表明資金對協議代幣持積極看法。

五、總結

衍生品DEX競爭已是紅海。大量項目Fork GMX的模式,部署在新的公鏈或者二層上,給予較高的APR,試圖吸引資金,賺取收益。相比較而言,Vertex提供了一些機制上的創新,想要創建更好的流動性和更高的資金使用效率,值得關注。

需要注意的風險則是,其Universal Cross Margin在提高資金使用效率的同時,也使用戶資產的風險敞口變大,交易者需做好相應風險控制。

LD Capital

個人專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

來源:北京市人民政府官網京政辦發〔2023〕15號各區人民政府,市政府各委、辦、局,各市屬機構:經市政府同意,現將《北京市促進通用人工智能創新發展的若干措施》印發給你們,請結合實際認真貫徹落實.

1900/1/1 0:00:00NFT的快速發展始于2021年,迄今已經經歷了多次市場熱潮,最近一次則是由Blur驅動并且讓社區的目光聚焦到了NFTFi。自2022年開始,加密資產市場進入熊市周期導致NFT市場有所降溫.

1900/1/1 0:00:00作者:廖望,北京德恒(杭州)律師事務所律師 顧劼寧,上海曼昆律師事務所資深法律顧問2023 年 2 月 20 日,香港證監會(SFC)發布了《VASP 咨詢文件》.

1900/1/1 0:00:00近年來,隨著元宇宙、WEB3.0等概念的強勢出圈,虛擬貨幣熱度迎來了一波又一波的高峰。而伴隨著國家各種強監管政策的出臺,司法機關也加大了對虛擬貨幣相關的違法犯罪活動的打擊力度,涉幣類犯罪話題成為.

1900/1/1 0:00:00Web3.0、區塊鏈等新興技術的世界很精彩,新的領域必然帶來新的財富機會,一些躋身新領域的人們是為了理想、為了改變世界;一些是為了窺見財富的倩影,想早日成為讓一些人憧憬的“大佬”.

1900/1/1 0:00:00作者:MIX, MixWeb3 發起人Restaking 協議讓 Eigenlayer 成為以太坊當下風頭最勁的基礎設施項目,核心團隊 EigenLabs 獲得 5000 萬美元融資.

1900/1/1 0:00:00