BTC/HKD+0.13%

BTC/HKD+0.13% ETH/HKD+0.04%

ETH/HKD+0.04% LTC/HKD+0.93%

LTC/HKD+0.93% ADA/HKD+0.39%

ADA/HKD+0.39% SOL/HKD+0.25%

SOL/HKD+0.25% XRP/HKD+0.03%

XRP/HKD+0.03%比特幣現貨ETF有望通過,引發了市場熱議。按照21Shares Bitcoin ETF的時間表,也許8月11日會誕生第一個比特幣現貨ETF。不過也有人認為,可能SEC更愿意讓BlackRock的iShares Bitcoin Trust成為第一個審批通過的比特幣現貨ETF。

一、什么是ETF?

ETF,即 Exchange-Traded Fund。交易所交易基金( ETF )是一種跟蹤資產、證券或指數價格的投資工具。ETF匯集投資者的資金,旨在實現與標的資產相同的回報。

近年來,行業內許多公司在不斷努力申請比特幣ETF。Bitcoin ETF分為:比特幣現貨ETF(Bitcoin Spot ETF)和比特幣期貨ETF(Bitcoin Futures ETF)。比特幣現貨ETF實時跟蹤BTC的市場價格,而比特幣期貨ETF則跟蹤比特幣期貨合約的價格。

根據SEC官網的定義,比特幣期貨ETF是一種標準化協議,用于在未來特定日期以指定價格買賣特定數量的比特幣。目前SEC已批準四只比特幣期貨ETF。由于比特幣期貨ETF并不直接投資比特幣,這不是投資比特幣的最理想方式。

因此,業界一直渴望比特幣現貨ETF的推出。

二、Bitcoin ETF的發展現狀

向 SEC 注冊比特幣 ETF 一直是一個難題,尤其是比特幣現貨ETF。迄今為止,由于擔心現貨市場潛在的欺詐或操縱行為,SEC尚未批準任何此類現貨 ETF 的申請。相比之下,SEC已批準6只比特幣ETF進行期貨交易。

瑞士比特幣董事:一些真正過剩的杠桿現在已經被趕出系統,底部開始形成:金色財經報道,瑞士比特幣董事Giles Keating周一對 CNBC 的?Squawk Box Europe?表示,我們已經接近一個點,一些真正過剩的杠桿現在已經被趕出系統,底部開始形成。

杠桿是指投資者有效地使用借來的資金進行交易的交易。這意味著投資者可以以更少的初始資本獲得更大的頭寸。但這被視為一種冒險的交易方式,因為它要求投資者確保他們有足夠的資金來滿足所謂的保證金要求。如果他們不這樣做,他們的頭寸將被自動清算。這些清算被視為市場走勢背后的一個重要因素。

Keating表示,仍然存在進一步清算的風險,但他認為大部分的賣盤已經結束。現在有些人警告說,我們還沒有到那一步,如果我們大幅破低,我們會看到另一波清算總是有這種風險在那里盤旋。但是我的感覺,鑒于我認為我們看到的那些非常非常大的兩位數的反彈,在比特幣中,特別是在以太坊中,我認為對我來說,這是一個跡象,很多真正的大清算現在已經完成,基礎真的正在形成。[2022/6/21 4:41:26]

1、SEC批準的6只比特幣期貨ETF

此前,SEC主要批準了以下6只比特幣期貨ETF:

Proshares(BITO):Proshares Bitcoin Strategy ETF,代碼為BITO,目前資產管理規模為9.97億美元。于2021年10月18日獲得SEC批準成立,在NYSE Arca Exchange交易。在BITO的基金投資策略中,明確寫了“The fund invests primarily in bitcoin futures contracts. The fund does not invest directly in bitcoin.“該ETF在首次亮相時非常受歡迎,僅僅2天時間其交易額就超過了10億美元。

比特幣全網未確認交易數量為1598筆:金色財經報道,BTC.com數據顯示,目前比特幣全網未確認交易數量為1598筆,全網算力為172.38EH/s,24小時交易速率為2.48交易/秒,目前全網難度為24.37T,預測下次難度上調0.61%至24.52T,距離調整還剩12天21小時。[2022/1/10 8:37:07]

Proshares(BITI):Proshares Short Bitcoin ETF,代碼為BITI,目前資產管理規模為1.39億美元。于2022年6月推出,是目前SEC批準的唯一一只比特幣空頭ETF。

Valkyrie(BTF):Valkyrie Bitcoin Strategy ETF在Nasdaq交易,代碼為BTF,目前資產規模為3100萬美元。于2021年10月21日獲批成立。Custodian(托管機構)是US Bank。根據1940年《投資公司法》,Valkyrie這個ETF被歸類為“非多元化”(Non-diversified)基金。VanEck(XBTF):VanEck Bitcoin Strategy ETF在Cboe BZX Exchange交易,代碼為XBTF,目前資產規模為4650萬美元。成立于2021年11月15日,這個ETF有個獨特的優勢,它是一個C型公司(C-corp),這與其他的ETF(注冊為investment corporations)不同,這是一種節稅結構(tax-efficient structure),因為C型企業不需要將長期資本收益作為股息分配給投資者。對于投資者來說,這種方法可能會降低應稅分配,從而有更多資金投資于基金。

摩根大通:比特幣崩潰促使一些機構投資者重新考慮黃金:金色財經報道,摩根大通分析師Nikolaos Panigirtzoglou的報告稱:“比特幣基金繼續出現資金流出,黃金ETF繼續出現資金流入,這表明機構投資者從比特幣重新轉向傳統黃金的轉變仍在進行中。”[2021/6/2 23:02:58]

Simplify(MAXI):Simplify Bitcoin Strategy PLUS Inc ETF于2022年9月推出,在Nasdaq交易。由于該ETF使用三種策略(Bitcoin Futures、Income、Option overlay)來實現ETF的投資目標,而且從其實際配置來看,主要配置的是美國國債,所以相較于前面3個比特幣期貨ETF,MAXI在行業內知名度不高。目前資產管理規模2500萬美元。

Global X(BITS):Global X Blockchain & Bitcoin Strategy ETF于2021年11月推出,目前資產管理規模1000萬美元。該ETF的特點是50%投資CME比特幣期貨合約,50%投資其姊妹ETF(Global X Blockchain ETF,BKCH)的股份。這個BKCH ETF擁有一系列區塊鏈股票,包括MARA、COIN、HUT CN、RIOT、APLD、BTBT等。基本涵蓋了目前在納斯達克上市的主流數字資產礦場、加密貨幣交易所和區塊鏈開發公司的股票。由于該ETF不是全部投資比特幣期貨,在行業內知名度也不高。

動態 | 俄羅斯礦業公司計劃將Rusal停產的鋁廠改造成比特幣挖礦中心:一家因美國制裁而關閉的俄羅斯鋁廠將被改造成比特幣挖礦中心。俄羅斯北部卡累利地區的Nadvoitsy鋁廠隸屬于俄羅斯金屬巨頭俄羅斯鋁業(Rusal),受2018年4月美國對Rusal實施制裁的影響,該廠于去年夏天停止生產。據俄羅斯商業網站RBC報道,舊生產基地的一部分現在被租給俄羅斯礦業公司(RMC),該公司計劃在俄羅斯各地加大比特幣挖礦力度。(The Moscow Times)[2019/10/29]

除了SEC批準的這6只比特幣期貨ETF外,還有一些不是SEC批準的比特幣期貨ETF,或其他國家的比特幣期貨ETF,甚至現貨ETF。比如:比如:CFTC批準的在NYSE Arca交易所交易的Hashdex Bitcoin Futures ETF;在港交所交易的南方東英BTC期貨ETF;在多倫多證交所交易的Purpose BTC現貨ETF、3iQ BTC現貨ETF、Horizons BTC杠杠ETF等。

2、比特幣現貨ETF上市還有多遠?

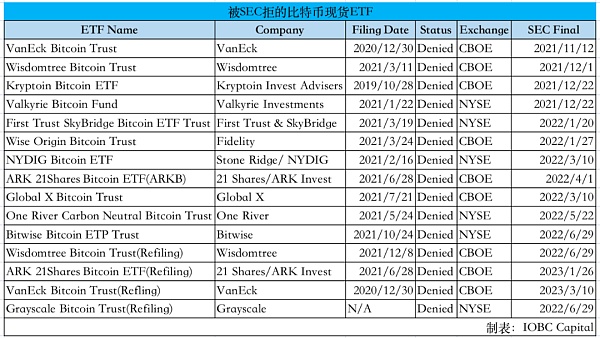

歷史上被SEC拒的比特幣現貨ETF主要有:

由表格可見,過去這幾年SEC已拒絕了數十項比特幣現貨ETF申請。在所有案件中,SEC的拒絕理由主要有三點:

1、這些申請無法證明這些ETF“旨在防止欺詐和操縱行為”;

谷歌云數據分析引擎BigQuery導入比特幣數據:谷歌云數據分析引擎BigQuery現已導入比特幣數據。該團隊的官方博客稱,我們希望提供更透明的數據,使用戶可以更深入的了解加密貨幣系統如何運作,以及如何最好地利用它們以造福社會。[2018/2/11]

2、這些申請無法證明這些ETF“旨在保護投資者和公共利益”;

3、這些申請的發行人備案不充分且缺乏必要信息。

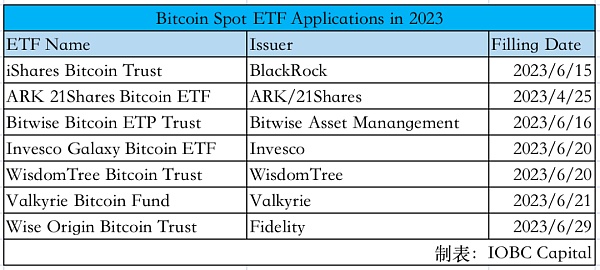

現在正在排隊審批的比特幣現貨ETF,主要有以下幾家:

這段時間最受市場關注的比特幣現貨ETF的申請方,主要是BlackRock和Fidelity。

BlackRock

全球最大的資產管理公司貝萊德,于6月15日申請了比特幣現貨ETF,近日又重新提交了該申請。新文件提到將Coinbase列為“監控共享協議”(Surveillance-sharing agreement)的合作市場。

貝萊德的iShares Bitcoin Trust如果獲得批準,將在納斯達克交易,并使用Coinbase Custody 作為其加密貨幣托管機構,并使用紐約梅隆銀行作為其現金托管機構,采用Coinbase,Inc.作為SSA合作市場。

這個iShares Bitcoin Trust究竟屬于ETF還是Trust,在業內是有爭議的。不過,BlackRock申請的iShares Bitcoin Trust與Grayscale發行的GBTC有一個最關鍵的區別——它更靈活,可供贖回,存在授權參與人(AP)——這很關鍵,能夠避免像GBTC一樣長期溢價或折價。(授權參與人,即Authorized Participants,ETF申贖的主要參與方之一)

Fidelity Investments

Wise Origin Bitcoin Trust是Fidelity管理的現貨比特幣交易所基金,在其向SEC提交的提案中,之前是申請在CBOE旗下的BZX交易所上市該ETF,近日也增加了將Coinbase指定為監控共享協議的合作市場,另外模糊地講了“一家由紐約金融服務部授權的托管機構將負責這個Trust的Bitcoin的托管。

三、可能影響比特幣現貨ETF申請結果的因素

1、監控共享協議

監控共享協議(Surveillance-sharing agreement)。根據SEC的定義:監控共享協議的特點是,該協議規定共享有關市場交易活動、清算活動和客戶身份的信息;協議雙方有合理的能力獲取并提供所要求的信息;并且任何現有規則、法律或慣例都不會阻止協議一方從另一方獲取此信息或向另一方提供此信息。

以Fedelity申請的Wise Origin Bitcoin Trust為例,6月30日CBOE BZX提交的建議上市和交易Wise Origin Bitcoin Trust的文件中,明確寫了“The Exchange is expecting to enter into a surveillance-sharing agreement with Coinbase,Inc.”的內容。(溫馨提示,關于SSA的內容在這個長達194頁文檔的第68-69頁)。

在這份規則備案中,關于監控共享協議,預計現貨BTC SSA將具備ISG的兩個成員之間的監控共享協議的特點,這將使交易所能夠在確定有必要時,以類似于交易所在ISG中共享信息的方式,獲得有關在Coinbase上發生的現貨比特幣交易的數據,作為其監控ETF的計劃的一部分。如果交易所和Coinbase達成這樣的協議,交易所將在允許份額交易之前將現貨BTC SSA納入其市場監控計劃中。這個現貨BTC SSA與ISG提供的與CME比特幣期貨相關的信息相結合,交易所認為CME比特幣期貨本身就代表了一個規模可觀的監管市場,將進一步加強交易所檢測和阻止市場操縱的能力。

總而言之,監控共享協議有助于發現和阻止不當行為,能夠防止欺詐和操縱行為,并保護投資者和公共利益。目前行業內不少人認為,這可能是決定比特幣現貨ETF獲得批準的最關鍵改變。

2、比特幣現貨ETF相關的幾個關鍵角色

在申請比特幣現貨ETF時,有幾個關鍵角色:發起人Sponsor、交易所Exchange、受托人Trustee、現金托管機構 Cash Custodian、加密貨幣(即比特幣)托管機構 Bitcoin Custodian、授權參與者Authorized Participants、監控共享協議市場SSA。

據觀察,在選擇上市的交易所方面,BlackRock、Valkyrie是選擇NASDAQ,ARK/21Shares、Invesco、WisdomTree、VanEck、Fidelity是選擇CBOE BZX,Bitwise選擇了NYSE Arca。在現金托管機構方面,基本都是選擇美國的大銀行,比如Bank of New York Mellon,現金托管機構的選擇應該不是決定ETF通過與否的關鍵;加密貨幣托管機構方面,可能比較重要,也許Coinbase Custody是SEC喜歡的選擇;授權參與者AP方面,也挺重要的,這是維持ETF的供求平衡和流動性的關鍵;SSA市場,有助于發現不當行為、防止欺詐和操縱行為,可能是SEC考量的最核心角色之一。

這些角色是否都已經準備妥當,是否每個角色都已經有能夠滿足SEC要求的公司在做,可能對比特幣現貨ETF能否順利推出影響還是挺大的。

IOBC Capital

企業專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

作者:Ryan Gentry,Lightning Labs 業務發展負責人;翻譯:金色財經xiaozouLightning Labs近日發布最新版本Taproot Assets Pro.

1900/1/1 0:00:00▌Bernstein:美國批準現貨比特幣ETF的可能性相當高金色財經報道,Bernstein周一在一份研究報告中表示,美國證券交易委員會(SEC)對現貨比特幣(BTC)ETF的立場很難堅持.

1900/1/1 0:00:00作者:0xLoki,來源:作者推特0xLoki@Loki_Zeng,New Huo Tech Prev.依據Binance Listing公告信息.

1900/1/1 0:00:00作者:JIANG 摘要 DWeb Camp 有一個獨特的文化口號:JOMO (Joy Of Missing Out,錯失之樂).

1900/1/1 0:00:00ZKP(零知識證明)在加密貨幣大爆發后受到歡迎,但它們的悠久歷史可以追溯到 1980 年代。本文探討 ZKP 這些年來的起源和發展.

1900/1/1 0:00:00以太坊信標鏈上線以來,LSD市場規模迅速擴張成為加密第二大加密市場領域,人們已經看到了數百億資產的POS質押產業背后的巨大機遇.

1900/1/1 0:00:00