BTC/HKD+1.05%

BTC/HKD+1.05% ETH/HKD+3.66%

ETH/HKD+3.66% LTC/HKD+1.76%

LTC/HKD+1.76% ADA/HKD+3.05%

ADA/HKD+3.05% SOL/HKD+1.57%

SOL/HKD+1.57% XRP/HKD+0.75%

XRP/HKD+0.75%作者:rxndy444;編譯:Block unicorn

加密貨幣的敘事波動起伏,但穩定幣作為鏈上金融基礎設施的核心組成部分,已經穩定地存在于市場之中。目前市面上有150多種穩定幣,且似乎每周都有新的穩定幣發布。用戶該如何在所有不同的選項中做出選擇呢?

評估不同穩定幣的優點和缺點時,基于常見設計元素進行分類會有所幫助。那么,穩定幣有哪些基本的變化方式呢?

不同穩定幣之間的主要區別包括:

1. 抵押:這些代幣是否完全由資產支持?部分支持?或者完全沒有支持?

2. 中心化:抵押物是否涉及到政府支持的資產,如美元,英鎊,或者國債?或者是由去中心化的資產如以太坊組成?

記住這些屬性,我們可以開始構建一個用于比較不同穩定幣的框架。讓我們看看今天的一些主要玩家如何相互競爭。

被標記為FalconX地址在過去24小時內將7765萬穩定幣轉移至Binance:金色財經報道,據PeckShield監測,被Etherscan標記為加密貨幣經紀商FalconX(開頭為0x115)地址在過去24小時內將6050萬枚USDC、1115萬枚USDT 、600 萬枚BUSD(約合7765 萬美元)轉移至Binance交易所。[2022/12/14 21:44:56]

深入了解去中心化穩定幣

觀察按交易量排名的前10大穩定幣,我們可以看到中心化的穩定幣,基本上就是鏈上的美元,是最常使用的。這些穩定幣并不能提供審查抵制或免受傳統金融銀行危機的保護。例如,當硅谷銀行在三月份倒閉時,USDC的持有者不得不擔心在那里保留的儲備的命運。許多人匆忙用更穩健的選項,包括LUSD,來兌換他們的USDC,這并不是我們第一次看到去中心化溢價發揮作用。

穩定幣的最終目標是找到一種既能實現去中心化,又能保持資本效率,還能保持價格穩定的選項,這是USDC和USDT明顯無法做到的。要推動穩定幣領域的發展,我們必須超越這兩種選項 - 那么當前的競技場看起來如何呢?

Centre首席商務官John Shipman:并非所有穩定幣都滿足監管要求:金色財經現場報道,9月26日,2021區塊鏈服務網絡(BSN)全球合作伙伴大會于杭州開幕,會上,Centre首席商務官John Shipman演講表示,

穩定幣并非在所有國家合法,主要的風險在于這些貨幣的發展缺乏透明性、穩定幣的流動和交易不可控等。USDC強調開源互操作性以及信任和透明的獨特架構,因此Centre的標準穩定幣,可以為潛在的合作伙伴和發行方提供一個框架,以便盡可能與更多的參與者進行互動,確保在交易安全和透明的結構內運作。

穩定幣已經確立了其作為加密經濟的重要組成部分的地位,尤其是在DeFi和一些交易平臺中。但并非所有穩定幣都滿足監管要求。

CBDC更適合民眾需求,例如實時付款,中國是第一個成功部署央行數字貨幣的國家,在國家層面,眾多監管機構正在嘗試對行業的不同領域施加控制。但目前,加密貨幣的監管環境總體上仍不確定。[2021/9/26 17:07:45]

算法穩定幣今日平均漲幅為8.76%:金色財經行情顯示,算法穩定幣今日平均漲幅為8.76%。8個幣種中3個上漲,8個下跌,其中領漲幣種為:LUNA(+28.59%)、ONS(+15.13%)、RSR(+14.12%)。[2021/8/16 22:17:10]

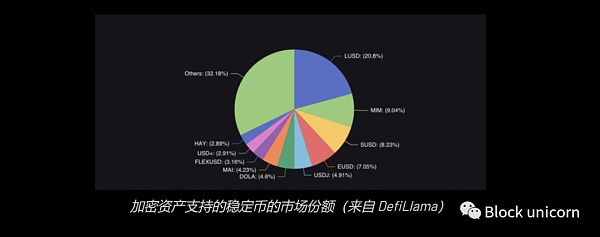

在這十大穩定幣中,只有3種可以被視為有些去中心化;DAI,FRAX,和LUSD。

最近通過的一個提案顯示,社區支持轉向完全抵押的模型。這里的主要動機主要是由于Terra的UST困境后,對算法穩定幣的監管審查加強。總的來說,算法穩定幣仍然是市場的一個高度實驗性部分,盡管Frax已經能夠成功地使用其AMO模型進行發展,但它看起來正在轉變。

DAI:部分去中心化DAI憑借其CDP模型,已經成為USDC和USDT等鏈上美元之外最成功的穩定幣。這里最主要的問題是,大多數人可能最初并沒有意識到,DAI的借款通常用同樣的中心化穩定幣進行抵押,使其暴露于同樣的中心化風險。自從擴展到多抵押模型以來,這些集中化的穩定幣已經成為DAI支持的主要組成部分,有時超過50%!

動態 | 歐盟將敦促G20對Libra等穩定幣做出回應:歐盟的一份文件稱,歐盟財長將在10月中旬舉行的G20會議上告訴各國財長,需要對諸如Facebook的Libra之類的“穩定幣”做出全球監管回應。該文件稱,部長們將在下周正式批準該文本,他們還呼吁G20合作伙伴在2020年對數字公司稅收政策進行改革。(路透社)[2019/10/5]

考慮到我們對Frax和DAI的儲備不確定性,讓我們看看去中心化穩定幣市場的其他情況。繼續觀察哪些穩定幣是去中心化的,且僅由加密資產提供抵押。

LUSD

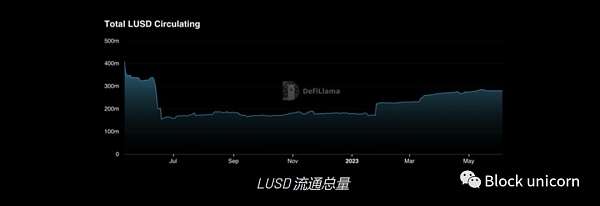

到目前為止,LUSD是完全由加密資產抵押的穩定幣領域中最杰出的。通過建立堅實的基礎,LUSD達到了這個地位:不可變的智能合約,經濟上合理的錨定機制,以及為增長提供空間的資本效率,而不會危及抵押比例。盡管Liquity的智能合約將永遠停留在以太坊上,但LUSD現在也已經被橋接到L2,Optimism和Arbitrum的流動性總和超過1100萬美元。

行情 | 數字貨幣22個概念板塊中僅穩定幣下跌:據非小號數據顯示,22個概念板塊中21漲1跌。唯一下跌概念板塊為穩定幣,平均下跌幅度為0.05%。此外,平均漲幅排名第一的是游戲概念,平均漲幅為10.35%,其中ION領漲,漲幅達40.91%;平均漲幅排名第二的是公證防偽,平均漲幅為8.44%,其中PGD領漲,漲幅達57.36%;平均漲幅排名第三的是社交通訊,平均漲幅為6.81%,其中AGRS領漲,漲幅達31.71%。[2019/3/6]

自今年年初以來,流通供應量已經增加了超過100M LUSD,超過10M已經轉到L2。Rollups在2023年累積了顯著的TVL,Arbitrum的從9.8億美元增長到23億美元,Optimism的從5億美元增長到9億美元。主網用戶并不是唯一重視去中心化穩定幣選項的人,這為LUSD在L2上抓住更多市場份額提供了充足的機會。

伴隨著流通供應量,Trove數量今年也在大幅上升,接近歷史最高水平。自2021年牛市以來,我們還未曾看到1200多個活躍Trove。考慮到以太坊的價格遠未回到那個時候的水平,這些用戶似乎是更傾向于穩定幣而不是以太坊杠桿。

穩定幣市場趨勢

分叉

人們常說,模仿是最高級別的贊美,Liquity模型正在被一些新的穩定幣復制。大多數人正在進行同樣的CDP風格,但使用抵押的ETH。考慮到2023年上半年ETH及其LSDs所得到的關注,以及現在已經啟用的提款,抵押ETH明顯更具流動性,更具吸引力。

抵押ETH是否優于ETH?很難說得很確定,但肯定需要考慮一些權衡。使用像stETH這樣的LSD作為穩定幣的支持的主要好處是利息收益特性。主要的缺點看起來是削減風險和LSD解除錨定風險的結合。出于這些原因,通常相對于LUSD使用更高的最低抵押比率。除了這些風險,大多數這些穩定幣的合約是可升級的,并由多簽名控制,與Liquity背后的不可變合約不同。

這意味著抵押率等參數可能會發生變化。抵押ETH支持的穩定幣肯定很有趣,在去中心化和產生收益方面表現良好,但由于增加了風險,所以比普通的ETH資本效率更低。

美元風險和去中心化溢價

我們在本文開頭提到的一個值得回顧的問題是 - 傳統金融銀行危機。Silvergate,SVB,First Republic,美國歷史上最大的三家銀行破產事件都在過去的幾個月內發生。

這些事件背后的真正問題是,在危機時期,你會覺得在哪里存放你的資金最安全?并非所有的美元都是一樣的,正如最近的銀行破產事件提醒我們的,銀行存款可能會在一瞬間消失。當然,有FDIC保險額度高達25萬美元,政府已經顯示出愿意救助瀕臨破產的銀行,但是,由于美元運行的部分儲備制度,人們在不確定的時期仍然會尋求安全。這意味著銀行擠兌,我們已經第一次看到了這如何影響依賴法幣儲備的穩定幣,比如USDC和SVB。

在不確定時期,對于那些關心在危機期間保護資產的人來說,去中心化穩定幣具有相關的使用場景,提供真正的非托管所有權。那么,從恢復能力的角度,你會選擇哪種穩定幣作為5年以上的選擇?如果它運行在不可變的智能合約上,并且總是可以兌換為固定數量的去中心化資產,那么你就在正確的地方。

這就是為什么LUSD在危機時期經常出現價格溢價:人們希望在其他更加中心化的穩定幣看起來風險較大時持有它。將去中心化置于穩定幣三難問題的首位,是LUSD區別于其他許多穩定幣的特點,也使Liquity在熊市期間能夠增加超過3.8億美元的TVL。

總結

每一次銀行破產都在重申真正去中心化穩定幣的價值,而LUSD一直被市場視為在形勢變得棘手時持有的穩定幣。在L2上增加橋接和流動性場所,使LUSD面向更廣大的市場參與者,同時仍保留使該協議如此強大的不變性。我們都看到了中心化穩定幣的缺點,而雖然算法穩定幣有可能提供類似的去中心化,但它們尚未達到可以可靠使用的地步。LUSD被設計為能夠經受時間和逆市條件的考驗,這一點得到了其在熊市低谷中持續增長的證明。現在,抵押ETH已經成為加密貨幣中的一種主導資產,我們正在看到新的協議分叉Liquity,并使用LSD作為抵押,這進一步說明了其設計的優越性。

Block unicorn

企業專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

DAOrayaki

曼昆區塊鏈法律

作者:Chain Debrief,編譯:火火2022 年下半年,Layer2 概念完全爆發。在數十條 Rollup Layer2 異彩紛呈之際,Coinbase、ConsenSys 等加密巨頭也.

1900/1/1 0:00:00編譯:TaxDAO 從加密資產市場法規的通過以及當前歐洲一些國家(葡萄牙、瑞典等)近期對加密貨幣的稅收政策變化,不難看出歐洲對于加密貨幣行業的持續關注,以及在稅收層面的不斷收緊.

1900/1/1 0:00:00作者:Teng Yan, Delphi Digital NFT研究主管;翻譯:金色財經0xxz我們上周末經歷了NFT 的“黑色周末”.

1900/1/1 0:00:00作者:Binance Research and Binance V 機構加密前景調查基于一項全球調查,來自 208 名幣安機構客戶和 VIP 用戶的回復.

1900/1/1 0:00:00沒有人預料到Taproot升級會導致比特幣上NFT和memecoin的激增。它們會留存下來嗎?還是我們可以解決它們所引發的問題?BRC-20代幣和Ordinals NFTs在比特幣上的推出,使這.

1900/1/1 0:00:00作者:GameLook 周一在初次試水區塊鏈無功而返后,育碧最近又公布一款基于區塊鏈技術的PVP策略RPG游戲《Champions Tactics:Grimoria Chronicles》.

1900/1/1 0:00:00