BTC/HKD+2.49%

BTC/HKD+2.49% ETH/HKD+2.52%

ETH/HKD+2.52% LTC/HKD+4.1%

LTC/HKD+4.1% ADA/HKD-0.24%

ADA/HKD-0.24% SOL/HKD+3.36%

SOL/HKD+3.36% XRP/HKD+0.08%

XRP/HKD+0.08%比特幣價格在劇烈波動一個月之后,目前的價格保持在幾大持有者群體的鏈上基礎成本之上。這導致大部分 BTC 持有者處于未實現盈利狀態,并暗示宏觀市場趨勢正在轉變。

盡管比特幣價格回調至每周低點 2.26 萬美元,跌幅為6.2%,但大部分持有者現在仍處于未實現盈利狀態,幾個鏈上宏觀指標表明市場趨勢可能正在轉變。

本文,我們將從近期對市場價格上漲作出反應的支出活動角度出發,來探討這一點,同時考慮到比特幣市場的橫截面研究,通過最近的市場活動以衡量不斷變化的宏觀趨勢。我們還將探尋拋售的收入是否開始超過 HODLing 的機會成本(以及我們如何識別),隨著資本開始易手,我們將探索長期參與者和新參與者之間的關系。

圖1:1月31日-2月6日價格-比特幣

市場總體恢復盈利狀態

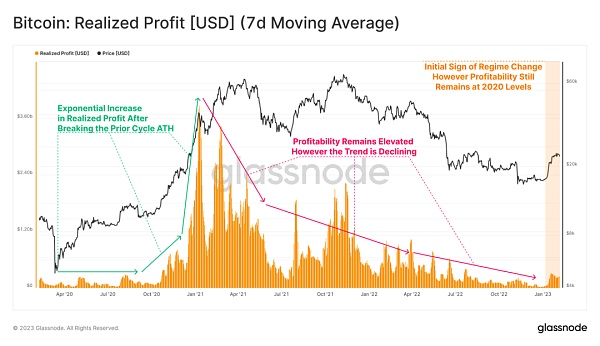

我們將從最近一個周期中市場鎖定的已實現利潤進行分析。可以看到 2020 年 10 月之后,由于非常規的貨幣政策,獲利回吐行為激增。自 2021 年 1 月達到峰值后,這種情況急劇減少,獲利回吐行為在接下來的兩年內恢復到 2020 年水平。

不難看出最近價格走勢導致了已實現利潤的回升。但是與整個 2021-22 周期的繁榮相比仍屬于蠅頭小利。

移動支付公司Square投資的比特幣價值翻倍,目前超過4.7億美元:10月15日消息,Jack Dorsey旗下移動支付公司Square的比特幣投資價值翻倍。該公司此前投資2.2億美元的比特幣,現在價值超過4.7億美元。迄今為止,Square持有約8027枚比特幣,總購買價為2.2億美元,每枚比特幣的平均價格為27407美元,包括費用和開支。(Bitcoin Magazine)[2021/10/16 20:32:53]

圖2:已實現利潤(7天移動平均)-比特幣

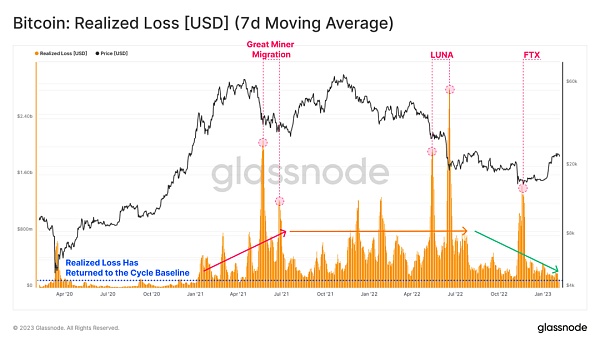

同一周期內,已實現虧損在 2021 年 1 月之后開始擴大,并在 2021 年 5 月的拋售中達到初始峰值。

然而,可以看出,目前的已實現虧損水平已下降至約 2 億美元/天的周期基線。如果不再發生大規模的拋售事件(例如LUNA/FTX),總體虧損情況是收縮的。

圖3:已實現虧損(7天移動平均)-比特幣

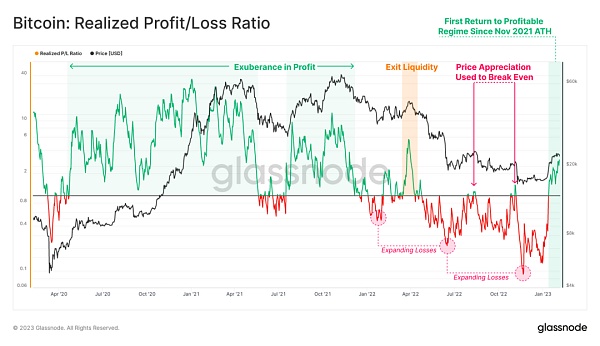

通過計算已實現利潤和虧損之間的比率,我們可以確定兩者之間主導地位的結構性變化。2021 年 11 月 ATH 之后價格走勢崩盤,虧損狀態主導了整個市場,將已實現盈虧比推低至1.0以下,并且隨著之后價格持續走低,虧損的嚴重程度不斷增加。

Gemini聯合創始人:比特幣不會在短期內“失敗”:比特幣億萬富翁、加密貨幣交易所Gemini的聯合創始人Tyler Winklevoss?發推稱,比特幣誕生于2008年,當時正是我們對經濟狀況不滿的那個冬天。它已經經歷了很多風風雨雨來到這里,似乎不太可能在短期內“失敗”。它將比以往任何時候都更強大地走出當前這場災難,十年不是用天數來計算的。[2020/3/15]

然而,我們還觀察到了自 2022 年 4 月拋售以來的第一個持續盈利期,這是市場開始向盈利狀態轉變的初步跡象。

PS:已實現盈虧率(7D-EMA)回落至 1.0 以下將表明已實現虧損大幅增加,表明基礎成本較高的持有者拋售行為增加。

圖4:已實現盈虧比-比特幣

比特幣賣方風險比率是我們可以用來比較總已實現利潤和損失占已實現上限(網絡估值的一種衡量標準)的百分比的指標。

從這個角度來看,與資產規模相比,已實現損益的總和相對較小。這表明總體來說拋售規模其實微不足道,特別是相對于牛市期間經歷的繁榮和 FTX 拋售事件而言。

總體而言,大多數流通中的比特幣的基礎成本相對接近當前現貨價格。

聲音 | Tom Lee:比特幣在2019年初邁出了一大步 現在需要鞏固其收益:據Cointelegraph消息,Fundstrat研究主管Tom Lee認為,比特幣在2019年初邁出了一大步,現在需要鞏固其收益。他表示,7月份加密行業的狂熱跡象是市場過熱導致,Bakkt推出比特幣期貨交易量不及預期是導致當前市場萎靡的罪魁禍首。[2019/10/24]

圖5:比特幣賣方風險比率

比特幣市場復蘇

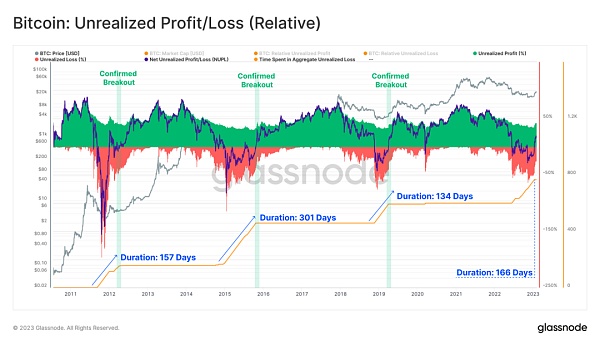

凈未實現損益比 (NUPL) 顯示,最近的反彈已經使比特幣的現貨價格高于普遍市場的平均收購價格。這使市場重新回到未實現盈利的狀態,大部分持有者又回到了健康的財務狀態。

通過比較過去所有熊市中 NUPL 呈負值的持續時間,我們觀察到當前周期持續時間為166 天,與 2011-12年的157 天和 2018-19年的134 天較為相似。2015-16 年熊市持續時間最長,未實現虧損的持續時間幾乎是第二名2022-23 年周期的兩倍。

圖6:未實現損益比-比特幣

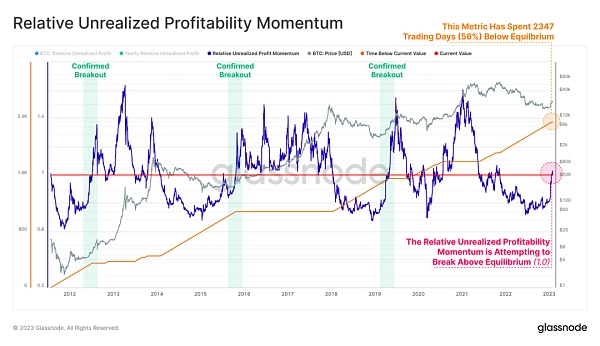

未實現利潤總額與其年度平均值之間的比率可以為正在復蘇的市場提供可靠的宏觀指標。

最近價格走勢的飆升已經超過了幾個鏈上基礎成本模型,比特幣市場財務狀況明顯改善。這一動量指標目前正接近平衡轉折點,與 2015 年和 2018 年熊市末期的市場復蘇情況相似。

聲音 | Genesis Trading首席執行官:比特幣在觸底之前還將下跌30%:據CNBC報道,Genesis Trading及Genesis Capital Trading的首席執行官Michael Moro今日表示,比特幣在觸底之前還將下跌30%。Moro建議投資者不要在下跌時買入,并表示長期投資者更有能力處理比特幣暴跌并等待價格反彈。Moro表示,這是比特幣10年歷史中第五或第六次經歷高達75%以上的大幅下跌,長期來看,Moro認為機構投資者并不真正關心比特幣在2018年結束時的價格,因為他們正在考慮三到五年的事情。[2018/11/24]

從歷史上看,該平衡點的突破與宏觀市場結構的轉變同時發生。在主要的幾次熊市中,低于這個平衡點的持續時間長度是相似的。

圖7:相對未實現盈利趨勢

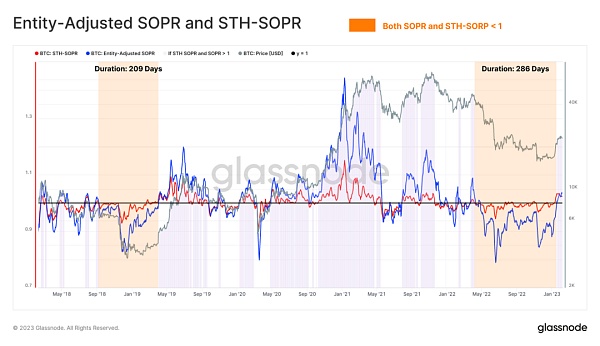

SOPR(收益支出利潤率,反映了所有在鏈上流通的比特幣的已實現盈虧程度)指標的變體可用于檢查在任何給定日期由各種持有者群體鎖定的總利潤倍數。

可以看出,目前短期持有者SOPR(紅色)在 1.0 以上的值持續交易,自 2022 年 3 月以來首次獲利回吐。這表明最近幾個月有大量比特幣以較低的價格交易。

市場總體(藍色),在經歷了長期的嚴重虧損后復蘇,恢復了盈利。

公告丨硅谷一奢侈品店比特幣支付比例再創新高:據bitcoin報道,近日,硅谷當地的富豪們正在用比特幣購買價值數百萬美元的手表、鉆石和其他奢侈品。總部位于硅谷的超高端奢侈品店Stephen Silver Fine Jewelry在2014年就實現了加密貨幣支付。該公司報告稱,加密貨幣的交易比例在過去一年中已增長到銷售額的20%,創下新高。其首席執行官Stephen Silver稱數字貨幣支付現在是不可或缺的,利用數字貨幣交易每筆平均價值接近7位數,公司對于每筆交易額度的上限也沒有限制。Silver還稱最近又完成了一筆交易利用數字貨幣的交易,價值近百萬美元。[2018/6/25]

圖8:實體調整后的SOPR和STH SOPR

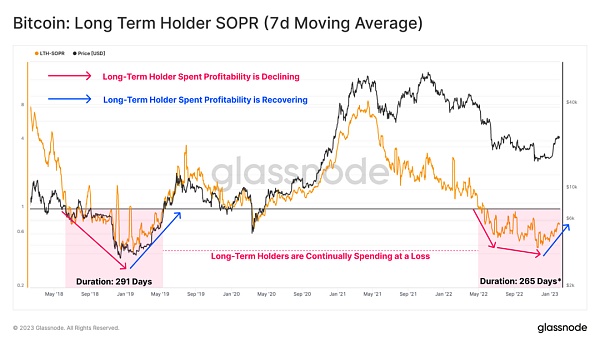

通過評估長期持有者 LTH 群體,我們可以觀察到自 LUNA 崩盤以來的持續虧損態勢。盡管這一群體在過去 9 個月中持續虧損,但已有復蘇的初步跡象,LTH-SOPR 的潛在上升趨勢開始形成。

圖9:LTH-SOPR(7天移動平均)

主要持有者群體發生變動

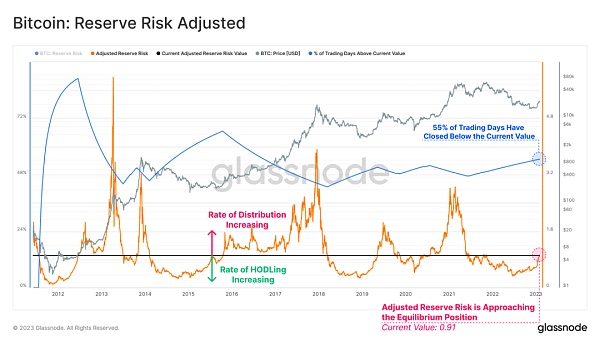

實體調整后的儲備風險指標可用于描繪 HODLer 類的行為。這個周期性指標量化了所有拋售行為支出與長期未流通的比特幣的實際支出之間的平衡。

該指標越高表示價格和 HODLer 支出都在增加。

該指標越低表明價格和 HODLer 支出都在下降。

目前該指標不斷接近其平衡位置,這表明 HODLing 的機會成本正在降低,而拋售的動機正在增加。

從歷史上看,先前突破該均衡位置表示了市場趨勢從HODLing趨勢過渡到已實現利潤不斷增加的趨勢,以及比特幣持有者類型從早起熊市累積者轉向較新的參與者。

圖10:實體調整后的儲備風險指標

我們可以通過檢查 Realized Cap HODL Waves 這一指標來增加資本轉移理論的說服力。在這里,我們研究了持有 3 個月或更短時間的比特幣,并記錄了兩個關鍵觀察結果:

新持有者持有的比特幣比例正在增加,盡管幅度很小。由于交易不是單方面行為,這表明比特幣必須從早起持有者轉移到新持有者。

這個拐點的深度非常符合歷史先例。

圖11:Realized Cap HODL Waves

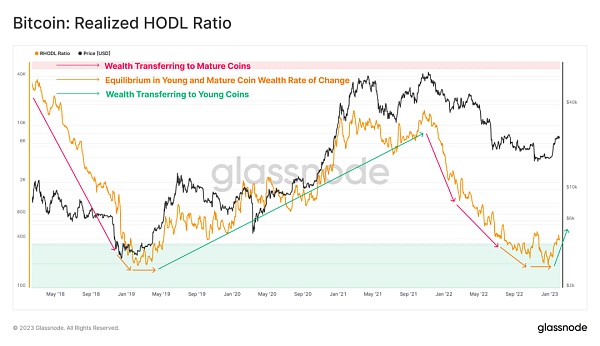

隨后,我們可以使用 Realized HODL Ratio 來進一步補充上述觀察結果。該指標比較了被持有 1 周和被持有1-2年的比特幣之間的價值,繪制了宏觀趨勢。

較高的數值表明新買家和投機者持有的財富不成比例。

較低的數值表明長期、較高信念的HODLer持有的財富不成比例。

在評估 Realized HODL Ratio 時,變化率和變動趨勢通常比絕對值更重要。目前,我們正在見證一個弧形的圓底形狀的形成,表明比特幣財富正在凈轉移,趨勢開始轉向上行。

圖12:Realized HODL Ratio

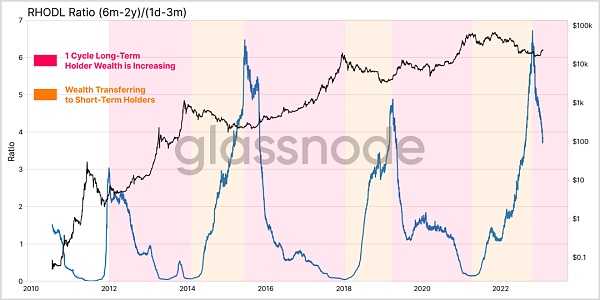

以此為背景,我們可以引入 RHODL 比率的新變體,它將同一周期長期持有人 (持有6個月-2年)的財富與最新的短期持有人 (持有1天-3個月) 的財富進行比較。這旨在評估跨周期過渡的資本循環轉折點。

長期持有者的比特幣只能通過持有時間更長,或者通過出售比特幣,完全重置比特幣的被持有時間,才能脫離該群體。目前,我們可以看到 RHODL 比率變體出現了一個大而尖銳的拐點,這表明資本從上一個周期的長期持有者轉移到新的買家群體發生了重大而突然的轉換。

這種市場現象在之前的熊市中驚人地一致,資本的突然轉移表明市場特征和結構發生了重大變化。

圖13:RHODL 比率-長期持有者和短期持有者

市場正處于過渡階段

在經歷了一個漫長而野蠻的熊市,并受到連續的去杠桿化事件的影響后,有跡象表明,現在很有可能處于熊市末期,并且正在進行轉向牛市的周期性轉變。通常這種時期也會表現為總損益主導地位的急劇變化,這種變化似乎正在發生。

然而,無論是從持續時間的角度還是從已實現損益的相對規模來看,這種趨勢仍然很微弱。在過去 12 個月中,資本從長期持有人持續向短期持有人轉移。這很好地反映了在短期持有人從長期持有人那里購買比特幣,長期持有者則繼續拋售比特幣(通常處于虧損狀態)。

市場似乎處于過渡階段,從熊市后期開始走向牛市初期。以歷史為導向,道阻且長。這些過渡時期的歷史特征是宏觀橫盤市場延長,局部雙向波動頻發。

達瓴智庫

企業專欄

閱讀更多

金色早8點

金色財經

Odaily星球日報

歐科云鏈

澎湃新聞

Arcane Labs

深潮TechFlow

MarsBit

BTCStudy

鏈得得

作為 Web2 的代表性社媒平臺,Twitter 在短短 3 年時間內轉變了自身發展定位,從重平臺應用轉向了重協議契約.

1900/1/1 0:00:00撰文:Anna Fell?nder,anch.AI 的創始人、ETHICAL AI GOVERNANCE GROUP 委員會成員2023 年 2 月.

1900/1/1 0:00:00一個月市值翻倍,Gains Network憑什么單日營收打敗GMX?Gains.Network發布的gTrade是一個基于Polygon的去中心化永續合約交易所.

1900/1/1 0:00:00作者:菠菜菠菜 百億市值的穩定幣BUSD說關就關?美國在加密行業的影響力可以有多大?BUSD被關停意味著什么?穩定幣有多重要?穩定幣存在的意義是什么?菠菜來聊聊穩定幣這個大家再熟悉不過的東西.

1900/1/1 0:00:00作者:陳榮偉,區塊律動 Blockbeats「Pura Vida」。1 月 1 日,前 Twitter CEO Jack Dorsey 在自己的 Twitter 上打出了這組詞,點贊無數.

1900/1/1 0:00:00撰文:Ariel、Sho,分別為 Tokenomics DAO 和 BNB Chain 貢獻者編譯:aididiaojp.eth.

1900/1/1 0:00:00