BTC/HKD+0.15%

BTC/HKD+0.15% ETH/HKD-0.2%

ETH/HKD-0.2% LTC/HKD+0.05%

LTC/HKD+0.05% ADA/HKD-0.98%

ADA/HKD-0.98% SOL/HKD+0.39%

SOL/HKD+0.39% XRP/HKD-0.16%

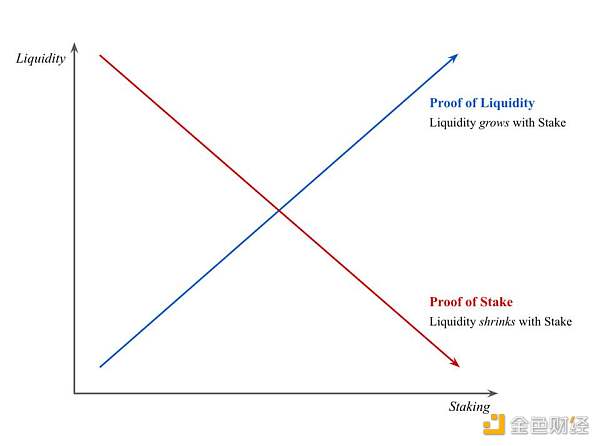

XRP/HKD-0.16%Placeholder 聯合創始人 Joel Monegro 針對 PoS 系統質押率過高導致流動性不足的問題提出「Proof Of Liquidity」,建議把 Balancer 池代幣用作流動性證明來代替質押,流動性就可以隨質押的增長而增長。

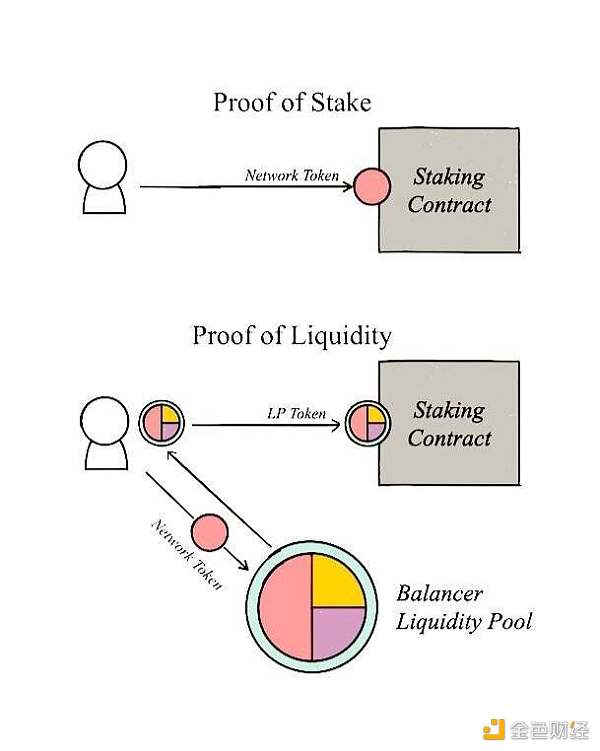

在一個標準的權益證明(proof-of-stake)系統中,人們質押得越多,就會有越多的代幣被移出流通領域。這對于該代幣的價格來說似乎是好事,但在許多情況下,流動性不足可能會阻礙該網絡的成長。因此,我們應該尋找一種方法,在質押與流動性之間建立一種直接的、正向的關系。有一種想法是把 Balancer 池代幣(Balancer pool tokens)用作流動性證明,用它代替該網絡的代幣進行質押,這樣一來,流動性就可以隨質押的增長而增長。

直播|Claire Wu&馬靜 > 穩定幣和DeFi如何出圈:金色財經 · 直播主辦的《 幣圈 “后浪” 仙女直播周》第6期直播中,本期“后浪”仙女魔笛手技術開發社區創始人Claire Wu & MYKEY市場負責人 馬靜將在直播間聊聊“穩定幣和DeFi如何出圈”,感興趣的朋友掃碼移步收聽![2020/6/24]

充足的流動性是資本通過某個加密網絡有效流動的必要條件。流動性匱乏會抑制需求,因為需求方面的一點點增長就可能造成價格的大幅上漲,超出買方的最高價格偏好。另一方面,如果出售行為對價格的負面影響過大,那么退出該系統的成本就會過高,也就影響了供給側(即質押以提供服務的一方)的經濟行為。買進或賣出而引起的價格變動,被稱為滑點,沒人喜歡太多的滑點。

大咖零距離 | 合約交易秘籍 如何穿越牛熊市:3月27日19:00,金色盤面邀請資深金融從業者,有超20年投資交易經驗的丁一老師做客金色財經《大咖零距離》直播間,將分享《合約交易秘籍 如何穿越牛熊市》,敬請關注,欲進群觀看直播掃描海報二維碼報名即可![2020/3/27]

舉個極端的例子,如果你想以 1 美元 1 個的價格買入 100,000 美元的某個代幣,卻發現你的這筆訂單會使其價格上躥到 10 美元,你多半會徹底取消這筆訂單——尤其是,其價格有可能在此后很快又回落到 1 美元。作為供給方,如果你必須出售某一筆賺來的代幣(例如,為支付稅金或其他外部成本),而這導致其價格迅速下跌,那么,這一行為可能會變得不劃算了。總之,兩方面都不利于該網絡的增長。

聲音 | 埃森哲報告:銀行目前正評估如何使用區塊鏈支付:據bitcoinexchangeguide消息,埃森哲(Accenture)最近進行的一項調查發現,近90%受訪銀行高管表示,他們各自的銀行目前正在評估使用區塊鏈技術執行支付的想法。大多數高管認為區塊鏈必須提供的長處包括:降低加工成本、錯誤數量減少、業務處理速度更快。報告還指出,中國26家上市銀行中有12家已經在治理框架內實施了區塊鏈技術,其中包括中國銀行和招商銀行等大銀行。[2018/11/3]

Balancer 流動性池的設計目標,是按照某個具體的指數持有一籃子代幣。在這些池中持有的代幣,可以用于 Balancer 去中心化交易所的交易。在 Balancer 上,當人們與各合約進行交易時,協議會自動對各池進行再平衡,以維持各自的權重不變。當你將某資產添加到一個池子時,你會收到該池子的 ERC-20 流動性提供者 (LP) 代幣,數量與你的貢獻成正比,這些代幣可以按它們在該池的底層資產中的份額兌換回來。

聲音 | 華盛頓與李大學法學院教授:加密貨幣用途決定了如何監管:在美國眾議院農業委員會昨日舉辦的加密貨幣聽證會上,華盛頓與李大學法學院教授Josh Fairfield表示,加密貨幣的用途決定了如何對其進行監管。不同的人因為不同的目的而持有加密貨幣,有的為了消費,有的為了儲存,有的為了投機,有的為了交易,有的隨時改變主意,甚至在使用(消費或交易)加密貨幣之前,不知道其用途。Fairfield表示,一般情況下,加密貨幣作為個人財產持有和消費是沒有問題的,只有交易和投機才會引發監管方面的擔憂,尤其是一些從結構流程上看起來像是試圖繞過某些監管的交易。[2018/7/20]

舉個例子,如果一個池由 25% 的 ETH 和 75% 的 MKR 構成,那么池里的這些代幣(ETH 和 MKR)就可供市場使用。當人們把該池作為對手方與之交易時,或者當這些資產的價值發生變化時,Balancer 協議會通過自動買賣 MKR 和 ETH 來維持該比例不變。如果你添加的 ETH 和 / 或 MKR 為該池貢獻了 10% 的流動性,那么你將獲得該池中 10% 的 LP 代幣,這些代幣可以兌換回 10% 的底層資產。

Balancer LP 代幣類似于一個指數基金中的份額。它們主要用于自動維持一個有一定權重的投資組合。但由于這些池中的資產也可以用于 Balancer DEX 上的交易,所以,LP 代幣也可用作流動性證明。因為它們是 ERC-20,所以也可以像其他代幣一樣被發送和質押。

用這些流動性證明(而非該網絡的代幣)來質押,可以讓流動性隨質押一起增長。假設有某個權益證明網絡,其原生代幣名叫 TKN,你希望它對 ETH 和 DAI 的交易流動性總是充足的。那么,你首先要創建一個 Balancer 池,比如具體指數為 50% 的 TKN、25% 的 ETH 和 25% 的 DAI (或其他一組比例)。然后,人們可以不用直接鎖定 TKN 來質押,而是向 TKN 池貢獻流動性(連同其他任何底層資產;該池會自動再平衡),這樣一來,鎖定的就是他們的 LP 代幣。質押合約可以通過瀏覽 LP 代幣的數目來發現,這筆質押背后有多少 TKN,并據此分配獎勵,而其他人則可以隨時從 Balancer 池買入和賣出各個代幣,而且質押者也知道,他們被鎖定的那些資產的價值會依據池的指數自動再平衡。

還有一個好處,這也約束了價格波動對質押者的抵押物價值的影響,因為全部質押的價值建立在一個更多樣化的資產集的基礎上。如果出于某種原因,將供給方變成做市商是不可取的,你也可以將「質押工作」(staking to work)與「質押流動性」(staking liquidity) 分開。可以另外實施一種質押合約,獎勵給流動性提供者一種新的網絡代幣,具體數目基于其貢獻的流動性比例。然后,你可以為「工作質押者」和「流動性質押者」設定不同的激勵模型。

撰文:Joel Monegro,區塊鏈投資機構 Placeholder 聯合創始人編譯:Perry Wang

Tags:ANCALAbalanceLANCVTD FinancePaladeumDisbalancerlanc幣歷史走勢

金色財經 區塊鏈5月29日訊 從鎖定總價值來看,以太坊似乎已經成為比特幣最大的非官方側鏈.

1900/1/1 0:00:00當我在我的播客節目中詢問嘉賓對如今NFT市場的看法時,他們常回答說,這與2012年和2013年的加密市場相似。 因為很多人都給了我這個答案,所以我想深入研究數據,并給出自己的可靠猜測.

1900/1/1 0:00:00“交易所做礦池是歷史的必然。”“預計還需要三個月或者半年以后減半效應才會明顯。”“減半之后回本周期變長后,以后海外算力占比會越來越大.

1900/1/1 0:00:00文章系金色財經實盤大V Ruomise 供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00隨著比特幣第三次減半完成,全網再次聚焦比特幣,以比特幣為代表的區塊鏈產業也再次回到輿論的聚光燈前.

1900/1/1 0:00:00金色財經訊,6月10日,以太坊鏈上出現一筆手續費異常的轉賬交易。Etherscan顯示,在10,237,208區塊高度,有一筆0.55 ETH(價值為133.69美元)的轉賬,手續費高達10,6.

1900/1/1 0:00:00