BTC/HKD+0.55%

BTC/HKD+0.55% ETH/HKD+0.95%

ETH/HKD+0.95% LTC/HKD+2.06%

LTC/HKD+2.06% ADA/HKD-1.38%

ADA/HKD-1.38% SOL/HKD+2.82%

SOL/HKD+2.82% XRP/HKD-0.63%

XRP/HKD-0.63%文/Jack Inabinet,bankless作者;譯/金色財經xiaozou

對穩定幣宣戰?

最近,一些列的監管執法和打擊活動主導了又一輪加密新聞主題。下一個有可能的目標會是誰?穩定幣。

具體來說,美國機構正在對幣安(Paxos發行的)BUSD和Terra(曾經穩定的)UST窮追不舍。

在美國證券交易委員會(SEC)和紐約金融服務部(NYDFS)對BUSD實施聯合打擊之后,某福克斯商業記者上周開始造謠稱Circle的USDC也面臨類似的監管執法。

這些傳言后來被證明并無根據,Circle的首席戰略官Dante Disparte宣布,該穩定幣發行方沒有收到SEC將對USDC展開監管調查的任何通知。

盡管如此,引爆加密圈子不安的謠言卻暴露了一個真正的普遍關切——聯邦機構將對穩定幣進行最終的全面監管攻擊,一切才剛剛開始。

那么,美國證券交易委員會是希望將所有穩定幣宣布為證券?還是只是要打擊一些無良實體?

金色晚報 | 7月16日晚間重要動態一覽:12:00-21:00關鍵詞:數字人民幣、央行、香港證監會、張江科學城、監管

1. 數據:Kusama第五輪卡槽拍賣已鎖定超30萬KSM

2. 央行:數字人民幣可通過智能合約實現可編程性

3. 香港證監會:幣安旗下的任何實體均未獲得發牌或注冊

4. 范一飛:招商銀行近期已獲準加入數字人民幣研發

5. 幣安因在立陶宛提供衍生品受到該國央行警告

6. 韓國國會議員:今年上半年韓國20家交易所下線超過200種加密貨幣

7. 央行:加密貨幣已達1萬余種,存在威脅金融安全和社會穩定的潛在風險

8. 張江科學城:推動區塊鏈與現代生產制造、商務金融等領域深度融合

9. 央行:將按照國家“十四五”規劃部署,繼續穩妥推進數字人民幣研發試點[2021/7/16 0:58:21]

Paxos預警

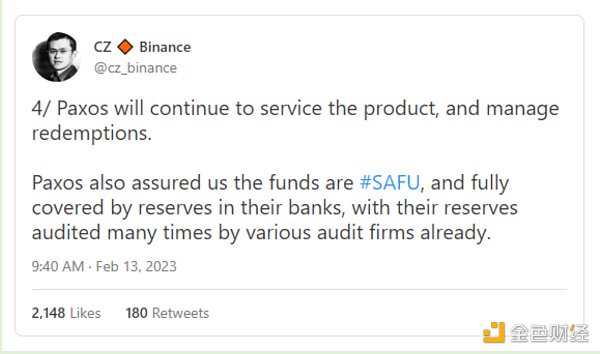

如前所述,Paxos已被命令停止發行BUSD。

值得注意的是,該命令并沒有擴展到Paxos內部的Pax Dollar(USDP)。此外,總部位于國內的USDC和總部位于香港的USDT都不是這一輪監管執法的目標。此外,目前沒有跡象表明美國證券交易委員會正在調查Maker(DAI)或Frax Finance(Frax)等去中心化穩定幣提供商,二者都主要由USDC支持。

金色午報 | 10月9日午間重要動態一覽:7:00-12:00關鍵詞:荷蘭央行、YFI、迅雷前CEO陳磊、Curve

1.荷蘭央行批準首個加密服務。

2.日本三井住友銀行高管:區塊鏈正在進行B2B轉變。

3.yearn.finance核心開發者:創始人將不再發布推特。

4.Curve發起新提案:增加支持RSV激勵型Metapool。

5.日本內閣官房長官:日本目前沒有發行央行數字貨幣的具體計劃。

6.工信部黨組書記:區塊鏈等新業態蓬勃興起對國民經濟增長貢獻率不斷提高。

7.迅雷前CEO陳磊涉嫌職務侵占被調查 案由包括挪用公司數千萬資金用于非法炒幣。

8.比特幣持續上漲,日內最低報10846.71美元,最高報10948.88美元[2020/10/9]

幣安和CZ已經成為監管機構“頑皮榜”上的常客了嗎?也許吧……

雖然我不想虛張聲勢驚擾到誰,但BUSD的崩盤是如何發展的,確實值得關注,尤其是隨著人們對幣安在資產負債表上使用BNB的擔憂持續不斷。

質疑幣安和幣安美國之間關系的報道已經開始涌出,路透社周四報道稱,“幣安秘密訪問了一個屬于據稱是獨立的美國合作伙伴的銀行賬戶,并將大量資金從該賬戶轉移到交易公司Merit Peak有限公司。”

金色午報 | 7月30日午間重要動態一覽:7:00-12:00關鍵詞:CME、富達、MakerDAO、北京

1. CME比特幣期貨創下13104份未平倉合約新紀錄;

2. 富達報告:比特幣稀缺性對于防止其實際價值貶值至關重要;

3. 北京今年將投資建設30項應用場景 聚焦區塊鏈等領域新技術應用;

4. 詹克團或資金斷裂 確未繳納員工7月公積金;

5. 38萬枚ETH已質押至以太坊2.0測試網 距離啟動還需14萬枚;

6. 李林:數字化大遷移是區塊鏈未來的四大發展趨勢之一;

7. 程曉明:四板將是推動區塊鏈與資本市場結合試驗田;

8. MakerDAO計劃提高ETH、USDC等4幣種債務上限;

9. BTC現報10983美元,當前加密市場總市值為3237.69億美元。[2020/7/30]

Merit Peak有限公司是幣安美國的做市商,由CZ主持運營。在2021年1月至3月期間,幣安通過監管機構瞄準的另一家加密貨幣公司Silvergate Bank將4億多美元從幣安美國轉移到Merit Peak。路透社觀察到的公司信息顯示,幣安美國高管對Silvergate賬戶的這些流出感到擔憂,因為這些流出是在他們不知情的情況下發生的。

盡管聲稱幣安美國是“完全獨立的”,但Silvergate的這筆資金轉移引發了關于幣安與其子公司關系的新問題,盡管幣安沒有獲得在美國運營的許可。

金色午報 | 4月7日午間重要動態一覽:7:00-12:00關鍵詞:羅馬尼亞、Tether、減半、Coinbase

1. 羅馬尼亞參與歐洲區塊鏈技術研發項目;

2. 近一周Tether新增印鈔5.4億USDT;

3. BCH預計將于4月8日23點左右減半;

4. 日本高級官員:當前日本數字資產稅收政策缺失或導致資金外流;

5. 姚前:警惕投機分子哄騙消費者參與虛擬貨幣交易;

6. BB:絕不反對BSV做出的技術決定;

7. 18美分購得4.2萬枚BTC后續:疑為UI BUG;

8. 加密交易員:有人僅用18美分在Coinbase上獲得了4.2萬枚比特幣;

9. Maker基金會首次推出13個改進提案,進一步提升去中心化。[2020/4/7]

關于BUSD,監管機構似乎喜歡用雙管齊下的方法來打擊穩定幣。

其中之一是2月3日的韋爾斯通知(Wells notice),告知Paxos美國證券交易委員會正在考慮采取行動,將BUSD視為一種證券,該公司應該根據聯邦證券法注冊發行。出乎意料的是,Paxos發表了一份聲明,稱該穩定幣發行方“堅決不同意SEC的意見,因為BUSD不是聯邦證券法規定的證券。”

此外,NYDFS介入,命令“Paxos停止鑄造Paxos發行的BUSD,因為與Paxos對其與幣安關系的監督有若干相關問題尚未解決。”

金色相對論| 初壯:STO需建立資產共識 不僅僅是記賬共識:在本期金色相對論中,北京信睿寶金融信息服務公司總經理初壯表示,區塊鏈的發展終極目標是解構公司制。美國的問題不在證券而在美元,問題的關鍵是資產取得共識的架構。傳統的證券是由中介機構背書的。STO需建立資產共識,而不僅僅是記賬共識。區塊鏈的本質是不需要任何中介去記賬或證明。每個參與者都可以進行核對驗證其真實性。這是區塊鏈革命的出發點,也是終極目標。目前僅僅是證明了記賬共識是可行的。下一步的問題是如何建立資產共識。STO是方向性的,因為數字貨幣區塊鏈不能總是在空氣上創造價值。關于監管與合規,監管總是滯后的。不能用現有的監管去剪裁創新。特別是趨勢性的創新,可能需要一代人去實現。從監管創新上看,美國最有可能找到突破。如果是錨定公司股權的,就是偽需求。現在超級巨頭不會硬推。[2018/10/13]

監管機構是否讓人猝不及防地將支持BUSD的160億美元歸為RICO法案范圍?值得慶幸的是,并沒有。

SEC的韋爾斯通知告知Paxos,SEC正在考慮對該公司提起訴訟,其聲稱BUSD是一種證券,并要求Paxos提供關于為什么BUSD不是證券的額外證明信息。

NYDFS已通知Paxos停止鑄造新的BUSD。

該穩定幣仍然受到NYDFS的監管,Paxos仍然需要保持1:1的支持,以“良好信譽”為所有客戶處理兌換。此外,該監管行動不影響任何NYDFS許可實體的BUSD上市或交換。BitLicense接收方Coinbase仍繼續向美國消費者提供BUSD。

Paxos表示,雖然他們不再發行新的BUSD代幣,但所有現有的代幣將至少在2024年2月之前將保持足額支持和可兌換狀態。

Do Kwon和Terra Bunch

在漫長的9個月里,加密領域一直在等待美國監管機構對加密領域最大的龐氏騙局的犯罪者采取某種形式的監管執法行動。

周四,SEC終于對Do Kwon和Terraform Labs提起了訴訟。

與向Paxos發出的像是請求回應的韋爾斯通知相比,SEC的投訴是向法院提交的正式文件,標志著美國司法程序的啟動。很有可能Terraform Labs和Do Kwon在訴訟提交之前就收到了韋爾斯通知,但目前還不清楚Terraform Labs是否有人予以回應,而且我們也都知道Kwon并不容易被找到……

該投訴將LUNA以及Mirror Protocol的治理代幣MIR和mAssets歸類為證券和基于證券的掉期,這些合成代幣旨在跟蹤美國股票的表現。SEC應用豪威測試(Howey Test)得出結論,即這些Terra生態系統資產都符合投資合約范疇。

一項資產必須符合以下四個標準,才能被歸類為投資合約:

(1)金錢投資

(2)共同的企業

(3)合理的利潤預期

(4)源自他人的努力

雖然有各種類型的證券,但Howey和相應的“投資合約”標簽最適用于大多數加密資產。

一般來說,人們對穩定幣的共識是,它們不是投資合約!

為什么?

穩定幣通常無法滿足Howey的第三個標準:沒有理性的人在購買與美元掛鉤的穩定幣時期望獲得利潤。沒有什么好處:每兌換一個穩定幣,就會按比例支付一美元!

但SEC對Terra,特別是對UST的執法行動明確表明,他們認為一些穩定幣確實屬于投資合約。

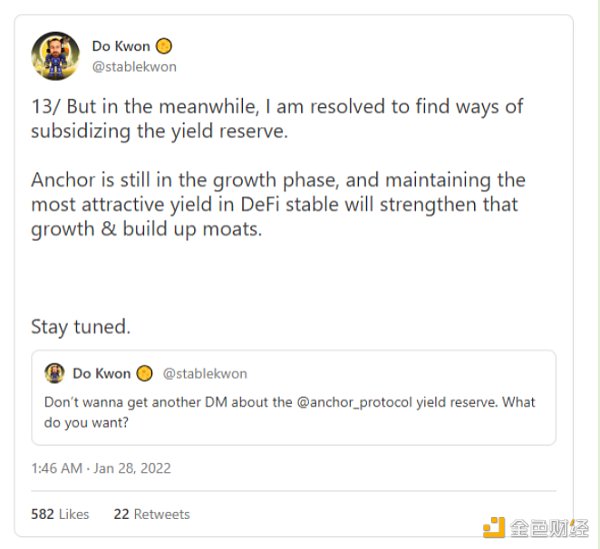

他們認為,Terra在制定錨定協議和補貼收益方面的作用導致UST購買者持有合理的利潤預期,這些利潤來自于其他人的努力。

正如SEC在起訴書中所述,錨定協議是由Terraform Labs和Do Kwon設計、開發并支持的,“被告在每月向投資者更新的報告中宣傳吹噓這些工作和努力,其中包括他們構建前端用戶訪問和后端功能的努力,方便用戶通過第三方的加密資產金融服務訪問協議,以及為錨定協議‘收益儲備’提供資金和管理,用于向投資者支付UST的利息。”

當錨定收入低于支付UST的宣傳回報所需收入時,“Terraform和Kwon試圖確保錨定協議有足夠的儲備資產來支付投資者所承諾的利息,并繼續吸引UST/錨定協議投資者。”

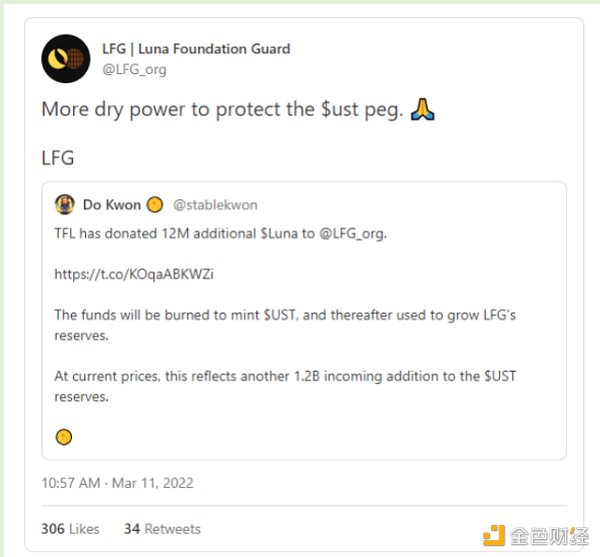

SEC強調了Terraform支持這些錨定收益的多個實例,包括:

· Terraform于2021年7月提供了7000萬美元的UST。

· Luna Foundation Guard(LFG)于2022年初提供了4.5億美元的UST。

此外,Do Kwon甚至在推特上發文表示其大力支持錨定協議。

還記得Terra為捍衛錨定匯率而贈送給LFG數十億美元UST嗎?

我認為,公平地說,對錨定收益的補貼,再加上LFG對錨定匯率的積極捍衛,看起來很像是基于他人管理努力的合理利潤預期的證據……

總結

目前,對于SEC和NYDFS熱衷于針對Paxos發行的BUSD進行調查的理由尚不清楚。

監管機構似乎正在尋找對抗幣安的方法,這可能是他們前進的最好一步。幣安和幣安美國都惹惱了其他監管機構,包括美國司法部(DOJ)和美國商品期貨交易委員會(CFTC),他們都對幣安涉嫌洗錢、逃稅、逃避制裁,以及向美國公民不當提供加密衍生品等行為感到不安。

然而,已知的是(至少是目前)美國監管機構還沒有對USDC、USDT、TUSD、USDP、GUSD或任何其他中心化穩定幣提供商采取直接行動!他們似乎也忽略了DAI、FRAX和其他(不太引人注目的)去中心化穩定幣。

像UST這樣的產品和上述這些產品之間的區別是,產品的成功需要中心化管理公司的參與。UST的投資者實際上依賴于Do Kwon、Terraform Labs、Luna Foundation Guard一定程度的結合,以及對錨定協議每一步的補貼收益!

對于監管機構來說,Luna可能是一個更容易攻擊的目標,因為許多犯罪似乎都是在Twitter上進行的,但要打擊BUSD,監管機構要么必須預期發生嚴重錯誤,要么只能轉移到下一個最脆弱的目標,因為他們的目的是打擊穩定幣發行機構。

雖然在本文作者看來,FUD(疑、惑、懼)全部穩定幣有點太過了,但行業的某些角落肯定散發出了一些不好的氣息。一如既往,繼續做好自己的研究是非常重要的,特別是身處這樣一個動態的市場中。一般來說,加密資產是有風險的,你也可以通過避免監管機構積極針對的資產進行最佳實踐!

金色早8點

Odaily星球日報

歐科云鏈

Arcane Labs

深潮TechFlow

MarsBit

澎湃新聞

BTCStudy

鏈得得

自FTX暴雷之后,美國監管機構對加密資產的態度從猶疑不定轉向重拳出擊。當地時間周日,據媒體報道,美國證券交易委員會 (SEC) 計劃對發行穩定幣的公司Paxos采取行動,此舉將對1370億美元的.

1900/1/1 0:00:00原文作者:X,DeFi 研究員原文編譯:Leo,Blockbeats近期市場熱度又轉向了 LSD 賽道,LDO、FXS、RPL 為主的 token 紛紛上漲.

1900/1/1 0:00:00作者:蔣海波,PANews比特幣是最安全和去中心化的區塊鏈網絡,但存在不支持智能合約、每秒只能處理大約 7 筆交易、交易確認可能高達數十分鐘等性能上的限制.

1900/1/1 0:00:002月20日,深圳市發展和改革委員會就《深圳市數據產權登記管理暫行辦法》(征求意見稿)公開征求意見.

1900/1/1 0:00:00關于Dapper Labs的NBA Top Shots NFT地位的持續爭議引發了律師和觀察人士的評論.

1900/1/1 0:00:00香港證監會 20 萬字《虛擬資產交易平臺指引》咨詢文件精簡版速讀。香港證監會咨詢文件附錄 A 相見:《適用于虛擬資產交易平臺營運者的指引》隨著《2022 年打擊洗錢及恐怖分子資金籌集(修訂)條例.

1900/1/1 0:00:00