BTC/HKD-0.75%

BTC/HKD-0.75% ETH/HKD-1.67%

ETH/HKD-1.67% LTC/HKD-1.42%

LTC/HKD-1.42% ADA/HKD-0.81%

ADA/HKD-0.81% SOL/HKD-0.78%

SOL/HKD-0.78% XRP/HKD-0.91%

XRP/HKD-0.91%原文作者:Marco Manoppo

這個系列文章將研究有趣的公司或協議,評估他們如何產生收入,估算他們的支出并分析其利潤。

就個人而言,我對獨立黑客、個體企業家和自主創業公司的文化著迷,這些公司能夠以極高的利潤率為核心團隊創造巨額利潤。

相比之下,加密貨幣業務和協議在貨幣化模型方面往往相當不明確,首先關注的是技術,而不是商業。

這不一定是件壞事——但在當前的宏觀經濟和融資環境下,加密貨幣企業需要將注意力重新集中在一件事上:“我們如何賺錢?”

以下是快速總結的要點:

Aave 是最大的借貸協議,TVL 為 47 億美元 。

包括代幣激勵排放在內,Aave 沒有盈利。

Aave 的金庫下降了-88%,從 2021 年第一季度 10.3 億美元的峰值下降到 2022 年第四季度的 1.1464 億美元。

AAVE 代幣占該協議金庫的 80% 以上。

根據 LinkedIn 的數據,Aave 雇傭了 117 名員工,預計每年會消耗 1200-1500 萬美元。

Aave 是一個在以太坊區塊鏈上運行的去中心化金融(DeFi)平臺。它使用戶能夠在不需要中介的情況下借出和借入各種加密資產。使用 Aave,用戶在任何時候都可以完全控制他們的資金,并可以訪問各種借貸選項。

美眾議員:自我保管錢包應具有聯邦數字身份:金色財經報道,美國民主黨眾議員Bill Foster加倍強調他最喜歡的觀點,加密行業需要類似車牌的身份來追蹤非法活動。Bill Foster認為,如果不為所有錢包和用戶建立聯邦監管的“可追蹤數字身份”,就無法控制虛假交易。[2023/5/11 14:56:02]

Aave 的一項獨特功能是其“閃電貸” ,它允許用戶在很短的時間內無需抵押就可以借入資金。這使得它在套利交易者和尋求構建新的 DeFi 應用程序的開發人員中很受歡迎。

Aave 有一個名為 AAVE 的原生代幣,可用于治理和賺取被動收入。通過抵押 AAVE,代幣持有者可以賺取 6-7% 的年收益率,以幫助保護協議免受任何流動性危機的影響。這種收益并非沒有風險。在壞賬累積的情況下,質押的 AAVE 代幣最多可削減 30% ??。

總體而言,Aave 已成為業內最受歡迎的 DeFi 協議之一,其鎖定的總價值達數十億美元。到目前為止,Aave 一直保持著 TVL 排名前 10 的 DeFi 協議的地位。

它目前的TVL 為 47 億美元。

在 2021 年 10 月達到頂峰時,Aave 的 TVL 曾達到 190 億美元 。

Vertex Protocol公布其代幣經濟學,將通過分配VRTX實現社區治理:1月28日消息,去中心化外匯平臺Vertex Protocol公布其代幣經濟學,將通過分配VRTX實現社區治理,并提供額外的實用程序。VRTX主要功能是實現用戶去中心化參與Vertex,并創建流動性質押代幣xVRTX和不可轉讓代幣voVRTX。在主網上,用戶可以通過至少兩周的解鎖期來抵押VRTX,以獲得流動性可轉讓的代幣xVRTX。

Vertex Protocol此前于2022年4月完成850萬美元種子輪融資。[2023/1/28 11:34:06]

資料來源:DeFiLlama

與許多其他 DeFi 協議一樣,Aave 通過在其平臺上收取的各種費用來產生收入。這些費用由參與 Aave 平臺借貸活動的用戶支付。

Aave 收取的費用根據平臺上執行的具體活動而有所不同。值得注意的是,Aave 的費用可能會發生變化,并且可能會根據市場條件和其他因素而變化,例如借款人使用的是固定利率還是可變利率。

以下是 Aave 收取費用的一些示例:

印度財政部長將于2月提交2023年聯邦預算,加密社區希望能夠減稅:金色財經報道,印度財政部長Nirmala Sitaraman將于2月1日提交2023年聯邦預算。去年預算案時,可能沒有人想到對所有來自加密貨幣的收入征收30%的高額稅。去年,財政部長進一步宣布,一種加密貨幣資產的損失不能由另一種加密貨幣資產的收益來補償。還規定了1%的高TDS稅率,并從7月開始適用。一項研究表明,在2022年7月至10月期間,價值超過32,000億的加密貨幣交易已從國內交易所轉移到國外交易所,這可能是高TDS的結果。加密社區期待著財政部在這些方面進行改革。對VDA的征稅也有望得到一些澄清。[2023/1/24 11:28:25]

借款費用:向在平臺上貸款的借款人收取的費用,通常在 0.01% 到 25% 之間,具體取決于所借資產、貸款價值比和貸款期限。

閃電貸手續費:向使用平臺“閃電貸”功能的用戶收取,允許他們在沒有抵押的情況下,在短時間內借入資金。費用通常為借入金額的 0.09%。

其他功能費用:在 V3 中,Aave 將提供收取額外費用,例如清算、即時流動性、門戶橋等。

簡而言之,Aave 通過向其服務的用戶收取費用來賺取收入。然后將這些收入存入 Aave 社區金庫,AAVE 代幣持有人有權決定如何使用這些資金。這些是通過在 Aave 的治理論壇上對各種提案進行治理投票來完成的。

STEPN否認裁員傳聞:正積極招聘多個崗位:10月13日消息,STEPN發言人表示近日有關STEPN裁員100多名員工的報道是毫無根據的不實報道。事實上STEPN與一些不活躍的社區志愿者解除了合作關系,但公司仍在積極招聘多個崗位。(Decrypt)[2022/10/13 14:26:07]

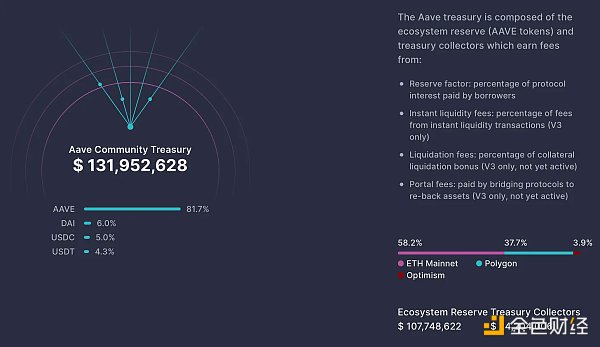

截至 2023 年 2 月 28 日,Aave 擁有 1.319 億美元的資金。

Aave 81.7%(或 1.077 億美元)的資金以 AAVE 代幣的形式存在,其余 15.3% 以美元計價的穩定幣形式存在。

在 2021 年第二季度達到頂峰時,Aave 的金庫資金為 10.3 億美元。

資料來源:AAVE

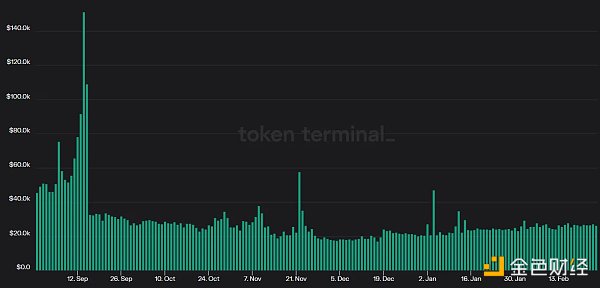

如果我們看下圖,Aave 在過去 6 個月中成功地保持了每天約 2 萬美元的平均收入。

但是,這些數字是最高收入。基本上,如果不了解 Aave 為支付其員工和服務提供商或代幣激勵,而消耗了多少錢,那么它就不是很有用。

安全團隊:Raibbit Hole的Discord服務器遭入侵:7月22日消息,據CertiK監測,Raibbit Hole項目服務器已被入侵,提醒用戶不要點擊鏈接、鑄造或批準任何交易。[2022/7/22 2:29:57]

資料來源:Token Terminal

根據 Linkedln 的數據,Aave 擁有117 名員工。其前 5 個“部門”如下所示:

工程 - 37 人

業務發展 - 22 人

財務 - 12 人

藝術與設計 - 11 人

市場營銷 - 9 人

讓我們創建一個場景來估算 Aave 需要在上述 5 個部門上花費多少錢:

工程:在 10 萬美元到 20 萬美元的范圍內,Aave 每年需要支付 370 萬美元到 740 萬美元。

業務發展:在 8 萬美元到 12 萬美元的范圍內,Aave 每年需要 176 萬美元到 264 萬美元。

財務:在 8 萬至 12 萬美元的情況下,Aave 每年需要支付 96 萬至 144 萬美元。

藝術與設計:在 6 萬至 9 萬美元的范圍內,Aave 每年需要支付 66 萬至 99 萬美元。

市場營銷:在 5 萬至 8 萬美元的范圍內,Aave 每年需要支付 45 萬至 72 萬美元。

總的來說,對于上面列出的 5 個部門,Aave 每年需要花費 753 萬美元到 1319 萬美元。

這不包括未包含在計算中的其余 26 名員工。假設平均工資為 8 萬美元,AAVE 需要在這些人身上額外花費 208 萬美元。將最終總數推高至 953 萬美元 - 1527 萬美元。

此外,來自 Token Terminal 的數據表明,AAVE 在 2022 年花費了1.2467 億美元用于代幣激勵,為其資金消耗增加了另一個指標。

再次感謝 Token Terminal 所做的繁重工作???

據報道,在 2022 年,Aave 損失了1.037 億美元,其中包括用于引導或維持流動性的代幣排放支出,這是其服務的一個關鍵要素。如果我們包括上面計算的額外的 953 萬美元 - 1527 萬美元的人員資金消耗:

Aave 在 2022 年的運營凈虧損為 1.1323 億美元 - 1.1897 億美元。

雖然考慮到 Aave 只剩下 1.2 億美元至 1.3 億美元的金庫資本,看起來可能非常糟糕,但這一切或許還有一線希望。

Aave 是加密借貸領域事實上的領導者,Compound 是最接近的競爭對手。

Aave 的商業模式仍然可以呈指數級擴展,因為它越來越接近去中心化的貨幣市場基金,尤其是其即將推出的 GHO 穩定幣,它將成為更多創新產品的基石。

Aave 幾乎沒有觸及 DeFi 服務的制度方面,其 Aave Arc KYC 授權池慘遭失敗。

與 2022 年第四季度相比,Aave 在過去 3 個月的收益呈現出積極趨勢,表明該協議在這個熊市中謹慎行事。

Aave 最新一輪融資是 2020 年 10 月的 2500 萬美元 B 輪融資。在最壞的情況下,他們仍然可以在未來幾年內籌集到 C 輪融資。

Aave 于 2023 年 1 月推出了 Version 3(版本 3),重點是提高穩定幣和流動性抵押衍生品借貸的資本效率。Aave 還在開發一種名為 GHO 的穩定幣,這是一種去中心化的多抵押穩定幣,它完全支持、透明且原生于 Aave 協議。目前,它僅在測試網上的 Aave 平臺上處于活躍狀態,尚未部署到主網上。

憑借 GHO 和版本 3,Aave 將自己定位為圍繞穩定幣和流動性質押衍生品的借貸市場的首選。

基本上,隨著更廣泛的加密貨幣行業轉向權益證明(因此獲得收益)、流動性質押衍生品和穩定幣,該平臺將提升和重新質押用戶的資產。

通過推出自己的穩定幣,Aave 擴大了 TAM(總可尋址市場)并進一步鞏固了其作為 DeFi 巨頭的地位。

在全球范圍內,貨幣市場基金持有約 3 萬億美元。

接下來做什么:Aave 需要減少其代幣激勵支出,同時通過自己的穩定幣和 LSD 資本效率創造創新產品來保持領先地位。

如果沒有代幣激勵,考慮到其員工人數和其他運營成本,Aave 大致處于盈虧平衡點。只要稍微調整一下頂線或底線,協議就應該是有利可圖的。

我們預測 Aave 的最終形式將更接近于一個去中心化的貨幣市場巨頭。

DeFi之道

個人專欄

閱讀更多

金色財經 善歐巴

金色早8點

Odaily星球日報

歐科云鏈

Arcane Labs

深潮TechFlow

MarsBit

BTCStudy

澎湃新聞

文/@DefiIgnas,譯/金色財經xiaozou有哪些東西是加密風投知道而你不知道的?我追蹤資金流向,以發現他們最新的DeFi趨勢。很明顯,風投越來越看好創新協議.

1900/1/1 0:00:00撰文:Jameson Lopp編譯:Peng SUN,Foresight News一項新技術看似毫無征兆地自發出現,但實際上是多位科學家數十年研究和開發的結晶.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:497.01億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量35.

1900/1/1 0:00:00文:Richard Nieva多年來,搜索巨頭Google一直面臨著嚴格的反壟斷監管審查。如今,人工智能的霸主之爭能緩解這種情況嗎?在人工智能的軍備競賽中,谷歌似乎有點措手不及,并在公司內部引發.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:509.38億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量44.

1900/1/1 0:00:00文/Brian Fakhoury,Mechanism Capital合伙人;譯/金色財經xiaozou在Mechanism Capital.

1900/1/1 0:00:00