BTC/HKD+1.29%

BTC/HKD+1.29% ETH/HKD+2.19%

ETH/HKD+2.19% LTC/HKD+2.77%

LTC/HKD+2.77% ADA/HKD+2.51%

ADA/HKD+2.51% SOL/HKD+1.26%

SOL/HKD+1.26% XRP/HKD+1.33%

XRP/HKD+1.33%原文作者:Checkmate

來源:Glassnode

編譯:DeFi 之道

在經歷 2023 年最重要的一周后,數字資產行業在美國失去了三家對加密貨幣友好的銀行機構。然而,到目前為止,投資者的主要反應似乎是在最不受信任的主要資產 BTC 和 ETH 中尋求安全。

上周已成為今年數字資產領域節奏最快,也是影響最大的一周。在短短幾天內,美國有三家主要銀行機構進入自愿清算,或被美國監管機構接管,而這些機構都為加密行業內的公司提供服務。

Silvergate(SI)宣布在 3 月 8日以一種有序的方式自愿進行清算,并將資金全額返還給儲戶。

美國第 16 大銀行硅谷銀行(SVB)于 3 月 12 日被美國聯邦存款保險公司(FDIC)關閉并進入破產管理,這使得這家價值 2090 億美元的銀行成為美國歷史上第二大破產銀行。

根據美聯儲關于此事的公告,紐約 Signature 銀行(SBNY)也已于 3 月 12 日關閉。

對于這三家銀行機構,預計將通過持有的儲備金,或通過 FDIC 和美國監管機構的存款擔保,歸還全部存款。由于許多大型數字資產公司和穩定幣發行商使用這些銀行合作伙伴中的一個或多個,導致周末的行情變得不穩定。特別值得關注的是 USDC 的發行商 Circle,他告知在 SVB 持有約 33 億美元的現金,為 USDC 暫時打破 1 美元的掛鉤創造了條件。

本文將重點關注在鏈上以及更廣泛的市場結構中的一些關鍵影響,包括:

幾個穩定幣從 1 美元開始脫鉤,以及主導地位重新轉向 Tether (USDT)。

Glassnode:持有1萬枚以上BTC的巨鯨曾在24500美元左右積極拋售:金色財經報道,據區塊鏈分析公司Glassnode分析數據顯示,持有1萬枚以上BTC的比特幣巨鯨曾在24500美元左右積極拋售比特幣,他們在全球市場不確定性中利用任何流動性機會退出市場,巨鯨向市場提供的過量供應似乎已經壓倒了已經被侵蝕的需求方,最終形成了一個局部頂部。當發生拋售后,比特幣跌至1.76萬美元低點,之后加密市場出現鮮明的逆轉,目前比特幣已升至2.1萬美元上方,巨鯨也迅速從提款逆轉為向交易所充值。[2022/9/10 13:21:36]

數字資產市場的凈資本外流,可以在兩種穩定幣以及 BTC 和 ETH 兩大主流幣中觀察到。

盡管交易量增加,但期貨未平倉合約仍觸及周期性低點。投機興趣導致 BTC 爆炸性反彈至 22,000 美元,ETH 回升至 1600 美元。

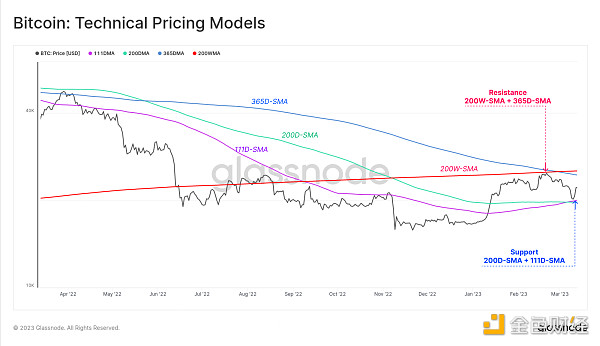

比特幣價格發現在幾種流行且廣泛觀察的技術分析定價模型之間交易。其在 2 月在 200 周和 365 天移動平均線(~25.0k)處遇到阻力后,價格在本周觸及 200 天和 111 天移動平均線(~$19.8k)附近然后反彈。

請注意,這是歷史上第一個 BTC 交易價格低于 200 周均線的周期,從這個角度來看,市場處于新的領域。

實時高級圖表

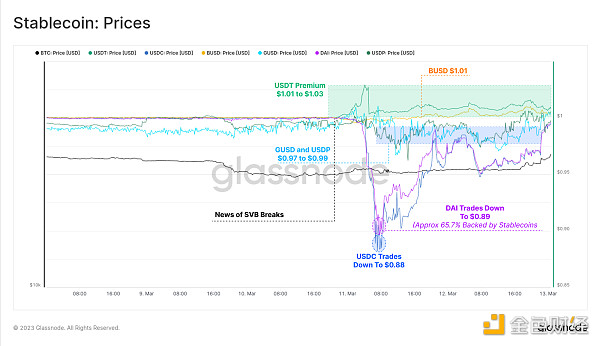

自 LUNA-UST 項目崩潰以來,本周首次看到穩定幣價格出現波動,原因是擔心 USDC 部分失去支持。USDC 跌至 0.88 美元的低點,緊隨其后的是 DAI,為 0.89 美元,后者是因為 DAI 約 65.7% 由穩定幣抵押品支持的結果。

Glassnode:LUNA-UST崩盤后比特幣礦工余額每月減少4470枚BTC:金色財經報道,據區塊鏈分析公司Glassnode數據顯示,自LUNA-UST崩盤后,比特幣礦工余額每月減少4470枚BTC。礦工們的收入壓力導致在兩個月內共賣出了7900枚比特幣,不過最近比特幣礦工放慢了他們的支出,目前正以每月1350枚的速度賣出。礦工目前總共持有約6.69萬枚比特幣,在2018-2019年的熊市中,礦工投降的時間約為4個月,目前僅僅持續了1個月,因此,除非幣價大幅上漲,否則下一季度他們仍然有進一步拋售的風險。[2022/7/15 2:14:27]

此外,Gemini 的 GUSD 和 Paxos 的 USDP 均略低于 1 美元的掛鉤匯率,而 BUSD 和 Tether 的價格則出現溢價交易。

特別是 Tether,在周末的大部分時間里出現了 1.01 美元至 1.03 美元的溢價。具有諷刺意味的是,在人們擔心受到嚴格監管的美國銀行業引發更廣泛影響的情況下,Tether 被視為一個避風港。

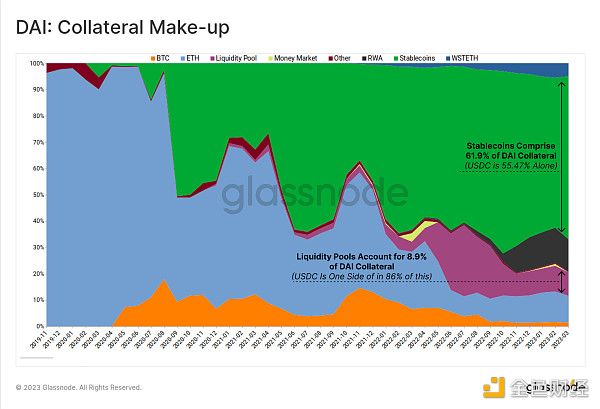

就 DAI 而言,穩定幣已成為支持它的主要抵押品形式,自 2020 年年中以來這一趨勢一直在增長。USDC 約占直接抵押品的 55.5%,并且在所使用的各種 Uniswap 流動性頭寸中占有很大份額,總計約占所有抵押品的 63%。

這一事件無疑開啟了關于 DAI 的長期影響的討論,DAI 據稱是一種去中心化的穩定幣。然而,這一事件證明了 DAI 的價格是如何通過抵押品組合(其中還包括額外的 12.4% 的代幣化現實世界資產)與傳統銀行系統密切相關的。

Glassnode:BTC期貨市場的未平倉合約量達到新高:金色財經報道,據區塊鏈分析公司Glassnode數據顯示,雖然BTC鏈上交易保持平靜,但衍生品市場的杠桿率一直在積極增長,這說明人們對BTC價格走勢的興趣大增,而不是在現貨市場交易,造成現貨市場上BTC的需求相對冷淡。對于衍生品,期貨永續未平倉合約通常是連續合約市場中所有未平倉合約的總值,以BTC為單位計算,面對最近的價格下跌,永續未平倉合約已經達到了26.4萬BTC的歷史新高,自2021年12月4日以來上漲了+42%,超過了11月26日創下的25.8萬BTC的前高。根據第一性原則,價格下跌將會導致多頭交易者的清算,最近幾天未平倉合約的增長暗示了空頭交易者對市場疲軟的分層投注。

Binance用戶占有期貨未平倉合約的絕大部分份額,特別是最近幾周該交易所的市場份額明顯增加。自12月4日的大規模清算以來,Binance已經吸收了9.4%的比特幣期貨未平倉合約,現在以30%的市場份額牢牢占據著主導地位。按未平倉合約市場份額計算,排名第二的是FTX,占19%,超過了芝加哥商業交易所(CME),CME在10月份推出$BITO ETF時曾出現過市場支配地位的躍升,但現在位列第三,占期貨持倉量的15%。[2022/1/13 8:47:22]

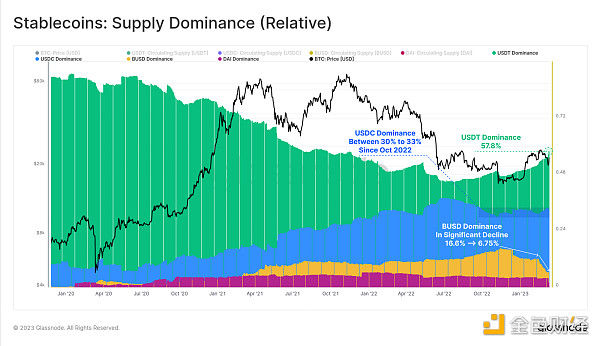

正如我們在 2022 年年中報道的那樣,Tether 自 2020 年年中以來在穩定幣市場的主導地位一直在結構性下降。然而,隨著最近針對 BUSD 的監管舉措,以及本周與 USDC 相關的擔憂,Tether 的主導地位已回升至 57.8% 以上。

Glassnode:比特幣并沒有進入類似2018年的熊市周期:區塊鏈分析公司Glassnode數據顯示,比特幣持續下行修正的規模可能不像2018年那樣令人擔憂。Glassnode報告稱,持有比特幣超過一年的投資者對清算其投資的興趣低于持有數字資產3-6個月的投資者。其數據涵蓋比特幣的修正期,即從4月14日的約65000美元跌至8月9日的約44000美元。另一方面,在2018年熊市周期,所有投資者群體都在推動BTC價格從19891美元暴跌至3128美元。由于大多數“舊代幣”即使在下跌35%的修正后也沒有決定出售以確保其275%的同比利潤,Glassnode數據暗示強烈的“HODLing行為”,這可能會使比特幣逃脫類似2018年的大規模投降事件。Glassnode指出,“盡管比特幣價格強勁反彈至4.5萬美元,但比特幣市場仍未看到(持有超過1年的)舊代幣消費大幅增加。這與2018年的熊市大不相同,在2018年老手們在大多數觸底反彈中選擇退出流動性。”(Cointelegraph)[2021/8/9 1:44:03]

自 2022 年 10 月以來,USDC 一直占據 30% 至 33% 的主導地位,但隨著贖回窗口周一重新開啟,供應量是否會減少還有待觀察。BUSD 在最近幾個月出現了急劇下降,發行人 Paxos 停止了新的鑄造,并且主導地位從 11 月的 16.6% 下降到今天的 6.8%。

實時高級圖表

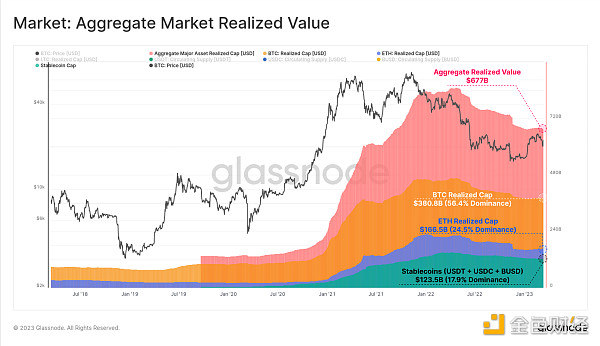

估計數字資產市場的真實資本流入和流出可能很棘手,但在大多數情況下,資本最初流入是通過兩大主要資產(BTC 和 ETH)或穩定幣流入的。因此,BTC 和 ETH 的已實現上限與主要穩定幣的流通供應相結合,提供了一個相當穩健的衡量標準。

Glassnode首席技術官:過去兩周灰度購買的BTC比同期挖出的BTC多170%:Glassnode首席技術官Rafael Schultze-Kraft表示,自年初以來,礦工僅挖出了26000個BTC。這意味著灰度購買BTC的速度比2021年挖出的新BTC要快54%。但是,絕大多數BTC是在過去16天內被購買的,這意味著在過去的兩周中,灰度購買的BTC比同期挖出的比特幣多170%。(Cointelegraph)[2021/1/29 14:19:31]

在這里,我們可以看到,通過這種方法,整個市場的價值約為 6770 億美元,比一年前設定的 8510 億美元的 ATH 下降了約 20%。BTC 的主導地位為 56.4%,ETH為 24.5%,USDT、USDC 和 BUSD 為 17.9%,其余 1.2% 為 LTC。

實時高級圖表

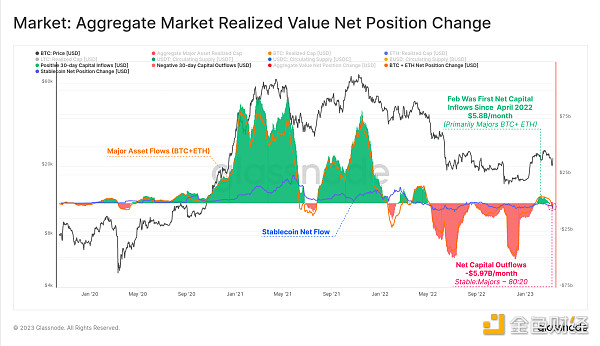

按 30 天變化計算,2 月是自 2022 年 4 月以來首次出現資金凈流入,峰值為+ 58億美元/月,主要由 BTC 和 ETH 引領。然而,上個月,市場出現了 -59.7 億美元的逆轉流出,其中 80% 是穩定幣贖回(主要是 BUSD)的結果,20% 來自 BTC 和 ETH 的已實現損失。

實時高級圖表

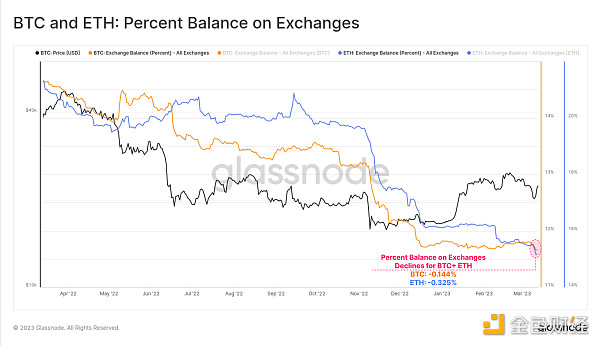

隨著硅谷銀行倒閉的消息傳來,投資者紛紛轉向 BTC 和 ETH 尋求避難所,我們監測的各個交易所都出現了顯著的資金外流。大約 0.144% 的 BTC 和 0.325% 流通中的 ETH 從交易所儲備中被提取,表明與 FTX 崩潰類似的自我托管反應模式。

實時高級圖表

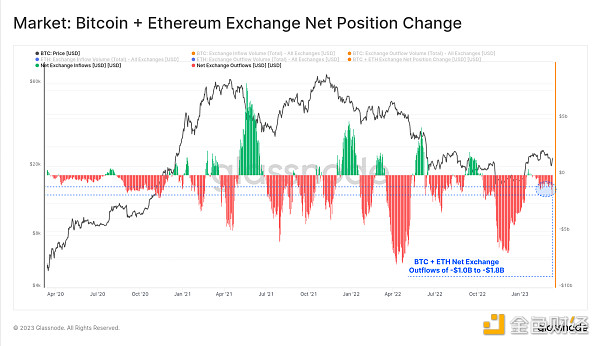

以美元計算,上個月 BTC 和 ETH 的總價值超過 18 億美元流出交易所。這在相對規模上不一定很大,但是觀察到交易所的凈提款,尤其是在當前充滿敵意的監管環境下,確實說明了投資者信心的程度,這一點值得注意。

實時高級圖表

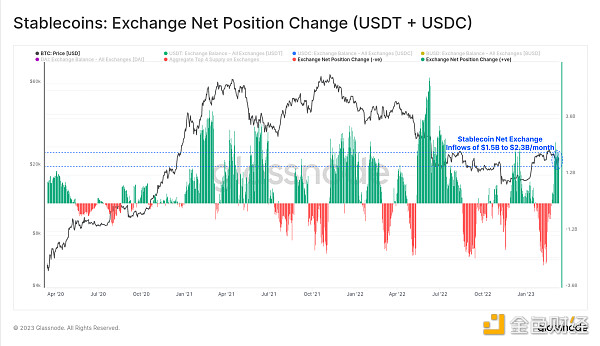

另一方面,兩種主要的穩定幣每月凈流入交易所 18 億至 23 億美元。重要的是要注意,BUSD 以驚人的 每月 -68 億美元的速度從交易所流出,這遠遠抵消了這一點。因此,很可能正在發生一定程度的“穩定幣轉換”。

然而,總體而言,這似乎是市場對穩定幣、BTC 和 ETH 的反應,反映出對無信任資產自我托管的顯著贊賞。

實時高級圖表

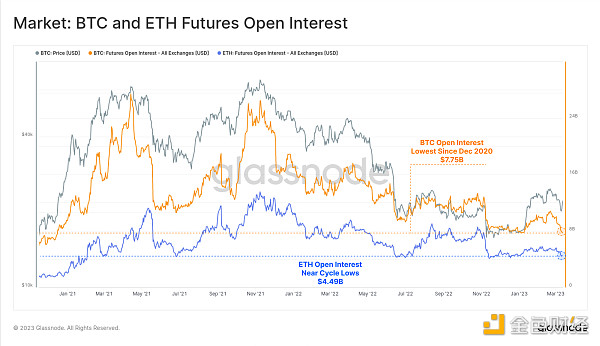

最后,我們將評估通過期貨市場表達的反應。本周,這兩種主要資產的未平倉合約總量跌至周期性的多年低點。比特幣期貨頭寸的名義價值為 77.5 億美元,約占未平倉合約總量的 63%。

實時專業圖表

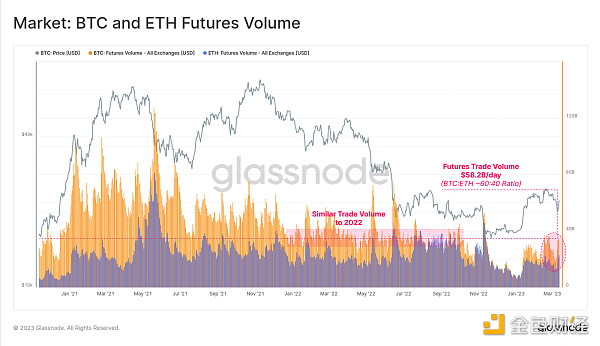

對于期貨交易量,比特幣的主導地位相似,約為 60%,并且在 FTX 后和年底沉寂之后,交易量已經回升。總交易量約為 582 億美元/天,相當于 2022 年全年的水平。

實時專業圖表

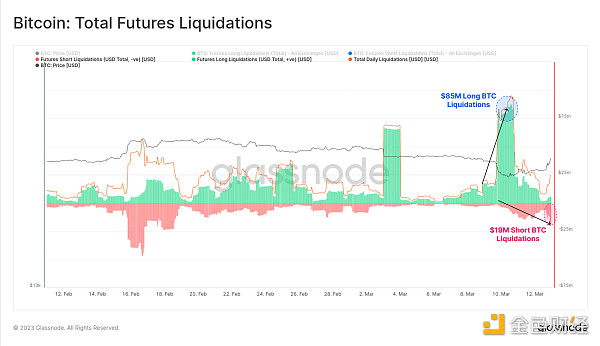

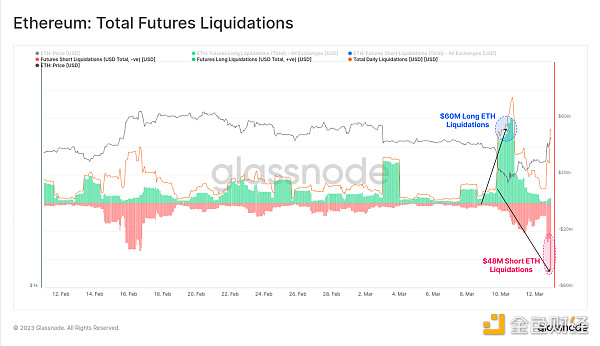

本周價格波動的部分原因是一系列多頭和空頭擠壓。在拋售至 1.98 萬美元時,大約 8500 萬美元的 BTC 多頭頭寸被清算。隨后,隨著價格回升至 22,000 美元以上,約 1900 萬美元的空頭頭寸被清算。

實時專業圖表

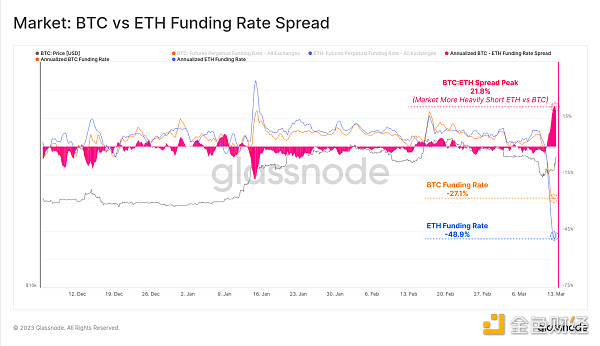

在這次反彈之前,永續掉期市場的融資利率進入了極端的現貨溢價水平。交易員分別支付 -27.1% 和 -48.9% 的年化資金利率來做空 BTC 和 ETH。交易員做空 ETH 的力度也大得多,BTC:ETH 的價差達到 21.8%,這是自 FTX 拋售以來的最大水平。

實時專業圖表

這加劇了 ETH 期貨市場的清算。超過 4800 萬美元的空頭在市場回升至 1600 美元以上時被清算,這意味著相對于 BTC 而言,強制平倉的名義價值高出 2.5 倍。

這表明 ETH 市場最近被更多地用于表達投機興趣,加劇了波動性。

實時專業圖表

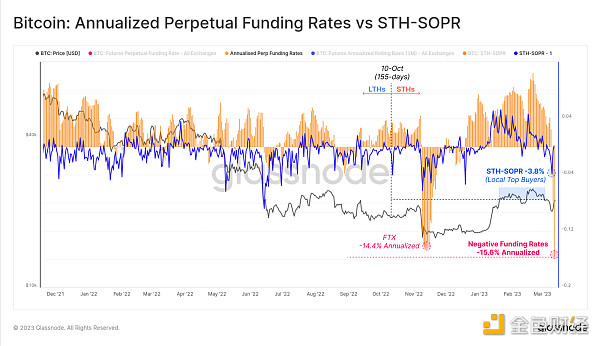

我們將以最終圖表結束,該圖表將短期持有者 (STHs)的鏈上反應與杠桿期貨市場的反應疊加在一起。該圖表顯示 STH-SOPR 負 1 ?,繪制在年化期貨融資利率 ? 上,結果如下:

通過我們定義的155天的年齡閾值,幾乎所有的STH幣都可能處于盈利狀態,除了那些在當地高點附近收購的幣。

根據我們定義的 155 天年齡閾值,幾乎所有 STH 幣都可能獲利,除了那些在當地高點附近獲得的代幣。

STH-SOPR(負 1)的回報值為 -3.8%,這是一個相對較大的已實現損失,表明當地“頂級買家”目前主導著支出。

STH-SOPR 的方向和表現往往與資金利率相關。這兩個指標反映了 BTC 市場的一個不同但意義重大的子集,其中一個代表現貨/鏈上,另一個代表杠桿期貨。

以此為背景,似乎本周花費的大部分代幣都是當地頂級買家實現的虧損(其他持有者相對處于休眠狀態)。這發生在期貨進入急劇現貨溢價之前,交易員開設了投機性空頭頭寸。

隨著銀行存款得到保證的消息傳出,強勁的反彈將 BTC 推高至 22000 美元以上,將 ETH 推高至 1600 美元以上,讓市場的大部分人措手不及。

實時專業圖表

在 2023 年最有影響的一周之后,數字資產行業在美國缺少三家對加密貨幣友好的銀行機構,并發現自己處于日益不利的監管環境中。隨著傳統金融市場在周末休市,一些穩定幣出現了與 1 美元掛鉤的偏離,隨著周日保證存款的消息傳出而恢復。

投資者的反應有點類似于后 FTX 環境,將穩定幣凈轉移到交易所,而不是托管 BTC 和 ETH。然而,在更廣泛的范圍內,該行業在上個月經歷了大約 59 億美元的凈資本流出。

該行業乃至全球金融體系仍處于未知的水域。本周在許多方面強化了中本聰最初創建無需信任的稀缺數字資產的原因。

DeFi之道

個人專欄

閱讀更多

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

深潮TechFlow

BTCStudy

澎湃新聞

Tags:BTCETH比特幣USDbtc錢包app下載ethereal另一半情侶名字比特幣行情圖怎么看USD Sports

文/Austin Foss,BanklessDAO;譯/金色財經xiaozou我們都知道以太坊的下一個即將到來的升級稱為Shanghai(上海)升級,或硬分叉.

1900/1/1 0:00:00數據驅動的DeFi研究員,收集了30個優秀加密協議的最新進展,頗具研究價值。 Lido Lido V2 最值得期待的特性:Staking Router / 質押路由器:允許任何人通過.

1900/1/1 0:00:00本文來自 thetie,原文作者:Chí Phan,由 Odaily 星球日報譯者 Katie 辜編譯.

1900/1/1 0:00:00一起來看看加密機構,有哪些項目受硅谷銀行關門影響。 Bitdeer截至5月底自有算力為5.4EH/s,托管算力達12.6EH/s:6月14日消息,Bitdeer截至5月31日自有算力為5.4EH.

1900/1/1 0:00:00原文:《RWA,風浪越大,魚越大》作者:0xCousin,IOBC CapitalRWA,Real World Asset,真實世界資產.

1900/1/1 0:00:00文/@ShivanshuMadan,譯/金色財經xiaozou投資者為鑄造ONE Otherside NFT平均要支付1萬美元的費用.

1900/1/1 0:00:00