BTC/HKD+0.1%

BTC/HKD+0.1% ETH/HKD+0.36%

ETH/HKD+0.36% LTC/HKD+0.68%

LTC/HKD+0.68% ADA/HKD-0.75%

ADA/HKD-0.75% SOL/HKD+0.46%

SOL/HKD+0.46% XRP/HKD+0.42%

XRP/HKD+0.42%原文:EigenLayer Restaking Explainer

作者:林瑋宸Albert Lin

隨著Ethereum 上海升級時間點越來越接近,LSD (Liquid Staking Derivatives) 板塊也越來越火熱。此前EigenLayer推出的白皮書是大家關注的焦點。EigenLayer 最核心的概念就是Restaking(再質押)。什么是Restaking成為我第一次接觸EigenLayer 時最大的問題。經過研究后總算有一些初步的理解。透過這篇文章希望可以幫助跟我有相同疑問的讀者們,能更理解Restaking 來由和想要解決的問題。

摘要

Ethereum 提出了新的信任模組化創新,使得開發DApps 不再需要重新打造一個去中心化網路。可以直接使用在Ethereum 網路所提供的信任。

Ethereum 只提供區塊生成層面的信任,Middlewares 無法利用Ethereum 的信任機制來打造更廣泛的去中心化服務。Middlewares 仍需另外打造自己的信任網路(AVS),這中間的主要成本來自維持網路安全的經濟模型。

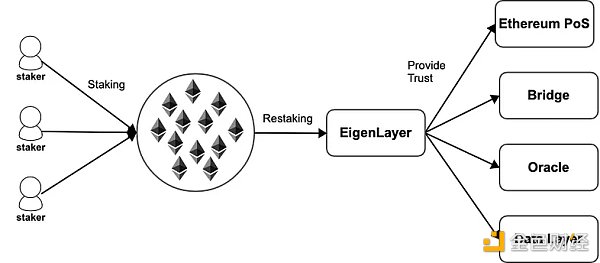

EigenLayer 是一個平臺,旨在探討Liquid Staking Derivatives 板塊,并提供更安全、更可靠的去中心化服務。其核心概念是Restaking,即讓同一份資金可以質押在不同的信任網路,來擔保不同信任網路的安全性。

Pooled Security via Restaking 可以讓質押者獲得更多收益,同時也降低了維持DApp 安全性的成本。透過Restaking,質押者可以用同一份資金質押到不同的信任網路,擔任不同的網路的驗證者來獲得驗證獎勵。而對于中介服務(Middlewares)來說,Restaking 也能夠讓建立信任網路的門檻大幅降低,使其能夠繼承Ethereum 網路部分或全部的信任(資金)。

Free-market governance 則建立一個開放市場的自由機制。透過這種機制,Stakers 能根據收益和風險來決定要質押的對象。Middlewares 能夠根據自己的需求限制Staker 來保證自身網路的安全性。

Greenidge Generation 宣布全面擴張計劃 從比特大陸訂購礦機增至2.25萬臺:金色財經報道,Greenidge Generation 宣布全面擴張計劃,公司將在保持碳中和的同時擴展紐約州以外的地區,先前宣布的比特大陸訂單從 10,000 臺增加到 22,500 臺,根據與德克薩斯州開發商的獨家協議,評估多個額外的電力容量超過 2,000 兆瓦的站點,與德克薩斯州控制超過 1,000 兆瓦發電資產的公司簽訂獨家協議,在南卡羅來納州斯帕坦堡購買 175 英畝的土地,擁有超過 75 萬平方英尺的工業建筑。(prnewswire)[2021/10/22 20:47:44]

EigenLayer 創新也帶來一些額外的問題和風險,例如Operator collusion 和Unintended Slashing。面對這些問題我們仍需要根據不同的使用場景采用不同的手段來解決。

開始理解什么是Restaking 之前,讓我們先回顧區塊鏈信任這件事情的實際意思和演化的過程。

中本聰提出的Bitcoin 本身就是一種去中心化信任的架構,這樣的信任來自于每個礦工都有自己的帳本。即便當中有惡意礦工自行修改帳本,仍會被其他的善良礦工發現并不承認惡意礦工的帳本。

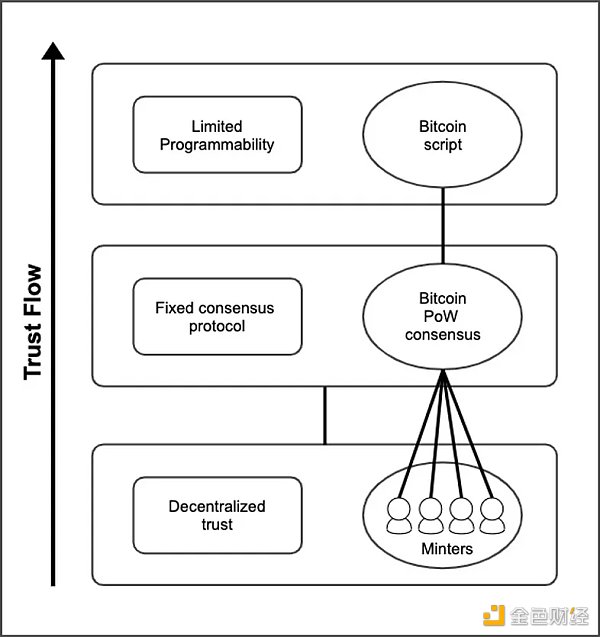

最上層Limited Programmability 是指Bitcoin 有提供script language,可以寫簡單的邏輯,但無法支援太復雜的程式。(source )

上圖中簡單將Bitcoin 的架構分成三個階層。最下面一層是指礦工們,運行整個Bitcoin 網路。中間層代表礦工們都遵循一套PoW (Proof of Work)的規則來產生下一個block 。最上層(Limited Programmability)則是指在這個網路運行的應用服務,在Bitcoin 中主要應用就是點對點轉帳。大家會相信最上層的點對點轉帳服務是正確,主要原因是來自于信任下面的礦工們都遵循一樣的規則(PoW)產生block(修改帳本),中間沒有存在惡意修改的問題(若有惡意修改將不會被其他礦工承認)。這是一個由下往上的信任過程。

Gemini聯合創始人:建議有意投資加密貨幣的人先從比特幣開始:Gemini聯合創始人Cameron Winklevoss發推稱,想要投資加密貨幣的人經常會問先買哪一個。我總是說從比特幣開始。它是歷史最悠久、流動性最強、久經考驗的加密貨幣,還有一個顯而易見的估值框架(數字黃金)。它是藍籌股(Blue Chip)。還有其他偉大的項目,但這是一個起點。

注:藍籌股(Blue Chip)是指長期穩定增長的、大型的、傳統工業股及金融股。[2020/8/15]

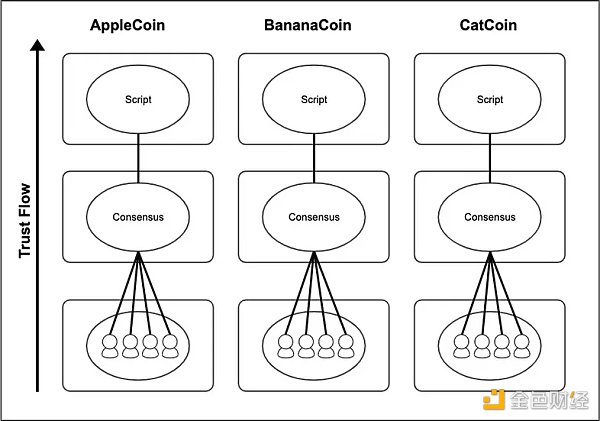

早期若要建立另一套去中心化的應用服務,等于是要重新復制相同的架構。需要產生誘因吸引礦工們,礦工會共同遵循某種特定的規則來運行去中心化網路,最后在這個去中心化網路上去運行去中心化應用服務。如同下圖所示,這就是早期新的去中心化服務對應地就會有一條新鏈的主要原因。

早期想要建立不同的去中心化網路,就需要建立自己的blockchain network

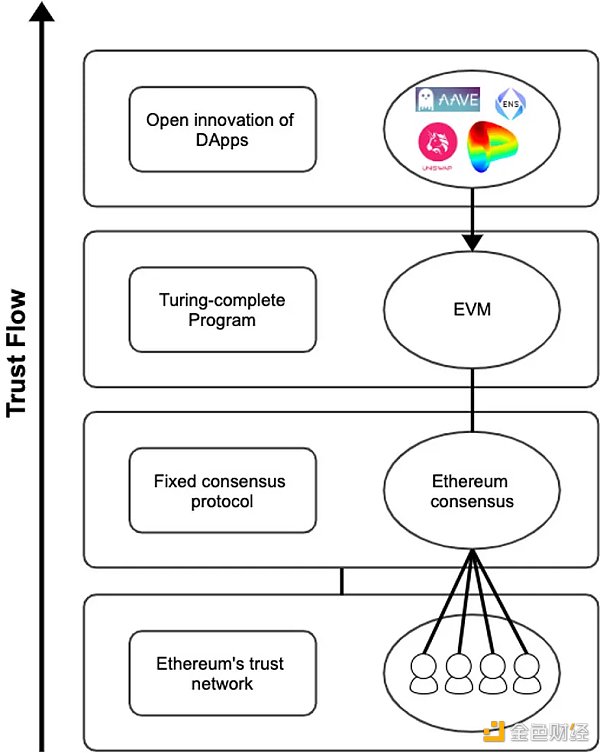

直到Ethereum 問世后又為了這信任架構帶來創新。與Bitcoin 的信任架構最大的差別在于最上層不再是被受局限的script 語言,取而代之是一個圖靈完備的程式執行器:EVM (Ethereum Virtual Machine)。透過EVM 任何人可以在Ethereum 網路上面打造自己的去中心化服務(DApps),像是AAVE,ENS 或Uniswap …等。這些去中心化服務都是透過EVM 來執行,而EVM 執行結果的正確性則是由下層的節點保證(遵循PoS 的共識規則)。透過這樣的機制,使得想打造不同的DApps 人們不再需要另外建立一個去中心化網路來獲得信任,而是直接使用Ethereum 的信任網路,等于是將信任給模組化(modularizing trust)。這樣的信任模組化架構帶來的好處是大幅度地降低DApps 創新的門檻,因為不再需要為了一個特定的DApp 去建立另一套去中心化網路。

Ethereum 提出了EVM 架構。可以在EVM 上面運行不同的DApp,大幅提升了去中心化網路的創新。(source )

Dtap Capital創始人:基金投資組合將從低回報的政府債券轉向從比特幣:Dtap Capital創始人Dan Tapeiro表示,擁有60%在股票市場敞口、40%主權債券敞口的投資組合將進一步多樣化,以納入比特幣和黃金等投資。比特幣和政府債券將相互競爭,以確保在全球對沖基金中占據一席之地。

Tapeiro稱,在債券市場擁有至少40%敞口的基金將需要尋找替代品,這是因為超過90%的政府債券的收益率低于1%。基金經理們將重新調整投資組合配置,轉向避險的另類投資,比如比特幣和黃金。(Bitcoinist)[2020/6/5]

這樣的信任模組化仍然還有一些問題尚未解決。主要原因是因為Ethereum 能提供的只有block making層級的信任。block making 信任主要是指兩件事

transaction ordering 交易排序

transaction execution 交易執行

若需要鏈上交易以外資料的服務,就無法從Ethereum 網路上獲得信任(因為Ethereum 只能保證交易是會按照contract 程式碼正確執行)。通常這類的服務仍需要自己建立另一個信任(去中心化)網路。大部分這類型的服務同時也會是某個Dapp 系統的一部分,這里統稱之為Middlewares 。

為了保證Middlewares 的安全性,會需要設計一套機制來保證資料的正確性(保證資料不會被惡意篡改)。最常見的的情形就是設計一個高年利率的經濟模型,鼓勵其他人進行質押來保證服務的安全性(e,g, ChainLink Staking)。這會使得Middlewares 主要成本會是保持高APR 的經濟成本,而非運行服務的營運成本。凡是具有自己的分布式驗證機制以進行驗證的服務都稱之為Actively Validated Services (AVS)。上述利用代幣經濟機制確保安全性只是其中一種方法。其他方法如Nomad 跨鏈橋采用的optimistic verification,以及Wormhole/Axie 跨鏈橋透過信任特定幾個許可的relayer 來保障安全性,都是EigenLayer 希望通過Restaking 來解決的信任問題。

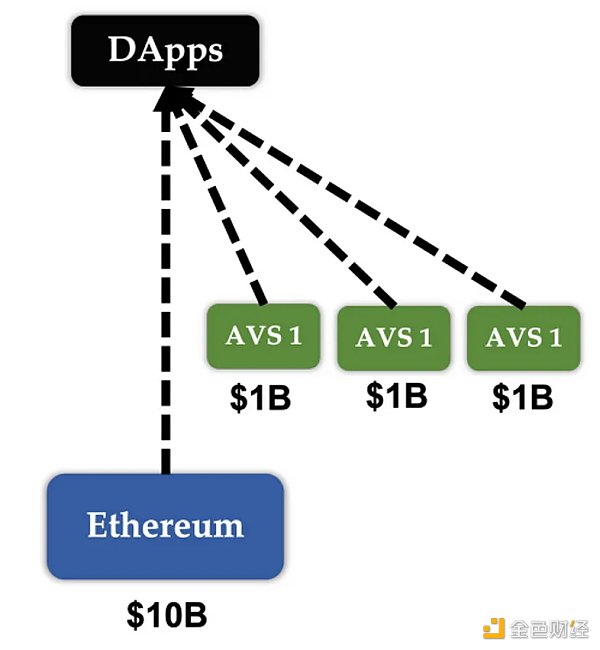

通常一個大型的Dapp 除了自己的本身運行的服務之外,通常還會需要整合不同的Middlewares (e,g, Oracle, Bridge,… etc)。在每個Middlewares 會有自己的AVS 來保證資料可信任的情形下,會如下圖所示。

聲音 | 分析師:從比特幣市場周期來看,其長期看漲的趨勢仍未改變:加密貨幣分析師Crypto Micha?l日前發推稱,比特幣市場周期通常有相似的表現方式。2016年1月的最后一次拋物線運動在黃金比率0.618-0.65的斐波那契水平開始走出底部。現在的情況也是一樣,更高的時間框架仍然存在。長期看漲的趨勢仍在繼續。(U.Today)[2019/12/25]

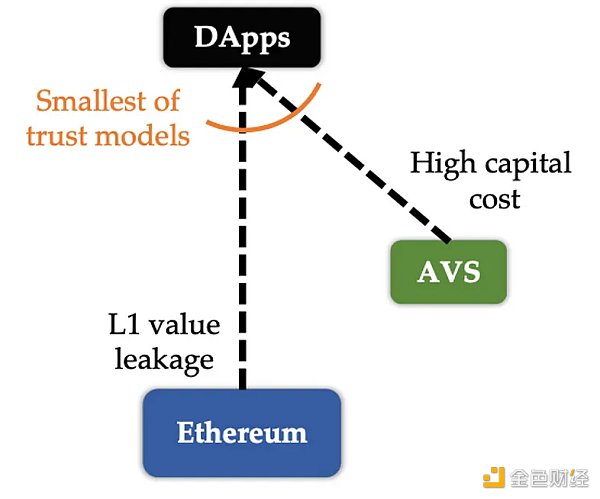

因為DApps 的可組合性,一個去中心化服務通常都會包含不同的Middlewares 。(source )The Problems for current DAapp 當前DAapp存在的問題

AVS 無法從現有的ETH 身上繼承信任。Ethereum 本身已經有運行一套信任機制,Middlewares 無法從這一套信任機制取得信任(安全),需要另外打造一套信任網路(AVS)。

從頭打造一個新全信任網路(AVS)的門檻非常高

每個AVS 都有自己的池子,Staker 除了支付Ethereum 手續費外,還需支付給這些池子額外的費用。使用EigenLayer 后,不需要為這些池子支付額外費用,或者說手續費轉移給Ethereum 驗證者。原架構下,Ethereum 驗證者無法獲得這些費用。這種問題稱之為Ethereum 的Value leakage。

AVS 會成為DApps 系統中安全性最弱的一環。因為相比破壞Eethereum network , 破壞AVS 付出的成本會更低(以上圖為例Ethereum network: 10B,other AVS: 1B)。

系統安全性的瓶頸往往存在于最脆弱的部分,相對地,AVS 較容易成為攻擊的目標。(source )

EigenLayer 提出的解決方案可以分為兩點

Pooled Security via Restaking

聲音 | 趨勢科技:分發惡意軟件Glupteba可從比特幣交易中檢索最新C&C域名:9月4日,趨勢科技發文稱,最近發現了分發惡意軟件Glupteba的惡意廣告攻擊。該惡意軟件會攻擊網絡路由器,并且可從比特幣交易中檢索最新的C&C域名。這種技術使威脅行為者更換C&C服務器更加方便。他們只需要添加一個新的比特幣腳本,受感染的機器通過解密腳本數據并重新連接就可獲得新的C&C服務器。[2019/9/5]

Free-market governance

實務上是將質押成為Ethereum 網路驗證者的資金,透過EigenLayer 同時也拿去質押其他Middlewares 的信任網路。

Stakers 可以先把Ether 先質押到EigenLayer 并決定要質押到哪些AVS

For Stakers

可以獲得更多的收益。因為他們可以用同一份資金質押到不同的信任網路,擔任不同的網路的驗證者來獲得額外驗證獎勵。若做出有害于AVS 的惡意行為,所質押的資本會受到懲罰而被削減(Shashing),這也是想要獲取額外獎勵要承擔的風險。

維持DApp 的安全性的成本更低。因為不需要準備兩份資金去保證Ethereum 和Middlewares 的安全性。

For Middlewares

建立信任網路的門檻大幅降低。可以繼承Ethereum 網路部分或全部的信任(資金),不需要重新打造一個信任網路。

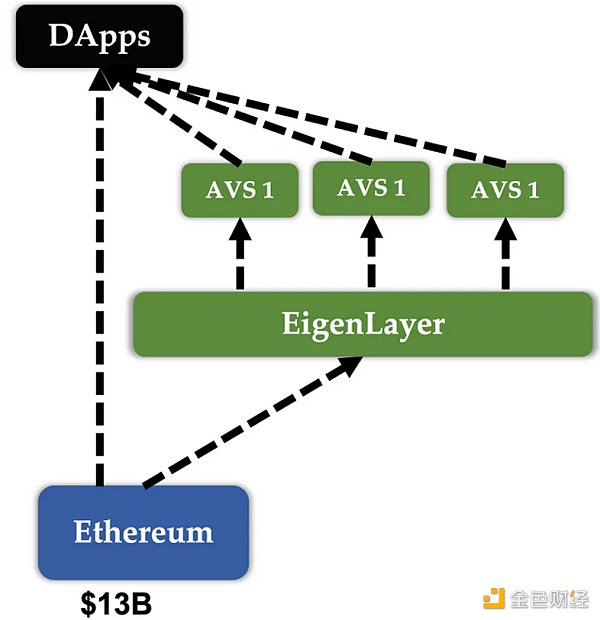

提升AVS 的安全性。因為這樣等于是大家都可以共享同一份資金所帶來的信任。上圖本來每個AVS 都只能提供1B 資金的信任,但切換到EigenLayer Restaking 的架構。每個AVS 都繼承的整體13B 資金的信任,安全性大幅提升。

Restaking 的架構下,原本分散在不同AVS 的資金現在全部被集中起來,共同為這些AVS 和Ethereum 提供安全信任。(source )

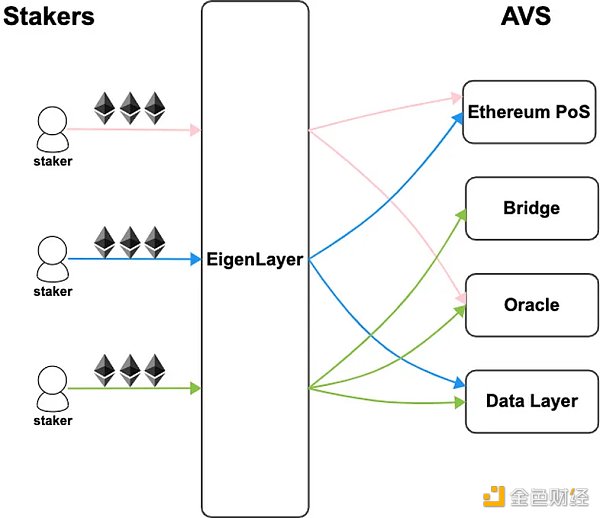

基本上可以分成Staker (左邊)和AVS (右邊)兩個區塊。Staker 可以自由選擇他們想要參與質押并獲得獎勵的AVS。每個AVS 可以根據自己的需求,決定要提供哪些獎勵給參與質押的Staker。這樣就形成了一個Staker 與AVS 的自由交易市場。

對于Staker 來說多參加一個AVS 的質押的邊際成本很低。因為他們只是用同樣的資本去獲取額外的獎勵,不需要付出額外資本。理論上當參與越多的AVS 質押,能賺取的利潤也就越高。雖然參與其他AVS 質押不需要付出額外的成本,但仍需承擔對應的風險。若在質押過程中,因不可控因素或惡意做出有害于AVS 的行為,所以質押的資金會因懲罰而減少(Slashing )。對于Stakers 來說只要總獎勵大于總風險,應該會盡可能地去質押更多的AVS。

對于AVS(在此將Ethereum PoS視為一種AVS ),除了可以自行決定獎勵方式外,還可以為Staker 設定條件限制。只有符合特定資格的Staker 才能在該AVS 進行質押并獲得獎勵。例如, 某AVS 可能要求Staker 質押的AVS 個數低于特定數量才能在該AVS上質押(以降低因質押過多AVS 引發的Operator collusion 風險,該風險在文章后面有另外說明)。

在free-market 中,Stakers 可以自由選擇要質押的AVS,承擔風險和賺取額外的獎勵

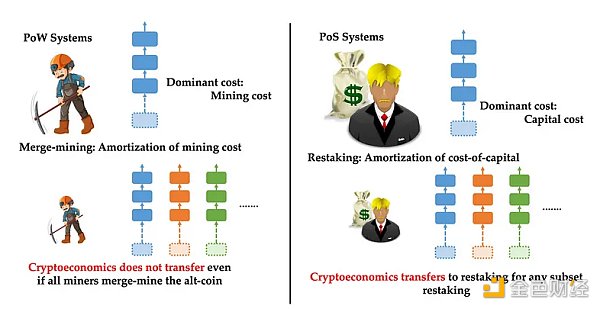

Resatking 跟早期的Merge Mining 的概念很類似。Merge Mining 的概念是在早期PoW 時代,使用同一臺的礦機去擔任不同PoW 網路的礦工,利用同一份算力來獲取不同網路的礦工費。

Merge Mining 有一個比較顯著的缺點是無法給予作惡的礦工有效的懲罰。舉例來說有一名礦工同時為Bitcoin 和AppleCoin 挖礦(產生區塊)。該名礦工故意在AppleCoin 做出惡意行為來試圖獲利,并在事后被發現并不被AppleCoin 的其他礦工承認而失敗。對于這名礦工實際上造成的損失并不大。因為AppleCoin 上的惡意行為并不會影響礦工在其他PoW 網路的收益(Bitcoin 的價格不會受到直接影響),這名礦工的礦機仍可以繼續在其他PoW 網路挖礦來獲得收益。礦工損失的只有原本在AppleCoin 獲得的礦工費和挖AppleCoin 礦所耗費的電費,并無其他額外的損失。

當Ethereum 從PoW 變成PoS 后,如果驗證者做壞事,他們質押的ETH 會被懲罰而變少。在其他AVS 上也是這樣,壞行為會讓質押資金減少。這有效地減少了驗證者惡意行為。若其他AVS 的規則能寫進智能合約,就能達成slashing(有效懲罰)。這就是Restaking 跟Merge Mining 最大的不同之處,也是Restaking 系統能運作的主要原因。

source: https://docs.eigenlayer.xyz/whitepaper.pdf

EigenLayer 提出的Restaking 確實解決了上述的問題,但同時也帶來了一些新的問題。在EigenLayer 白皮書中列出了兩個潛在的風險。

Operator collusion 運營商串通

Unintended slashing 意外削減

對一名Staker 來說能參與全部AVS 的質押是最大獲利的做法,但這樣可能會導致一種情形:All AVS TVL > Cryptoeconomic Security 。

假設今天有一名Staker 質押總額共8M ,但他參與了5 個TVL 都是2M 的AVS 質押。這樣的情形有可能會導致該Staker 去聯手其他的Staker 攻擊所有的AVS 來獲取更大的利益。其概念類似你在賭場賭博,用同一份賭注下注復數不同的賭局。雖然有機會輸掉全部的賭注,但也有機會可以贏得比賭注更高的獎金。這意味著若攻擊者攻擊成功了,他們也可以獲得比質押成本更多的資金。

目前EigenLayer 提出的解法

AVS可以自行設定限制條件來減少攻擊的利潤。這樣做的目的是降低攻擊者通過攻擊可以獲得的利潤。例如,在Bridge Middleware 的Slashing 期間,可以規定傳輸總量的上限。

提出一套監控系統來追蹤Staker 參與的AVS,借此來限制Staker 能參與的AVS 數量。

這邊是指并非故意執行惡意行為,而是由其他不可預期的因素(eg, 節點設定錯誤)造成抵押資本被Slashing。這邊提出的解法是EigenLayer 會成立一個委員會,這個委員會可以針對特定情形投票決定是否取消這次的Slashing。委員會的成員將會由在Ethereum 和EigenLayer 社群中,具有高度聲譽的人士擔任。這種做法作為短期解決方案,在每個AVS 接入EigenLayer 并達到成熟之前,作為過渡期的安排。

當我們初次接觸Restaking 時,很容易會認為它只是另一個類似LSD 的服務。然而,當我們從Bitcoin 的早期信任架構,到Ethereum 的信任模組化,再到Restaking 架構的演變過程中,我們才能真正理解到EigenLayer 所想要解決的問題。簡言之,EigenLayer 的解決方案能夠為去中心化服務帶來更高的安全性和可靠性,同時降低維護DApp 安全的成本,讓質押者和中介服務都能受益。希望本篇文章能幫助和我有相同疑問的讀者們,讓大家更深入地了解Restaking 背后的意義。在理解其背后意義后,再去閱讀EigenLayer 的白皮書,應該能更加明了其內涵。

林瑋宸

個人專欄

閱讀更多

金色財經 善歐巴

Chainlink預言機

金色早8點

白話區塊鏈

Odaily星球日報

Arcane Labs

深潮TechFlow

歐科云鏈

BTCStudy

MarsBit

Tags:AVSSTASTAKINGMETAVSFootballStarspstake幣能漲到多少美元tking幣哪里可以買

文/Iam ZeroIka,加密KOL;譯/金色財經xiaozou現實世界資產將徹底改變傳統金融,預計將帶來數萬億美元資本的增長.

1900/1/1 0:00:00當下,zkSync 生態系統正準備迎來爆發式增長,而現在正是加入的最佳時機。隨著更多的去中心化應用程序(dApp)基于 zkSync 生態系統展開,這個生態系統的潛力也將進一步擴大.

1900/1/1 0:00:00撰寫:Salazar 本文將介紹 Layer Zero 的技術和特點,以及它是如何實現區塊鏈之間的通信和跨鏈交易的.

1900/1/1 0:00:00以太坊,這個由加密領域傳奇人物Vitalik Buterin(V神)創立的革命性智能合約平臺,自2014年誕生以來,在加密行業的各個重要時刻都發揮舉足輕重的作用.

1900/1/1 0:00:00原文作者:Web3_buidl 原文編譯:Yvonne DeFi 戰場已出現過幾場知名「戰爭」,如 Curve 之戰和 DEX 流動性之戰。以太坊上海升級已啟動下一個戰爭敘事——質押大戰.

1900/1/1 0:00:00加密社區期待已久的以太坊 Shapella 升級終于完成。 比推終端數據顯示,截至北京時間4月13日6:30 AM,以太坊的交易價格為 1,917 美元,過去24 小時波動率 1.25%,在 1.

1900/1/1 0:00:00