BTC/HKD-0.8%

BTC/HKD-0.8% ETH/HKD-1.08%

ETH/HKD-1.08% LTC/HKD-1.04%

LTC/HKD-1.04% ADA/HKD-1.38%

ADA/HKD-1.38% SOL/HKD-1.45%

SOL/HKD-1.45% XRP/HKD-1.31%

XRP/HKD-1.31%文章作者:0xShadow

文章編譯:Block unicorn

LSD 將是DeFi生態系統的催化劑,通過合理利用LSD資本效率,可以撬動ETH的資產杠桿,這些釋放出來的流動性杠桿將大幅增加鏈上的資產價值和 TVL,帶來第二個DeFi Summer。

LSD是加密領域新的敘事,這是一個潛在的賺取巨額利潤的機會,還記得上一個DeFi Summer嗎,早期參與者輕松賺取超過數百萬美元的資產,現在在LSD,同樣的機會來了,但大多數人還并沒有意識到這一點。

LSD (Liquidity Staking Derivatives)流動性質押衍生品,是用戶通過聯合質押方式質押 ETH 換取的憑證,LSD 代表了持有者的質押資產,LSD是DeFi衍生品賽道的一股強勁勢力,持有 LSD 可以享受質押收益,同時可以釋放質押ETH的流動性。

ETH合并可能會影響基于穩定幣與DeFi應用:金色財經報道,在 8月27日題為“DeFi 的穩定幣之戰”的報告中,DappRadar強調以太坊即將合并是加密行業中最受期待的事件之一,但DappRadar與其他利益相關者對此表示擔憂,因為它可能在升級過程中對ETH區塊鏈網絡上的幾個去中心化應用程序產生不利影響或不穩定。

灰度也在推特上表示,ETH 合并可能會影響以太坊區塊鏈上的原生代幣。灰度數據顯示,像USDT穩定幣占以太坊總市值的28%。此外,根據加密市場數據提供商 Coinmetrics的數據,各種基于以太坊的DeFi智能合約的鎖定價值約為 400 億美元。?[2022/8/30 12:56:39]

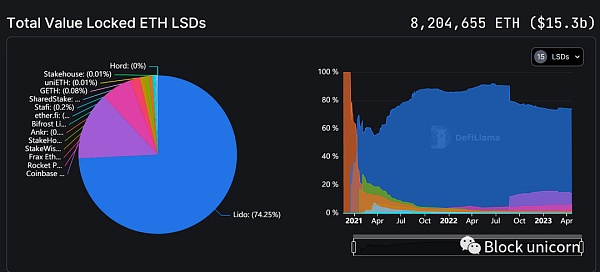

以太坊的質押的體量超過150億美元,數據來自defillama

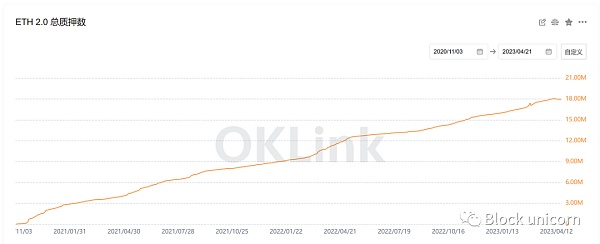

截至目前,以太坊的抵押比例僅為 14.87%,與 Cardano 的 64.98%、Solana 的 72.5% 以上和 Avalanche的 61.04% 相比,這個比例非常低,因為在上海升級之前,質押的ETH資產不能被取回,也就是說這部分資產會一直處于被鎖定狀態。上海升級后,打通了ETH質押提取的最后一道關卡,掃清了ETH POS質押進入的障礙,將會使更多的ETH份額進入POS節點質押,為以太坊提供更加安全的節點驗證外,同時也釋放了更多的LSD份額進入加密市場。

公鏈項目Findora與Metis在DeFi領域達成戰略合作:據官方消息,Findora和Metis計劃在DeFi領域的擴容和隱私保護的多個研究領域進行深入戰略合作,包括如何構建更加高效并注重隱私保護的rollup服務;如何基于rollups建設更好的web 3.0基礎設施;如何實現Rollup與Rollup之間,以及Layer 1公鏈與Rollup之間的跨鏈通訊等Defi領域的前沿問題。同時,雙方宣布將發起Web 3.0技術聯盟,并邀請更多技術合作伙伴加入,加速推進各項Web 3.0基礎設施的構建。

據悉,Metis是總部在多倫多的Layer2+DAO Web3基礎設施服務商;Finndora則是隱私計算方向的公鏈項目,并致力于成為新一代隱私計算和分布式經濟體的基礎設施。雙方將結合自己的技術優勢,共同推進相關研究的深入,以及Web3.0的整體建設。[2021/4/11 20:08:31]

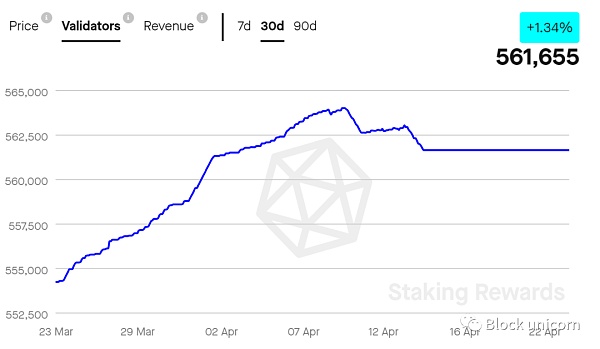

自上海升級后,徹底打通了以太坊質押的任督二脈,以太坊質押數量不斷上升,質押節點也在不斷增多。

現場丨鏈上ChainUP Joy:NFT最近火起來除了本身的應用場景,還接了DeFi的余熱:金色財經現場報道,10月19日,由金色財經主辦,鏈上ChainUP,脈沖科技,達摩院協辦的金色沙龍第56期在深圳舉辦,在圓桌討論環節,關于NFT為何會引爆市場,鏈上ChainUP深圳負責人Joy表示,?NFT早在幾年前就已經火過,之所以在近期引爆市場,可能有兩方面原因,一方面接了DeFi的余熱,另一方面就是它本身的應用場景。但因流動性挖礦高收益而火爆的DeFi+NFT會不會火爆一時,然后銷聲匿跡,Joy認為,去中心化金融是未來一個大方向,DeFi和NFT都有它的應用場景,因此短期內不會成為泡沫。但未來會怎樣,有待驗證。[2020/10/19]

以太坊質押數據變化曲線 數據來自OKLink

觀點:以太坊DeFi用戶年化收益率飆漲,需警惕多重風險:以太坊在過去幾周內出現指數級增長。6月19日,前彭博社記者CamilaRusso稱,僅在過去7天DeFi鎖定資產總價值就增加40%。由于對借入加密貨幣的高需求、許多DeFi協議實施激勵措施以及其他因素,某些以太坊用戶在過去一周內的穩定幣收益率(年化收益率)已經超過100%。然而,DeFi應用程序提供的高收益并非沒有風險。MultiCoinCapital加密分析師兼投資者TonySheng指出試圖尋求高穩定幣收益率的投資者面臨五大風險:1.借貸協議中存在的智能合同漏洞;2.標的資產存在的智能合約漏洞,無論是USDC、USDT還是山寨幣;3.導致貸方丟失其加密貨幣的清算事件,這種清算可以由以太坊或其他加密貨幣價格的大幅波動引發;4.協議經濟設計中的失敗,這可能是由不恰當的激勵引起的;5.用戶錯誤。Sheng補充說,當你考慮到以太坊生態系統的這一部分相互關聯時,DeFi的風險就更加復雜了。這意味著較小協議中的錯誤/崩潰可能對整個領域產生負面影響:“最可怕的是這些復雜的系統涉及許多不同的智能合約。因此在資產和系統安全方面都存在很大風險。”(Bitcoinist)[2020/6/21]

金色講堂 | Blake:DeFi則是2020年關鍵的一年,金融是區塊鏈上的原生應用之一:在今日舉行的金色講堂第23期《2020年區塊鏈產業投資邏輯》中,了得資本投資總監Blake表示,除了經典的數字貨幣支付外,Web3+DAPP和DeFi會在今年繼續擴大占領市場份額和保持熱度,典型的應用比如DAO,預言機,分布式域名系統,去中心化證書管理等等,在基礎設施隨著通信技術突破和共識創新之后,分布式應用會更接近中心化應用的使用體驗但可以規避中心化各種問題; DeFi則是2020年關鍵的一年,金融是區塊鏈上的原生應用之一,公鏈上各類抵押資產已經達到一定數量級最新數據顯示超過了十億美元,金融服務形式也會不斷豐富和完善,也是我們著重關注的。此外還有圍繞區塊鏈業務展開的服務平臺,比如券商,合規和咨詢等大型服務商也會上線,為金融機構入場做好了準備。更多詳情點擊原文鏈接。[2020/2/7]

以太坊驗證節點數據曲線,數據來自StakingReward

按照主流公鏈平均質押率45%來算,目前以太坊質押率是15%,至少還有三倍的增長空間,目前流動性質押衍生品的占比約33%,按照未來三年以太坊質押率達到45%,那么約15%的ETH最終轉為LSD,按照目前以太坊2300億美元的市值,大約345億美元的資產會通過LSD來表達,再加上各類LP憑證資產,LSD及相關資產規模將超過500億美元,如果這些資產可以通過合理的杠桿放大,將會產生超過千億美元的流動性。

自上一波牛市崩盤以來,市場一直長期處在熊市和猴市,在美元加息的大背景下,加密市場一直處在一個低流動的市場狀態,整個DeFi市場都迫切需要一個新的敘事來重新點燃資本對DeFi的熱情,而LSD資產和LSDFi應用已經成為了以太坊生態的重要組成部分,在整個加密市場,LSD是唯一能夠具備穩定收益和ETH充沛流動性的資產,通過LSD,用戶可以將質押得鎖定得ETH轉化為流動性資產,參與流動性挖礦等操作,從而獲得更多收益,LSD將會成為新的敘事為加密市場帶來豐富的可組合性。

穩定幣和借貸造就了上一輪 DeFi 繁榮,穩定幣在其鼎盛時期占整個 DeFi 市場的 30% 以上,其核心是通過循環抵押為加密資產增加杠桿,通過杠桿撬動的流動性為加密市場創造了充沛的流動,這些流動性會通過流動性激勵引導進入到各個協議,變成各個協議的TVL,而LSD在享受ETH質押收益的同時可以釋放質押ETH的流動性,本身就是ETH的流動性杠桿。所以通過組合性可以釋放更大的資本效率。

由于以太坊公鏈的生態活躍度和穩定激勵,以太坊質押收益可以視為加密原生無風險利率(Risk free rate),LSD 通過釋放ETH質押資產的流動性可以撬動ETH更高的資本利用率,甚至利率基準 Staking 收益率遠高于之前的借貸利率。ETH作為加密領域流動性最好的資產之一,本身具備充沛的流動性,而其質押憑證LSD資產將會成為ETH的利基資產,上海升級打通了LSD 產品最后的提現環節,LSD 的錨定性和流動性大幅提升。

上一輪DeFi協議最大的問題是大部分協議通過高額的資本租賃費引導流動性,但無法提供持續性收益,最終變為旁氏模型進入死亡螺旋,大量的協議死亡,使DeFi行業進入流動性寒冬,而LSD作為ETH標準的無風險利率,通過搭建基礎的收益積木,可以為上層的收益建立基礎的持續性低風險收益,以解決DeFi協議收益持續性問題。

LSD是標準的流動性憑證協議,可以被輕易的整合到鏈上各個協議上,通過協議的可組合性,疊加收益杠桿,可以將釋放出LSD最大化資本效率。這會帶來新一波基于LSD資產的DeFi創新潮,重新帶來DeFi的高光時刻。

市場在牛市中的收益率明顯高于熊市,但這種投資收益率的不穩定性,即便擁有長久期負債的投資者希望投資于較低風險的“類債券”機會,但也很難找到合適的低風險標的。

而ETH鏈上收益源加密原生無風險利率收益可以承載大量資金的收益需求,這可能會重新引起傳統機構的興趣,我們甚至可以將ETH質押憑證LSD視為加密市場的低風險國債,由于其最大的利息來源甚至已經超過貸款,加上其充沛的流動性和豐富的可組合型,可以有效將Staking收益通過DeFi傳導至整個鏈上世界,成為DeFi世界的利率標桿。有了Staking收益率以后,可以以這個為基礎做更多的金融創新,疊加杠桿,拉動ETH生態的M2,為資本獲得更高的投資回報率。

1.對于協議來說,可以整合LSD資產到協議,通過激勵來引導LSD資產規模,占據市場份額。

2.對于創業者來說,構建LSD資產的套娃協議,將LSD資產杠桿利用最大化,進一步提升LSD資本效率。

3.或者整合去構建更加高效,更加去中心化的質押基礎設施。

1.參與POS質押,賺取以太坊質押的穩定收益,通過LSD憑證釋放資產杠桿,獲得更多收益。

2.發現和參與新的基于LSD的DeFi協議,賺取早期的Alpha收益。

3.關注LSD生態的創新,會有更多創新項目以LSD作為底層資產。

釋放LSD資本效率:Dank Protocol;

推動LSD資產的采用:EigenLayer、Lybra;

指數產品:Index Coop;

推動LSD質押去中心化:unshETH;

LSD作為DeFi 3.0的基礎積木組件,通過靈活的可組合性極大釋放質押以太坊的資產效率,通過幾乎無風險的收益標的,可以為加密領域帶來新的敘事,這會進一步撬動ETH的資產杠桿,重新帶來以太坊DeFi生態大爆發。

Block unicorn

企業專欄

閱讀更多

金色薦讀

金色財經 善歐巴

Chainlink預言機

區塊律動BlockBeats

白話區塊鏈

金色早8點

Odaily星球日報

歐科云鏈

深潮TechFlow

MarsBit

Tags:LSDDEFIEFIDEFlsd幣圈什么意思Defi Bombdefi幣聯合坐莊是騙局嗎Bearn Defi Protocol

加密研究員 Hoeem 最近總結了一些加密億萬富翁和交易大佬在鏈上的活動,涉及杠桿交易、DeFi 挖礦等.

1900/1/1 0:00:00作者:Kyle Samani,Multicoin Capital聯合創始人;翻譯:金色財經xiaozou繼比特幣之后的第一波加密創新浪潮中,很多開發人員分叉了比特幣代碼庫.

1900/1/1 0:00:00作者:@於方仁 @Caroline Sun 編排:@黑羽小斗 LLM 大型語言模型(LLM, Large Language Model)是利用海量的文本數據進行訓練海量的模型參數.

1900/1/1 0:00:00在經歷了表現不俗的2023年一季度后,加密行業并未繼續高歌猛進,4月份再次陷入低迷,有人認為熊市并未完全結束,但也有人認為或許只是暫時市場修正,并不會影響長期發展.

1900/1/1 0:00:00如果談到最近哪家投資機構最為風頭無兩,那非 DWF Labs 莫屬——幾乎是以每月定投的形式大筆向外撒錢,憑借頻繁大手筆的投資而強勢殺入大家的視野之中.

1900/1/1 0:00:00在Web3的世界里,虛擬資產這一類特殊的資產形式必定會發揮著極其重要的作用,但是針對虛擬資產本身,現在的法律體系中并沒有專門的規定予以規制,在《民法典》中.

1900/1/1 0:00:00