BTC/HKD+0.13%

BTC/HKD+0.13% ETH/HKD-0.21%

ETH/HKD-0.21% LTC/HKD+1.17%

LTC/HKD+1.17% ADA/HKD-0.91%

ADA/HKD-0.91% SOL/HKD-0.38%

SOL/HKD-0.38% XRP/HKD-1.84%

XRP/HKD-1.84%撰寫:Ben Lilly

我們重新整理了一下兩年前的故事,始于 2020 年,我們稱之為 "灰度效應"。

當我們回顧這些畫面時,我們發現 2020-2021 年是牛市運行的開始,但同時,也埋下了推動 2022 年熊市出現的禍根。

如今,熊市還在繼續。

也許,Twitter 和媒體上的加密貨幣旁觀者目前正無可奈何地等待著最終的末日降臨,并希望它早點到來。因為那個數字貨幣集團(DCG)帝國正在自我崩潰.....一個擁有現在臭名昭著的灰度比特幣信托基金的帝國……

而這些早期線索向我們展示的是,我們正在進入一個完整的循環,過去的各種催化劑現在正在解體,我們看到了雙刃劍的另一面。

因此,今天,讓我們深入了解最近的一些丑聞,以使當今發生的事情更有意義。

在我們開始之前,我想談一件事。

我提到我們正在原地踏步,在任何人暗示兩年半前的所有進步現在已經消失之前,我想迅速消除這種惡性想法。

這已經不是兩年半以前,今年發生的事并不會讓這個行業倒退三到四年。

以這樣的惡性方式思考,也許暗示了一個人的信仰起源 —— 源于投機。我認為,這種方式對整個社會來說是無益的。我們很快就會看到,這種行為帶來的許多壞處。

灰度宣布旗下基金將被分配約310萬ETH PoW代幣:9月16日消息,灰度(Grayscale)宣布,其ETHE信托和GDLC基金獲得分叉的ETH PoW代幣的權利。在可行的范圍內,灰度將尋求出售這些代幣并將凈現金收益分配給記錄日期的股東。

ETHE信托目前持有約3,059,976.06309448個ETH PoW代幣的權利,QDLC基金目前持有約40653.24325763 ETH PoW代幣的權利。[2022/9/16 7:02:14]

因此,雖然當前的氣氛是陰沉和反思,但我們不要忽視每周都在以驚人的速度發生的技術突破……這種創新是事實。它是行業的內在力量,不會因為投機行為被推回幾年前。

如果有的話,在 Githubs、論壇和熱切的團隊中上升的能量就像一座準備噴發的火山。任何擋在它前面的東西都無法減緩它的進程。而一旦這種能量被釋放到世界上,會誕生最肥沃的土壤,使未來變得更加光明。

這個行業的創新和發展是任何行業中最自由的力量,它是一種在自由、真理和自我主權中烘托出來的力量。這些是不會簡單地失去信仰的真理......而且它們是今天失敗的頭條新聞沒有體現也沒有提及的真理。

因此,如果 "征服的目的是避免做與被征服者相同的事情"......讓我們回顧一下過去,希望能幫助我們向前邁進,不要讓過去的錯誤在明天困擾我們。我們沒有倒退,只是明白了目標的距離。

數據:灰度 GBTC 折價比例降至 -26.53%,再創歷史新低:金色財經報道,根據YCharts的數據,灰度 GBTC 折價比例降至 -26.53%,再創歷史新低。分析稱,對該產品的大幅折價不僅意味著 GBTC 的現有持有者處于虧損狀態,而且也可能被視為更廣泛的機構對比特幣情緒的看跌指標。[2022/1/20 9:00:27]

它始于 2020 年的 DeFi 之夏。每個深陷鏈上交易困境的加密用戶都開始了解收益農場、保險庫、流動性聚合、合成代幣、收益代幣等等。

在這些代幣和 1,000% 以上的短期收益率產品的喧囂中,我們的內部交易和警報 AI 系統對比特幣現貨市場上發生的異常需求進行了深入研究。

這對我們來說是一個重大警報,因為現貨需求將價格推向新的范圍。衍生品將我們推向區間的高點和低點。對于任何回憶起 2020 年的人來說,對 2020 年 3 月低點的恐懼被烙印在交易員的腦海中。

當我們回顧過去時,我們發現有些諷刺的是,一種以收益率代幣為形式的新物種出現,讓生態系統中最大的鯨魚能夠在不被注意的情況下四處游蕩......

這些鯨魚是引發 18 個月牛市的原因。

而今天,當價格回調到接近 18 個月前的市場位置時,我們意識到所有開始這一切的杠桿,正在退出舞臺。這就是我們之前提到的雙刃劍。

灰度BCH和LTC信托溢價超過1000%:灰度BCH和LTC信托產品的交易價格比基礎資產的價值高出了1000%。目前BCH信托溢價1188%,LTC信托溢價5974%。對沖基金投資人此前對The Block表示,溢價的差異為參與者提供了捕捉溢價與資產凈值(NAV)之間的差額的機會。(The Block)[2020/11/26 22:09:12]

開始這個周期的人與登上頭條新聞的是一個人。

那么,我在這里指的是誰,指的是什么?

讓我們拉出一條在 2020 年夏天引起我們興趣的推文。當時它比其他任何一條都更吸引我們,只是因為這種看漲的態度很可能與 AI 所挑選的東西有關。

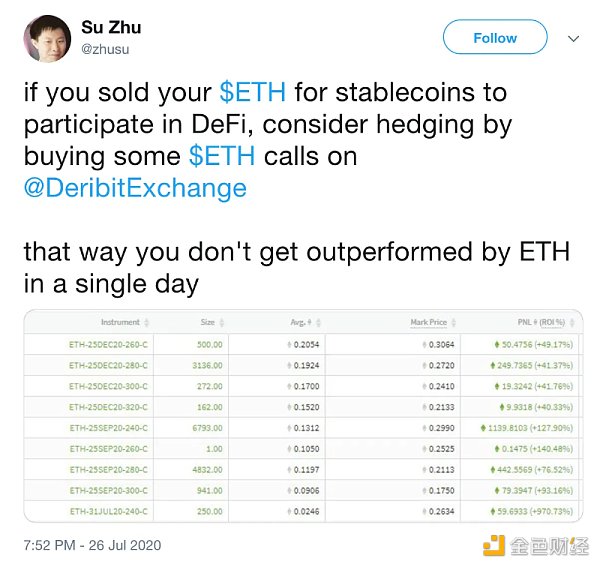

這是一條現已刪除的推文,來自三箭資本(3AC)的負責人。

這是 3AC 賬面上的一個片段(可能有對沖),他們正在不斷增加多頭倉位。根據圖片,Zhu 的這張截圖反映了他大約開了 2340 ETH 的合約。當時的總金額剛剛好是 100 萬美元。

對于一個數十億美元的對沖基金來說,這可能是一個非常小的頭寸。但當時的 3AC 還不是十億美元的對沖基金。

動態 | 灰度的27億美元加密資產正在轉向Coinbase托管:灰度公司周五宣布,Grayscale Investments已將Coinbase Custody作為其數字資產持有的新安全提供商。Coinbase首席執行官布萊恩·阿姆斯特朗(Brian Armstrong)表示已擁有10億美元資產的托管人將擔任Grayscale 單一資產和多元化投資產品的托管人。根據其最新的季度報告,灰度級公司聲稱管理的總資產為27億美元,比第一季度的12億美元增加了一倍多。(coindesk)

灰度持有比特幣,比特幣現金,以太坊,以太坊經典,萊特幣,Stellar流明,XRP和zcash。Coinbase Custory還打算持有Grayscale的horizen(ZEN)令牌,等待監管機構批準以支持該資產。[2019/8/3]

根據 nymag 的報道中的一段話,該報道引用了 3AC 的年度報告,"根據其年度報告,三箭的主要基金的回報率超過了 5900%。到該年年底,它管理著超過 26 億美元的資產和 19 億美元的負債。"

這意味著 3AC 盈利約 7 億美元......這也意味著這兩家公司在 2020 年某個時候的收益超過 5,900%,管理著約 1,150 萬美元。

這使得該截圖更能反映出一個建立在信念上的超額賭注。

動態 | 灰度投資Q2報告:管理資產較Q1增長近2倍 山寨幣產品的總流入量大幅增加:數字貨幣資產管理公司Grayscale Investments發布2019年第二季度的投資報告,其管理資產在第二季度激增至27億美元,較上一季度(9.26億美元)增長近2倍。第二季度中Grayscale Investments吸引了近8500萬美元的資金,超過四分之三來自機構投資者。報告還指出,84%的資金流入來自機構投資者,主要來自對沖基金。與此同時,該公司總資產比上一輪牛市中2017年底的峰值35億美元低20%以上。此外,盡管比特幣投資產品仍占據主導地位,但投資者對山寨幣產品的投資正在增加。今年第二季度,山寨幣產品(除比特幣信托的灰度產品之外)占總流入量的24%,與2019年第一季度的1%相比大幅增長。第二季度流入Grayscale以太坊信托的資金達到1400萬美元,其次是以太經典信托(550萬美元)。[2019/7/18]

隨著 3AC 對對沖不感興趣的事實浮出水面,這個 ETH 頭寸是 3AC 要做的一個指標。我們甚至不知道 BTC 看漲期權是什么樣子的 —— 那是一個流動性更強的期權市場。

我認為他的 BTC 期權頭寸要大得多,因為任何當時在 Deribit 交易的人都能證明存在巨大的價差。對于任何建立七位數以上頭寸的人來說,需要相當長的時間來填補,特別是在流動性差的 ETH 期權合約上。

這就是為什么我們在上面的片段中也看到了如此多的合約和到期日。

好吧,那么再深入了解一下這個位置,我們還知道在那條推文發布之前發生的一些事情。

首先,3AC 購買了超過 2100 萬股的灰度比特幣信托(GBTC)。我們知道這要歸功于 2020 年 6 月 2 日美國證券交易委員會的文件。

灰度是數字貨幣集團的一個實體,它占領了市場,到目前為止總共積累了 536,000 個 BTC。

他們獨特的結構是使其成為可能的原因。它的結構本質上是為了囤積比特幣。BTC 和美元(然后用來購買 BTC)流入,不能提出。

Grayscale 實現這種單向流動的方式是他們分配份額的方式。經認可的投資者或 "富人 "可以注冊私募以接收份額。

然后,這些經認可的投資者可以向 Grayscale 提供 BTC 或美元。作為交換,Grayscale 給他們同等價值的股份。如果每股等于 0.001 BTC(實際上是 0.00095085),那么每交給 Grayscale 一個 BTC,認可的投資者就會收到 1000GBTC(減去少量費用)。

問題是私人投資者必須等待 6 個月才能在市場上出售 GBTC。這就是非認可的散戶投資者投機的地方,也就是那些不那么富有的買家。

用股票換取 BTC,這似乎很公平,但實際上,這并不公平。這是因為 GBTC 幾乎總是以溢價交易。在股票市場上尋求純粹投資 BTC 的非認可投資者或散戶投資者支付的不是公允價值。

這就是我的意思...最近 GBTC 收線于 28.25 美元。根據 BraveNewCoin 流動性指數,比特幣收于 22,830 美元。根據 Grayscale 網站,每個 GBTC 份額等于 0.00095085 BTC。意味著 GBTC 的公允價值為 21.71 美元。目前的價格有 30%的溢價,只是因為買家并不富裕。這 30% 的溢價直接流向了交出 BTC 的合格投資者。

這種策略是灰度公司創建信托的方式,其中比特幣基本上以一種單向流入的方式進入信托。哪個擁有比特幣的合格投資者對增加比特幣余額不感興趣?價格是 5,000 美元還是 20,000 美元并不重要。 只要有溢價,BTC 的價值就會增長。

在六個月內,這是一個幾乎無風險回報,回報率為 30%,一年則為 69%。

這是相當可觀的,自然的經濟壓力應該會將這一溢價降至 0%。 然而,出于某種原因,我們還沒有看到這種情況發生。

這意味著 3AC 很可能在 6 月 2 日提交文件之前購買了比特幣。我們可以根據 Su Zhu 在 2020 年 12 月 5 日發推文和在 2020 年 12 月 31 日提交下一份披露文件所花的大約 30 天時間來計算下面顯示的時期。下面的時間剛剛超過 30 天。

但請記住,Zhu 持有一些 7 月份的 ETH 看漲期權。它們的行權價為 240,每張合約的成本為 0.0246 ETH。

如果提前 1.5 個月或更長時間買入這些合約,這意味著該合約要想賺錢,價格需要上漲 20%到 40%以上(估計)。

目前,我們可以假設這些倉位是在這個時間范圍內進入的。

這里的要點是,3AC 很有可能在現貨市場購買他們的 BTC 之前就購買了看漲期權,然后再將代幣發送到 Grayscale,并填寫 SEC 文件。這是合乎邏輯的,因為你可以從你的現貨購買中獲取利潤,因為 2100 萬股(~1000GBTC 股=1 BTC)大約是 21000 個比特幣。

這么多的比特幣在當時是 1.5 億到 2 億美元,這意味著根據 3AC 的資產和負債,這是一筆借來的金額(來自貸方 Genesis)。

現在,如果我們再往前走一步,我們可以將時間排得更準……

以下是灰度公司每周累計流入圖表的截圖。

這告訴我們,資金流入最早可能從 5 月 11 日那一周開始。這使我們處于先前的蠟燭圖中那兩個箱體的起點。這也為 4 月底和 5 月初的大動作提供了更多的支持,因為它源于 3AC DCG <> Genesis(甚至 BlockFi)也許更多的實體都死掉了,我不會感到驚訝。

無論目前的法案如何,它都宣告著當前周期的終結。也許,這使我們離下一個周期更近了一點。

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

原文標題:《Web3 Social: Road to Mass Adoption》撰文:Binance Research編譯:Lynn,MarsBit與 Web2 相比.

1900/1/1 0:00:002022年12月 CoinGecko 與 Footprint Analytics 聯合報告Data Source:Footprint Analytics 市場上有一種說法是.

1900/1/1 0:00:00撰文: Billy,A&T 高級分析師筆者一直在尋找邊際上區塊鏈到底解決了什么實際問題,也就是說,什么具體的事情是區塊鏈出現之前不能做的,而出現之后能做的.

1900/1/1 0:00:00作者:Linda Xie 翻譯:dave lin 校對:Roy 排版:刀刀 雖然技術界內外有很多人都聽說過比特幣、加密貨幣和區塊鏈的概念,但智能合約作為以太坊的主要創新卻不太出名.

1900/1/1 0:00:00創作者:Hahaho 審核者:Shaun GameFi 一直是Web3生態備受關注的賽道,因為其具有對Web2用戶更友好的特性,相比Web3其它賽道有更多的Web2用戶.

1900/1/1 0:00:00GPT-3,即Generative Pretrained Transformer 3,是OpenAI開發的一款強大的語言處理工具.

1900/1/1 0:00:00