BTC/HKD-1.13%

BTC/HKD-1.13% ETH/HKD-3.21%

ETH/HKD-3.21% LTC/HKD-2.73%

LTC/HKD-2.73% ADA/HKD-1.48%

ADA/HKD-1.48% SOL/HKD-1.52%

SOL/HKD-1.52% XRP/HKD-0.93%

XRP/HKD-0.93%原文作者:Ren & Heinrich原文編譯:深潮 TechFlow

在這篇文章中,我將會分享在分析 200 個頂級 DeFi 項目后所得到的見解。這不是一項學術研究,但這些發現對加密貨幣投資者來說是有價值的。

讓我們開始吧!

數據集

我使用了 DefiLlama 的公共數據來進行分析。在我的分析中,我納入了 2022 年 10 月末鎖定總價值 (TVL) 排名前 200 的 DeFi 項目。

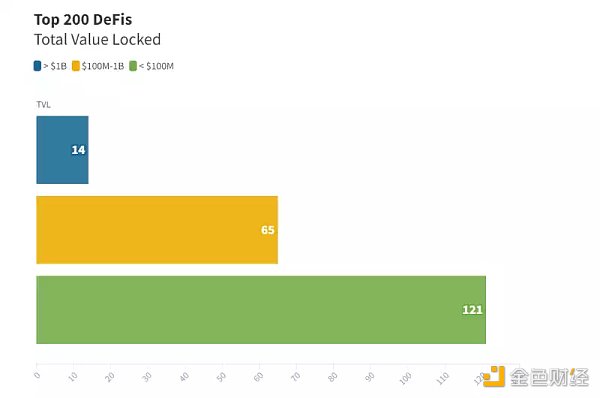

下圖顯示了各平臺鎖定的總價值分布。

PrimeXBT分析師:山寨幣市場并沒有處于泡沫之中:PrimeXBT分析師Kim Chua研究了一些山寨幣的活動,她表示,即使出現了一些“奇怪現象”,某些山寨幣價格劇烈上漲,她仍認為山寨幣市場并沒有處于泡沫之中。她補充說:“就我個人而言,這是時代的標志。我不認為DOGE處于泡沫之中,這僅僅是人們在反抗強大的控制權,我希望將來還會發生更多此類事件。而XRP是另一個例子,我們也已經看到,盡管XRP的價格已被許多交易所除名,但其價格仍在繼續飆升。我相信這是市場行為的改變,而不是泡沫的跡象,這種現象將一直存在。”分析師解釋說,時代已經改變。交易者需要與時俱進,以從市場中獲得最大的收益。(U.today)[2021/4/22 20:47:48]

14 個平臺的 TVL 超過 10 億美元。65 個平臺的 TVL 在 1 億至 10 億美元之間。其余 121 個平臺的 TVL 低于 1 億美元,最少的為 2300 萬美元。

分析 | BTC多空持倉人數比為1.55 市場做多人數繼續小幅增加:截至1月22日10:30,根據OKEx交易大數據顯示,BTC合約多空持倉人數比為1.55,季度合約基差191.54美元,永續合約基差3.7美元,永續合約資金費率0.053%;BTC合約持倉總量7,356,565張,24h交易量13,741,287張;主動買入量202,433張,主動賣出量200,547張;精英賬戶做多賬戶比50%,多頭持倉比19.18%,做空賬戶比46%,空頭持倉比19.92%。BTC現貨數據方面,杠桿多空比為12.78,幣幣主動買入量66.68 BTC,幣幣主動賣出量51.50 BTC,USDT場外溢價率為98.02%。

分析師表示,BTC合約多空持倉人數比為1.55,市場做多人數再次小幅增加,季度合約基差再次逼近200美元,持倉總量變化不大,永續合約資金費率小幅提升,市場對后市信心再次有所提升;主動交易較活躍,行情或再次異動;BTC合約精英持倉方面,多空賬戶比與持倉比差距不大,偏向均衡。[2020/1/22]

TVL 的分布遵循 Pareto 分布。該名單中的前 40 名(20%)DeFi 占所有 TVL 的 80%。

分析 | 金色盤面:漲跌幅榜分析:金色盤面綜合分析: 我們看今天市值前100位幣種漲跌幅榜的情況,市值居前25位的幣種僅有3只上漲,市場整體呈現下跌態勢,在BTC方向趨勢不明的情況下,資金追高意愿不強,短線觀望為主。[2018/8/21]

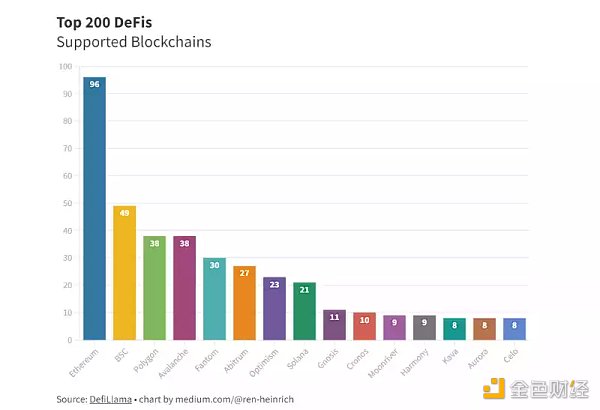

談到 DeFi,以太坊無疑是領導者。所檢查的項目中有 96 個只在或也在以太坊上提供服務。

BSC、Polygon 和 Avalanche 以一定距離緊隨其后。

金色財經獨家分析 投機者增多加劇此輪市場波動:除了安全原因造成的利空誘發,此輪下跌是否另有誘因?金色財經分析,深層原因是去年12月到今年一季度期間,市場投資人結構有所變化。上一輪“洗牌”時,經歷漫長牛市的比特幣持有者套利變現,更多短線投機者接盤,市場投資人結構發生了變化——市場更加散戶化,而“散戶”更喜歡追漲殺跌,神經更加脆弱——這個特點更符合投機者的身份。從去年12月到今年3月底,市場持有者的這種變化也可以從最新的研究中一窺究竟:

區塊鏈塊鏈分析公司Chainalysis新的研究表明(如圖中所示),市場目前有510萬比特幣投機資金,740萬比特幣投資資金,150萬比特幣可能丟失。從比特幣逼近2萬美元回落后,投機資金多增多——原有的長線持有者把數字資產賣給了新進入的短期投機者。新投機者的涌入則壓低了比特幣的價格,因為這些用戶會比長期投資者更頻繁操作持有的比特幣,也更易受市場波動影響。事實上,自去年12月拋售潮開始以來,可供交易的比特幣交易數量增加了57% 。

金色財經分析,前兩日經歷的這輪下跌,深層次的一個誘因正是投資者屬性的變化造成市場更為敏感,這也可謂是上輪暴跌的“后遺癥”。而部分機構和大戶,也似乎也在利用這種市場情緒特征,有意推波助瀾。[2018/6/12]

有 5 個平臺使用了 10 多個不同的區塊鏈。36 個使用了 2 到 10 個之間。剩下的 159 個只使用了 1 個區塊鏈。

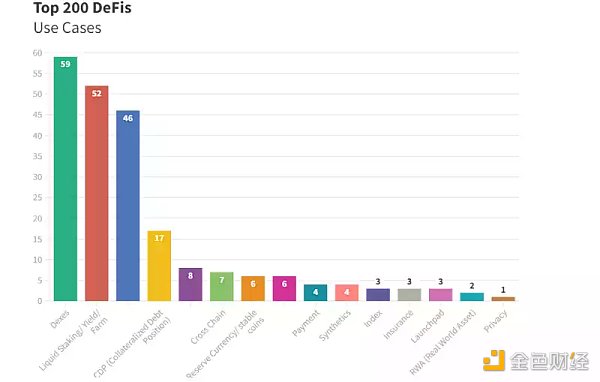

下圖說明了所考察的平臺最常見的使用案例。DEX、流動性質押、收益農場和借貸是每個 DeFi 平臺最常見的功能。

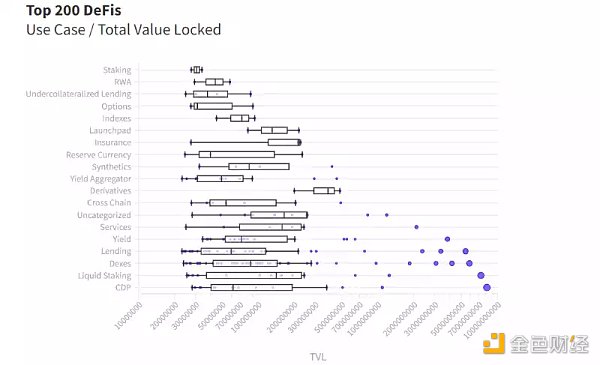

以上哪個用例涉及的資金最多?下面的圖表解釋了這一點。「抵押債務頭寸、流動性抵押、指數和借貸」與最高 TVL 相關。

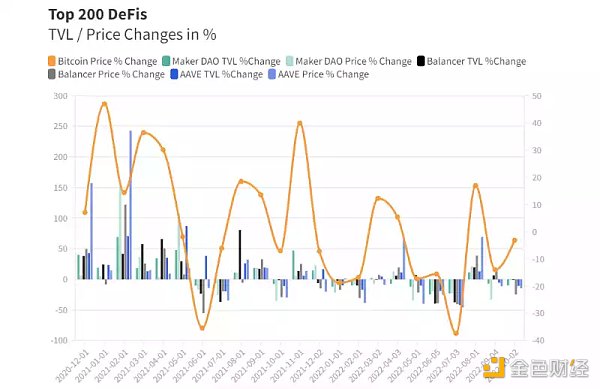

我比較了三個具有高 TVL 的平臺(Maker DAO、Balancer、AAVE)。這些說明了 TVL 和平臺Token價格的每月百分比變化。線條表示比特幣價格的每月百分比變化。

引人注目的是,每個平臺都有相似的市場走勢。

這可能是因為存入各種 DeFi 產品的大部分資金是加密貨幣。由于個別貨幣與比特幣的走勢高度相關,因此各個平臺的走勢似乎一致也就不足為奇了。

這項分析表明,DeFi 平臺最經常提供的服務(去中心化交易平臺、流動性質押、收益農場和借貸)也與平均鎖定的最高總價值有關。

雖然有些項目只在一個或兩個公共區塊鏈上運行,但有些項目存在于 15 或 20 條鏈上。

然而,分析表明,一個項目運行的區塊鏈數量與項目的成功沒有關系。很難對某些用例是否處于上升期得出結論。

一般來說,整個 DeFi 市場的表現受比特幣價格的影響非常大。

此外,也有跡象表明,TVL 似乎是 DeFi 平臺成功和質量的一個很好的指標。TVL 較高的平臺似乎在其價格表現方面做得更好。意味著平均而言,它們在較長時期內是更好的投資,因為與 TVL 較低的 DeFi 項目相比,它們價格上漲較多或損失的價值更少。

區塊律動BlockBeats

媒體專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

近兩年疫情肆虐全球,雖然困住了人們的腳步,但是困不住科技的發展趨勢,元宇宙、Web3等概念相繼出現在人們的視野里.

1900/1/1 0:00:00本系列將試圖用通俗舉例和語言,幫助大家理解復雜概念。本系列非學術論述,舉例只為幫助大家通俗理解。如有錯誤,歡迎指正。更嚴謹的表述,歡迎大家查看專業論文學習.

1900/1/1 0:00:001.金色觀察 | 加密懷疑論者需要的加密用例我們現在盡可以樂觀一點,但這是一個一次暴雷后就會損失浪費數十億美元風險投資的行業.

1900/1/1 0:00:00來源:老雅痞 原文標題:《為了搞清楚到底值不值,我分析了 414 個加密貨幣空投》 整理編輯:RR 在本文中,我將分享我對 414 個加密空投的分析。我想知道我們是否能從空投中賺到錢.

1900/1/1 0:00:00感謝勞教授對本文提出寶貴的修改意見。引入:隨著我國刑事犯罪的打擊力度加大,掩飾、隱瞞犯罪所得、犯罪所得收益罪(下稱掩隱罪)在實踐中呈現高發態勢.

1900/1/1 0:00:00話說前幾天因為 FTX 事件本來就一片哀嚎的韓國加密圈再次震動:去年爆火鏈游《傳奇 4 》的開發商韓國娛美德游戲公司的代幣 Wemix .

1900/1/1 0:00:00