BTC/HKD+0.09%

BTC/HKD+0.09% ETH/HKD+0.4%

ETH/HKD+0.4% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD+1.81%

ADA/HKD+1.81% SOL/HKD+0.81%

SOL/HKD+0.81% XRP/HKD+0.22%

XRP/HKD+0.22%原文標題:《預警!下一個 FTX 級別的地震可能要來!》

原文:Small Cap Scientist

編譯:Crush

在過去的 24 小時里,我一直在研究 wBTC。我給出的建議是,暫時避開任何包裝資產(Wrapped assets)。

在下面的推文中,我將說一下我自己對包裝資產的擔憂,同時也希望能夠消除一些圍繞資產托管和流動性方面的一些困擾。

我不是 wBTC 或者包裝資產方面的專家,所以對此持保留態度。只是分享一下我最近的發現,如果有說得不對的地方,歡迎大家指正。

說起我的研究,最開始還是從 wBTC/BTC 的脫錨后開始的。我發現它們竟然脫錨 2% 了,這是一個不尋常的現象。

這個交易對通常這是大鯨魚用來免費套利的,為什么現在會發生脫錨這種情況?

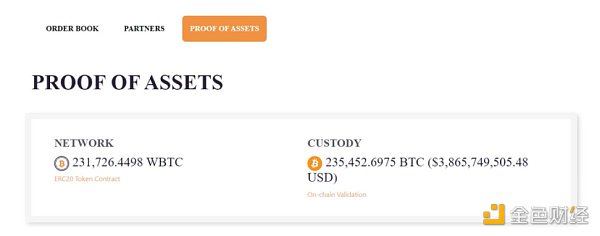

wBTC 網站及其資產證明顯示它是超額抵押的,那么問題出在哪里?下面我們來深入了解一下資產托管。

OKX Ventures合伙人Jeff Ren:DeFi和CeFi不是對立關系,而是相互補充和融合:金色財經消息,OKX Ventures合伙人Jeff Ren受邀出席2023香港 Web3 嘉年華《CeFi還是DeFi?應用場景以及未來趨勢》主題的圓桌論壇。Jeff表示,CeFi經過數年發展,產品已經非常成熟,體驗也非常好,DeFi則更加開放、透明、而且沒有準入門檻,使全球用戶都可以使用金融服務,增強了金融的普惠性。DeFi和CeFi不是對立關系,而是相互補充和融合。

據悉,OKX Ventures專注于探索全球優質項目,支持最前沿的區塊鏈技術創新,迄今已投資基礎設施、DeFi、GameFi、Web3、元宇宙及 NFT 五大領域的超 300 個項目,推動全球區塊鏈行業的可持續發展。[2023/4/14 14:04:03]

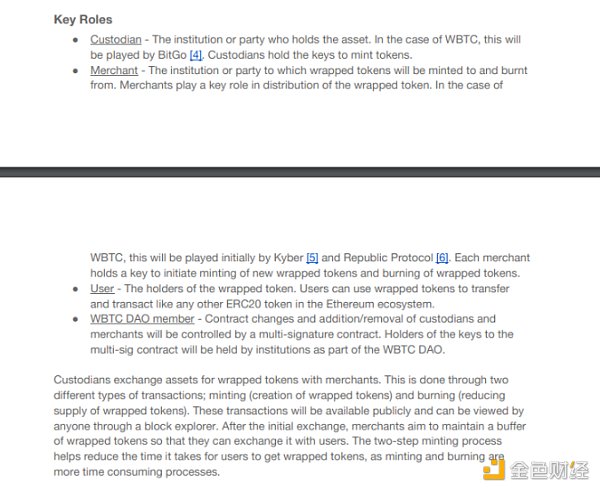

在研究 wBTC 時,你可以看到兩個角色:

托管人——持有 BTC 以支撐 wBTC 的價值,擁有鑄造代幣的密鑰

商家——發送或者接收 BTC 以鑄造或者銷毀 wBTC 的主要一方

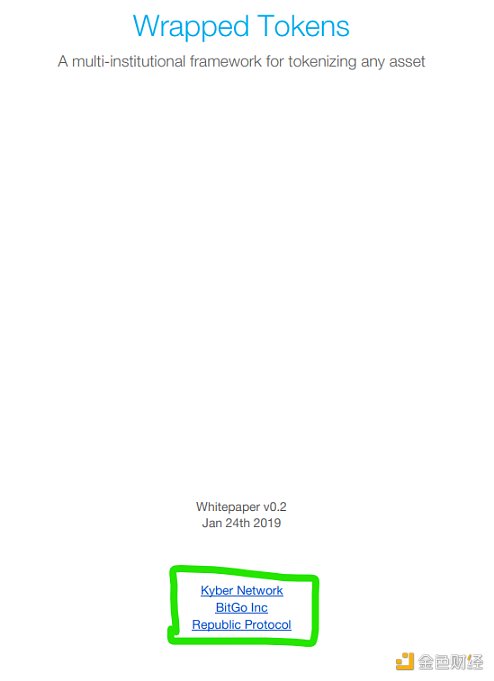

在這種情況下,BitGo 是托管人,而商家是由 60 多個合作伙伴組成的。

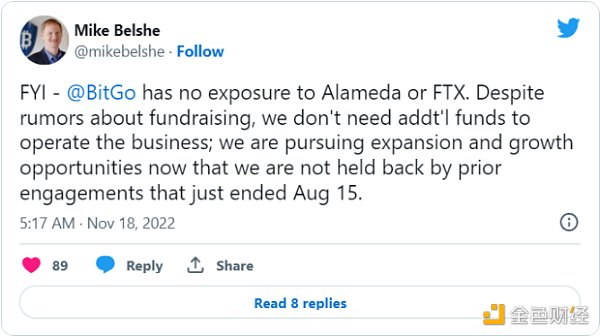

在調查 BitGo 的時候,首先看到的就 Mike belshe(BitGo CEO)的推文,雖然他表示 BitGo「沒有 Alameda 或 FTX 風險敞口」,但是他們現在卻忙著籌集資金去了,這令人詫異!

Aave創始人Stani Kulechov:CeFi未來最大的問題是客戶數據丟失:Aave創始人Stani Kulechov發推表示,CeFi未來最大的威脅不是資金損失,而是客戶數據的丟失。由于最小化數據收集,DeFi處于獨特的位置,但是數據來源是一個問題,這就是為什么在不損害整體透明度的前提下需要隱私的原因。[2020/10/17]

本來很想給他們發送私信詢問一下情況,但是很可惜,他們都關閉了私信。

調查 BitGo 是因為他們擁有 BTC 的托管權,事實證明他們早在 2020 年就為機構客戶推出了 1.5 億美元的貸款業務。

雖然他們聲稱自己對 FTX 或者 Alameda 的風險敞口為零,但這不代表他們沒有向其它公司提供過貸款,例如那些現在看起來已經資不抵債的公司。

在 FTX 崩潰僅四天后,他們就以 12 億美元的估值尋求融資,這看起來像是一個危險信號。他們聲稱不需要資金,但如果真是這樣,現在又跑去融資,這個操作讓人覺得有些糟糕。

我擔心的是,如果 BitGo 資不抵債,那么 wBTC 的持有人可能不會被視為 BitGo 債權人。當然,這只是我自己的想法。

火幣FastTrack項目dForce:CeFi和DeFi是“前店后廠”的關系:9月10日,火幣全球站第13期FastTrack項目dForce創始人楊民道在接受星球日報CEO Mandy訪談時表示,CeFi和DeFi是“前店后廠”的關系,兩者相輔相成。中心化平臺作為和用戶最直接的入口,會成為用戶端的巨大的流量入口。而DeFi可以幫助CeFi把部分的業務流程DeFi化,比如借貸、存款生息這類型的業務,所以中心化平臺的功能DeFi化會是巨大的趨勢,因為中后臺的成本可以大大節省。??

據悉,近期火幣率先推出了“DeFi挖礦”、“新幣挖礦”等產品,打開了普通用戶高效、安全、零摩擦、豐厚獎勵的“DeFi 挖礦”的行業級入口。 楊民道認為,對于中心化平臺來說,DeFi有非常大的全球資金的優勢和資產端的連接的靈活性。希望中心化合作平臺可以更多接入DeFi協議,比如dForce的穩定幣協議就有按照秒提供利息的便利方式。DeFi和CeFi在很多維度上都有融合的機會。[2020/9/10]

他們保管著數十億美元的 BTC,萬一 BitGo 或商家破產了,那會發生什么?

除了托管人 BigGo,還有負責為客戶燃燒和鑄造 wBTC 的商家,他們通常是做市商。目前有超過 60 多個合作伙伴有能力鑄造和銷毀 wBTC。

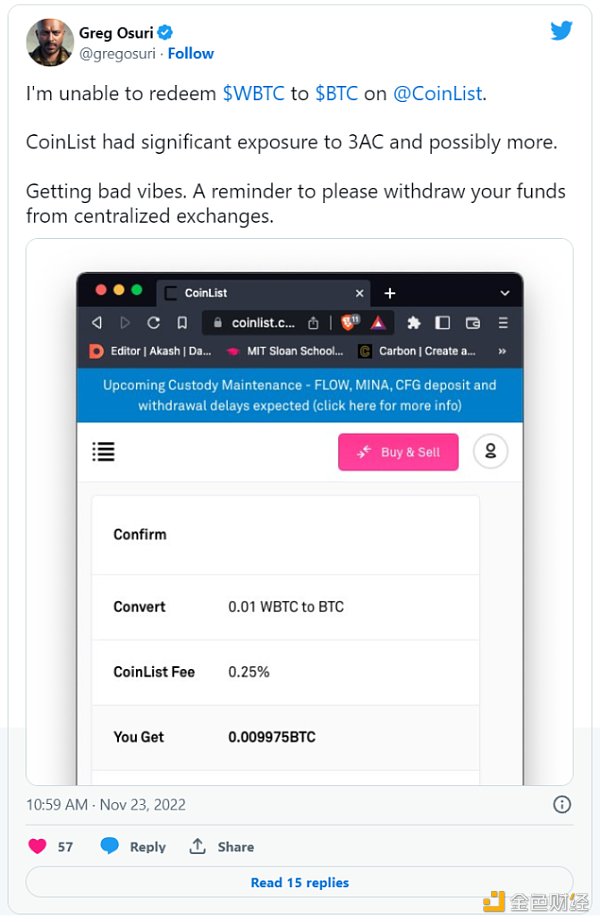

這些合作伙伴包括 3AC、Nexo、Ren Protocol、Crypto.com、Coinlist 等等機構。

如您所知,其中一些機構已經申請破產,而另一些機構也被人們各種猜測。Alameda 是唯一一個從名單中刪除的機構。

Connext部署兼容以太坊Layer2的即時跨鏈通信功能Spacefold:以太坊二層網絡Connext發布Spacefold功能,該功能是Connext節點頂部的一個UI設計,演示了使用狀態通道進行即時跨鏈通信的功能。Spacefold可以折疊到以太坊Layer2解決方案xDai、Optimism、Matic以及即將推出的SKALE和Arbitrum。Spacefold是探索Layer2可組合性的第一個實驗。Connext表示,因為其設計是一個可編程的點對點小型支付網絡,因此不適合Reddit想要擴展的一些通用計算活動。由于狀態通道的工作方式,Connext內部的平衡必須是每個用戶私有的,因此決定與現有的Layer2合作。使用Connext,用戶不需要知道他們在哪條鏈或者分片上就可以轉移資金,甚至可以完全無縫地跨鏈自動調用合約。雖然Layer2解決方案通常是相互競爭的,但實際上是可組合的,當它們疊加在一起可以創造出更強大的生態系統,比它們各部分的總和還要強大。

此前報道,Connext基于Counterfactual框架,這是一種全新的開發區塊鏈應用的方式,讓通道盡可能模塊化和鏈上交易最小化的方案,在首次充值和最后提款的操作之間,其他的操作不需要依賴鏈上交易。[2020/8/2]

請記住,這些只是燃燒和鑄造 wBTC 的商家,并不是 BitGo 這樣的托管人。這意味著他們可以進行銷毀和鑄造,但是也有可能持有極少量的原生 BTC(如果他們有的話)。

動態 | 風投公司SpaceFund正在對其基金令牌化:據cryptovest消息,總部位于得克薩斯州的風投公司SpaceFund正與區塊鏈初創公司Smart Valor和Coinbase支持的Abacus合作,對其基金令牌化。SpaceFund是一家旨在利用區塊鏈資助太空創業公司的風險投資公司。[2018/10/29]

我認為這里的問題將是破產申請和可能的資產收回。自 FTX 暴雷事件發生以來,多家發行人一直在努力解決銷毀和鑄造問題。

在一個健康的市場中,做市商會以足夠快的速度鑄造和銷毀代幣,以保持 wbtc 與 btc 在匯率上 1:1 兌換。但當前的脫錨卻讓我們看清楚,做市商們并沒有在做事。

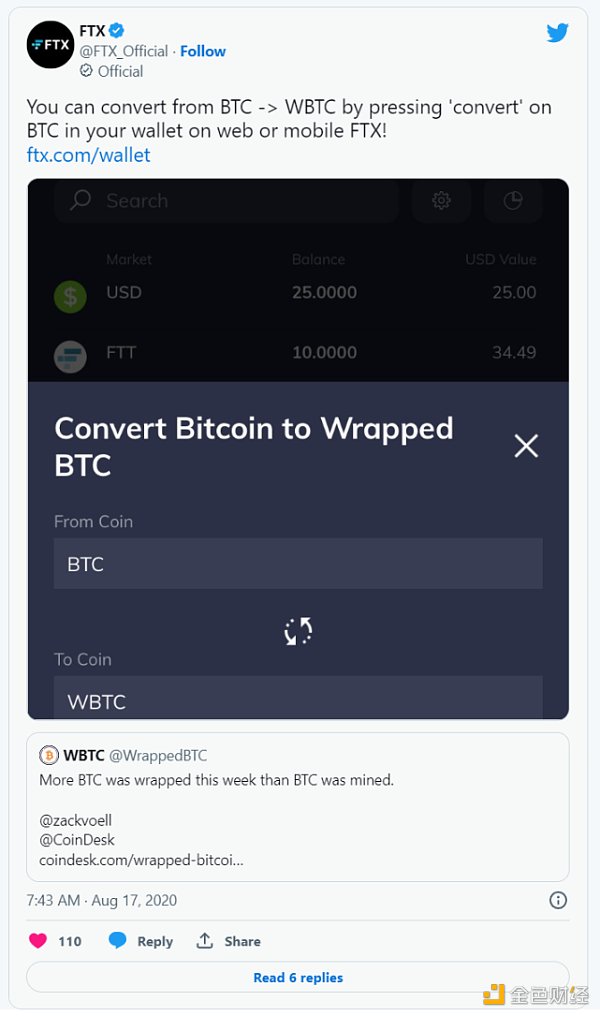

Sheriff 強調的另一件事是,FTX 能夠直接在自家交易所內鑄造 wBTC。隨著 Alameda 從合作伙伴列表中被刪除,這也是令人擔憂的一件事。

FTX US 在他們的文檔中表示,大部分客戶資產都存儲在 BitGo Trust 中,而且還有 1 億美元的保單作擔保。

理想情況下,我希望能夠驗證「托管」中的所有的 BTC(23.5 萬個)都保存在由 BitGo 控制的錢包中。但鏈上資產證明只是有幫助,我們仍舊無法判斷這些是否會與法律程序掛鉤。

鏈上分析師應該進一步分析他們托管錢包。

如果 Alameda 發行了這些 wBTC 并最終由 BitGo 保管,那么這些 BTC 最終由 FTX 美國的債權人持有,而不是支撐 wBTC。難道不是這樣子嗎?

也就是說,一旦這些標的 BTC 跟著 Alameda 一塊破產,那么最終可能是 wBTC 持有人對這些債務負責。

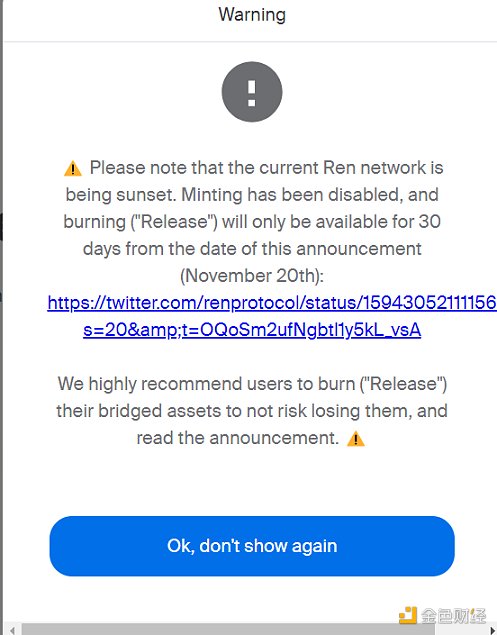

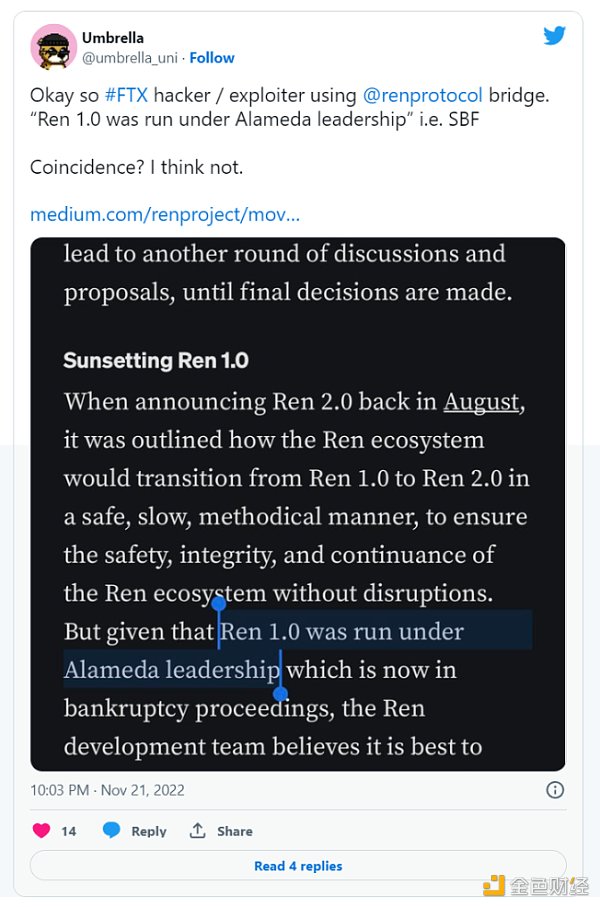

另一位用戶還提到了 Ren protocol,如果你對這個協議不熟悉,那么 REN 代幣和 renBTC 你一定聽說過。

REN 是一個原生的 BTC 橋,最近由于卷入 FTX 暴雷事件,而頻頻出現在各種頭條新聞中。

REN 實際上也是歸 Alameda 所有。

由于他們和 Alameda 的這層關系,導致開發團隊的資金只能堅持到今年年底。目前團隊正在籌集新的資金,同時加快新 Ren 2.0 橋的計劃,而 Ren v1 將在 30 天后停用。

Solana 上一堆由 Alameda 支撐價值的代幣都已跌到脫錨,而根據 Ren Protocol 的公開信息顯示,他們的資產目前已得到妥善抵押。希望他們沒事。

以上這些資產如果在接下來的 30 天內不銷毀處理的話,將會面臨很大風險。

Ren protocol 當前的目標是擺脫 Alameda 并轉向 Ren 2.0,但在此之前,他們必須融到最夠的資金以支撐運營。

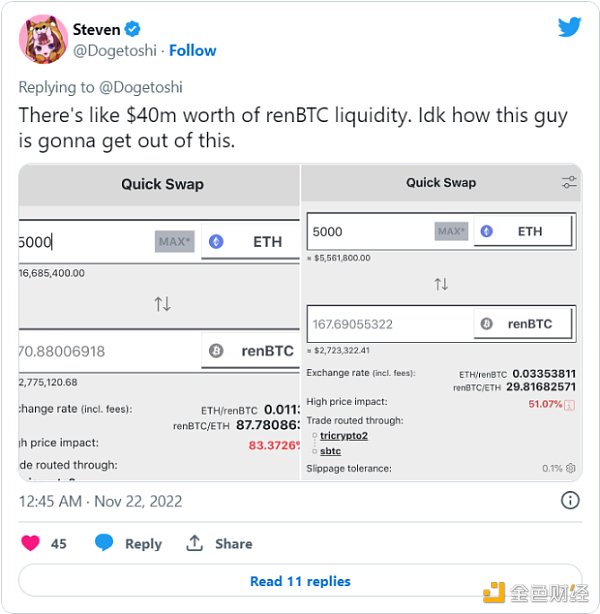

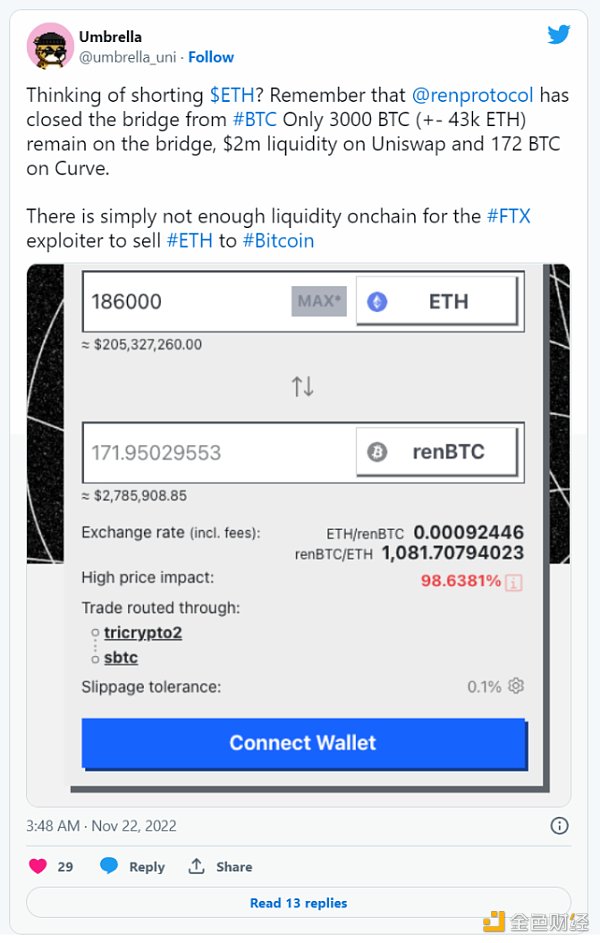

renBTC 的流動性也是一個大問題,因為鏈上一些地址一直在交換 ETH > wBTC > renBTC > 原生 BTC。

這正在消耗 renBTC 的橋接資產,但是團隊表示他們不會補充這些資產。

黑客仍然有超過 8 位數的資金,他們正試圖在沒有流動性的情況下,將這些資產轉移到橋上。

如果黑客是 FTX 內部人員,他們是否會在知道包裝資產將受到影響的情況下加強流動性緊縮?

說到這里,Alameda 對著《破產法第十一章》提出破產的畫面又浮現在了我的眼前。

我不太清楚 Ren 1.0 上是不是有什么明確的類似案例,來指導我們下一步應該怎么辦,為了安全起見,還是不要相信第三方為好。

從 REN 的角度來看,橋接流動性和 FTX 黑客是我一直關注的兩個主要風險因素。

在此之前,我沒有使用過 Ren Protocol,所以如果有熟悉 Ren 的朋友,也歡迎你們做進一步補充。

許多人正在做空 ETH,期望 FTX 黑客采取行動,但由于流動性限制,他們在很大程度上會被困在 ETH 中。

隨著黑客進一步尋找返回原生 BTC 的途徑,這可能會導致包裝資產出現其它問題。

我給你的建議是,盡量持有原生資產,不要相信任何第三方。

暫時我會賣掉而所有的 renBTC、wBTC、wETH 等包裝資產,直到我確認它們安全為止。

如果你被困在 wBTC 中,我建議使用 THOR 或 kraken 換成原生的 BTC 以確保安全。

這其實很麻煩,如果 wBTC 出現了問題,那么中心化交易所和預言機都會受到影響,那么你持有的 wBTC 將會變成一筆壞賬。

如果這些資產不能 1:1 兌換,進而嚴重脫鉤,那么存儲了包裝資產的 DeFi 協議可能也會跟著倒霉,因此請注意這些協議的安全性。

Aave 上最近 wBTC 的使用率大幅上升,這可能是由于 Avraham Eisenberg 對于 CRV 的攻擊,亦或是是用戶在做空 wBTC。

(譯者注:Avraham Eisenberg 是上次在 mango market 套出 1 億美金的操盤手,在此次攻擊事件中,他抵押了 6360 萬枚 USDC,借出 9200 萬枚 CRV 去做空,最終攻擊失敗被爆倉。)

到目前為止,這在很大程度上感覺像是做市商的失敗,這也是為什么 wBTC 的價格始終負溢價 1% 左右,而不是 1:1 完全兌換。

個人覺得哪里有煙,哪里就有火,特別是在加密領域,我是真的懷疑絕大多數 wBTC 和 renBTC 都處于危險邊緣的。

任何時候請記住,無私鑰則無資產!希望大家都能注意資產安全,同時也希望我的這篇推文會帶來一些新的發現和討論。

最后,強烈要求第三方透明公開!

DeFi之道

個人專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

撰文:蔣海波 Genesis 在 Luna/UST、三箭資本、Babel、FTX/Alameda 等事件中數次踩坑,最終于 11 月 16 日宣布暫停贖回和新貸款的發放.

1900/1/1 0:00:00社區文化是共同目標和集體能動性之間的連接樞紐。 社區與文化 沒有強大而積極的文化,就不可能擁有繁榮的社區.

1900/1/1 0:00:00*撰寫:Jack Inabinet *編譯:深潮 TechFlow11 月,加密貨幣的主旋律是圍繞著對加密命運的擔憂:在 6 月份估值為 320 億美元的一家排名前三的加密貨幣交易所.

1900/1/1 0:00:00最近 Coinbase 通過推文宣布已停止從 IOS 應用程序中進行 NFT 轉賬.

1900/1/1 0:00:00▌以太坊宣布棄用“山東”測試網 下周將推出全新公共測試網金色財經報道,以太坊開發人員在今年10月啟動了“山東(Shandong)”測試網.

1900/1/1 0:00:00文:Ben Giove 來源:Bankless FTX和Alameda Research的崩潰在整個加密領域造成了嚴重破壞,貸款機構、交易所和基金破產,市場也受到此次內爆的打擊.

1900/1/1 0:00:00