BTC/HKD+0.68%

BTC/HKD+0.68% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD-1.56%

LTC/HKD-1.56% ADA/HKD+0.37%

ADA/HKD+0.37% SOL/HKD+0.66%

SOL/HKD+0.66% XRP/HKD+2.07%

XRP/HKD+2.07%來源:老雅痞

原文:《代幣歸屬期建議:風投和創始人在7年里不應獲得任何代幣》

編輯:RR

今天我們來聊一聊代幣的釋放方式。

讓我們想象這樣一個情況:一家加密初創公司從風投那里為一家股權實體籌集了資金,并計劃在未來為該股權實體籌集更多資金。這家初創公司還計劃在未來推出代幣。讓我們假設協議所創造的總體價值的大部分將歸代幣實體而不是股權實體所有。

我們建議:

a)不應該將代幣分配給股權投資者和團隊,或者b)分配給股權投資者和團隊的代幣應該有一個非常長的歸屬計劃。

計劃分配給股權投資者和團隊的代幣應該分配給股權實體。股本實體在基礎業務達到由特定業務指標衡量的成熟度之前,不應該將代幣分配給股東。

如果由于法律原因,上述操作無法執行,那么分配給股權投資者和團隊的代幣應該有一個10年的歸屬計劃,第一次代幣解鎖從第7年開始。也就是說,應存在預定義的例外情況(KPI目標、收購),使他們能夠提前解鎖他們的代幣。

我們會講到

更長的代幣歸屬計劃建議

現有的代幣歸屬計劃問題

傳統的早期投資

a16z:重新啟動Web3初創者加速器計劃“Crypto Startup School”:10月19日消息,a16z Crypto宣布重新啟動Crypto Startup School(CSS)并將其擴展為一個完整的加速器計劃。a16z Crypto于2020年2月啟動了CSS,目標是幫助開發者創建新的Web3項目,已幫助Phantom、Goldfinch等應用籌集了超過3億美元資金并打造了用戶喜愛的產品。

據悉,CSS計劃中除了教育和指導部分,參與者將獲得50萬美元的種子資金來建立他們的公司。該計劃將于2023年3月6日開始,持續12周,團隊將在加利福尼亞州洛杉磯親自參與,申請現已開放,截止日期為2022年11月30日。[2022/10/19 17:31:52]

風險投資模型

結論

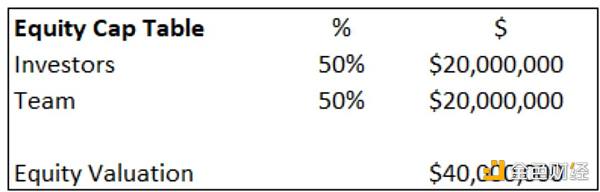

讓我們試著用例子來理解上面的說法。以下是基于初創公司融資計劃的代幣發行前股權結構表。

基本假設應該是,協議價值的100%應計入代幣實體——>顯然不是這樣,但是任何低于100%的代幣價值累積都會帶來難以控制的額外復雜性,并削弱該提議。

假設這家初創公司在多輪融資中總共為股權實體籌集了2000萬美元,以換取50%的股權。因此,股權投資者合計擁有股權實體的50%。該股權實體的估值為4000萬美元,股權投資者在該股權實體中的股權價值為2000萬美元(4000萬美元* 50%)。

歐盟委員會報告建議重新考慮對DeFi的監管方式:5月2日,周一,Presight Capital的加密風險投資顧問、歐洲監管方面的長期專家Patrick Hansen分享了歐盟委員會《2022年歐洲金融穩定與一體化評估》中的一些重要細節。在一份日期為4月7日的報告中,有一章12頁的內容是關于DeFi的。

該報告將DeFi定義為“去中心化的數字環境中一種新興的自主金融中介形式,由……公共區塊鏈上的‘智能合約’驅動。”報告承認智能合約是“受監管的中介機構的替代品”,并建議監管部門將重點放在與創建這些合約的特定DeFi團隊的溝通上。

報告強調了DeFi與傳統金融體系的區別,承認了前者的主要優勢:“與傳統金融體系相比,DeFi聲稱將提高金融服務的安全性、效率、透明度、可獲取性、開放性和互操作性。”(Cointelegraph)[2022/5/3 2:47:58]

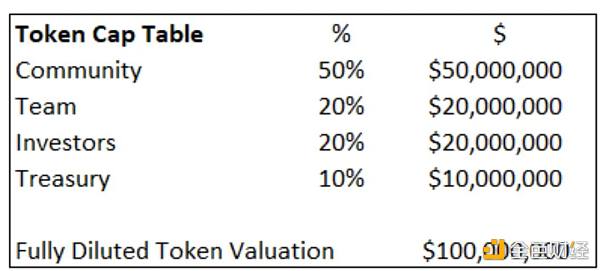

這家初創公司還決定將50%的代幣分配給社區,10%分配給國庫。剩下的40%將由投資者和團隊按比例分享。由于股權實體擁有50/50的所有權,其余40%的代幣分配也應該是50/50的分配。因此,理想的代幣配置應該是股權投資者20%,團隊20%。

該協議的內在完全稀釋估值為1億美元-4000萬美元的股權估值除以40%(團隊+投資者的代幣分配)。投資者在代幣實體中的股權價值為2000萬美元(假設股權實體幾乎沒有價值)。

聲音 | 上海交大來學嘉:區塊鏈沒有去中心化,而是重新建立了一個中心:據巴比特消息,上海交通大學教授,密碼學家來學嘉在演講中表示,到處都在講區塊鏈就是因為去中心化。仔細想想,區塊鏈根本沒有去中心,而是重新建立了一個中心,大家就認一個唯一的中心,更強的中心,就是鏈本身,大家只認數據。或者說我們重新造一個上帝作為中心,所謂去中心,理解的角度是從比特幣來講。比特幣去掉了發行貨幣的銀行作為中心,也就是在交易時沒有中心了,這時候沒有銀行了,就是我們大家之間的交易。但真正用區塊鏈作為一個中心,我們又創造出來一個中心。所以“去中心”這個詞使用起來也要當心。[2019/5/16]

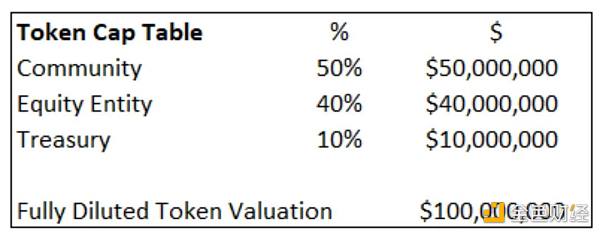

然而,我們建議,留給投資者和團隊的剩余40%代幣部分應轉而留給股權實體。

為什么?

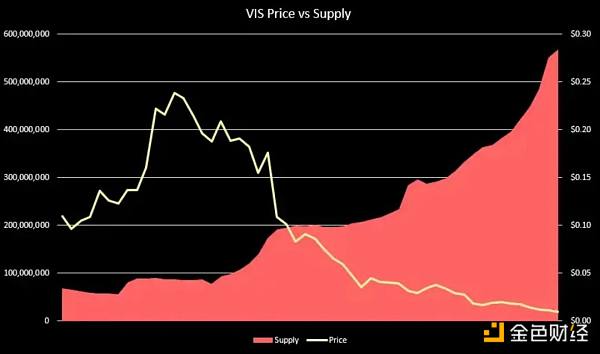

到目前為止,代幣實體的最大問題是,從國庫向流通領域釋放代幣的速度和數量大于市場對代幣的需求。

代幣發行量增長

代幣發行量增長>代幣需求增長|代幣價格下降

有很多方法可以嘗試解決這個問題,這將是另一篇文章的主題,但與本文相關的一個直接解決方案是盡可能延遲投資者和團隊的代幣解鎖。

行情 | ETH重新收復100USDT關口:據huobi數據顯示, ETH 現報價100.74USDT,重新回到100關口上方,24小時上漲7.40%,波動較大,請做好風險控制[2018/12/19]

投資者和團隊代幣在一段時間內被時間鎖定。一旦代幣被解鎖,投資者和團隊通常會立即套現——這對代幣價格造成了進一步的拋售壓力,因為流通的代幣供應量變得更大。

早期階段的加密項目使用代幣激勵來引導用戶流動性,所以會不斷向用戶發行代幣以激勵協議活動。因此,維持和發展生態系統的通脹壓力已經存在。投資者和團隊在平臺足夠成熟之前出售他們的代幣會導致進一步的拋售壓力。

此外,隨著創始人在產品發布前就將代幣套現,他們逐漸失去了交付產品的動力和動機。短暫的歸屬期會激勵創始人專注于通過向散戶推銷永遠不會發布的產品來營銷代幣,而不是專注于實際構建產品和了解客戶的痛點。

投資者也是如此。投資者支持公司,并大量兜售代幣,直到他們的歸屬計劃結束。然后,他們會切斷與公司的聯系,不再支持它——他們幾乎沒有動力讓公司獲得長期的成功。只要他們的代幣解鎖時的價格夠高,他們就會很高興。這就是私人投資者的動機與創始人和社區發生沖突的地方。

我們認為,在平臺達到特定指標預設的業務成熟度之前,投資者和團隊不應該出售他們的股份。無論業務達到這些指標需要5年還是15年的時間!

讓我們看看現有項目的一些歸屬計劃——

聲音 | 倫敦帝國理工學院博士:區塊鏈技術將重新定義電信行業的工作流程:據Totaltele消息,倫敦帝國理工學院博士Cathy Mulligan表示,區塊鏈勢必將改變電信行業的相關工作流程,真正影響運營商,并且也一定會有助于減少電信業勞動力的工時。但是一些專家認為,推出更廣泛的區塊鏈解決方案的最大障礙是電信行業本身缺乏遠見,需要一定的改革以適應區塊鏈的融合。[2018/9/13]

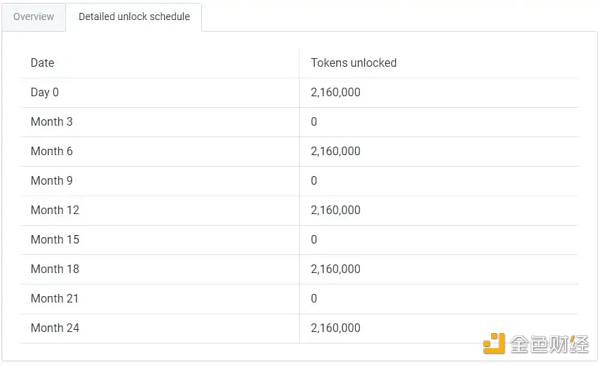

AXS私募投資者可以在從發行日開始的2年歸屬期內,每3個月解鎖一次代幣。與其他項目相比,AXS僅將4%分配給了私人投資者,這是一個非常低的數字,但現有的歸屬期相當短。

下面是AXS私募投資者的歸屬期詳細情況

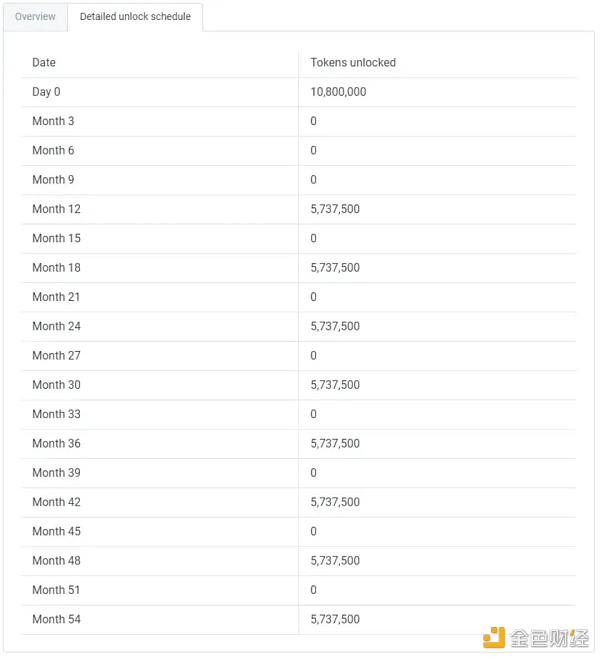

分配給Sky Mavis(股權實體)的代幣在4.5年內解鎖——乍一看,這似乎是一個相對長期的歸屬期,但問題在于細節。

19%的Sky Mavis代幣分配是在代幣發行當天解鎖的。因此,實際上總代幣供應量的4%被股權實體鎖定。我們不知道這些代幣是由Sky Mavis持有還是分配給了團隊成員或股權投資者(他們可能已經套現)。

25%的YGG代幣被分配給投資者,歸屬期限總共為5年。然而,約30%的投資者代幣在代幣公開銷售日被解鎖。實際上,這相當于總代幣供應量的7.5% !代幣推出2年后,約80%的投資者被解鎖。這絕對不是一個長期的歸屬計劃。

加密技術使創始人和投資者能夠在不交付產品的情況下”提前退出,只向散戶投資者出售“夢想”或“體驗”。讓我們來看看傳統早期投資的退出方式。

風投公司投資于一家初創公司,直到i)該公司上市(IPO),ii)該公司被出售才能退出。根據Crunchbase的數據,退出的過程很容易需要花費10年。

還有第三種選擇——風投通過點對點交易,將其非流動性、非公開的股權出售給另一家風投。這些交易被稱為二次融資,可能需要獲得初創公司董事會基于股東協議的批準。此外,可能沒有足夠多的買方風投愿意支付賣方風投希望執行的交易價格。

由于風投必須做出長期的承諾,他們通常會花大量的時間進行盡職調查,以確保他們押對了馬,一旦他們做出了投資,他們就會有強烈的動機盡可能多地增加價值。沒有短期退出選項讓風投公司需要對他們的投資決策負責——投資10年的風投和只做1年賭注的交易者的心態有很大的不同。

創始人和員工與風投有相同的選擇。由于股東協議和其他法律原因,對他們來說,出售其非流動性、非公開的股權更加困難。因此,他們完全有動機爭取長期成功,且隨著公司業績的改善,他們有理由給自己支付更高的薪水。

因此,由于沒有任何早期退出的機會,傳統的早期投資行業參與者、投資者和創始人都有建立長期可行業務的動機。

風投不是在管理他們自己的資本——他們把別人的錢投到創業公司。風投只是一個代理人,其受托責任是為客戶尋找最佳投資機會、執行這些機會,并在10年后將資金返還。

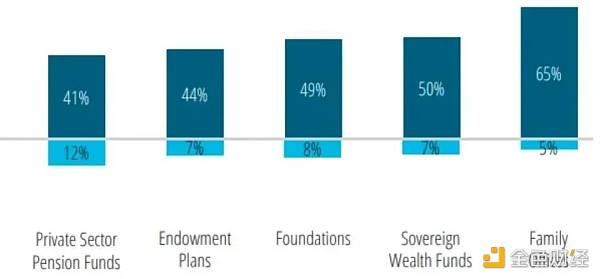

上面描述的“其他人”被稱為有限合伙人——他們是富有的個人、主權財富基金(沙特、挪威等)、養老基金(耶魯、英國石油)、捐贈基金/基金會(蓋茨基金會)和其他資本分配者。這些機構沒有人才和專業知識來組建他們的內部團隊直接投資這些交易,因此最終投資于專門從事特定領域的,過去有過成功的投資記錄的風投公司。

?將資金分配給風投的投資者類型風投經理和有限合伙人之間的典型協議是,風投至少在10年內不會歸還資金——換句話說,基金的生命期為10年。風投公司用前3-4年進行投資,剩下的幾年獲取回報。

從VC模式得出的結論是,VC并不急于求成!他們的任務是進行長期投資,他們不需要在至少5-6年內退出投資。

為什么要有一個股權實體?為什么不采用較長的代幣歸屬期?

將代幣分配給股權實體除了賦予股東更多的控制權和法律權力外,還可以單方面做出代幣協議相關的治理決策。

如果有協議的潛在收購者,他們將更容易獲得40%的代幣和股權實體的法律利益,而不是必須從公眾那里收集代幣或不得不與每個投資者進行雙邊談判。

股權實體擁有大量代幣的潛在問題是什么?

SEC建議基于代幣網絡的去中心化水平制定數字代幣監管框架。擁有30-40%代幣網絡的股權實體可能無法通過SEC的最低去中心化要求。

另一個潛在問題可能是雙重征稅。一旦基礎業務達到成熟期,并決定分配代幣作為股息(實物支付)或被另一家公司收購,投資者可能需要支付雙重稅。

我們建議不應該將代幣分配給股權投資者和團隊——代幣應該分配給股權實體。股權實體持有的這些代幣在業務達到特定業務指標預先定義的成熟度之前不應該被解鎖并分配給股東。當達到業務指標時,應允許股東按比例部分或全部獲得獎勵給他們的代幣份額。這使得股權實體對潛在的收購者來說更具“可收購性”。

或者,在預先確定的業務KPI目標或潛在并購的例外情況下,代幣的歸屬期應該延長到10年以上。

信息來源自Vader Research,略有修改

老雅痞

個人專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

原文作者:Peter 進化是宇宙中最強大的力量,是唯一永恒的東西,是一切的驅動力。———橋水基金 雷.達利奧時間拉長,進化才是人類的主旋律。過去,環境的變化是進化的主因.

1900/1/1 0:00:00撰寫:moralis 編譯:深潮 TechFlow區塊鏈的各種基礎設施的發展令人印象深刻。現在的無數公司、組織、項目和社區正在將區塊鏈開發提升到一個新的水平,而 Web3 現在比以往任何時候都更.

1900/1/1 0:00:00原文標題:《Post-Merge MEV: Modelling Validator Returns》原文作者:pintail嘗試使用過去的數據來模擬合并后執行層費用對驗證者回報的影響.

1900/1/1 0:00:00今天跟大家分享關于比特幣挖礦相關的見解和看法。提起比特幣挖礦,很多人就會想到比特幣是一個非常高能耗的系統,每天消耗大量的算力用在無用的哈希計算上,他們認為電力不應該用在比特幣這種沒用的運算;還有.

1900/1/1 0:00:00幾年前,FATF Travel Rule 16 要求 VASP 虛擬資產服務供應商,(包括中心化交易平臺,去中心化交易平臺,錢包等)有責任和義務共享交易雙方信息.

1900/1/1 0:00:00原文標題:《Maturity for a successful next Web3 cycle: A case for Token Engineering》作者:Achim Struve.

1900/1/1 0:00:00