BTC/HKD+0.13%

BTC/HKD+0.13% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD+0.07%

LTC/HKD+0.07% ADA/HKD+0.27%

ADA/HKD+0.27% SOL/HKD-0.03%

SOL/HKD-0.03% XRP/HKD+0.16%

XRP/HKD+0.16%撰文:Jonas,Foresight Ventures

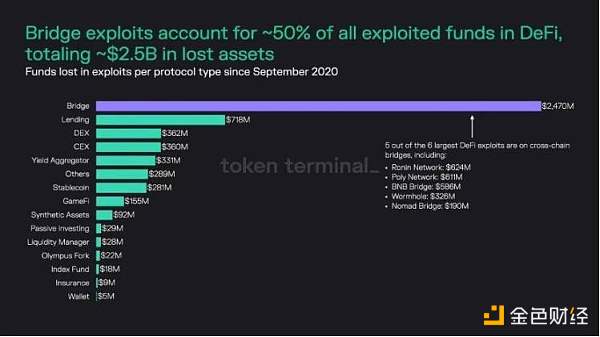

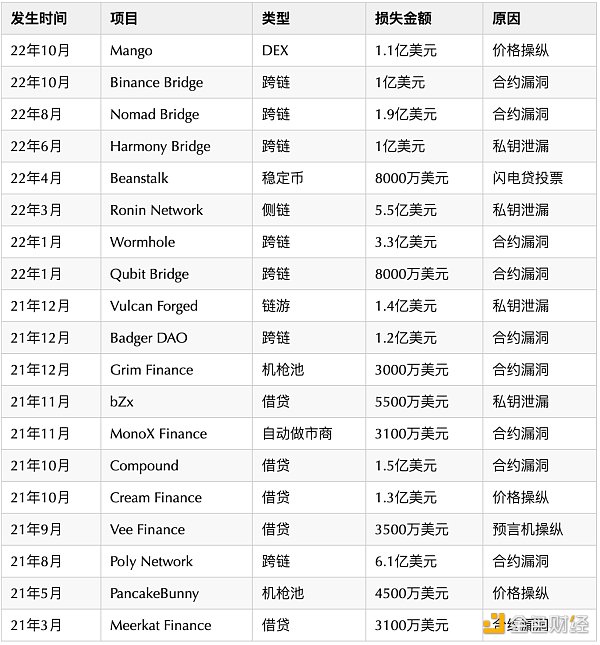

在加密行業的黑暗森林里,Defi 已成為黑客的提款機,今年迄今損失總金額已超過 30 億美元。一是因為 Defi 平臺持有大量資金,攻擊成功的回報很高。二是因為大多數 Defi 協議代碼都是開源,更易受到網絡安全威脅。三是因為 Defi 通常生態互連,放大攻擊的便利性。Token Terminal 報告顯示,Defi 大約 50% 的漏洞發生在跨鏈橋上,其次為借貸,交易所和機槍池。

對 Defi 的經濟模型攻擊更有研究價值,特別是一些機制在極端情況下的走向,很有利于我們理解代幣經濟學。某種意義上,如果黑客通過釣魚、撞庫等社會工程學手段來盜取資產,算是不義之財。而類似地通過 Defi 的規則來套利,就堪稱明火執仗地賺錢,手段高明但無可置喙。

價格操縱是 Defi 中最早和最常見的漏洞。而隨著鏈上衍生品興起,攻擊的盈虧比變得很高。

22 年 10 月 Solana 鏈去中心化合約平臺 Mango 遭遇攻擊。

成功要素:山寨幣合約倉位沒有限制

攻擊流程:

a) 建倉:攻擊者首先向 Mango 交易平臺 A、B 地址分別各轉入 500 萬美元。而后黑客通過 A 地址在 Mango 上利用合約做空代幣 MANGO;同時在 B 地址上做多 MANGO。多空雙開的原因在于,雖然 Mango 平臺對山寨幣合約倉位沒有限制,但是深度較差,如果不和自己作對手盤,倉位就很難開到這么高。

主力數據復盤:大量主力恐慌性平空買入推高了價格:AICoin PRO版K線主力數據顯示,在此輪拉升中,多個平臺都出現了大量的大額買入平空單,大量的買入推高了價格。

最先是火幣BTC季度合約在28日17:00~19:00中短時掛起7筆,共計2333.19萬美元大額委托買單并成交,買入均價9211美元。成交后,價格開始拉升。

20:50~22:50,OKEx BTC季度合約短時掛起25筆,共計6284.92萬美元的大額委托買單并成交,買入均價9494.9美元。

05:15,BitMEX XBT永續合約市價主力市價買入1000萬美元,買入價格9445.5美元,滑點41,價格向上插針至9523美元。不久后價格再度拉升至最高9629美元。

結合AI秒級持倉量分析,以上大部分買單成交后,持倉量均下降明顯,可判斷大部分均為買入平空單。

可見,大量主力恐慌性的平空買入推高了價格。[2020/5/29]

b) 操縱價格:攻擊者使用更多資金購買 MANGO 代幣,在 10 分鐘內將其價格從 2 美分升至 91 美分。因為 MANGO 是一種流動性低的代幣,這使得攻擊者能夠快速操縱價格。

c) 變現:此時攻擊者的多頭倉位收益為 4.2 億美元,再利用賬戶凈資產從 Mango 平臺進行借貸,好在流動性不足最終只借出 1.1 億美元。

22 年 9 月 Arbitum 鏈去中心化合約平臺 GMX 遭遇攻擊。

成功要素:0 滑點機制,攻擊成本低

a) 建倉:攻擊者在 GMX 上反復開大量代幣 AVAX 多頭和空頭的頭寸。

主力數據復盤:主力高位做空獲利近20%:AICoin昨日曾報道,OKEx BTC季度合約、火幣BTC季度合約和BitMEX XBT等在9900美元附近均有較大額委托賣單成交,并伴隨持倉增長,可判斷為主力開空。

主力開空后不久,市場經歷了兩輪下跌。第一輪下跌在9日15:20前后,由幣安BTC現貨主力主動賣出1251BTC,滑點高達109美元,測試到市場深度不足,主力做空信念增強。

第二輪下跌在今晨8時,BitMEX XBT永續合約主力主動賣出1.19億張,輕松完成一輪一千多美元收益的掠殺。 可見,此輪主力做空獲利超過20%。[2020/5/10]

b) 操縱價格:由于 GMX 是 0 滑點,因此預言機的喂價約等于執行價,但是 GMX 上的大額頭寸會影響到其它交易所的 AVAX/USD 價格,然后預言機才反應過來并喂價給 GMX。0 滑點意味著攻擊者在任何時刻都擁有無限流動性。舉個極端例子,如果在 GMX 上做多 10 億美金的 AVAX,照理說這么大的資金量會拉高實際交易的價格,但 GMX 的機制是 0 滑點,所以還是按照預言機的喂價來開倉。但這個體量的交易會拉高其它交易所 AVAX 的價格,假設漲了 20%,預言機才會把最新的價格反饋到 GMX 上,此時就可以按 AVAX 漲了 20% 的價格來平倉,并把賺到的 AVAX 提取到其它交易所賣出。

c) 變現:此時攻擊者平倉盈利,攻擊者賺到的 AVAX,就是 GLP 持有者虧損的 AVAX。

這類攻擊執行起來非常復雜,但其模式類似,即依賴價格喂價的系統會臨時操縱喂價以扭曲協議的內部核算。然后將資金以優惠的利率進行存入,然后在將預言機重置為正常值后立即以另一種貨幣或同一種貨幣提走。

復盤:兩條趨勢線突破均有主力買入成交確認:AICoin PRO版K線主力成交數據顯示:23日20:35~23日21:35,比特幣價格運行至4月19~23日四小時周期的下降趨勢線(7305-7189)以及4月7日~23日四小時周期的下降趨勢線(7475-7189)附近,并分別于20:35和21:35完成突破。

20:35第一條趨勢線突破,突破前后,有4筆,共計950萬美元主力買入成交;21:35第二條趨勢線突破,突破前后,有7筆,共計1003萬美元的主力買入成交。主力大單的迅速跟進確認了兩條下降趨勢線的突破。

隨后,不斷有大買單跟進說明了趨勢還在持續,直到22:25分出現一筆500萬美元的大賣單,趨勢告一段落。[2020/4/24]

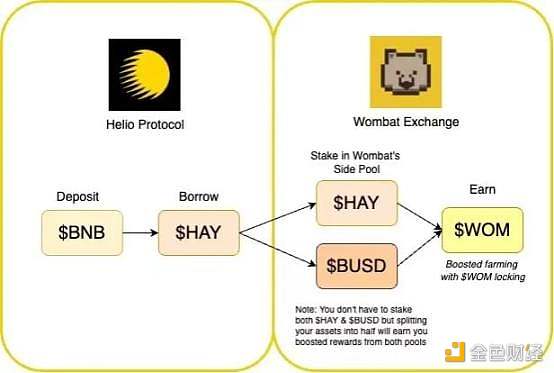

22 年 12 月 Bsc 鏈借貸協議 Helio 遭遇攻擊。

成功要素:預言機喂價不及時

a) 預言機錯誤:Bsc 鏈質押項目 Ankr 被黑客直接利用合約漏洞,憑空鑄造 10 萬億個 aBNBc,導致 aBNBc 價格幾近歸零。而借貸協議 Helio 預言機喂價是采用 6 小時平均加時權重的設置。

b) 建倉:攻擊者使用 10 個 BNB 買了 Ankr 超發的 18 萬個 aBNBc,之后將 aBNBc 交換為 Hello 的 hBNB。

c) 抵押借貸:攻擊者以 hBNB 為抵押品在 Helio 中進行借貸,借貸出 1644 萬穩定幣 HAY。

d) 變現:攻擊者將穩定幣 HAY 交換成 BNB 和 USDC 等約 1500 萬美元等值資產,進行提現。

主力大單跟蹤復盤:開多又平多 主力已完成短線操作:AICoin PRO版K線主力大單跟蹤顯示:3月9日全天,OKEx及火幣的季度合約總計有6筆千萬美元級別以上的買單成交,總成交金額超過7600萬美元。這一過程中,AI-PD-持倉差值為大正值,為主力開多。3月10日早上九點后,OKEx及火幣的季度合約總計有10筆千萬美元級別以上的賣單成交,這一過程中,AI-PD-持倉差值為大負值,為主力平多。數據表明,過去36小時,主力開多又平多,已完成短線操作。[2020/3/11]

22 年 5 月 Bsc 鏈借貸協議 Venus 遭遇攻擊。

a) 預言機錯誤:LUNA 增發崩盤時,Chainlink 對 LUNA 的價格反饋達到價格下限,被以 0.107 美元價格暫停。但 Bsc 鏈上借貸協議 Venus 的 LUNA 市場卻在繼續運行,喂價正是來自 Chainlink。當 LUNA 價格約為 0.01 美元時,團隊才暫停協議。

b) 建倉:套利者從二級市場大量增發后的 LUNA,并提到 Bsc 鏈。

c) 抵押借貸變現:套利者在 Venus 上以 LUNA 為抵押品進行借貸,借貸出約 1400 萬美元等值資產,進行提現。

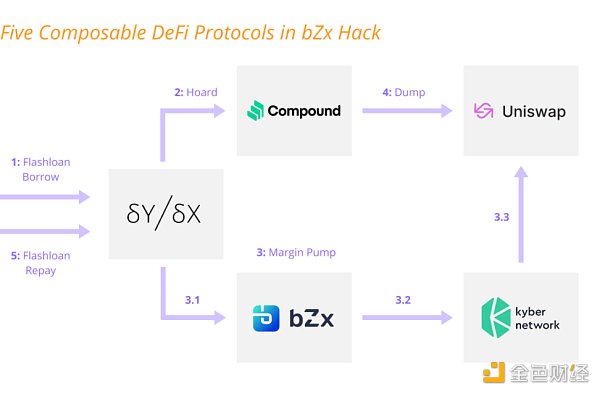

20 年 5 月 Bsc 鏈借貸協議 bZx 遭遇攻擊。

成功要素:預言機價格來源單一

a) 建倉:首先攻擊者通過閃電貸從去中心化合約平臺 DYDX 借出 1 萬個 ETH,使用其中 5500 個 ETH 在借貸平臺 Compound 借出 112 個 WBTC。

b) 預言機錯誤:bZx 是保證金交易協議,用戶可以抵押一種幣作為保證金,在杠桿借出另一種幣,這兩個幣的浮動匯率,bZx 需要預言機來喂價,并單一依賴 Uniswap 上價格。攻擊者使用 1300 個 ETH 到 bZx 上開了 5 倍 ETH 空單(即使用其中 5637 個 ETH 兌換 WBTC),由于 Uniswap 池子可兌換的 WBTC 有限,WBTC 價格被拉高至正常值的 3 倍。

主力大單跟蹤復盤:暴跌前現貨大單賣出接近4000 BTC:AICoin PRO版K線主力大單統計顯示:在3月6日16:00~3月8日凌晨橫盤階段,火幣及OKEx BTC現貨交易對大單賣出總計20筆,共計3770.98BTC。大單買入僅5筆,總成交363.82 BTC,成交差-3407.16BTC。3月8日凌晨,比特幣下跌,今天晚間繼續下挫,截至目前已跌超8%。[2020/3/9]

c) 變現:攻擊者再把從 Compound 借到的 112 個 WBTC 賣出,共獲利 36 萬美元。

預言機操縱始終是 Defi 攻擊的重災區,相似案例還有 Vee Finance、 Harvest Finance、Value Defi、Warp Finance 等等、此處就不一一列舉了。

熊市中流動性逐漸匱乏,非主流資產價格深度不足、波動變大。大規模做空可能是由 Defi 杠桿清算和資本做空共同推動的。

22 年 5 月 Terra 鏈的穩定幣 UST 遭遇攻擊。

成功要素:資金盤在熊市遇到流動性擠兌

a) 建倉:攻擊者認為 LUNA-UST 機制無法長期維持。Terra 通過 Anchor 給出的高收益率是一種引流的策略,吸引用戶更多使用 UST。但是 20% 的收益率是不可持續的。當利率水平從 20% 下降至 7-12% 之間,會有價值約 90 億美元的 LUNA 離開,但是由于 LUNA/UST 的流動性并不夠好,估計約有 50 億美元的 UST 會遭遇退出困境。如果想讓 50 億美元的 UST 兌換成 LUNA 并安全離開市場,可能需要 400 億美元的 LUNA 市值,而當時 LUNA 的最大市值才不過 400 億美元。似乎 Terra 方面已經耗盡了儲備,沒錢維持 UST 的穩定,或者是放棄了維持 UST 的穩定。因此觀察是否還可持續的窗口,是 Curve 上的 UST Pool 是否出現不平衡的情況。因此當 Terra 從 Curve 移除 1.5 億美元流動性,為 4pool 做準備時,較小的流動性池規模意味著 UST 出售對價格的影響比平時更大。攻擊者開始拋售價值 2.85 億美元的 UST,令穩定幣開始脫錨。

坊間傳言攻擊者 Alameda 在 UST 崩潰前從 Voyager 借了 9 位數的 BTC,砸盤做空 BTC 以阻擊 Terra 儲備金。同時 Genesis Trading 向 Alameda 提供 10 億美元 UST,為針對 UST 脫錨的攻擊提供了子彈。

b) 杠桿循環清算:

UST 是算法穩定幣,使用簡單的鑄造和銷毀機制來保持穩定性。要鑄造 UST,必須銷毀等價值的 LUNA;同樣用戶也可以通過銷毀 UST 來兌換等值的 LUNA。隨著 UST 的下跌,假設的死亡螺旋成為現實,投資者以越來越低的價格銷毀 UST 換取 LUNA,從而使未償還的 LUNA 供應過度膨脹。事實上,LUNA 的供應量在短短幾天內就從不到 3.5 億枚增加到 6.5 萬億枚以上。

同時 UST 在 Abracadabra 遭到大規模清算。去年 11 月,Abracadabra 為 UST 啟動了 Degenbox 策略,用戶抵押 UST 借貸 MIM,通過循環抵押可以極大提高收益率。只要 UST 維持在 1 美元,這個策略基本上是無風險的,然而一旦 UST 脫鉤,用戶的抵押品價值降低面臨被清算的風險。UST 價格到 0.97 會爆一批,低于 0.9 能爆掉 50% 以上用這個策略的人。循環往復,UST 價格越低,爆倉的人越多。

22 年 11 月以太坊鏈去中心化穩定幣交易平臺 Curve 遭遇攻擊。

成功要素:借貸協議可抵押長尾資產

a) 建倉:Curve 的代幣鎖倉機制加上賄選機制,造成流動性嚴重不足。攻擊者先在交易所開 CRV 高倍率空單。

b) 借貸做空:攻擊者前后在 AAVE 共抵押 6360 萬個 USDC,借出 9200 萬個 CRV 砸盤做空。由于 CRV 價格暴跌,借貸協議 AAVE 上的 USDC 抵押物可以繼續借出更多的 CRV 做空。

c) 杠桿循環清算:由于 CRV 本身是借貸協議抵押品,價格的快速下跌也引發了大量 CRV 被清算,或將引起死亡螺旋的連鎖反應。攻擊者意圖擊穿 CRV 創始人抵押倉位清算線,將其爆倉。雖然后來在創始人和社區聯合下做空失敗爆倉,但操作思路還是值得學習借鑒。

Defi 攻擊已不僅限于操縱價格了,若協議防線不足,治理機制漏洞也可能被攻擊者利用。

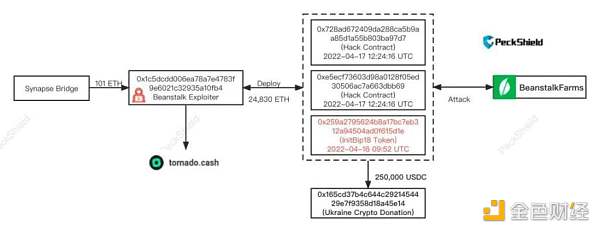

22 年 4 月以太坊鏈去中心化穩定幣 Beanstalk 遭受攻擊。

成功要素:未對可投票資金添加時間鎖

a) 提案:攻擊者在攻擊前一天發布惡意提案,提案通過以后將會從 Beanstalk 合約中提取資金。

b) 建倉:攻擊者通過閃電貸獲得了 3.5 億個 DAI、5 億個 USDC、1.5 億個 USDT、3200 萬個 BEAN 和 1100 萬個 LUSD 作為資金儲備,從而積累了大量該協議的治理代幣。

c) 投票:攻擊者用 BEAN3CRV-f 和 BEANLUSD-f 來對提案發起投票,從而導致提案通過。攻擊者獲得 24830 個 ETH 和 3600 萬個 BEAN 穩定幣,獲利約 8000 萬美元。

雖然是熊市,但是 Defi 市場仍保持一定的活力。從鎖倉量來看,如果加密市場以原生資產 ETH 而非美元計價,那么 22 年 Maker DAO、Lido 等頭部項目的 TVL 仍將實現正增長。即使以美元計算,Defi 市場仍然保持 400 億美元以上的 TVL,比 21 年前要好得多,這意味著 Defi 市場已成為加密市場不可或缺一部分。

這輪牛市是 Defi 的繁榮起點,隨著該行業的崛起成為人們關注的焦點,攻擊者也相應地將注意力轉向了這一領域。從上面的攻擊中可以清楚地看出,攻擊 Defi 協議并沒有單一的方法,而是一些常見的攻擊向量,導致一些年輕的 Defi 項目淪為了犧牲品。到目前為止,這些日益增長的攻擊造成的損失還不是災難性的。然而,隨著生態系統的持續發展和總鎖倉量的增長,涉及的資金將變得更多,攻擊將更有利可圖,未來將會看到更復雜的 Defi 攻擊。實踐出真知。

Foresight

個人專欄

閱讀更多

金色財經 子木

金色早8點

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

深潮TechFlow

念青

Odaily星球日報

騰訊研究院

Tags:USTEFIDEFIDEFtrustwallet官網下載最新FIFTYONEFIFTYDeFiatoScarcity DeFi

編譯:Ning 來源/Chris Williams, Jacob Oliver, Timothy Craig, Tom Carreras從加密行業的視角來看.

1900/1/1 0:00:00流動性對于任何金融產品來說都至關重要。自 2020 年 DeFi Summer 以后,各類 DeFi 產品如雨后春筍般出現,一方面促進了 DeFi 生態的發展,另一方面也使得流動性被分散到各個不.

1900/1/1 0:00:00作者:Daniel Li2022年對于加密幣行業來說是最艱難的一年,也是歷史上最糟糕的熊市,在這充滿戲劇性的一年內,加密行業從年初近3萬億市值頂峰一路斷崖下行,截止目前已經跌到0.86萬億.

1900/1/1 0:00:00前面用兩篇文章和大家分享了加密領域兩個重磅風投機構對2023年行業趨勢的預測。除了這兩大機構以外,其它不少機構或知名組織近段時間也紛紛發布了各自的預測和年度報告.

1900/1/1 0:00:00賬戶抽象并不僅限于 EIP-4337 ,也不僅限于無私鑰和社交恢復功能。本文從 EIP 提案梳理賬戶抽象發展歷史和未來方向,從賽道圖譜暢想賬戶抽象的無限可.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:387.7億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量16.

1900/1/1 0:00:00