BTC/HKD-0.85%

BTC/HKD-0.85% ETH/HKD-1.39%

ETH/HKD-1.39% LTC/HKD-2.16%

LTC/HKD-2.16% ADA/HKD-1.21%

ADA/HKD-1.21% SOL/HKD-2.51%

SOL/HKD-2.51% XRP/HKD+0.47%

XRP/HKD+0.47%作者 | Jaran Mellerud

作為比特幣的凈賣家,礦工總是會給市場一定的拋售壓力。而壓力的大小在比特幣的市場周期中表現是不同的,熊市時拋售壓力往往最大。比特幣價格和礦工出售的比特幣數量之間的這種反常的反向關系是他們 "寧死不拋 "的資產戰略的一個矛盾結果。由于拒絕在牛市中主動出售比特幣,熊市不可避免地成為了礦工”甩幣“的集中時期。

許多人認為,熊市期間礦工拋售比特幣的行為對幣價有很大的負面影響。但市場分析師們還沒有就礦工的拋售行為對比特幣價格可能產生多大的影響達成共識。這就是我寫這篇博文的原因。

許多人認為,比特幣礦工是持幣最多的群體,甚至多到可以隨心所欲地操控市場。但若想在很大程度上影響比特幣市場,礦工必須占有比特幣流通供應量中相當大的一部分。讓我們估算一下礦工的比特幣總持有量,以確定他們是否對得起他們的赫赫大名。

在此之前,我們必須明白,沒有人真正知道礦工擁有多少比特幣。我們能做的就是計算一些誤差比較大的近似值。像 CoinMetrics 和 Glassnode 這樣的鏈上數據提供商就提供了最流行的估算數據。這些公司根據錢包地址與 coinbase 交易(每個區塊中向礦工發送區塊獎勵)的密切程度來分組。你可以在這篇文章中閱讀更多關于該方法的內容,但需要注意的是,它很可能大大高估了礦工的比特幣持有量。因此,我將使用 CoinMetrics 的估算數值 82 萬枚比特幣作為高估值。

研究:比特大陸的 S19 比特幣礦機占網絡哈希率的76%:金色財經報道,根據Coinmetrics周二發布的最新研究,三種型號的比特大陸礦機占比特幣網絡算力的 76%。

Coinmetrics 發現,Antminer S19j Pro 占網絡哈希率的 34.3%,S19 占 28.1%,自 2021 年 3 月以來,它們一直是網絡上使用最多的機器。報告稱,Antminer S19 XP 占網絡哈希率的另外 13.7%。同時,研究人員表示,MicroBT 的 M50 低于可檢測性閾值。

該報告還發現,比特幣網絡消耗 13.4 吉瓦 (GW) 的電力,比劍橋大學另類金融中心發布的常用指數低 13% 。[2023/6/14 21:35:06]

另一種估計礦工比特幣持有量的方法是從上市礦企的持有量中進行推導。截至 12 月 1 日,上市礦企共持有約 30,000 枚比特幣。大概占全網算力值的 25%,因此可以得出礦工持有的比特幣總量的粗略估計可能是 120,000 比特幣。我們把這作為一個低估值。然后我們可以再創建一個 470,000 比特幣的中間估值。

研究:比特幣開采占全球溫室氣體排放量的 0.1%:金色財經報道,劍橋另類金融中心(CCAF)的一份新報告發現,比特幣開采約占全球溫室氣體排放量的 0.10%。根據報告,這個數字每年相當于 4835 萬噸二氧化碳。根據周二公布的數據,該研究所還估計,該行業使用的能源中有 37.6% 來自可持續資源。這些數字基于 1 月份比特幣開采的地理分布。CCAF 獲取了其最新數據,并將其與有關不同地區發電方式的公共信息相結合。[2022/9/27 22:33:02]

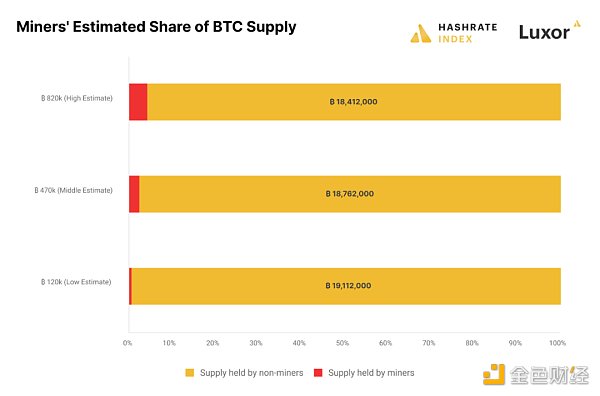

圖一:礦工比特幣持有量占比總流通供應量估值

比特幣的流通供應量是 1920 萬。正如我們在上圖中看到的,即使礦工持有的比特幣總量達到 82 萬個的高估值,也只占流通幣量的 4%。中間估計值 470,000 枚只占 2%,而 120,000 的低估值只占比不到 1%。

研究:加密貨幣和加密消息應用“助推”澳大利亞販業發展:一項關于澳大利亞及國外在線交易習慣的新研究表明,加密貨幣和加密消息應用等技術給這個行業帶來了巨大的推動力。澳大利亞犯罪學研究所(Australian Institute of Criminology)的研究報告匿名采訪了13名販,其中有銷售收入低于1萬美元的販,也有年收入超過10萬美元的大型販。

受訪者稱,在線銷售更有利可圖。其中一個因素是銷售規模。銷售商稱,加密市場提供了前所未有的國內和國際客戶池。此外,能夠獲得低成本供應品或小眾藥物的銷售商可以找到來自世界各地的需求,而不是局限于他們所在的地理區域。再加上被逮捕或遭遇客戶暴力的風險降低,促使賣家決定在網上販賣。研究人員還注意到,網上銷售還促成了賣家圈“貴族化(gentrification)”現象。通過允許匿名交易,賣家可以避免被打上“販子”的標簽,也可以避免交易中社交方面的問題。(Business Insider)[2020/10/20]

大眾對礦工作為巨大的比特幣持有者和有影響力的市場參與者的印象在十年前可能是準確的,因為當時區塊獎勵是 50 枚比特幣,礦工持有的比特幣占流通供應總量的比例要高得多。如今時代變了,礦工們不再持有有意義的比特幣供應份額。

研究:區塊鏈行業自2013年已完成價值約27億美元并購交易:金色財經報道,根據The Block的研究,自2013年以來,區塊鏈領域共進行了134項并購交易,總價值約為27億美元。其中,加密貨幣交易所的并購交易數量領先。[2020/7/4]

在上一節中,我展示了比特幣礦工并不像大多數人認為的那樣高度占有比特幣供應的份額。盡管如此,最重要的是要弄清楚比特幣的現貨市場能在多大程度上消化這來自礦工的拋售壓力,因為和其他大多數市場參與者,他們在熊市中往往參與度更高更積極。

估計礦工絕對拋售壓力的最好方法是看他們每天收到的比特幣數量。每天大約有 900 個比特幣會被挖出并流進礦工的錢包。如果礦工賣出的數量少于其產量的 100%,他們就會囤幣;但一旦賣出的數量超過 100%,其持有量便會減少。

動態 | 研究:全球加密貨幣可能迫使各國央行加密貨幣政策同步:法國國家經濟研究中心的Linda M. Schilling和芝加哥大學經濟系教授等人在文章《加密貨幣、貨幣競爭、以及三元悖論》中指出,如果一個全球貨幣在兩個國家使用,那么兩國名義利率必須要相等,兩國貨幣匯率要成為一個風險可調的“鞅”(martingale)。他們將他們的研究成果稱為“加密強制貨幣政策同步”(CEMPS)。[2019/9/10]

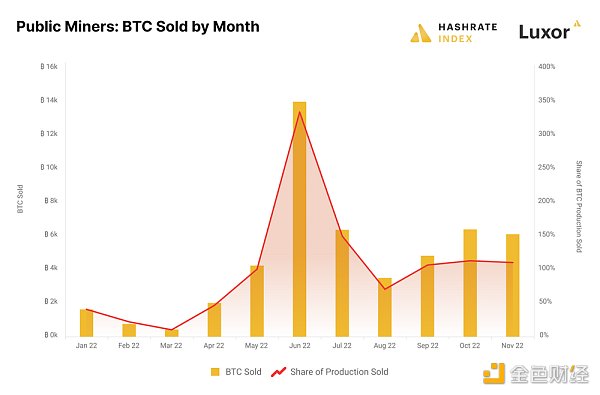

圖二:上市礦企月比特幣出售量

在 2022 年的前四個月,處于囤幣模式的上市礦企賣出量低于其產量的 100%。隨著 4 月份市場條件的惡化,他們開始清算其比特幣存量,并在今年首次出售超過其產量的 100%。6 月時,比特幣拋售量達到頂峰,當時拋售量是其產量的 350%。在接下來的幾個月里,拋售局面有所緩和,比特幣存量已“有條不紊”地被耗盡,出售量為其產量的 100%-150%。

這里的關鍵點在于,最多的時候上市礦企賣出了他們比特幣產量的 350%,一個不可能再次出現的數字。

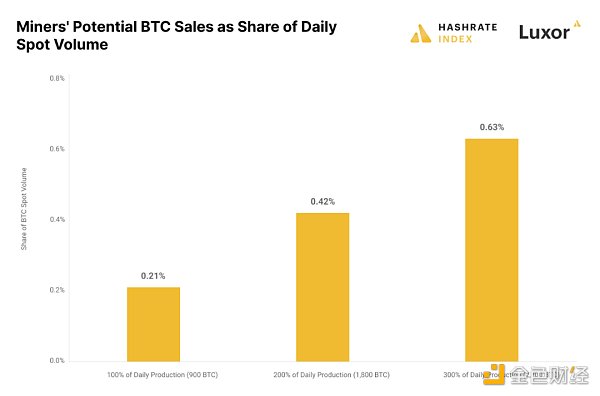

讓我們計算一下,不同拋售份額會對比特幣現貨市場產生多大的影響。自 11 月 1 日以來,擁有 80%現貨量的 Binance 的日均比特幣現貨量為 430,000 比特幣。

圖三:礦工比特幣拋售量占比現貨市場總量

礦工將其產量全部拋售的話也只占比特幣現貨量的 0.2%。如果礦工將出售量提高到產量的 200%,也只占現貨量的 0.4%。即使礦工以產量的 300%的極端速度拋售所持比特幣,產生的拋售壓力也只占比特幣交易量的 0.6%。

由于以上礦工假設交易量與比特幣的總現貨交易量相比份額很小,我們可以看到比特幣在其現貨市場上應該有足夠的流動性來消化礦工的拋售壓力。

在上一節中,我展示了比特幣的現貨市場如何通過足夠的交易量來處理礦工異常大的拋售壓力時期。為了進一步分析,我想展示一個更極端的假設情況:如果礦工在 30 天內將持有的比特幣盡數拋售,現貨市場會有什么反應?

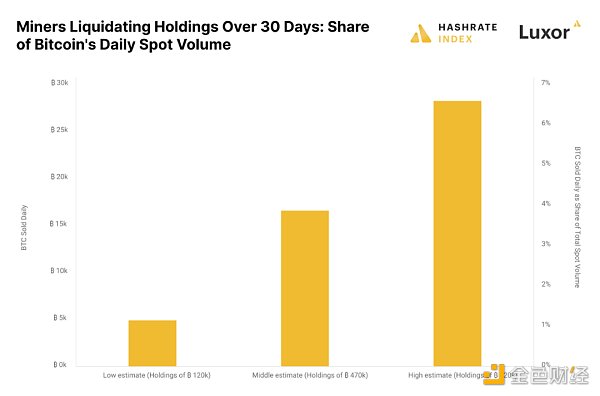

圖四:過去30天內礦工比特幣總持有量占比總流通供應量估值

根據低估值,礦工持有總幣數為 120,000 枚。在 30 天內將其全部拋出,加上每天產生的 900 個,等于每天需要拋售 4900 枚比特幣。由于 Binance 上平均每天交易量為 43 萬枚比特幣,可見如此拋售壓力只占總現貨量的 1%,這意味著盡數拋售總持有量不會對價格產生重大影響。

相比之下,按照 470,000 枚比特幣的中間估值進行假設似乎看起來更有意義。在 30 天內拋出如此數量將占比比特幣現貨量的 4%,這肯定會使價格下行。而在 820,000 枚比特幣的高估值中,30 天內的日清算量將幾乎是比特幣現貨量的 7%。現貨市場將缺乏足夠的流動性來容納如此大的拋售量,比特幣價格可能會暴跌。

盡管如此,礦工們以如此快的速度拋售全部的持有量是不可能的。這將會是最壞的情況,顯示的是礦工對市場可能產生的最大潛在影響。

礦工是比特幣市場中最不被理解的參與者之一。在比特幣的最初幾年,由于區塊獎勵的初始規模,他們曾經對市場產生了巨大的影響。而隨著區塊獎勵的縮減,礦工的比特幣持有量更多地被分配給其他網絡參與者,他們對市場的影響已經減弱。

礦工持有的比特幣總量并不像大多數人認為的那樣重要,因為他們只持有比特幣流通量的 1%到 4%。不過,礦工在熊市中往往會積極拋售,這意味著他們對市場的影響應該略高于其在流通供應量中所占的微小份額。

比特幣的現貨市場有很強的流動性,應該能夠承受礦工的拋售壓力。今年,礦工們最多賣出了他們日產量 350%的幣量。這甚至沒有占到比特幣總現貨量的 1%以上。只有當礦工在幾周內耗盡他們的全部持有量時,才會對比特幣價格產生重大影響,但這種情況是不可能的。

礦工施加的拋售壓力被高估,隨著區塊獎勵的變小,它將逐漸減弱。

吳說區塊鏈

個人專欄

閱讀更多

金色財經 子木

金色早8點

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

深潮TechFlow

念青

Odaily星球日報

騰訊研究院

來源:中國財富網 12月13日,南方東英資產管理有限公司(簡稱“南方東英”)正式推出亞洲首批虛擬資產ETF:南方東英比特幣期貨ETF(3066.HK)、南方東英以太幣期貨ETF(3068.HK).

1900/1/1 0:00:00原文標題:《破產的加密項目有權對客戶身份保持匿名嗎?》2022 年,數個加密平臺相繼崩潰考驗著該行業對用戶隱私的承諾,美國破產法庭正在權衡這些公司是否應向公眾披露數百萬個人客戶的身份信息.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:383.31億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量17.

1900/1/1 0:00:00本文來自 Coindesk,原文作者:Federico Kunze Küllmer,由 Odaily 星球日報譯者 Katie 辜編譯.

1900/1/1 0:00:00來源:老雅痞 讓我們來看看2022年的風險投資格局,以了解2023年可能會發生什么。經濟下行,加密熊市,是讓所有builder和VC都頭疼的階段,2022年一年里,從年初風投們充滿豪氣一擲千金,

1900/1/1 0:00:00作者:Chinchilla期權作為一種交易工具,正逐漸被很多人意識到它的重要性。下面介紹7個去中心化期權項目,他們正在推動期權的效用,以實現易用性和廣泛采用.

1900/1/1 0:00:00