BTC/HKD-1%

BTC/HKD-1% ETH/HKD-2.99%

ETH/HKD-2.99% LTC/HKD-2.65%

LTC/HKD-2.65% ADA/HKD-4.46%

ADA/HKD-4.46% SOL/HKD-4.08%

SOL/HKD-4.08% XRP/HKD-5.74%

XRP/HKD-5.74%

簡介

EIP-4626提供了一種將代幣投資到投資池(通常稱為金庫)的標準方法。當我們存入自己的資產(ERC-20 代幣)時,我們會收到一個份額代幣,代表我們在金庫里的資產。金庫將把匯集的資產投資到一個或多個基礎平臺,為持有者產生收益。

EIP-4626標準的一個結果是,存款和鑄幣函數沒有提供指定回報的最小份額或資產金額的方法。這通常用于防止高滑點或三明治攻擊。mStable 如何通過其 Meta Vaults 解決這個問題——在保持符合標準的同時減輕高滑點攻擊?本文描述了這些挑戰,并解釋了他們的方法是如何工作的。

EIP-4626和mStable金庫存款

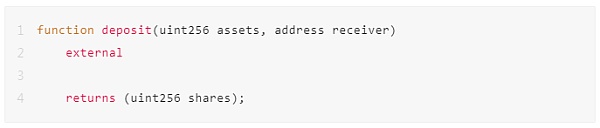

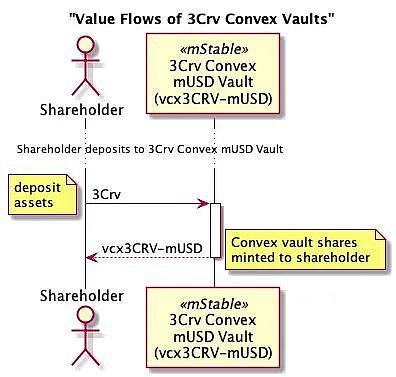

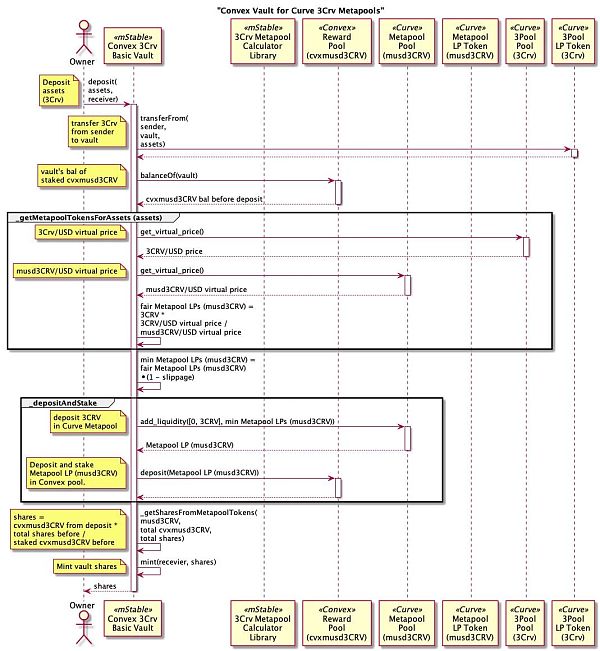

mStable EIP-4626的首個金庫將投資于基于Curve 3Pool的Convex池。從EIP-4626的角度來看,金庫的資產是Curve 3Pool的流動性提供者代幣(3Crv)。存款函數是EIP-4626規范的一部分,它指定要存入多少資產以及將接收金庫份額的帳戶。存款函數返回給接收方會鑄造多少金庫份額。

數據:DeFi鎖倉量為1695億美元:金色財經報道,據Debank數據,當前DeFi全網鎖倉量(TVL)達1695億美元。目前鎖倉量最多的三個協議分別是:1.Maker(184億美元)、2.Curve(177億美元)、3.PancakeSwap(151億美元)。[2021/11/14 6:50:48]

例如,存入3Crv Convex mUSD金庫將從調用方轉移3Crv,并將vcx3CRV-mUSD金庫份額轉移到接收方。

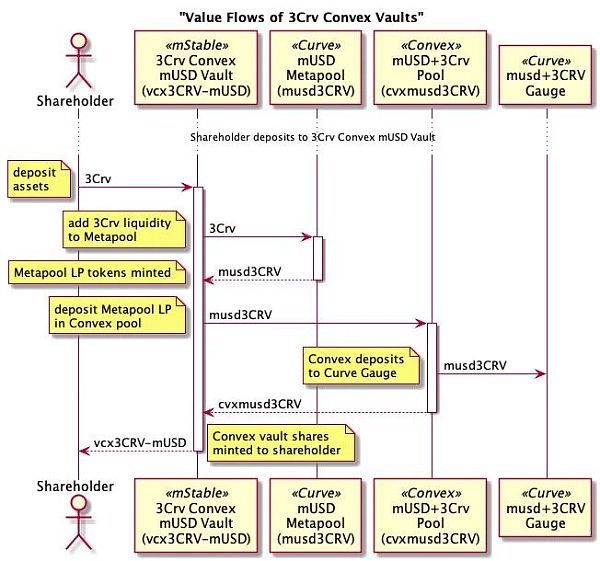

EIP-4626標準的強大之處在于,在投資池中有一種通用的投資方法,但對資產可以投資到底層平臺的內容和時間沒有限制。對于mStable的3Crv Convx mUSD 金庫來說, 3Crv被添加到Curve mUSD Metapool中,然后產生的流動性提供者代幣(musd3Crv)被存入Convex mUSD池中,該池會投資于Curve mUSD gauge并獲得更高的回報。

這個過程中的一個技術挑戰是如何防止三明治攻擊。

DeFi衍生品協議Perpetual Protocol成立資助委員會管理資助資金:8月16日,DeFi衍生品協議Perpetual Protocol宣布成立資助委員會以管理資助資金,該委員會的成員包括Perpetual Protocol的創始人及合伙人、項目早期投資者Zee Prime Capital與Multicoin Capital的代表、CMS Holdings的量化交易員以及三名社區成員。該委員會將管理50萬PERP (在撰寫本文時約為750萬美元)的基金,為鏈上交易策略與產品的開發、代幣質押相關應用的開發以及提高Perpetual Protocol知名度的內容創作者提供資助。

目前委員會已批準的項目包括Perpetual最大的第三方交易入口Apex.win、DeFi多鏈移動錢包Frontier Wallet以及Perpetual看板及分析工具Perp Terminal。(Medium)[2021/8/16 22:17:48]

什么是三明治攻擊?如何預防它們?

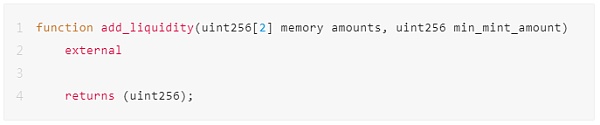

當我們向Curve Metapool(或任何其他池)添加流動性時,我們指定自己想存入的資產數量和流動性提供者(LP)代幣的最小數量。對于mUSD Metapool,金額是一個包含兩項的數組。第一個是mUSD的量,第二個是3Crv的量。3Crv Convex金庫只存3Crv,因此金額數組的第一項將為零。

數據:以太坊上DeFi協議總鎖倉量606.3億美元:據歐科云鏈OKLink數據顯示,截至今日17時,以太坊上DeFi協議總鎖倉量約合606.3億美元,環比下降1.49%。

近24小時鎖倉量增幅前三名的DeFi協議分別是Idle V4(+19.22%),Cream V2(+13.83%)以及DOS Network(+12.55%)。

當前鎖倉量排名前三的DeFi協議分別是WBTC 72.3億美元(+0.91%),Maker 66.7億美元(-2.92%)以及BDP 61.1億美元(-1.56%)。[2021/3/11 18:36:22]

開發金庫時的一個技術挑戰是我們如何設置預期流動性提供者代幣的最小數量。

僅僅將min_mint_amount設置為零是不夠的,因為它會讓存款交易受到三明治攻擊。但在我們深入了解三明治攻擊是如何工作之前,我們需要更多地了解Curve Metapool定價是如何工作的。由于金庫只添加兩個池代幣(mUSD和3Crv)中的一個,因此它接收到的Metapool流動性提供者(LP)代幣的數量將取決于Metapool中mUSD和3Crv的余額。池中的 3Crv 越多,當僅將 3Crv 添加到 Metapool 時,返回的 LP 代幣就越少。

DeFi 概念板塊今日平均漲幅為0.04%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為0.04%。47個幣種中22個上漲,25個下跌,其中領漲幣種為:HOT(+31.46%)、IDEX(+14.62%)、RSR(+8.49%)。領跌幣種為:HDAO(-13.45%)、AST(-9.01%)、SRM(-8.21%)。[2021/2/28 18:00:09]

例如,如果Curve的mUSD Metapool添加了 200 萬個 mUSD,600 萬個 3Crv 和 100k 個 3Crv,則將收到 100,068 個 LP 代幣 (musd3Crv)。如果 Metapool 有 600 萬個 mUSD,添加了 200 萬個 3Crv 和 100k 個 3Crv,將收到 100,892 個 LP 代幣 (musd3Crv)。

那么三明治攻擊是如何實現的呢?

攻擊者在將交易包含到區塊之前,就會監控Mempool中可能被利用的交易。為了利用交易,他們賄賂區塊生產者,將他們的交易包含在可利用的交易之前和之后。也就是說,他們將易受攻擊的交易與自己的交易夾在一起。如果有一筆交易將 3Crv 添加到最低 LP 金額為零的 mUSD Metapool,則攻擊者的第一筆交易將是減少 Metapool 中的 mUSD 數量。這意味著在易受攻擊的添加流動性交易中收到的 Metapool LP 代幣數量遠低于應有的數量。在第三個交易中,攻擊者返還在第一個交易中刪除的mUSD,并將收益裝入囊中。

調查:少數用戶在DeFi耕作領域獲利且面臨極大風險:9月22日消息,加密數據網站CoinGecko發布一份調查發現,DeFi領域加密耕作盈利趨勢僅限于少數用戶,而這些用戶所承擔的風險可能比他們意識的要大。調查稱,40%參與加密耕作的用戶并不能自行閱讀和評估智能合約代碼風險。(Decrypt)[2020/9/22]

例子

使用Curve的mUSD Metapool,池中有6,000,000 mUSD和3Crv, 11,917,295個LP代幣(musd3Crv)和1.018095美元的虛擬價格。

攻擊者通過使用 6,500,000 (54.5%) 池流動性提供者 (musd3Crv) 代幣從池中提取 5,973,425 的mUSD,使用他們池中的大部分流動性提供者代幣 (musd3Crv) 來平衡池。使用remove_liquidity_one_coin函數進行單邊提款,池中剩下 0.43% mUSD 和 99.56% 3Crv。虛擬價格上漲了近1%,至1.019105,因為大量不平衡的提現為池收取了費用。

受害者使用add_liquidity函數將100,000個3Crv添加到不平衡的池中,且沒有最小流動性提供者數量。如果池是平衡的,受害者得到81978個LP代幣而不是100371個。這意味著受害者得到的LP代幣比他們應該得到的少18,393個(18%)。以美元計算,受害者得到的美元價值減少了18,643(18%)。

對于第三個也是最后一個交易,攻擊者使用add_liquidity將他們從第一個交易中提取的5,973,425個mUSD添加回池中,以接收6,503,610個LP代幣(musd3Crv)。比第一次交易多取了3610美元。池的虛擬價格將增加1%至1.019216,因為這是另一個不平衡的交易。以美元計算,攻擊者的LP價值從6,500,000 * 1.018095 = 6,617,617美元上升到6,503,610 * 1.019216 = 6,628,583美元,增加了10,966美元(1.65%)。

如果受害者損失了18643美元價值,而攻擊者只獲得了10966美元價值,那么缺失的7677美元價值在哪里?

使池失衡的0.04%費用由流動性提供者和Curve投票托管的CRV (veCRV)持有者平均分攤。攻擊者未持有的 5,417,295 LP 代幣的價值從 5,515,323 美元增加到 5,520,794 美元。這比池費用的 50% 增加了 5,471 美元。增加的美元價值歸于托管 CRV (veCRV) 持有人。

Curve的保護

為了防止三明治攻擊,在向Curve Metapool添加流動性時,需要指定一個合理的最小LP代幣數量。通常,DeFi 協議會在交易中傳入相當數量的金額。Curve池中的add_liquidity函數就是min_mint_amount的一個很好的例子。但是對于標準的EIP-4626存款函數,沒有定義參數來指定最小金額,因此我們無法傳入相當數量的鏈下計算的Metapool LP代幣。

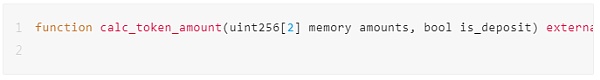

Curve池有一個calc_token_amount函數,它可以計算池代幣存款收到的 LP 代幣數量。但這不能用來防止三明治攻擊。如果已經運行了一個交易來平衡池,那么calc_token_amount函數將只返回當前不公平的LP代幣數量。

因此問題仍然存在,EIP-4626函數沒有辦法傳遞最小量。打破標準來添加這一點是不可取的,使用預言機也是次優的。我們需要鏈上方法。

mStable的方法

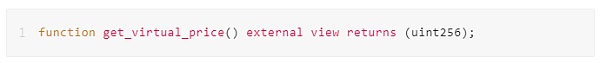

mStable的金庫獲得一個公平的Metapool LP代幣價格的方法是使用Curve Metapool和Curve 3Pool的虛擬價格。get_virtual_price函數以美元為單位返回池的流動性提供者代幣的價格。它通過計算池的不變式來實現這一點,該不變式是池中代幣的美元價值除以代幣的總供應量。由于池中代幣的余額不影響池的不變值或總美元價值,虛擬價格不會受到三明治攻擊。

對于存入mStable金庫的存款,我們需要在Curve的3Pool LP代幣(3Crv)中對Metapool LP代幣進行定價,因為這是我們在金庫中使用的資產。為此,我們得到3Pool虛擬價格,并將其除以Metapool LP代幣價格。

一旦我們有了一個合理的價格,我們就可以通過目前配置為 1% 的滑點系數來降低它。這個調整后的公平價格用于計算在向池中添加3Crv流動性時可以接收的Curve Metapool LP代幣(musd3Crv)的最小數量。

存款的全部流程如下:

結論

雖然標準在標準化和獲得采用方面起著巨大的作用,但像這樣的問題提醒我們,在DeFi方面沒有輕松的勝利。我們需要認識到現有標準的局限性,并為它們尋找最佳的解決方案。

Source:https://medium.com/mstable/solving-the-issue-with-slippage-in-eip-4626-3af9a5d8e597

去中心化金融社區

個人專欄

閱讀更多

金色早8點

比推 Bitpush News

Foresight News

PANews

Delphi Digital

區塊鏈騎士

深潮TechFlow

鏈捕手

區塊律動BlockBeats

比推BitpushNews

DeFi之道

在基礎設施層,我們預計 2023 年將成為以太坊擴展最重要的年份之一。 最近的暴雷事件推動人們轉向“優質”L1項目,尤其是大多數客戶、流動性和基礎設施所依附的以太坊,明年我們將把重點放在現有項目.

1900/1/1 0:00:00這場幣安與 FTX 的戰爭沒有贏家!加密世界大跌,恐慌蔓延。 你敢相信 全球第二大加密交易平臺 FTX(2021.7 估值 180億美元)在 48 小時里直線崩盤而身處漩渦中心的 SBF也在一天.

1900/1/1 0:00:00作者:月之暗面 推特作為社交巨頭終于花落馬斯克之手,開啟了Web 2社交平臺向Web 3社交協議的進化之旅,在一系列大刀闊斧的改革進程下,我們依稀可以窺見未來的大致方向:引入更多的區塊鏈技術.

1900/1/1 0:00:00原文標題:《 MEV 對 Uniswap 的影響 》原文作者:EigenPhi原文編譯:angelilu,Foresight NewsMEV(最大可提取價值)距離最初的概念被提出不久.

1900/1/1 0:00:00眾所周知,工業是國民經濟的主體。近五年來,作為我國工業發展關鍵支撐的工業互聯網已經取得了顯著的成績。因此,工業的發展必須適應新時代的發展,我國工業互聯網必須進一步走上新的道路.

1900/1/1 0:00:00告別2022,2023年CES展(國際消費類電子產品展覽會)如期而至。英偉達的發布會依然分顯卡、機器人(9.250, 0.06, 0.65%)、汽車等多個板塊.

1900/1/1 0:00:00