BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD-0.53%

ETH/HKD-0.53% LTC/HKD+0.31%

LTC/HKD+0.31% ADA/HKD-1.27%

ADA/HKD-1.27% SOL/HKD-0.29%

SOL/HKD-0.29% XRP/HKD-2.06%

XRP/HKD-2.06%來源:twitter

作者:Joel John

近幾月,市場動蕩不安,事態頻發,隨著最大的加密貨幣繼續遇到前進的障礙,全球數字資產市場仍被熊市占領。但不可否認的是,加密市場依然在經歷著難以置信的增長和創新。

從以太坊的合并,到一眾公鏈的爭奇斗艷;從DeFi的泡沫膨脹到如今的超1000億美元的行業;以及比特幣達到69,000美元的價格峰值,NFT的銷售額超過220億美元。這些歷史記錄都在告訴我們,加密市場以前所未有的方式吸引了公眾的眼球。

雖然加密市場處于深熊已久,但從鏈上數據來看,web3生態已經逐步開始占據市場份額,數字資產行業依舊在按照自身的進程踏上了發展之路。

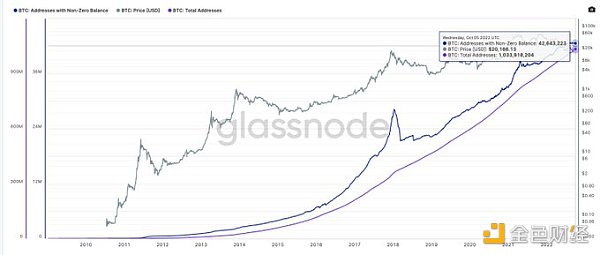

從比特幣開始,截至2022年7月,已經創建了10億個比特幣錢包。其中,約4200萬的余額為非零。比特幣花了大約4年的時間才看到它的第一個100萬個非零余額錢包。最后一百萬花了六個月的時間。

這個數字很容易被認為是“灰塵錢包”。2011年隨機交易中持有少量比特幣的錢包可能會加起來。持有1個以上比特幣的錢包設置了一個新的ATH,盡管它花費了100倍以上的成本來獲得一個比特幣,大約5年前。

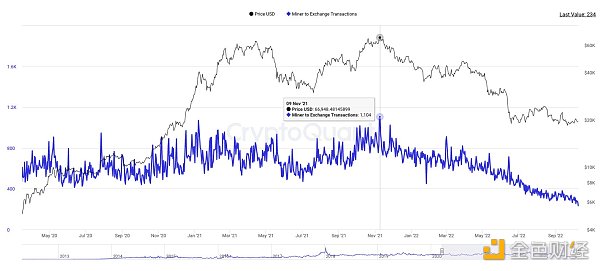

礦工交易所交易量正在減少

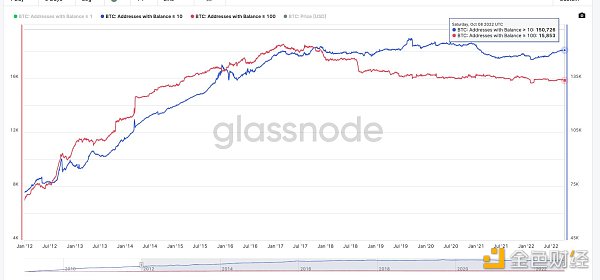

自2017年6月價格上漲以來,一些較大的錢包已經撤資。持有超過 100 個比特幣的錢包在 2017 年 6 月達到 18,000 個錢包的峰值,而持有超過 10 個比特幣的錢包在 2019 年 9 月左右達到 150,000 個,從那時起他們或多或少地持平。

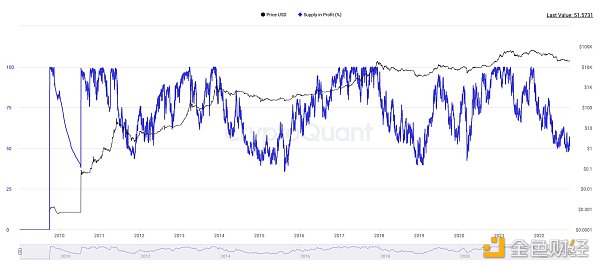

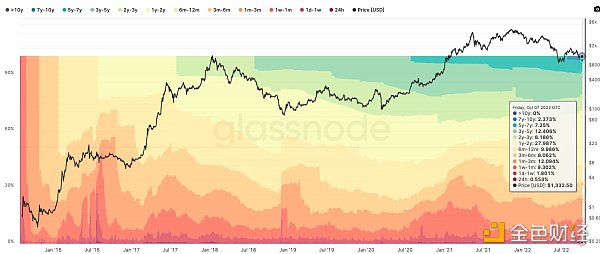

利潤供應百分比取最后一次移動代幣時的比特幣價格和當前價格,以查看代幣是否盈利。在 ATH中,所有UTXO都盈利。目前,約 54% 的 UTXO處于綠色狀態。從歷史上看,該指標的底部約為40%。

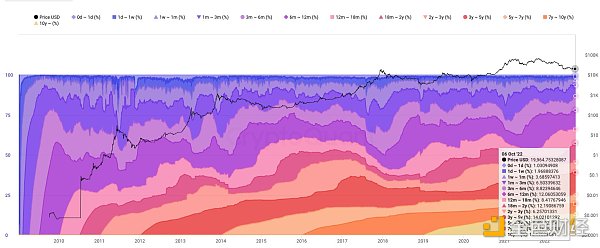

年齡組查看網絡資產在不同時期移動的百分比。假設移動一些較舊的代幣將導致價格降低,因為它們以更便宜的價格獲得約 40% 的代幣在 3 年或更長時間內沒有移動(包括 Satoshi 的代幣)。

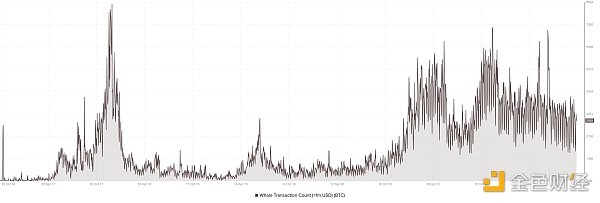

衡量比特幣使用情況的一種方法是計算價值超過 100 萬美元的交易數量。雖然這取決于比特幣的價格,但這里正在建立一個下限。每天都有大約 3000 筆價值超過 100 萬美元的比特幣出現在比特幣上。

近 10% 的比特幣供應目前依賴于交易所(約 226 萬枚代幣) 在高峰時期,這個數字接近 300 萬枚比特幣。在過去的一年中,大約有 100 萬人或多或少地流向了主要經紀人。

元宇宙公司GigaSpace完成新一輪戰略融資,STEPN母公司參投:7月7日消息,總部位于香港的元宇宙公司 GigaSpace 宣布完成新一輪戰略融資,STEPN 母公司 Find Satoshi Lab 和 Web3 風險投資基金 ProDigital Future Fund 參投,本次融資的具體金額暫未披露。該輪融資將用于推動 STEPN City 發展。Find Satoshi Lab 將提供戰略指導和資源,以推動 GigaSpace 增長和市占率。

該輪融資是下一輪戰略融資的基礎,GigaSpace 的目標是今年完成 300 萬美元募資,Prodigital Future Fund 將牽頭新一輪戰略投資。GigaSpace 將利用這筆資金加速業務擴張。[2023/7/7 22:24:29]

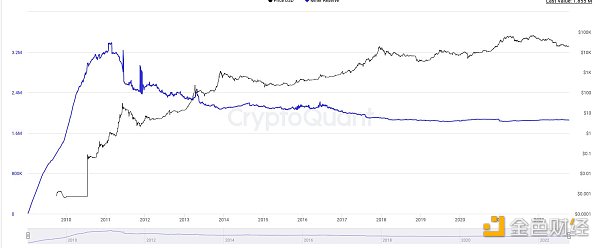

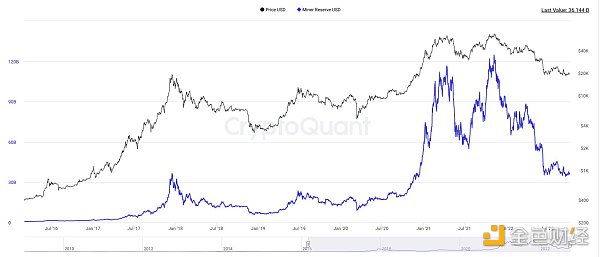

礦工是新幣進入市場的供應鏈的關鍵部分。確定由他們持有的錢包持有略高于 190 萬比特幣(9%)的供應量。他們似乎是強勢持有者——可能是由于通過期權等鏈下工具進行對沖。

在高峰期,礦工持有價值接近 1680 億的比特幣。這個數字現在約為 330 億美元。如前所述,暗示他們失去了所有這些收益是不公平的。其中很大一部分很可能被對沖。

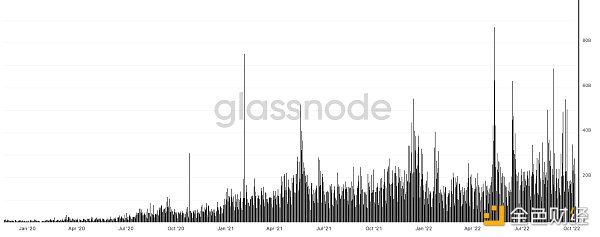

相關性不是因果關系等等——但值得觀察的是,去年,礦工擁有的錢包對交易所進行的交易數量最多。自那時以來,礦工到交易所的交易一直在下降。

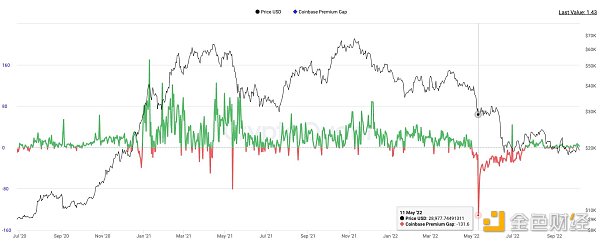

coinbase溢價指數著眼于 coinbase pro 價格(對于 BTC,以美元為單位)和 binance 上的價格(對于 BTC,以美元計)之間的差異,這是衡量美國投資者購買 BTC 的興趣的指標。最近有點平,但值得注意的是 2022 年 5 月的折扣。

由于 Do Kwon,這一溢價差距從 2021 年 1 月 Elon 談論比特幣時的約 160 美元的高點下降到約 140 美元的低點。 目前,它像其他市場一樣保持波動。

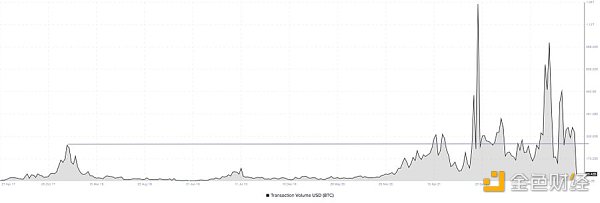

平均每周有大約 3500 億比特幣通過比特幣進行轉賬。從規模上看,大約是印度每年入境匯款的 5 倍 這個數字根據 BTC 的價格而變化,但仍高于 2017 年的 2000 億美元范圍。

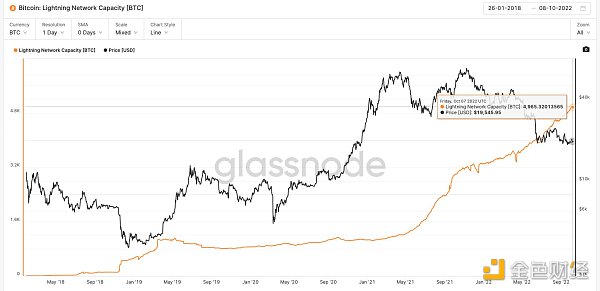

目前,wBTC上的代幣比閃電網絡的容量多約 50 倍。

荷蘭合作銀行:美聯儲或在五月加息25個基點后維持利率不變:金色財經報道,荷蘭合作銀行認為,聯邦公開市場委員會(FOMC)昨天一致決定將聯邦基金利率目標區間從4.50—4.75%上調25個基點至4.75—5.00%。荷蘭合作銀行經濟學家剔除其6月份加息25個基點的預期。不過,他們仍認為美聯儲將在今年剩余時間內維持利率不變:“接下來FOMC不希望加息太多,預計今年只會再加25個基點。FOMC預計,銀行收緊信貸將為央行完成其余的抗通脹工作。你能在美聯儲主席鮑威爾問答環節中意識到信貸緊縮是美聯儲的新貨幣政策工具。我們將聯邦基金利率目標區間的預測從5.25—5.50%下調至5.00—5.25%,預計只會再加息25個基點一次。我們堅持FOMC今年不會轉向的預測。”[2023/3/24 13:23:16]

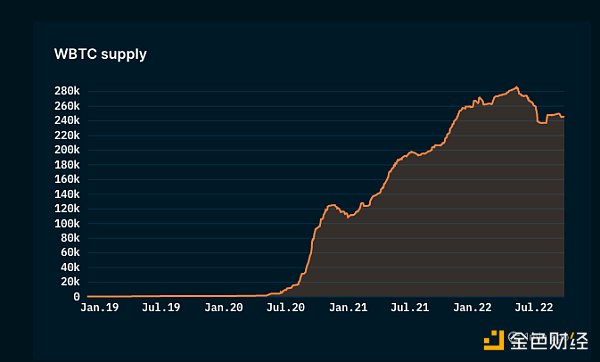

其中約 25 萬比特幣,約 6 萬比特幣在 MakerDAO 的鼎盛時期。現在這個數字接近 40000。DeFi 收益率自然是以太坊和比特幣之間這種混合的關鍵驅動力。

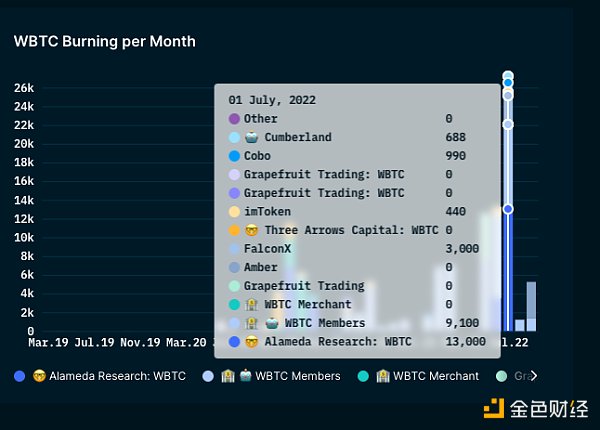

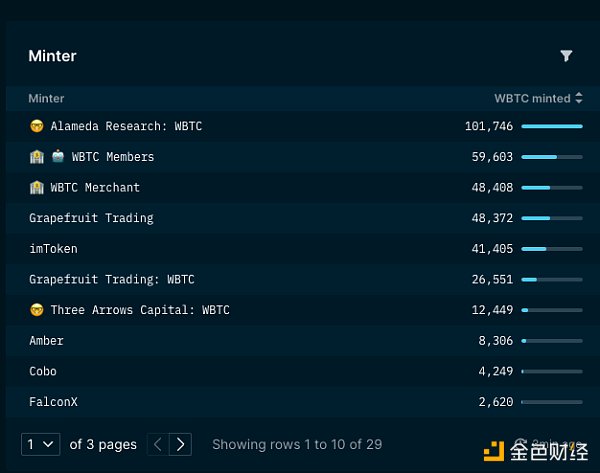

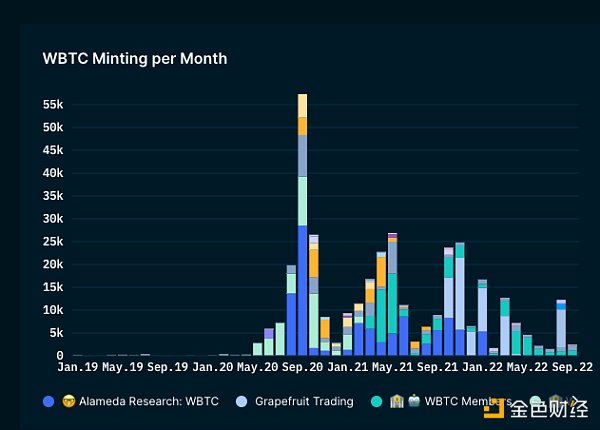

像 Alameda、Grapefruit 和 3 Arrows (uh) 這樣的玩家——在歷史上對它的采用至關重要。6 月份大火的部分原因是市場在 5 月份自我調整并對每個人的資產負債表進行了壓力測試。

就市場份額而言,沒有任何東西可以與 WBTC 相提并論。第二大玩家擁有 5% 的 BTC-on-eth 供應。考慮到它們的分布和覆蓋范圍,我認為 Binance 推出的類似產品可能會產生巨大的吸引力。

話雖如此,看起來對比特幣包裝變體的興趣確實在下降。在鼎盛時期,我們看到每個月有近 55k wBTC 被鑄造出來。8月份,這個數字下降了約80%。

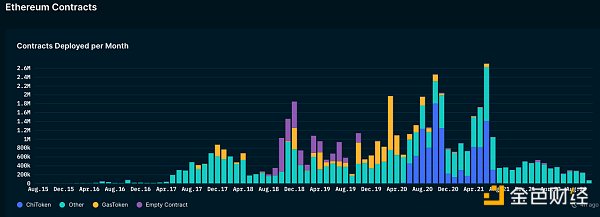

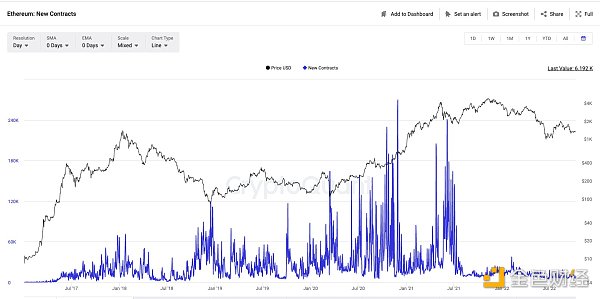

接下來,我們研究以太坊發生了什么。如果我們將部署的智能合約作為衡量開發人員興趣的指標——可以說活動已趨向 2019 年的水平。然而,這并沒有說明其他連鎖店可能會吸引開發者的注意力這一事實。

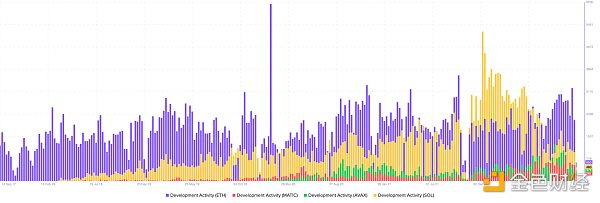

Santiment 有一個開發者活動指數,該指數需要幾個 GitHub 存儲庫及其活動來給出指示性衡量標準。下面是 Solana、Matic、Avalanche 是如何趕上以太坊的。注意:數據非常簡陋,本身并沒有多大意義/有差距。

Proof首席執行官兼聯合創始人個人錢包遭黑客攻擊:金色財經報道,Proof 的首席執行官兼聯合創始人凱文·羅斯 (Kevin Rose )周三在推特上表示,他的個人錢包遭到黑客攻擊。在他的推文中,Rose建議他的 160 萬粉絲避免購買任何 Chromie Squiggles,這是 Art Blocks 創始人埃里克卡爾德隆(又名 Snowfro )的一個生成藝術 NFT 項目。羅斯說他丟失了 25 個 Squiggles,以及“其他一些 NFT”,包括一個 Autoglyph。

二級市場OpenSea上 Squiggle 的底價為 13.3 ETH,在撰寫本文時約為 20,700 美元。更稀有的 Squiggles NFT甚至以高達 945 ETH或 280 萬美元的價格售出。[2023/1/26 11:30:36]

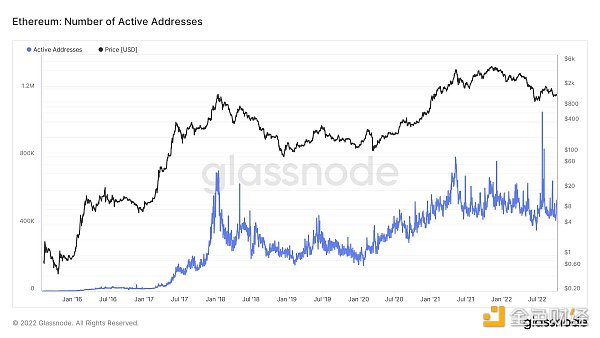

開發人員在多個地方進行開發,但以太坊發生了什么?我們從基礎開始。活躍的錢包是一個很好的起點。我發現有趣的是,盡管經歷了一年的熊市——以太坊錢包并沒有明顯回落至新低。

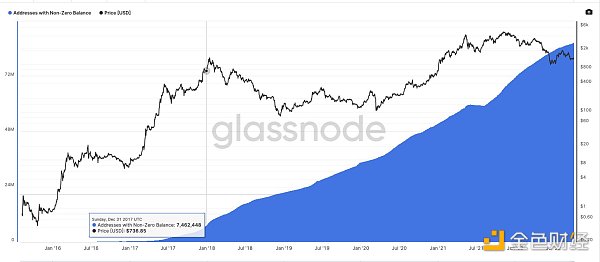

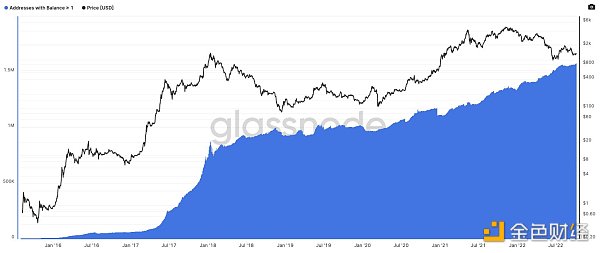

每日活躍地址增加 2 倍并不多——但令人印象深刻的是。自上次 ATH 以來,以太坊上的非零錢包已從約 800 萬增加到 8600 萬。誠然,人們使用多個錢包——這是衡量網絡活動的一個不錯的指標。

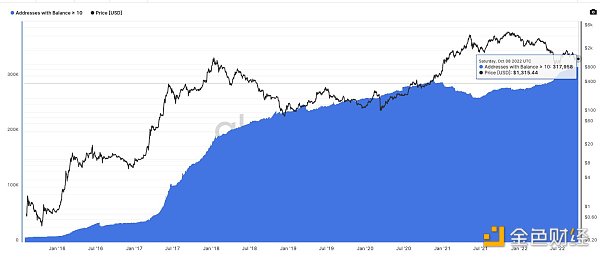

人們總是會爭辯說這些是灰塵錢包——所以我們探索了每個超過 1 ETH 和 10 ETH 的錢包。這兩個指標都處于歷史最高水平。今天有大約 158 萬個錢包超過 1 個 ETH,而 2018 年 1 月為 88.2 萬個。

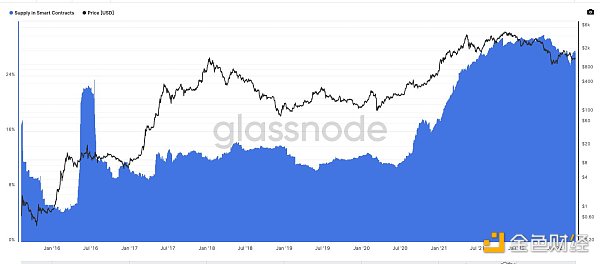

人們是否信任網絡的衡量標準是智能合約中供應的百分比。在 ETH 中,其 27% 的供應來自智能合約。熊市也沒有影響這個數字。

持有以太坊的前十名錢包中有四個是智能合約或其變體——它仍然是 CeFi 逐漸失去智能合約份額的少數資產之一。所以可以肯定地說——人們正在使用以太坊——并且越來越多地使用它的智能合約。

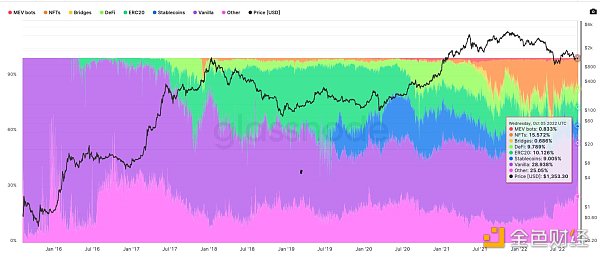

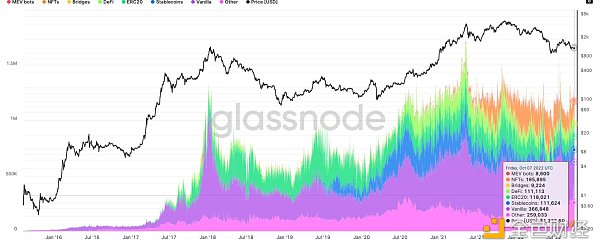

這張圖表分解了網絡上的交易類型。2018 年,當它達到 ATH 時——網絡上大約 60% 的交易只是將 ETH 從 a 發送到 b。這個數字現在下降到 30%。

NFT 占 15%

穩定幣占 9%

今日恐慌與貪婪指數為27,等級仍為恐慌:金色財經報道,今日恐慌與貪婪指數為27(昨日為28),恐慌程度較昨日略有上升,等級仍為恐慌。

注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2022/12/27 22:10:13]

DeFi 10%

NFT、DeFi 和穩定幣轉賬等用例實際上遠遠超過了一天內與 erc-20 代幣相關的交易數量。

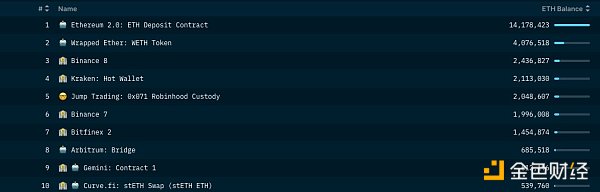

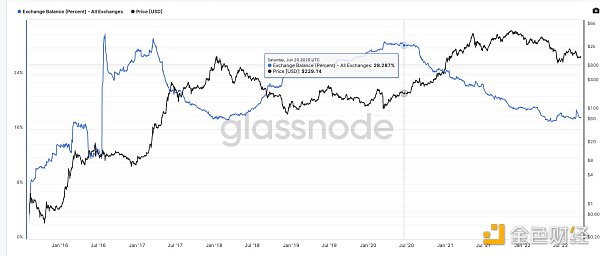

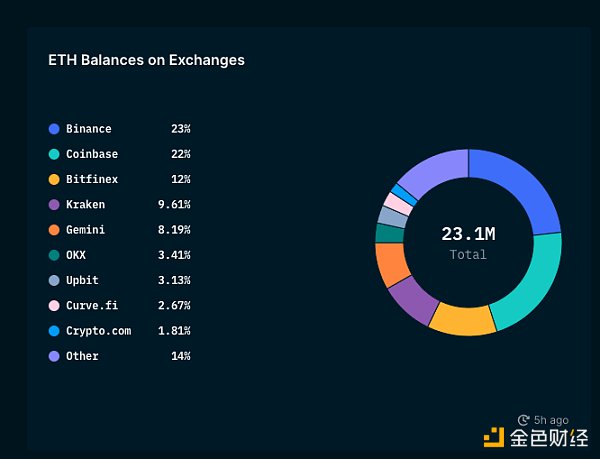

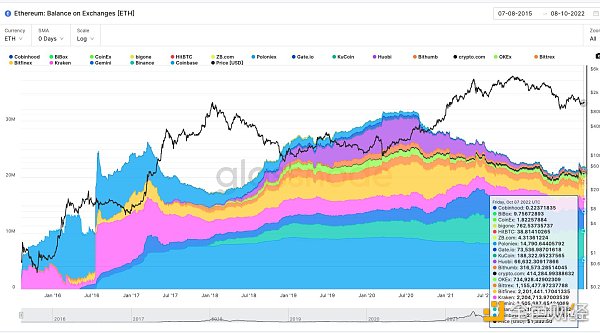

大部分余額由 Binance 和 Coinbase 持有,它們共同控制著交易所持有的約 44% 的 ETH 余額。這里的第二張圖表顯示了 Coinbase 如何在 Binance 趕上時在市場份額上停滯不前。

ETH正在離開交易所

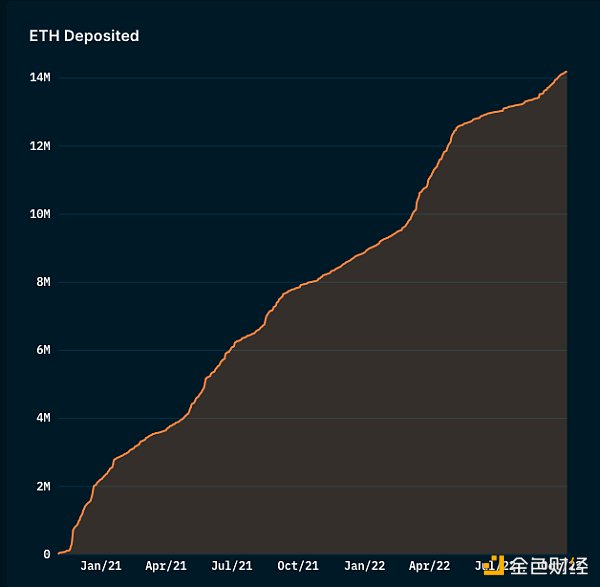

這一趨勢的主要貢獻者是 DeFi。自 2021 年 1 月以來,已有約 1400 萬 ETH 用于質押 ETH2。

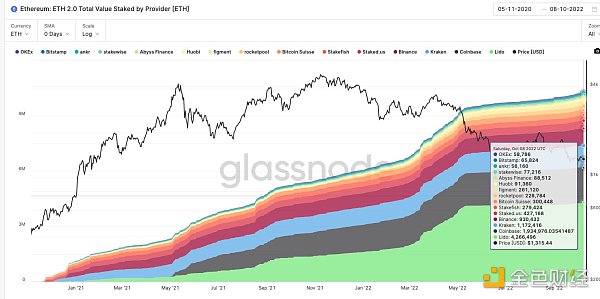

對此進行了很多討論,但有趣的是,Lido遠遠取代了成熟的交易所替代品,當涉及到質押的總價值時,Lido通過它質押了約 400 萬個 ETH,而通過 binance+ 質押了 300 萬個 ETH。

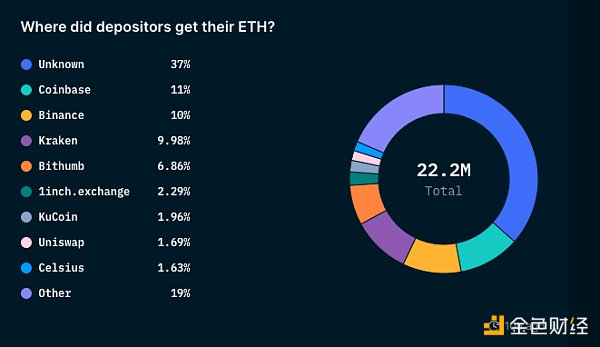

之所以說兌換存款用于質押,是來自 Nansen 的這張圖表——大約 40% 的質押 ETH 可以追溯到中心化實體。

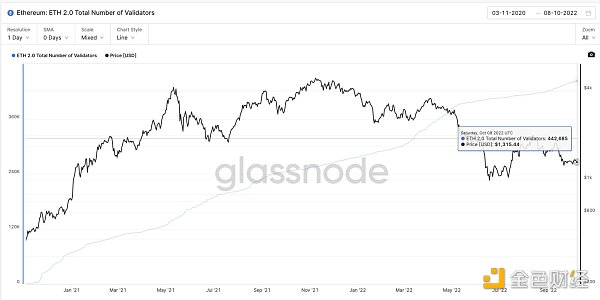

截至撰寫本文時,網絡上有超過 442000的驗證者。因此,對于 ETH 持有者來說,部分吸引力在于他們可以看到未來 ETH 質押的理論收益率約為 4.5%。

近 30% 的ETH 供應已休眠兩年或更長時間。在這里忽略了 1 年以上的 hodlwave,因為 ETH2 賭注影響了這個指標。這是愿意承受多個周期的供應的很大一部分。

哈薩克斯坦制定首部關于數字采礦和加密貨幣的行業法案:金色財經報道,在相關立法倡議下,哈薩克斯坦馬吉利斯(議會下院)制定了哈國首部關于數字法領域的行業法案。該法案對哈薩克斯坦境內的數字采礦進行了法律規范。議員指出,數字采礦的合法化以及對加密貨幣生產商缺乏進一步監管,直接導致了哈薩克斯坦境內能源消費行業出現了一定程度的發展失控。議員強調,“灰色”數字礦企在不受監管的情況下對能源的使用,直接導致了國內電力資源的短缺,并嚴重的影響到了國家能源安全。議員同時指出,合法的加密貨幣采礦業被認為是哈薩克斯坦的大型投資行業,能夠提供穩定的稅收并為國內IT產業的發展做出貢獻。

據議員介紹,根據現行立法,哈薩克斯坦禁止流通無擔保數字資產,即加密貨幣。所有涉及加密貨幣的操作,包括初始項目框架內的采礦和加密交換操作,均僅在國際金融中心進行。[2022/9/29 22:39:52]

持有這種意愿的部分原因是網絡的大部分都處于相對利潤中。1290 美元——接近 46% 的 ETH 持有者仍處于綠色狀態。在 2020 年 3 月的崩盤期間,該指標的歷史最低值約為 18%。

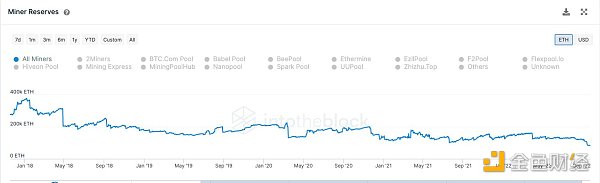

有趣的后果之一是礦工持有的 ETH 減少了。他們有可能拿走了他們的 AUM 并將其用于質押——但自 2018 年 1 月以來,截至撰寫本文時,ETH 的礦工儲備已從約 400000增加到 83000。

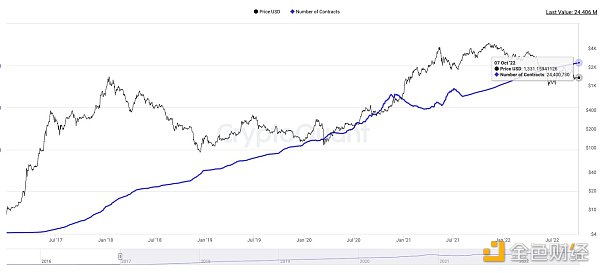

衡量 ETH 增長多少的一種方法是查看部署的智能合約的數量。截至撰寫本文時,網絡上有大約 2400 萬個智能合約。大約是 2017 年反彈期間的 300 萬的八倍。

盡管取得了巨大的領先優勢,但在以太坊上部署新智能合約的興趣正在減弱。因此,這些數字或多或少地回到了 2019 年的水平。開發人員的思想共享很可能被其他新興層 1 捕獲。

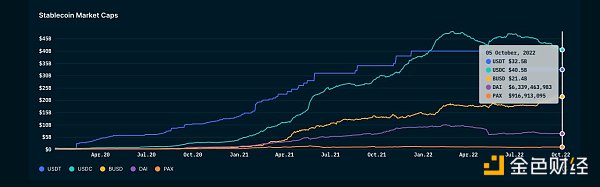

穩定幣擁有所有加密貨幣中最美麗的增長軌跡之一。幾年后,它們的總市值已超過 1000 億美元。2022 年是 USDC 在市場供應方面最終超越 USDT 的一年。

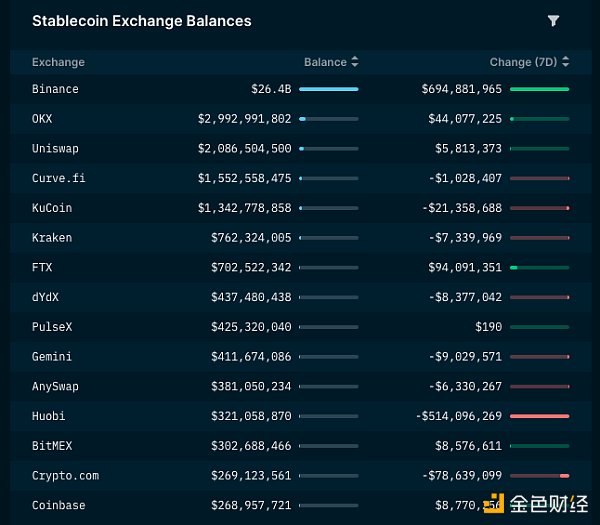

在這約 1000 億美元中,僅幣安一家就擁有 260 億美元的資產負債表。雖然,如果這個數字部分被他們持有的 200 億 BUSD 推高了。純粹從 tether 的觀點來看——Binance 擁有的 USDT 是北美同行(ftx、Kraken)的 20 倍。

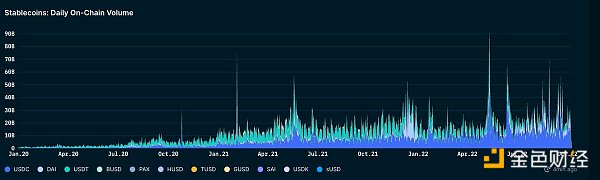

該數據可能存在差距,因為它可能不涉及某些 L2 和非 EVM 鏈。但就交易量而言,盡管存在熊市,但穩定幣在過去兩年中增長了約 22 倍。從每天約 6 億增加到今天的約 140 億。

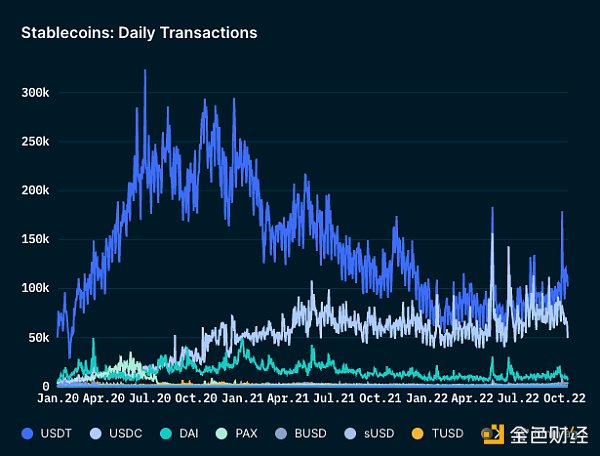

2020 年 6 月,穩定幣 tx 的累計交易量約為每天 50 萬,今天,它接近 20 萬。

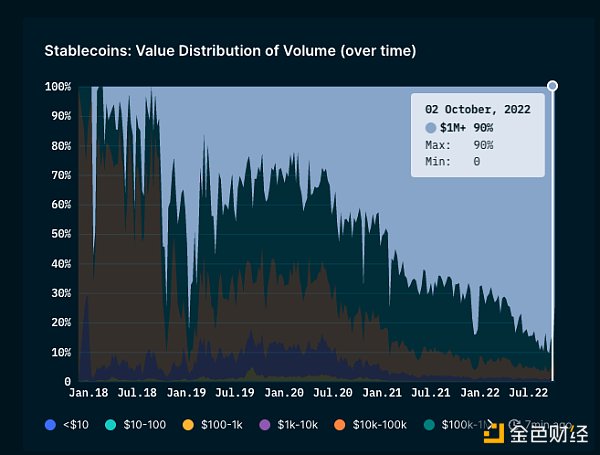

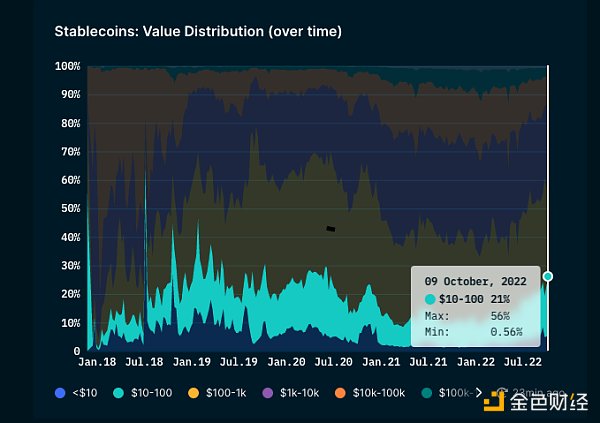

可能發生的情況是

1. 鯨魚在熊市期間使用staples作為持有人資產 ;

2. 更少的錢包帶來更大的穩定幣交易。

我建議的原因是,價值超過 100 萬的交易占今天移動交易量的約 90%,盡管不到交易數量的 0.5%。這與我們通常在傳統經濟中看到的情況同步——所以不足為奇。

我注意到這個數據的一個有趣的事情是,100 美元以下的交易占通過穩定幣進行的所有交易的四分之一。人們仍然使用這些網絡發送少量費用。

由于缺乏對非以太坊鏈的覆蓋,這個數字可能會有所下降。

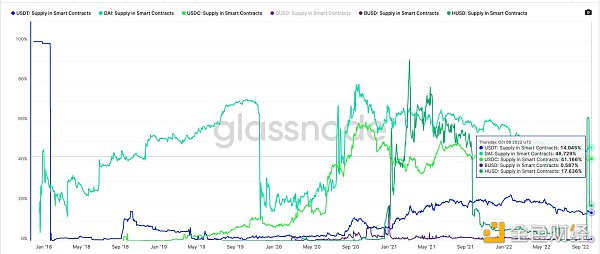

1. BUSD 是智能合約中使用最少的穩定幣;

2. USDT 供應的 17% 來自智能合約;

3. 接近一半的 DAI 和 USDC 都在智能合約上。

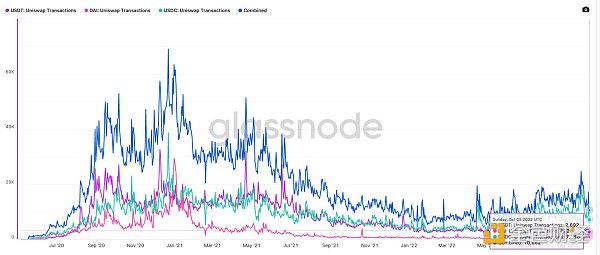

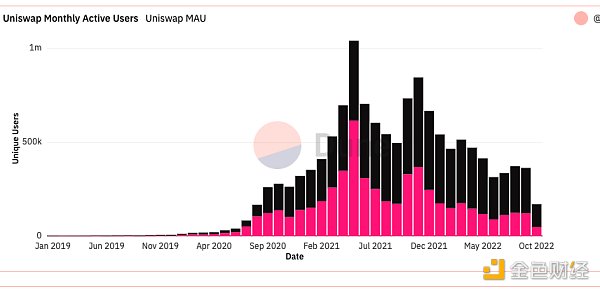

我很好奇這些穩定資產有多少交易發生在 Uniswap 上。在鼎盛時期——通過 uniswap 進行的穩定幣交易量約為 60000+。今天,它接近 10000這是一個顯著的下降(隨著交易量/活動的減少)。

直到 2020 年 1 月,我們在一天之內看到大約 10 億美元通過穩定幣在鏈上流動。這個數字現在在隨機的一天上升了約 25 倍。在 2022 年 5 月的混亂中——價值約 870 億美元的穩定幣在錢包之間移動。

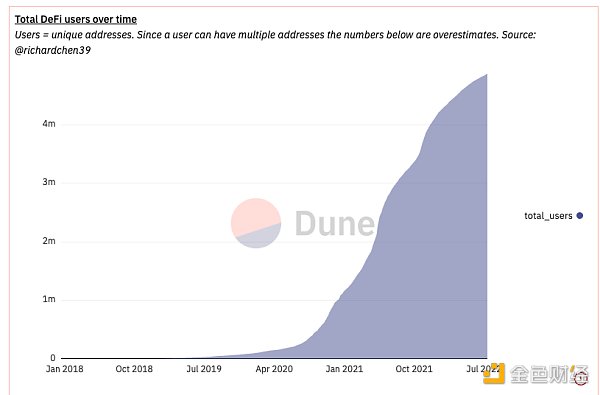

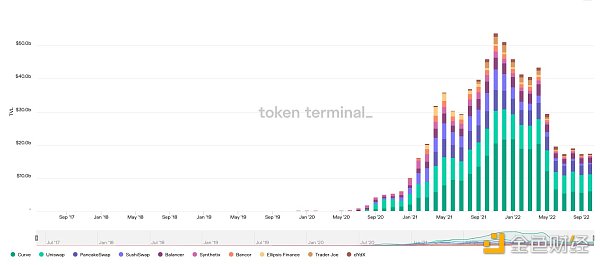

Richard Chen 的這張圖表顯示了 DeFi 的指數增長速度。從 2019 年 1 月的約 4000 用戶到今天的 470 萬。這不包括所有較新的DeFi 原語。DeFi 擁有約 1000 萬用戶,占網絡用戶群的 0.3% 以下。

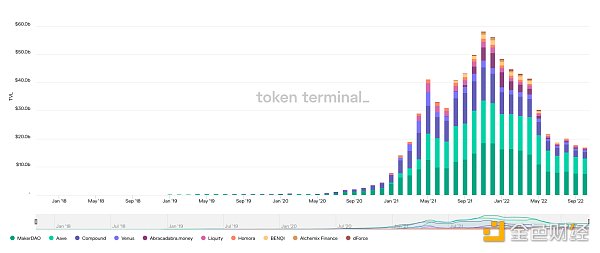

每當媒體報道 DeFi 時——它都急于解釋 DeFi TVL 是如何崩潰的,而沒有考慮到基礎資產價格的下跌。直到 2020 年 5 月,DeFi 才達到了第一個 10 億電視,我們仍然是 50 倍。

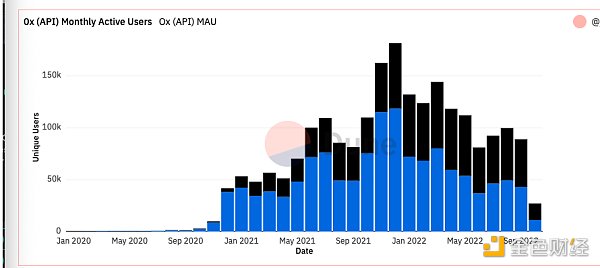

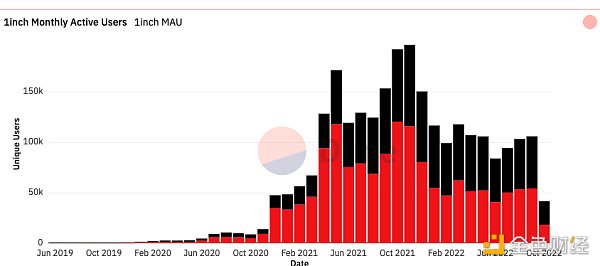

同樣,人們普遍急于澄清 DeFi 上的 MAU 是如何崩潰的。根據我的觀察,在沒有代幣獎勵的情況下,會出現回調,尤其是交易量。但用戶本身并沒有消失。

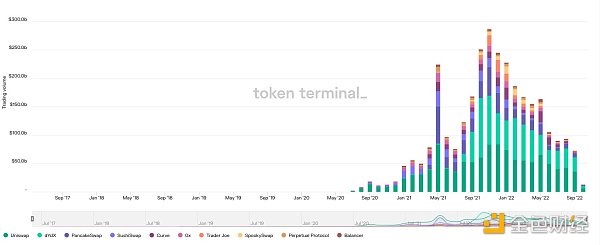

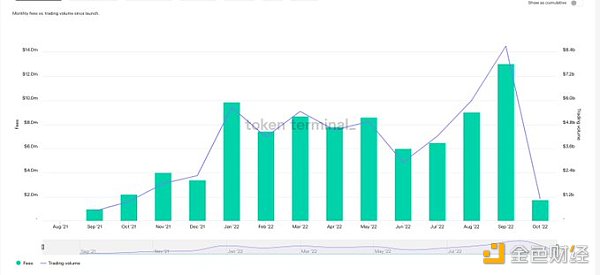

這并不是說交易量沒有受到打擊——我們在 DeFi平臺上的交易量已從 2500 億美元的峰值降至約 1000 億美元。但有趣的是——1000 億美元仍然是 2019 年平均每月 2000 萬美元的交易量的 5000 倍。

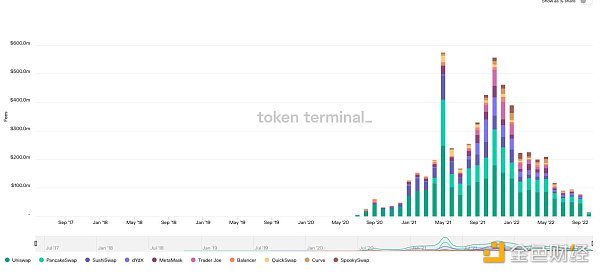

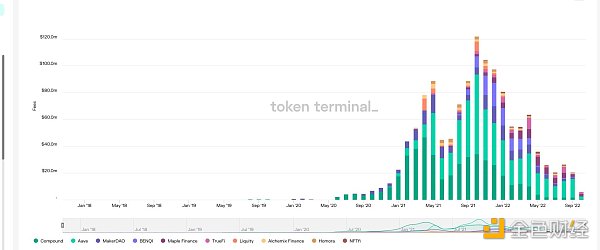

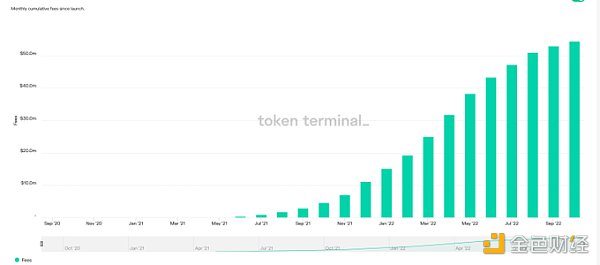

交易量下降 + 缺乏代幣激勵 = 產生的費用降低

在鼎盛時期,著名的 DEX 平臺產生了約 6 億美元的費用;我們現在的費用已降至約 8000 萬美元。

這些平臺上的 TVL 已從 500 億美元下降到約 200 億美元——但就這里的活動下降而言,似乎我們已經形成了底部。那些仍在進行 LPing 和交易的人是粘性用戶,可能會繼續這樣做。

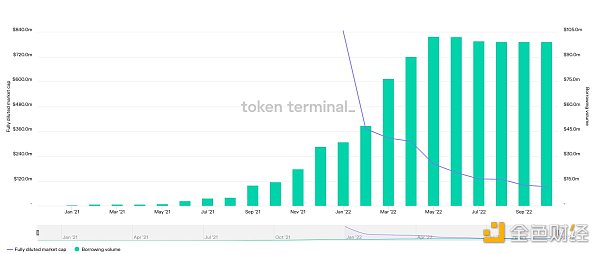

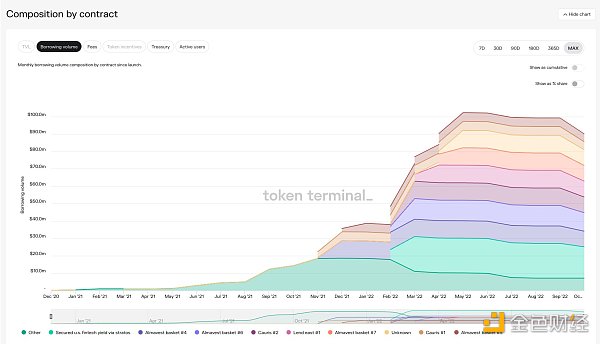

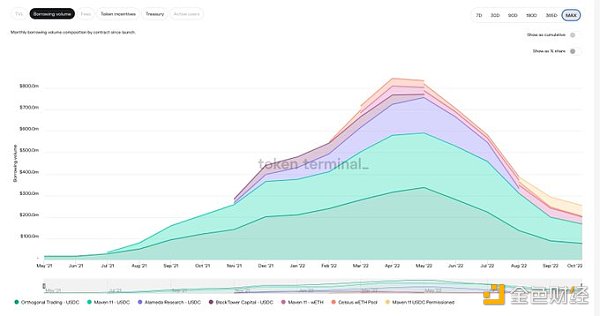

TVL 的下降也適用于借貸應用程序——下降了約 50%——部分原因是 5 月份的崩盤。在鼎盛時期,借貸應用程序處理了約 580 億個,現在約為 180 億個。

缺乏波動性 + 借貸需求打擊了借貸應用程序的費用——這些平臺的累計月費從約 1.2 億降至約 2000 萬。

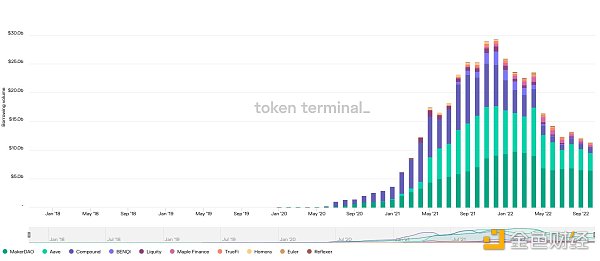

借貸需求已從約 300 億增至 130 億——可以肯定地說,收益率 + 平臺費用一直在長期下降。不過,我確實發現有趣的是,在過去的幾個月里,這個價格有預付費用。

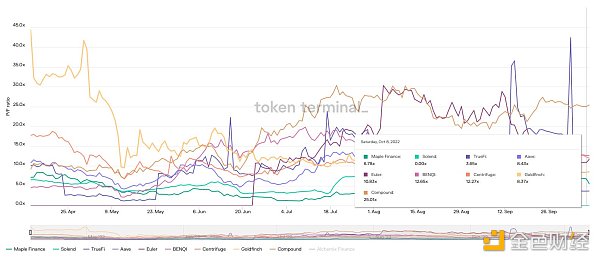

從價格/費用比率來看,像 Maple 和 Goldfinch 這樣的玩家仍然處于 tradfi 銀行倍數。顯然,像 aave 和 Compound 這樣的玩家有與他們相關的溢價,但價格或多或少與預期費用同步。

在過去兩年中,僅借貸應用程序就產生了 12 億美元的費用——這是一個累積圖表。我們仍在下降。

同樣——交易所在過去兩年中收取了約 50 億美元的費用,這里的費用可能是平臺收入 + 代幣激勵的混合——所以在未來,我們可能會看到這里有點停滯,除非平臺活動大幅飆升。

盡管市場狀況不佳,部分市場仍在增長。以 GoldFinch 為例——盡管呈下降趨勢,他們的借貸量仍然保持強勁。

Maple Finance 的貸款服務臺去年已收取 4000 萬美元的費用。曾經,CeFi 貸款渠道一直在努力維持相關性和客戶群。

事實上,抵押貸款不足可能是這個市場周期中最健康的部門之一。下圖適用于 Centrifuge - 他們的費用和借入量均為 ATH。

GMX(可比 dydx)也有類似的趨勢。上個月,該交易所的交易量約為 86 億,這是一個新的 ATH。本月的費用超過 1300 萬美元。可以肯定地說,DeFi 的一部分仍然是健康和強大的。

金色早8點

區塊律動BlockBeats

1435Crypto

金色財經

吳說區塊鏈

比推 Bitpush News

blockin

Block unicorn

Foresight News

Odaily星球日報

Bankless

DeFi之道

Tags:比特幣ETHEFIDEFI2009年買100元比特幣steth幣最新價格defi幣是什么pinetworkdefi幣最新消息

作者:柏亮 10月31日,香港財政司(財經事務及庫務局)正式發布《有關香港虛擬資產發展的政策宣言》.

1900/1/1 0:00:00撰文:Miguel Cienfuegos自從非同質化代幣(NFT)的市場數據在 2021 年登上新聞之后,許多 Web3 的熱愛者和技術專家發布了專門的 NFT 帖子和文章.

1900/1/1 0:00:00文/Muneeb Ali, Stacks創始人;譯/金色財經xiaozou比特幣層大顯身手的時刻到來了。比特幣已經確立了其作為加密行業價值存儲的地位.

1900/1/1 0:00:00作者:Azuma;編輯:郝方舟主戰場、局部戰場、邊緣戰場,局勢分別如何。“第二次穩定幣大戰(Second Great Stablecoin War)已然打響.

1900/1/1 0:00:00作者:Lit Protocol 聯合創始人,David Sneider 來源:Coindesk 親愛的馬斯克先生, 首先.

1900/1/1 0:00:00作者:Natalie Mullins區塊鏈的設計空間最近被打開了:我們不再只是有“單體”區塊鏈.

1900/1/1 0:00:00