BTC/HKD+0.58%

BTC/HKD+0.58% ETH/HKD+0.68%

ETH/HKD+0.68% LTC/HKD+1.67%

LTC/HKD+1.67% ADA/HKD-0.62%

ADA/HKD-0.62% SOL/HKD+3.52%

SOL/HKD+3.52% XRP/HKD-0.8%

XRP/HKD-0.8%原文作者:DeFi Cheetah

原文編譯:angelilu,Foresight News

在本文中你將了解:

1. GMX 如何與其他協議區分開來(交易者的零滑點 + 對 LP 來說沒有無常的損失);

2. GMX 代幣的價值是如何累積的;

3. GMX 的潛在風險和解決方案。

GMX 于 2021 年 9 月推出,是一個去中心化的永續和現貨交易所,直接從用戶錢包以 0% 的滑點、10bps 的費用和高達 30 倍的杠桿率在快速和便宜的網絡上交易 BTC、ETH、AVAX、UNI 和 LINK,沒有 KYC 或地域限制。

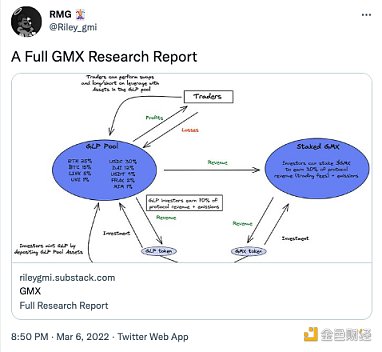

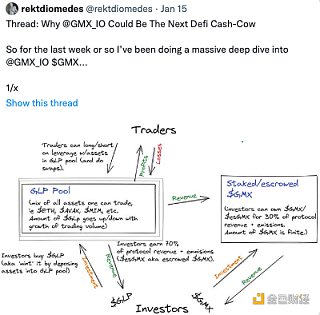

GMX 有一個流動性池 GLP,這是一個為保證金交易提供流動性的多資產池:用戶可以通過鑄造和銷毀 GLP 代幣來做多 / 做空和執行交易。該池從交易和杠桿交易中賺取 LP 費用,這些費用分配給 GMX 和 GLP 持有人。

為了進行杠桿交易,交易者將抵押品存入協議中。交易者可以選擇最高 30 倍的杠桿,杠桿越高,清算價格越高,隨著借貸費用的增加,清算價格將逐漸增加。

例如,當做多 ETH 時,交易者正在從 GLP 池中「租出」ETH 的上行空間;當做空 ETH 時,交易者正在從 GLP 池中「租出」穩定幣相對于 ETH 的上漲空間。但 GLP 池中的資產實際上并沒有被租出。

ETH 2.0總質押數已超1873.90萬:金色財經報道,數據顯示,ETH 2.0總質押數已超1873.90萬,為18738982個,按當前市場價格,價值約333.30億美元。此外,目前ETH 2.0質押總地址數已超73.92萬,為739241個。[2023/5/27 9:45:48]

平倉時,如果交易者押對了,利潤將從 GLP 池中以代幣做多的形式支付;否則,損失將從抵押品中扣除并支付到池中。GLP 從交易者的損失中獲利,并從交易者的利潤中獲利。

在此過程中,交易者支付交易費、開倉 / 平倉費和借入費,以換取對美元做多 / 做空指定代幣(BTC、ETH、AVAX、UNI 和 LINK)的上行空間。

如果交易者選擇提取的與存入的抵押品不同,則視為交易活動,將收取交易費用,按抵押品大小的百分比收取。

GLP 代表流動資金池的份額,類似于用于交易和杠桿交易的資產指數。它可以使用指數中的任何資產鑄造并銷毀以贖回任何指數資產。

GLP 代幣價格是指數中資產總價值的價值,包括未實現頭寸的未實現利潤和損失除以 GLP 供應量。基本假設是每個未平倉頭寸都可能在下一秒被平倉。

LTC近24小時內鏈上交易額為9468.94萬 LTC,同比24小時前上升220.67%:3月8日消息,數據顯示,萊特幣LTC近24小時內鏈上交易額為9468.94萬 LTC,同比24小時前上升220.67%。LTC近24小時內鏈上交易數為15.15萬筆,同比24小時前上升22.02%[2023/3/8 12:48:55]

LP 通過鑄造和持有 GLP 代幣,承擔資產指數的 delta 風險,即持有一籃子加密資產,如果 LP 在存入任何指定的資產后,資產池的市值增加加密資產。

由于 GLP 是根據資金池的市場價值鑄造的,新的鑄造活動不會使現有的 LP 持有者變得更好 / 更糟。

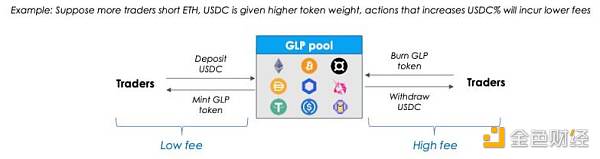

鑄造 / 銷毀 GLP 的費用取決于指數資產是否減持 / 增持,即指數中資產的權重低于或高于其目標權重。如果 ETH 被減持,通過存入 ETH 來鑄造 GLP 的費用較低,因此受到激勵。

目標權重是如何設定的?每周根據持倉量進行調整:如果大量交易者在 Arbitrum 做多 ETH,GLP 池將設置更高的 ETH 目標權重,反之,如果有很大一部分人做空,則穩定幣的目標權重也會提高。

通過 DEX 聚合器可以更容易地實現目標權重:當一些指數資產被減持時,更便宜的掉期費用加上零滑點可以提供最佳價格,以促進路由到 GMX 的大量交易,重新平衡 GLP 池中的資產權重。

河南:到2025年全省元宇宙產業發展初具規模,核心產業規模超過300億元:金色財經報道,河南省人民政府辦公廳近日印發《河南省元宇宙產業發展行動計劃(2022-2025年)》。《行動計劃》明確,到2025年,全省元宇宙產業發展初具規模,核心產業規模超過300億元,帶動相關產業規模超過1000億元,初步形成具有重要影響力的元宇宙創新引領區。建成1個元宇宙核心園區、3-5個特色園區,培育10家具有核心競爭力的元宇宙骨干企業、200家細分領域“專精特新”企業、500家創新型中小企業。[2022/9/27 22:33:10]

持有 GLP,實際上是:

提供流動性(沒有無常損失,如下所述);

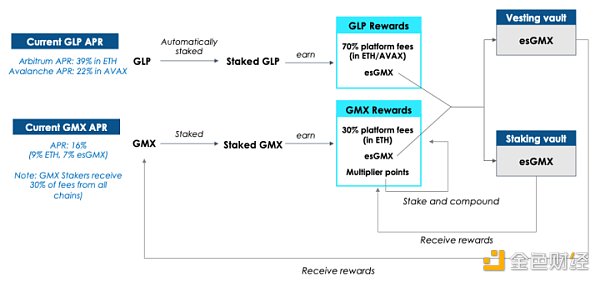

賺取以 ETH 或 AVAX 支付的 70% 的平臺費用;

作為杠桿交易者的交易對手(即賭場中的房子)從他們的損失中獲利;

獲得托管 GMX 獎勵;

對加密指數進行多元化投資。

GMX 沒有使用標準的自動做市商模型 (AMM) (x*y=k),而是使用 Chainlink 提供的動態聚合預言機喂價(來自 Binance 和 FTX)來確定資產的「真實價格」。這有助于實現執行市場訂單的零滑點。

這是因為 GMX 只是從 CEX 中實時提取價格,為交易者提供最佳執行,而無需套利者調整不同 DEX 的價格差異。LP 也受到保護免受無常損失,因為他們不需要承擔價格發現成本。

區塊鏈分析平臺Merkle Science完成1900萬美元融資:8月9日消息,區塊鏈分析平臺Merkle Science宣布其A輪融資增加1900萬美元,BECO Capital、Darrow Holdings和K3 Ventures領投,使該輪融資總金額超過2400萬美元,估值為公開。(CoinDesk)[2022/8/9 12:13:33]

GLP 持有者,作為他們承擔 delta 風險和交易對手風險(交易者獲勝)的回報,將獲得 70% 的平臺費用、從交易者的損失中獲利以及 esGMX,這是一個互惠問題。

在平臺質押 GMX 代幣將獲得 30% 的平臺費用、esGMX 和乘數積分。esGMX 是類似于CurveFinance 的 ve 模型的托管模型,但它沒有硬鎖系統。相反,如果選擇領取獎勵,esGMX 將線性釋放一年。

esGMX 獎勵有兩種使用方式:

它可以像普通 GMX 一樣被質押以獲得獎勵,以及

它可以在 1 年內成為 GMX 代幣,如上所述。

要立即質押 esGMX 獎勵,可以獲得與普通質押 GMX 完全相同的獎勵——更多的 esGMX、乘數和來自平臺費用的 ETH/AVAX 獎勵。

要想在 1 年內歸屬 esGMX,將不會獲得任何獎勵,并且 esGMX 衍生的主要代幣(GLP 或 GMX)在此期間不能提取,否則 esGMX 將被按比例扣減。例如 50% 的本金代幣提取 = 50% 的獎勵被削減。

Animoca Brands旗下機甲格斗鏈游Phantom Galaxies通過出售NFT籌集到1930萬美元:5月17日消息,Animoca Brands和其子公司Blowfish Studios宣布其 AAA 級機甲格斗鏈游Phantom Galaxies完成1930萬美元行星NFT私募融資,共售出7734 顆行星(Planet)和小行星(Asteroid)NFT,這些NFT代表游戲內的資產和效用以及Phantom Galaxies原生加密貨幣。

在本輪行星私募期間中,還有一些戰略支持者投資了Phantom Galaxies,包括紅杉中國、Liberty City Ventures、GameFi Ventures、Everest Ventures Group、Terrace Tower Group、MDDN.co、C Ventures、SMO Capital、Polygon Ventures、Dapper Labs、NFT Live + Cagyjan、Kingsway、3Commas Capital、Double Peak、Mind Fund、Defi Cap、Avocado DAO、YGG 和 YGG SEA等。[2022/5/17 3:23:08]

什么是乘數積分 (Multipller points,MP)?MPs 不是 GMX,但可以像質押一樣賺取費用(除了 MPs 不能賺取更多 MPs),從而通過提高 GMX 質押的收益率為長期 GMX 持有者提供獎金。每秒以 100% 的固定比率賺取 MP。

提升百分比 = 100 *(質押乘數)/(質押 GMX + 質押 esGMX);即 MPs 占用戶質押 GMX & esGMX 總量的比例。

GMX 通過以下方式賺取費用:

交易費用:開 / 平倉是倉位大小的 0.1%;

掉期費:如果在平倉時需要掉期,將收取動態抵押品大小的 0.2-0.8%;

借入費用:(借入資產 /GLP 中的總資產)* 0.01%,在每小時開始時累積;

鑄造 GLP、銷毀 GLP 或執行掉期的動態費用,取決于該行動是否有助于實現 GLP 指數中特定資產的目標權重。

本周返還給 GLP 持有者和 GMX 質押者的費用是從周三中午開始的前一周的交易活動中收取的,當周實際 APR 取決于上周的交易活動。

最大的風險是當市場劇烈下跌時,一些空頭交易者贏了很多,使得 GLP 池因 delta 敞口而縮水,不得不用穩定幣支付空頭交易者的利潤,進一步縮小池規模。

熊市空頭偏斜可能導致 GLP 持有者遭受巨大損失,使 GLP 對 LP 不再具有吸引力并導致 TVL 下降,但根據經驗,GLP 池的 delta 風險以某種方式被交易者的損失對沖(或補償)。

要原因之一是賣空比較困難,這也是大多數人在熊市中虧錢的原因

另一個風險是交易者將無法集體獲利以耗盡 GLP 池。如果 OI 凈敞口占平臺可用流動性的很大一部分,尤其是對于熊市中的空頭方,則可能會發生這種情況。

為確保不會發生這種情況,可能會根據 GMX 上被多頭 / 空頭的所有資產頭寸的實時凈敞口設置動態 OI 上限。

預言機定價模型適用于 ETH 等流動資產,但不適用于流動性較低的資產。特別是在極端市場條件下,Chainlink 預言機可能會停止提供某些代幣的價格,GMX 可能會因此遭受巨大損失。

由于大部分永續交易量來自流動資產,減少長尾交易對不會對 GMX 的業務造成大問題。CEX 也存在同樣的問題,這就是為什么永續交易對總是遠低于現貨交易對。

最近有一個問題,Avalanche 的交易員利用 GMX 的預言機定價模型和 AVAX 在 CEX 中的稀薄流動性,通過操縱 AVAX 的鏈下價格從 GLP 池中獲得 56.6 萬美元。許多人開始過度擔心和 FUD GMX。但我并不這樣認為。

該事件是如何發生的?例如,熟悉 GMX 的大 ETH 巨鯨通過 GMX 購買 5000 萬美元的 ETH,然后去幣安和 FTX 等大型 CEX 購買 4000 萬美元的 ETH,從而使價格上漲約 2%。1000 萬美元 *2% 的凈敞口是收入。滑點和交易費用是成本。

如何避免因零滑點而耗盡 GLP 池?GMX 可以提取更多數據,例如訂單深度(或隱含的 DEX 滑點),以便將更準確的成本 / 費用轉嫁給交易者。GMX 可以針對流動性較低的代幣調低 OI 上限,并根據 CEX 流動性自動設定 OI 上限

AVAX 在 Binance 和 FTX 上的價格是 2000 萬,GMX 平臺上的 OI 上限應該是 2000 萬,這樣,如果新的未結頭寸加起來高于 2000 萬,應該收取滑點,并返回 GLP 池,以確保交易者不會有更好的結果。

有人可能會問:如果收取滑點費用, @GMX_IO 的價值主張是什么?簡短的回答是,至少在任何時間間隔內,平臺上零滑點交易的可用流動性可能高于任何單個 CEX。

我強烈建議大家也看看@Riley_gmi 的綜合報告,我也從報告中獲得了一些參考。

Flood Capital 還發布了幾條高質量的推文。

@rektdiomedes 也寫了一個很好的總結,也值得你花時間閱讀。

GMX 團隊成員 @xdev_10、@xhiroz、@vipineth、@xm92boi、@0xAtomist 等。

原文鏈接

Foresight News

企業專欄

閱讀更多

寧哥的web3筆記

金色財經 龐鄴

DoraFactory

金色財經Maxwell

新浪VR-

Footprint

元宇宙之道

Beosin

SmartDeerCareer

原文標題:《FTX 事件影響:行情及后續風險預判》原文作者: Flora Li、Nolan Liu、ZengHang、Barry Jiang.

1900/1/1 0:00:00年輕人其實想得沒那么復雜。采訪 | 蘇子華、段宛辰作者 | 蘇子華編輯 | 靖宇當不少 80 后、90 后還在困惑,生怕趕不上這趟所謂的 Web3「革命快車」的時候,有一些 00 后早.

1900/1/1 0:00:00這就是加密愛好者會告訴您的關于加密貨幣的未來前景。然而,正如目前的情況所示,如果穩定幣造成的一些短期問題沒有得到很好的解決,加密貨幣可能真的是在月球上使用的貨幣.

1900/1/1 0:00:00文:Azuma 今日早間,SushiSwap 新任“主廚”(即 CEO) Jared Grey 在推特上遭到了 yannickcrypto.eth 等多位網友的集體聲討.

1900/1/1 0:00:00來源:Chainlink之前,我們研究了早期初創公司如何建立開發者社區和跟蹤產品與市場的契合度。如果沒有有效的開發者關系團隊,這些舉措不太可能成功.

1900/1/1 0:00:00【1002 - 1008】周報概要:1、上周 NFT 市場成交量有所回落,較上周下降約 -11.0%;其中 X2Y2 周成交額占比 36.3%.

1900/1/1 0:00:00