BTC/HKD-0.34%

BTC/HKD-0.34% ETH/HKD-0.54%

ETH/HKD-0.54% LTC/HKD+0.27%

LTC/HKD+0.27% ADA/HKD-0.83%

ADA/HKD-0.83% SOL/HKD-1.24%

SOL/HKD-1.24% XRP/HKD-0.59%

XRP/HKD-0.59%與高度波動的股票、信貸和外匯市場形成鮮明對比的是,最近?幾周加密貨幣市場一直保持非常穩定。隨著比特幣在許多傳統指標上得到支撐,我們在評估這里是否會形成真正的底部。

我們還調整了幾個指標,以減少丟失(不活躍時間>7年)比特幣對這些指標的影響。 CryptoVizArt, Glassnode

最近幾周,比特幣價格的波動率異常低,這與股票、信貸和外匯市場形成鮮明對比。在以上市場中,央行加息、通貨膨脹和強勢美元繼續造成嚴重的破壞。在這種宏觀背景下,比特幣價格卻出乎意料的一直非常穩定,并且在較其他大類資產的相對規模上取得增長。

本周(10.3~10.9)比特幣市場小幅走高,從 19,037 美元的低點反彈至 20,406 美元的高點。自 6 月中旬發生重大去杠桿事件以來,比特幣價格維持區間震蕩,整固時間超過 120 天。

當投資者試圖確立我們所在的階段是熊市底部時,我們可以將當前的市場結構與過去的周期低點進行比較。在本文中,我們進行了一系列評估大型實體(持有比特幣數量>100)行為的研究,并對許多底部確立指標進行了調整,以更好地說清丟失和長期持有比特幣對整個市場結構的影響。

一般來說,持續的價格動能(上漲或下跌)通常與鏈上凈增持或凈減持趨勢支撐相關聯。這種相關性通常主要由大型實體的行為(即高凈值個人、鯨魚和機構資本)驅動。

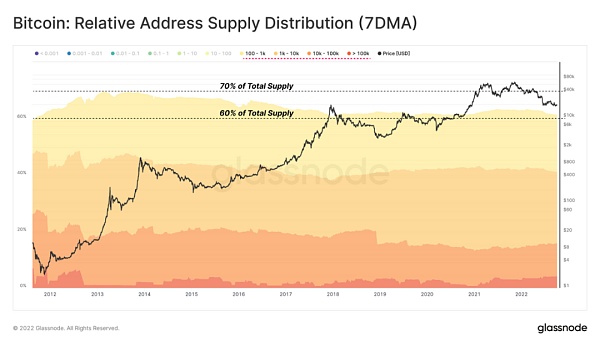

大型實體的重要性可以通過計算它們的持倉量在比特幣總流通量中的占比來衡量。正如下面的相對地址持幣分布圖所示,自 2011 年初以來,大型實體地址(持有 >100 BTC)持倉量在總量中的份額從 70% 逐漸下降至 60%(請注意,比特幣的價格在這段時間內發生了顯著變化)。

Glassnode:比特幣短期持有者交易所流入占比激增至82%:7月24日消息,Glassnode在最新一期的每周通訊中表示,比特幣短期持有者(簡稱STH,指持幣時間不超過155天的錢包地址)在交易所比特幣流入中的占比已激增至82%,大大高于過去5年的長期范圍(通常為55%至65%)。報告稱,最近的大部分交易活動都是由活躍在2023年市場中的鯨魚驅動的(因此被歸類為STH)。[2023/7/25 15:56:14]

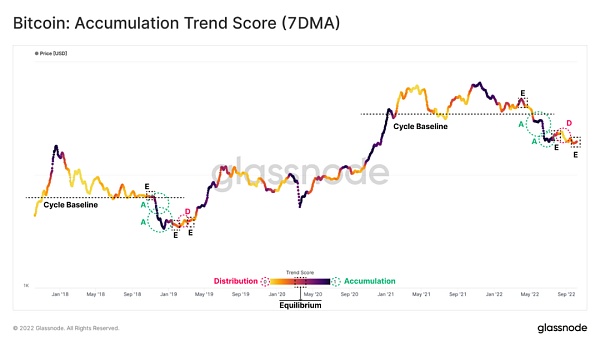

持倉集中度趨勢分數反映了過去 30 天內活躍投資者的總余額變化強度,該指標對大型實體分配了較高的權重。總體而言,分數越接近1,越表明大型實體正在增加其鏈上余額;越接近 0 ,則情況相反。

回顧 2018-2019 熊市后期階段的價格,可以確定一系列不同的區間:

多頭投降前的均衡狀態:當現貨價格向長期周期基線(虛線)收斂時,供需雙方處于均衡狀態?E。

多頭投降階段,大型實體持倉集中度提升:隨著價格行為跌破周期基線,市場進入投降階段。有趣的是,大型實體往往會增加他們的持倉?A。然而在這些強增持區間之后,通常是均衡?E期。

底部發現:在整個底部形成階段,由于需求不足,存在一次或多次短期反彈遭遇大型實體減持?D(稱為熊市反彈)的事件。

值得注意的是,當前市場走勢在下破3萬美元周期基線后,已經發生一系列類似于 2018-2019 年熊市的事件。在 2022 年初的整個多頭投降過程中,持倉集中度趨勢分數表明大型實體已經發生了顯著的增持,并在近期這波漲到 2.45 萬美元的熊市反彈中的退出流動性。

Glassnode:四季度迄今已有近5萬枚BTC從交易平臺流出:12月16日消息,據區塊鏈分析公司Glassnode最新數據顯示,在5月至7月,大約有超過16.8萬枚比特幣在三個月的時間里涌入平臺,相比之下,在目前10-12月的市場回調過程中,總共有4.9萬枚比特幣從平臺流出,這是相當大的對比。目前市場正處于凈流出的狀態,每天流出3千到5千枚比特幣的情況很常見。總的來說,市場正被大量、可以說是壓倒性的需求所滿足。[2021/12/16 7:43:14]

目前,持倉集中度趨勢分數指標顯示市場處在均衡(中性)結構,這與 2019 年初熊市底部的市場結構相似。

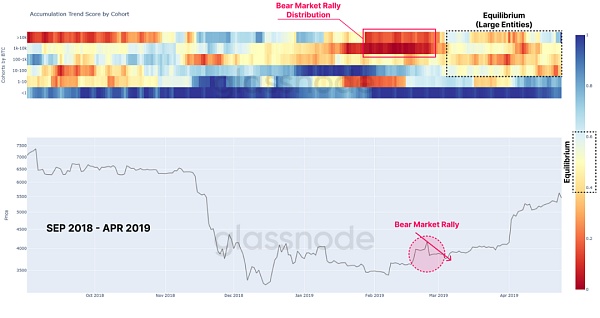

要進行更詳細的分析,可以參考Cohort 的持倉集中度趨勢分數。在這里,我們將市場結構與 2018-2019 年熊市的多頭投降后階段進行比較。

我們可以看到,大型實體,尤其是 1k-10k BTC 錢包,在 2019 年 3 月的低點反彈期間驅動了減持事件?,之后進入了均衡期。小型散戶參與者(< 1 BTC)則在 2018 年和 2019 年保持大量增持?。

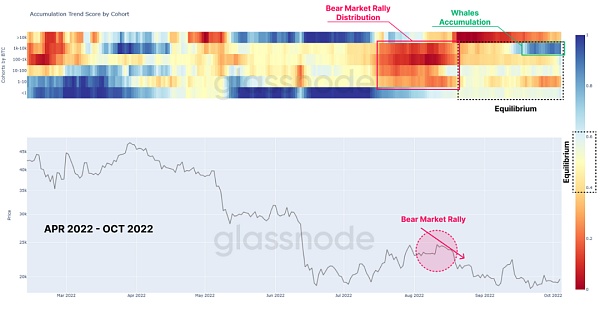

在我們目前的市場結構中( BTC 價格較2019年3月的低價大約最高上漲了 10 倍),我們可以看到大型實體中發生了非常相似的行為,在 8 月的熊市反彈中遭遇 到持倉100-1k BTC 級別大型實體群組的強力減持。

Glassnode:閃電網絡的容量目前達到2738BTC:金色財經報道,據Glassnode數據,閃電網絡的容量在增長,目前達到2738BTC,價值1.16億美元。[2021/9/23 17:00:04]

9 月下旬以來,中小型實體群組的持倉集中度趨勢得分相對中性,持有 1k-10k BTC 的鯨魚的持倉集中度趨勢得分則激進累加。

最近幾個月,擁有超過 10K BTC 的鯨魚傾向于持倉集中度下降趨勢減弱。

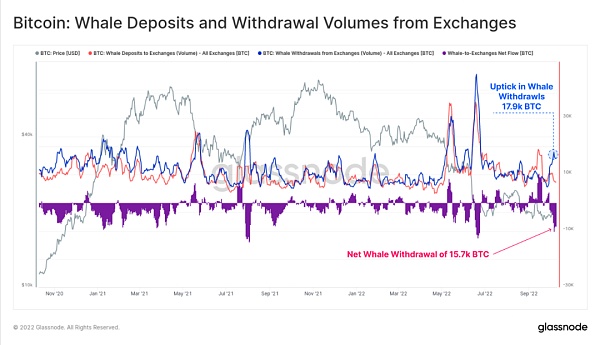

我們可以看到最近幾周凈鯨魚交易所提幣量有所增加,交易所的凈流出量達到 1.57 萬比特幣,這是自 2022 年 6 月以來的最大流出量。

我們可以計算在選定時間段內所有積極投機鯨魚的成本基線,這是影響這些大型投資者心理重要的閾值。

通過對鯨魚隊列(1k+ BTC)進出交易所的存幣和提幣進行定價,我們可以估計自 2017 年 1 月以來鯨魚存幣/提幣的平均價格。全市場鯨魚的成本基線目前約為 1.58 萬美元。

正如我們在第 25 周所討論的那樣,跟蹤獲利比特幣數的遞減趨勢的是一種識別市場痛點的強大技術。

美容品牌Glamnetic與BItPay達成合作,接受BTC等支付:睫毛美容品牌Glamnetic首席執行官兼創始Ann McFerran表示,公司通過與比特幣支付提供商BitPay合作,接受BTC、ETH和DOGE。(Cointelegraph)[2021/7/18 1:00:31]

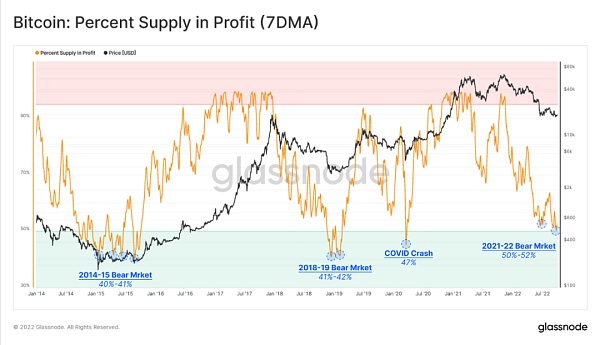

我們調查之前熊市底部形成階段的獲利比特幣占比(Percent Supply in Profit)發現,周期性低點通常與 40%-42% 的獲利比特幣占比同時出現。目前,50% 的流通比特幣處于未實現利潤狀態,這表明獲利比特幣占比相對于歷史同期仍然較高。這暗示了風險的全面釋放可能尚未發生。

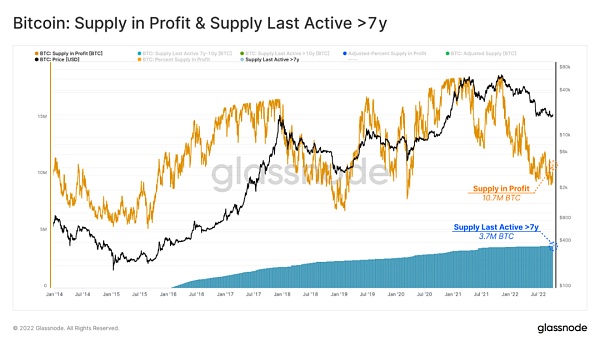

此外,自 2014-2015 年熊市以來,獲利比特幣占比周期性低點的上升趨勢一直是一個突出的模式。這一宏觀趨勢的一個關鍵驅動因素是丟失代幣和不活躍供應(包括 Patoshi 代幣)的影響。為了研究這些比特幣的影響,下圖顯示了獲利比特幣的總量以及7 年前最后活躍的獲利比特幣(可以假定為丟失或不活躍)。

目前,有 370 萬比特幣在過去的 7 年里處于不活躍狀態,相當于當前獲利比特幣總數的 34%。

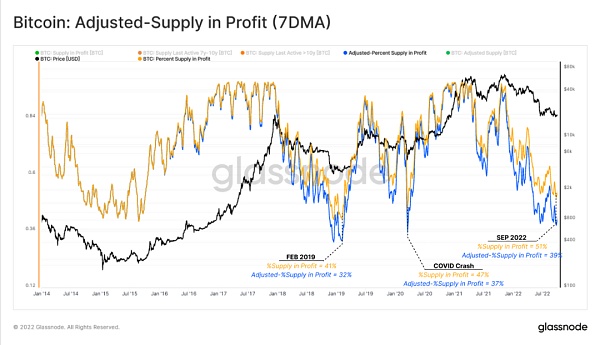

通過使用這個不活躍的獲利比特幣調整獲利比特幣?,我們可以計算出調整后的獲利比特幣占比?。結果圖表顯示,在熊市周期的最低點,獲利比特幣占比往往會下降到 39% 左右。但在越早的熊市周期中,獲利比特幣占比會下降的越厲害。

人權基金會CSO Alex Gladstein:比特幣成為薩爾瓦多法定貨幣意義重大:6月13日消息,人權基金會(Human Rights Foundation)首席戰略官Alex Gladstein在節目采訪中表示薩爾瓦多選擇比特幣作為法定貨幣與建立一種政府可以更多控制的數字貨幣相比,意義重大。比特幣作為快速、無邊界支付工具的作用正變得越來越重要。“大多數人不認為比特幣是錢,但如果它真的變成了錢呢?那會是什么樣子?這正是我們所看到的情況。比特幣具有某些顯著的特性,使它能夠在世界不同地方的人們之間建立聯系。因此,我的觀點是,我們正在進入比特幣的下一個敘事階段,一個國家正在頒布或采用比特幣,不是作為資產負債表上的資產,而是作為法定貨幣。”(The Block)[2021/6/13 23:34:04]

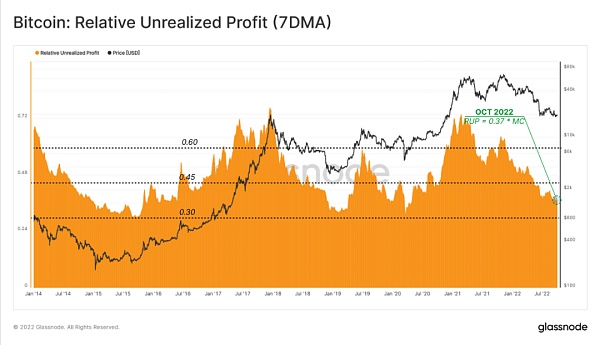

存量投資者的市場痛點可以通過相對未實現利潤指標來追蹤。該指標衡量所有流通比特幣的標準化總利潤,并根據每個周期流入比特幣資產的資本增加進行調整。

對歷史數據的調查表明,當累計未實現利潤縮水到市值的 30% 左右時,很大一部分拋售壓力得到了釋放(空頭疲憊)。自 2021 年 11 月以來的價格貶值導致這一比率下降至 0.37,反映一個不像之前的熊市低點那樣痛苦的結果。

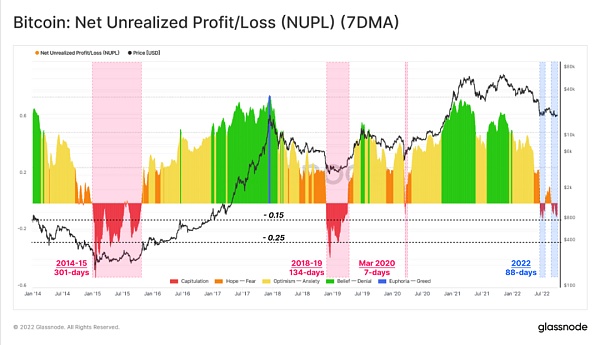

凈未實現盈虧 (NUPL)是一種衡量全鏈上比特幣未實現盈虧之間差異占市值比例的指標。NUPL考慮了市場周期各個階段流通比特幣中的虧損和利潤。

自 6 月初以來,NUPL在兩個單獨的事件中已降至 0% 至 -15% 的負值范圍,迄今共持續了 88 天。從比較的角度來看,NUPL在之前的熊市周期中跌至低于 -25% 的水平,并且在 134 天(2018-19)和 301 天(2014-15)之間保持負數。

請注意,由于丟失和長期持有代幣, NUPL周期低點也逐漸攀升。

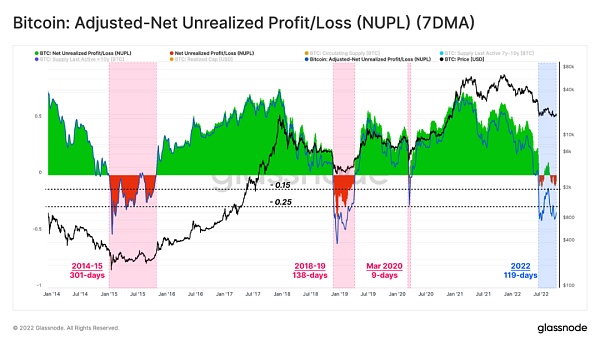

接下來,我們應用與調整獲利比特幣占比相同的方法調整 NUPL 指標。

此調整的主要觀察結果是,通過消除超過 7 年不活躍比特幣的影響,aNUPL在過去 119 天內一直低于0,這與之前熊市底部形成階段的時間長度相當.

此外,當前熊市中aNUPL的最低記錄值(-39%)已跌至 -25% 的門檻水平以下,這表明當前市場結構正處于被持續嚴重低估的狀態。

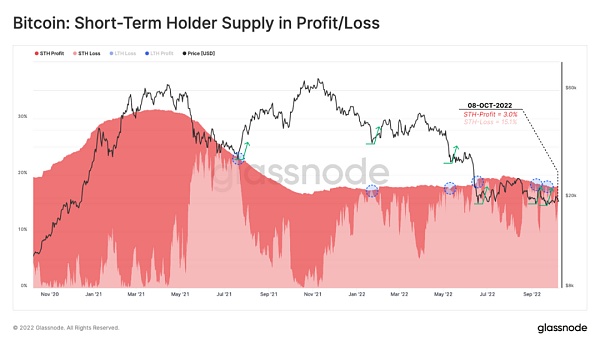

在評估整個網絡的財務壓力強度后,我們可以檢查其在長期持有人 (LTH) 和短期持有人 (STH)中的分布。該分析旨在確定熊市期間的等效市場結構模式。

查看短期持有者獲利/虧損值,可以發現在許多情況下,隨著短期持有者的全部(> 99%)比特幣陷入虧損?,價格修正暫停。

目前,總流量比特幣的 18.1%來自短期持有人,其中 15.1% 持有未實現虧損。這使得 STH 僅持有 3% 的獲利比特幣,在經歷了如此長時間的下降趨勢之后,可能接近賣方疲憊的程度。

研究長期持有者虧損比特幣指標表明,在長期持有者持有的虧損比特幣占比超過 20% 時,這些投資者投降的概率達到峰值。

長期持有者現在持有的虧損比特幣 ?占比超過 31%,市場越過這個階段的可能性越來越大,這也表明與之前的觸底形態類似的情況。市場在這個階段已經持續了 1.5 個月,之前的周期持續時間從 6 到 10 個月不等。

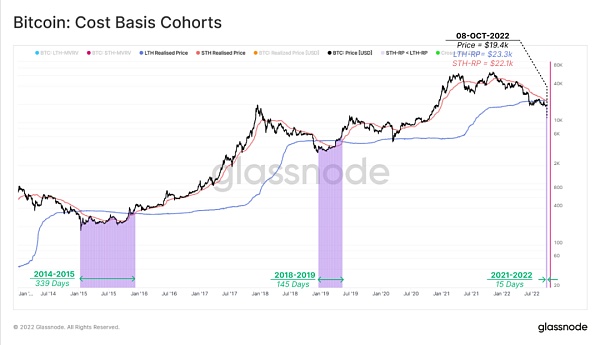

最后,我們可以比較短期持有者 ?與 長期持有者 ?的每枚比特幣的平均買入價格,以估計相對壓力水平。正如在 WoC 37 中所討論的,在長期熊市期間價格持續貶值導致短期持有者的已實現價格跌至長期持有者已實現價格 以下。

這種市場結構表示過去 155 天的平均買入成本現在低于長期持有者的平均成本。換句話說,那些剛剛進入加密市場的人比那些經歷了數月波動的人有更好的成本。

這是長期持有者投降的直接結果,在周期頂部附近購買的代幣,然后被迫以低得多的價格出售并易手。

兩周前,市場進入這個階段,與之前的熊市相比,需要 145 天到 339 天才能恢復。長期持有者成本基線為 2.33 萬美元,短期持有者為 2.21 萬美元,這設定了一個關鍵的價格區域。

在高度波動的傳統市場背景下,比特幣價格最近表現出顯著的相對強勢。幾個宏觀指標表明,比特幣投資者正在建立可能是熊市的底部,與之前的周期低點有許多相似之處。

網絡盈利能力并未完全達到與過去周期相同的嚴重財務痛苦水平,但經過對丟失和長期持有比特幣因子的調整,可以解釋這種差異的合理部分。

在許多方面,許多鏈上指標、市場結構和投資者行為模式都在i上,并與t交叉,形成教科書式的熊市底線。缺少的一個主要部分是持續時間,歷史表明在完全恢復之前可能還需要幾個月的時間。

寧哥的web3筆記

金色財經 龐鄴

DoraFactory

金色財經Maxwell

新浪VR-

Foresight News

Footprint

元宇宙之道

Beosin

SmartDeerCareer

10 月 7 日消息,根據 The Verge 獲得的內部備忘錄顯示,Meta 旗下的元宇宙社交網絡應用 Horizon Worlds 存在太多的漏洞,甚至開發它的團隊都不怎么使用它.

1900/1/1 0:00:00還記得當初剛進加密行業那會,公鏈這個詞是個很高大上的東西。因為人們一提公鏈,往往首先想到的ETH這種“通用智能合約型”,或者說平臺型公鏈,而非類似BTC,LTC這種“一幣一公鏈”的公鏈,這些,我.

1900/1/1 0:00:00在你心目中,NFT 代表了什么?買 NFT 的目的是什么?一些人可能是為了新奇或者當作收藏,另一些人可能是為了 NFT 的某種功能屬性,比如用在鏈游中的道具.

1900/1/1 0:00:00我敢肯定,我們中的任何人都將知道“元宇宙”這個關鍵詞。在去年(2021年)的這個時候,元宇宙已經成為繼NFT、GameFi等之后加密貨幣新的大趨勢.

1900/1/1 0:00:00明星公鏈Aptos主網于今日凌晨官宣上線。官方瀏覽器數據顯示,APT代幣的80%已抵押,引發社區80%代幣供應由團隊和投資者控制的猜測.

1900/1/1 0:00:00目錄: 摘要 1. 什么是合并? 2. 為什么要合并? 2.1 POS有利于分片管理 2.2 POS是能源友好型 3. 合并后的變化 3.

1900/1/1 0:00:00