BTC/HKD-3.41%

BTC/HKD-3.41% ETH/HKD-7.61%

ETH/HKD-7.61% LTC/HKD-7.43%

LTC/HKD-7.43% ADA/HKD-6.12%

ADA/HKD-6.12% SOL/HKD-5.87%

SOL/HKD-5.87% XRP/HKD-3.53%

XRP/HKD-3.53%最近幾周,比特幣價格異常穩定,與股票、信貸和外匯市場形成鮮明對比,在這些市場中,加息、通貨膨脹和美元強勢繼續造成了劇烈的沖擊。在這種背景下,比特幣一直非常穩定。相對于許多其他資產,比特幣在一定程度上取得了進展。

本周比特幣市場小幅走高,從 19,037 美元的低點反彈至 20,406 美元的高點。自 6 月中旬發生了大型去杠桿事件以來,比特幣價格已經維持區間震蕩超過 120 天。

當投資者試圖建立熊市底部時,我們可以將市場結構與過去的周期低點進行比較。本文,我們進行了一系列對大戶主體行為的研究,并對許多底部形成指標進行了調整,以更好地介紹丟失了的和長期被持有的比特幣的影響。

比特幣:第41周的價格

鯨魚驅動拋售

一般來說,持續的價格走勢通常與鏈上凈增持或減持趨勢有關。這種相關性通常主要由較大主體的行為(即高凈值個人、鯨魚和機構資本)驅動。

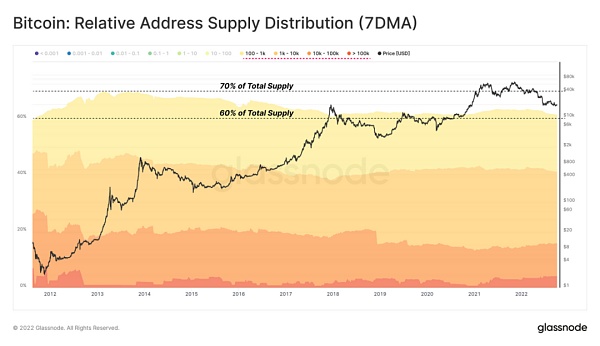

大型主體的重要性可以通過它們在總流通供應中所占的份額來衡量。正如相對地址供應分布圖所示,自 2011 年初以來,較大的主體(持有 >100 BTC)在總供應量中的份額從 70% 逐漸下降至 60%(盡管比特幣價值在這段時間內發生了顯著變化)。

比特幣:相關地址供應分布

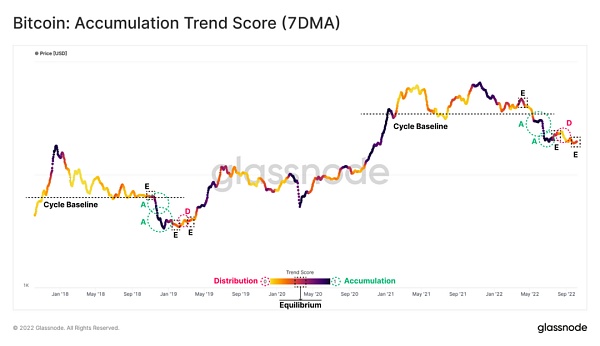

積累趨勢反映了過去 30 天內活躍投資者的總余額變化強度,其中較大的主體占有較高的權重。接近1的權重表明,總體而言,較大的主體正在增加其鏈上余額數量(反之亦然)。

Orbiter Finance推出以太坊二層生態鏈上數據聚合和數據分析平臺Orbiter L2 Data:8月10日消息,Layer2跨Rollup橋Orbiter Finance宣布推出針對以太坊二層(Rollup)生態的鏈上數據聚合和數據分析平臺Orbiter L2 Data,支持Arbitrum、Optimism和 zkSync數據,指標包括賬戶和交易、TVL、用戶和用戶年齡、活躍用戶 / 賬戶、新用戶 / 賬戶、交互、新合約。數據庫僅包含交易數據(不包括事件 / 內部交易),數據每天在 UTC 00:00更新一次。[2022/8/10 12:15:52]

回顧 2018-2019 熊市后期,可以確定一系列不同的區間:

拋售前的均衡狀態:當現貨價格向長期周期基線(虛線)收斂時,供需雙方保持均衡。

拋售:隨著價格行為跌破周期基線,市場進入拋售階段。有趣的是,較大的主體往往會進一步增持(綠色),這些強增持區間之后通常會出現均衡。

形成底部:在整個底部形成階段,由于需求不足,有一次或多次比特幣短期反彈與大型主體拋售(紅色)同時發生的事件(被稱為熊市反彈)。

值得注意的是,在跌破 3 萬美元的周期基線后,連續發生了一系列類似于 2018-2019 年熊市的事件。在 2022 年初的整個拋售過程中,累積趨勢分數表明大型主體大量增持,并在近期熊市反彈至 2.45 萬美元時拋售。目前,該指標表明市場存在與 2019 年初相似的均衡(中性)結構。

數據分析師:比特幣目前處于“中途間歇”狀態:金色財經報道,鏈上數據分析師Willy Woo表示,比特幣目前處于“中途間歇”狀態,之后會爆發出高達733%的潛在收益。在這個牛市周期中,他的目標價格是不斷變化的,從30萬美元起。Woo稱,這個牛市持續的時間越長,目標就越高,現在有望超過30萬美元。[2021/4/19 20:34:34]

比特幣:積累趨勢(7天)

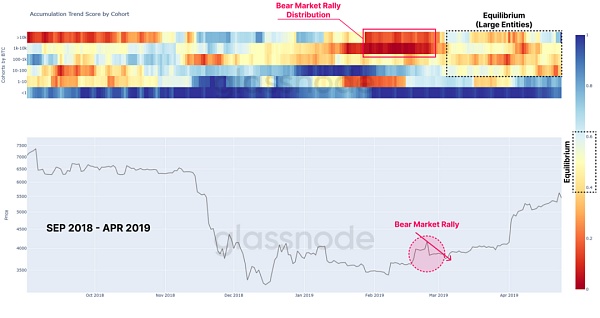

若要想進行更詳細的分析,可以參考不同規模錢包的積累趨勢。在這里,我們將市場結構與 2018-2019 年熊市的拋售后階段進行比較。

我們可以看到,大型主體,特別是持有1000-10000 BTC的錢包,在 2019 年 3 月的低點反彈期間推動了拋售(紅色)。散戶(持有< 1 BTC)在 2018 年和 2019 年大量增持(藍色)。

不同規模錢包的積累趨勢

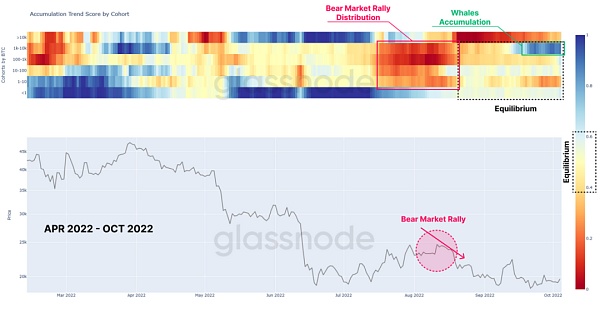

在我們目前的市場結構中(相較 2019 年比特幣價格大約上漲了 10 倍),我們可以看到大型主體中發生了非常相似的行為,但在 8 月的反彈中,100-1000 BTC主體們的驅動影響力更大。

中小型錢包群組的相對中立,而持有1000-10000 BTC的鯨魚的累積趨勢突出了自 9 月下旬以來的強勢增持。最近幾個月,擁有超過10000 BTC 的鯨魚累計趨勢減弱。

BitMEX與研究和數據分析公司Kharon達成合作,加強客戶盡職調查程序:官方消息,BitMEX宣布,與研究和數據分析公司Kharon達成合作,以加強客戶盡職調查程序,并加強對OFAC批準的實體和其他相關方的篩選。

去年BitMEX及其高管被美國CFTC指控違反反洗錢規定。[2021/3/31 19:33:29]

不同錢包規模的積累趨勢

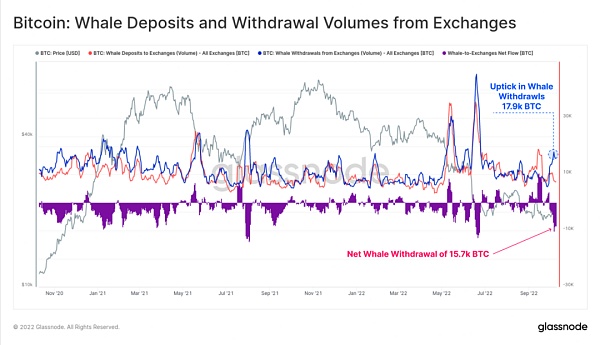

我們可以看到最近幾周鯨魚凈撤出量有所增加,交易平臺的凈流出量達到 15,700 BTC,這是自 2022 年 6 月以來的最大流出量。

比特幣:鯨魚在交易平臺的存款和取款量

我們可以計算所有在特定時間段內積極投機的鯨魚的基礎成本,從而得出一個影響這些投資者心理的閾值水平。通過探索鯨魚隊列(持有1000+ BTC)進出交易平臺的存款和取款量,我們估算出自 2017 年 1 月以來鯨魚存款/取款的平均價格。這個鯨魚基礎成本目前約為 1.58 萬美元。

比特幣:鯨魚在交易平臺的相關價格

虧損加劇

盈利供應的減少會引起財務壓力的加劇,在之前的周期中賣家已經全部出貨完畢。

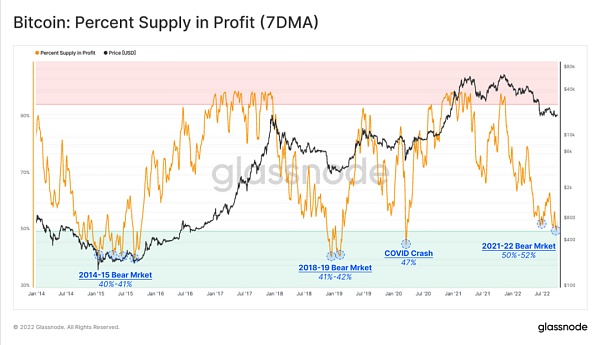

對先前熊市底部形成階段的盈利的供應占比進行探索,我們發現周期性低點通常與40%-42%的盈利供應占比同時出現。目前,50% 的流通供應處于未實現利潤狀態,這表明供應盈利能力相對于同期熊市仍然較高。這可能暗示了我們盈利能力的大幅下降還未發生。

青島海關區塊鏈數據分享系統完成上線部署并啟動實測:3月16日消息,日前,青島海關區塊鏈數據分享系統完成上線部署,并啟動數據上鏈實測,架起一條海關與外貿企業、金融機構的區塊鏈加密數據通道。據悉,青島海關區塊鏈數據分享系統由青島海關聯合青島閃收付信息技術有限公司共同搭建,根植于“鏈贏金科”區塊鏈技術聯盟鏈,旨在實現涉企海關信息精準有條件分享,為外貿企業增信提供新路徑,為優化營商環境提供數字化解決方案。(齊魯網)[2020/3/16]

比特幣:盈利的供應占比

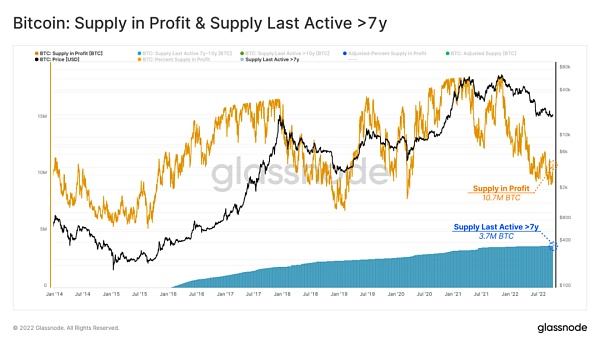

此外,自 2014-2015 年熊市以來,盈利供應百分比圖中周期性低點呈上升趨勢。這一宏觀趨勢的一個關鍵驅動因素是“丟失”的比特幣和不活躍供應,包括 Patoshi 模式(曾經的一名Miner在2009年至2010年間Mining獲得約110萬枚比特幣)的影響。為了研究這些比特幣的影響,下圖顯示了盈利中的總供應量以及最后活躍在7年前的供應量,可以假定它們為丟失或不活躍。

目前,在過去的 7 年里,有 370 萬比特幣處于閑置狀態,相當于當前處于盈利狀態的供應的 34%。

比特幣:盈利中的供應&7年+不活躍的供應

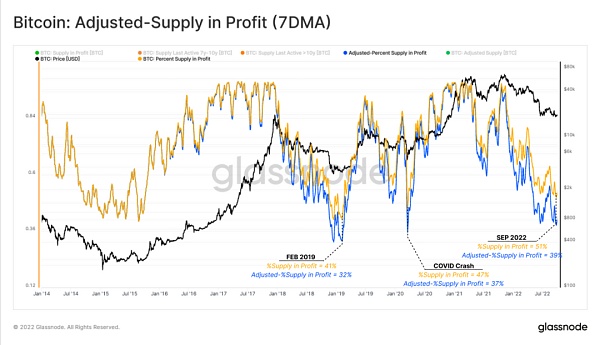

通過調整盈利中的供應(黃色)與不活躍的供應,我們可以計算出調整后的利潤中的供應百分比(藍色)。由此得出的圖表顯示,在熊市周期的最低點,盈利的供應占比下降到39%左右,在以前的周期中,盈利供應占比下降得更多。不過與上述推出的結論是一致的。

聲音 | 加密數據分析提供商:減半不會影響比特幣期權市場:金色財經報道,加密數據分析提供商Skew在一系列推文中解釋了如何通過查看資產的隱含波動率(類似于“扭曲”曲線)來確定某個事件是否被定價。隱含波動率(IV)是期權固有的術語,反映了市場對某項資產的期望。Skew指出,第二季度的隱含波動率沒有扭結,這意味著在減半事件發生后,比特幣期權市場預計不會有任何重大變化。然而,交易者確實預計三月份會出現一些波動。因此,這有可能是另一個“謠言買入,消息賣出”,類似于萊特幣在2019年第二季度出現令人吃驚的價格上漲,但卻在在實際減半后完全消失了。[2020/1/7]

比特幣:調整后的盈利供應占比(7天)

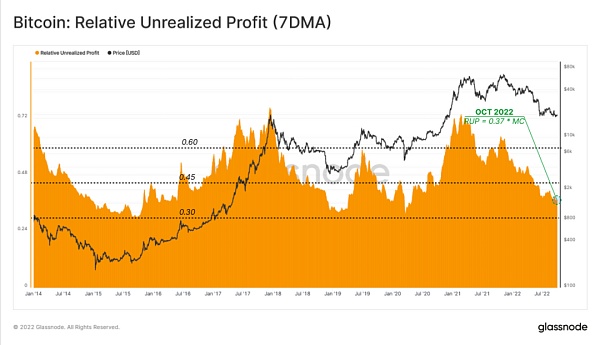

剩余投資者的潛在財務壓力可以通過未實現利潤指標來追蹤。該指標衡量供應中所有比特幣的標準化總利潤,并根據每個周期比特幣資產的增加進行調整。

歷史數據的調查表明,當累計未實現利潤壓縮到市值的 30% 左右時,很大一部分拋壓得到了緩解(比特幣售盡)。從2021 年 11 月以來,比特幣價格的持續下行導致這一比率下降至 0.37,比之前的低點稍緩和。

比特幣:相關未實現利潤

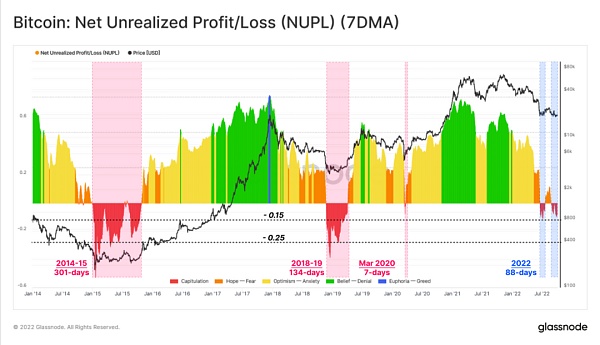

凈未實現凈損益 (NUPL)是一種衡量網絡未實現盈虧之間的差異占市值比例的指標,該指標考慮了市場周期各個階段供應中的虧損和盈利。

自 6 月初以來,NUPL在兩個不同的時期降至 0% 到 -15% 的壓縮負值范圍,迄今為止持續了 88 天。通過對比我們可以看到,NUPL在之前的周期中已跌至低于 -25% 的水平,并且有長達134 天(2018-19年)和 301 天(2014-15年)的時間一直是負值狀態。

請注意,由于丟失和長期持有的比特幣, NUPL周期低點也在逐漸攀升。

比特幣:未實現凈損益 (NUPL)(7天)

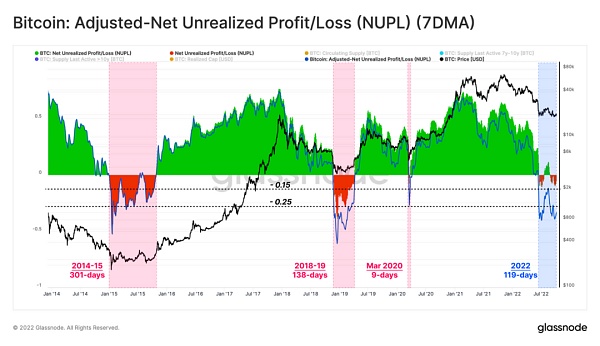

接下來,我們可以使用相同的方法來調整NUPL指標的盈利供應百分比。這產生了調整不活躍供應后的未實現凈損益 (aNUPL) 這一指標。

此調整的主要觀察結果是,通過消除持有7年以上比特幣(非活躍供應)的影響,aNUPL在過去 119 天一直處于負值狀態,這與之前熊市底部形成階段的時間長度相當。

此外,當前熊市中aNUPL的最低記錄值(-39%)已跌破 -25% 的閾值,這表明了市場結構的虧損程度被持續地嚴重低估。

比特幣:調整后的未實現凈損益(7天)

STH擁有更低的基礎成本

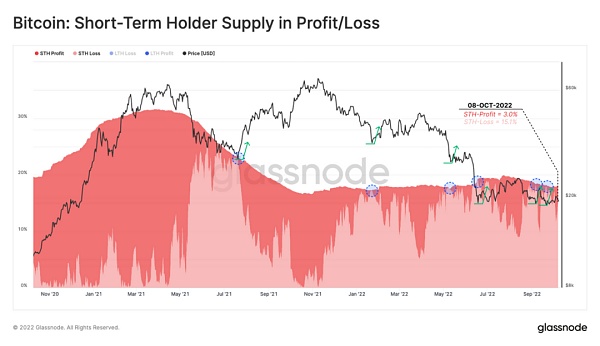

在評估了整個網絡的財務壓力之后,我們可以檢查其在長期(LTH)和短期持有人(STH)中的分布。該分析旨在確定熊市期間的市場結構。

從盈利/虧損的STH供應來看,當所有(超過99%)STH的供應(藍色)都陷入虧損,價格會暫停修正。目前,STH供應占總供應量的 18.1%,其中 15.1% 是未實現虧損狀態。這使得 STH 僅持有 3% 的盈利供應,在經歷了如此長時間的下降趨勢之后,可能接近比特幣售盡的程度。

比特幣:盈利/虧損的STH供應

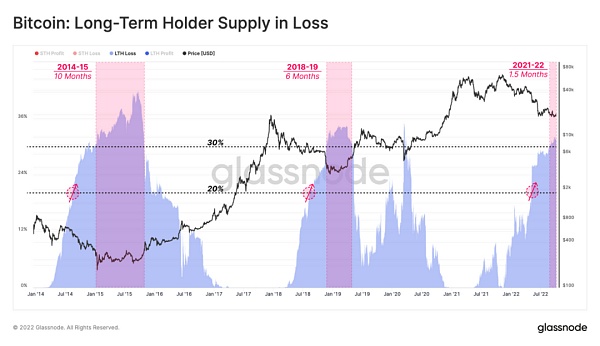

研究長期損失供應量指標表明,在虧損的 LTH 供應量超過總供應量(紅色)的 20% 時,這些投資者拋售的概率達到峰值。

LTH目前持有超過31%的供應處于虧損狀態(紅色), 市場很有可能已經到達拋售階段,這也與之前底部形成階段類似。市場處于這個階段已經1.5個月了,之前周期的該階段持續時間從6個月到10個月不等。

比特幣:長期損失供應量

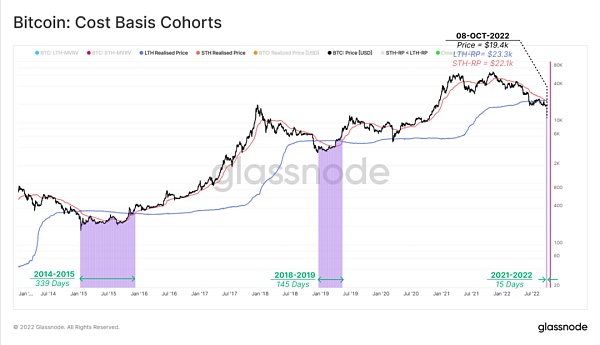

最后,我們可以將STH(紅色)的每個比特幣的平均收購價格與LTH(藍色)的平均收購價格進行比較,以此探索相對壓力水平。在一個長期的熊市中,價格的持續下行導致STH的實現價格低于LTH的實現價格(紫色)。

這種市場結構表示過去 155 天的平均收購成本目前低于平均 LTH 基礎成本。換句話說,STH 比 LTH有更低的基礎成本。

這是 LTH 拋售的直接結果,他們在周期頂部附近購買比特幣并以低得多的價格出售并易手。

兩周前,市場進入這個階段,與之前的熊市對比,我們猜測需要 145 天到 339 天才能恢復。LTH 基礎成本為 2.33 萬美元,STH 為 2.21 萬美元,這設定了一個關鍵的價格區域。

比特幣:基礎成本

熊市底部的形成

相較于高度波動的傳統市場,比特幣價格最近表現出顯著的相對優勢。幾個宏觀指標表明,比特幣投資者可能正在建立熊市的底部,與之前的周期低點有許多相似之處。

網絡盈利能力并未完全達到像過去周期那么嚴重的虧損程度,但是對丟失和長期持有比特幣參數的調整可以合理地解釋這種差異。

在許多方面,許多鏈上指標、市場結構和投資者行為模式圍繞的都是教科書式的熊市底線。這些數據無法告訴我們底部形成還需要多久,但歷史表示可能還需要幾個月的時間。

文章來源:https://insights.glassnode.com

原文作者:CryptoVizArt, Glassnode

原文鏈接:https://insights.glassnode.com/the-week-onchain-week-41-2022/

達瓴智庫

企業專欄

閱讀更多

白話區塊鏈

金色財經Maxwell

NFT中文社區

CoinDesk中文

去中心化金融社區

金色薦讀

肖颯lawyer

CT中文

ETH中文

ForesightNews

Beosin

編者按:盡管去年 Meta 收入首次出現了下降,盡管遭遇了通貨膨脹和經濟低迷,但該公司仍義無反顧地對元宇宙押下重注.

1900/1/1 0:00:00原文作者:wesely 一個月前,以太坊的成功合并開啟了它的全新時代,而以太坊礦工也成為一個歷史性的名詞,伴隨著的還有其 50 億美元的礦機市場和 850TH/S 龐大算力的煙消云散.

1900/1/1 0:00:00原文標題:《Wallet Security: The「Non-Custodial」Fallacy》原文作者:Nassim Eddequiouaq、Riyaz Faizullabhoy.

1900/1/1 0:00:00原文作者:Michael Nadeau,來源:The DeFi Report本周我們將重溫代幣經濟學 101。具體來說,我們正在研究頂級 Layer 1 智能合約區塊鏈的代幣模型.

1900/1/1 0:00:00▌Web3.0谷歌搜索指數呈現走高趨勢金色財經報道,谷歌數據顯示,Web3.0谷歌搜索指數近來呈現上升趨勢,較7月31日至8月6日指數相比增長25,目前指數為65.

1900/1/1 0:00:00原文標題:《Censorship... wat do?》原文作者:Jon Charbonneau 原文編譯:RR 本文來自微信公眾號老雅痞。審查與以太坊的價值觀是不兼容的.

1900/1/1 0:00:00