BTC/HKD-2.42%

BTC/HKD-2.42% ETH/HKD-3.97%

ETH/HKD-3.97% LTC/HKD-3.15%

LTC/HKD-3.15% ADA/HKD-5.52%

ADA/HKD-5.52% SOL/HKD-1.44%

SOL/HKD-1.44% XRP/HKD-5.73%

XRP/HKD-5.73%原文標題:《DeFi?聚合池》(DeFi Pooling)

撰文:Louis Guthmann

編譯:StarkNet 中文社區

DeFi 的初始價值觀是關于金融包容性和開放性。但隨著 Gas 價格上漲,DeFi 慢慢變成了巨鯨的游戲。

L1 池(比如 YFI 的機槍池)因便宜、簡單而有效擴展 DeFi。

盡管如此,在 L1 的池子上存款、取款和調整資金仍然很昂貴。

StarkEx 解決這個問題。解決方案就是 DeFi Pooling,該方案把 L1 上的賬單拆分并在 L2 上提供頭寸來重新平衡。

StarkEx 3.0(譯者注:截至發稿,最新版本為 StarkEx 4.5)支持啟用這一功能所需的新基礎構件:L1 限價單。

鏈游專用L2 Paima現已上線Cardano網絡:4月4日,據官方消息,區塊鏈游戲專用二層網絡 Paima 現已上線 Cardano 網絡,支持將構建在其他網絡上的區塊鏈游戲遷移至 Cardano。Paima 表示,網絡上的所有游戲都是非托管的,資金保留在用戶錢包中,不必轉移到游戲錢包中。[2023/4/4 13:44:16]

DeFi 旨在改善金融的包容性,這要歸功于它的可組合和無需許可的性質。然而,當 gas 過于昂貴時,只有巨鯨能參與得起了。

如果希望 DeFi 在保持包容性的同時還能額外惠及千萬用戶,就亟需解決可擴展性問題,使交易成本保持在較低水平。

在 Yield Optimizer 中我們已經看到了向可擴展性發展的趨勢。YFI 和 Harvest 等項目讓散戶也能參與到高階的昂貴交易策略中來。以 YFI USDt 曲線策略為例。

Orbiter Finance推出以太坊二層生態鏈上數據聚合和數據分析平臺Orbiter L2 Data:8月10日消息,Layer2跨Rollup橋Orbiter Finance宣布推出針對以太坊二層(Rollup)生態的鏈上數據聚合和數據分析平臺Orbiter L2 Data,支持Arbitrum、Optimism和 zkSync數據,指標包括賬戶和交易、TVL、用戶和用戶年齡、活躍用戶 / 賬戶、新用戶 / 賬戶、交互、新合約。數據庫僅包含交易數據(不包括事件 / 內部交易),數據每天在 UTC 00:00更新一次。[2022/8/10 12:15:52]

作為一名普通交易者,優化 Curve 的借貸收益率相當復雜。需要把錢存入一個特定的池子里,把 LP 代幣押進 Curve 儲蓄池,設置鎖定期來增加 CRV 獎勵,并在鏈上投票選擇分配給池子的獎勵比例。

賽車主題手游Nitro League完成500萬美元融資,SL2 Capital領投:12月9日消息,由Hotwire Studios開發的賽車主題手游“Nitro League”完成500萬美元的融資,SL2 Capital領投,YGG Southeast Asia、Axia8 Ventures、LD Capital、Morningstar Ventures、Yolo.io、Skyman Ventures、YGG Global、Double Peak、LD Capital、ExtraWatts、Calisto Capital、Infinity Ventures Crypto、NGC Ventures和Woodstock參投。最近,軟件開發商Hotwire Studios也從Tier-1基金中獲得了1000萬美元的資金。“Nitro League”是一款賽車主題的策略游戲,玩家可以在賽車挑戰中相互競爭,完成任務并組成街頭賽車公會。[2021/12/9 13:00:49]

用 YFI,上述的步驟都加以抽象化。只需在 YFI USDt yVault 上進行一次存款,剩下的都交給協議負責。作為回報,該協議對利潤收取 20% 的管理費。

IOEN完成280萬美元融資,SL2 Capital領投:9月28日消息,基于可持續能源的區塊鏈項目IOEN完成280萬美元融資,SL2 Capital領投,Polygon (Matic)、Skyman Ventures、Holo、Mashable、Black Dragon、Insignius Capital、Twin Apex、Exnetwork Capital、Bullish Unicorn、AU21、Dizer Capital LLC、Solidum和Extrwatts等參投。(Investing)[2021/9/28 17:13:16]

這 20% 的費用對大多數交易者來說,不僅省去親自部署策略的麻煩,還節約了交易費用。

此外,通過聚合 YFI 客戶的投票權,YFI 的行為就像一個投資基金并影響 Curve 以使所有 YFI 交易者和代幣持有者等這些利益相關者受益。

1inch聯合創始人:L1和L2 DEX交易量不應直接進行比較:1inch聯合創始人Anton Bukov發推稱,似乎L1和L2 DEX交易量不應該直接進行比較,因為L2 DEX更多的是關于交易,而不僅僅是交換(swap)。因為L2運作更快且更便宜,但這也導致L2不能與L1和其他L2解決方案組合。[2020/6/14]

盡管如此,YFI 在 gas 方面并不是最優的,因為從池中存取以及再平衡資金仍然是在 L1 上操作。因此,這些操作步驟往往價格昂貴到讓人高不可攀。

而 DeFi 聚合池就是來解決此問題的:它可以把存款、取款、再平衡等操作,都轉移到可擴展且低成本的 L2 上!

這種新機制能夠讓用戶使用 L2 帳戶更便捷地無 Gas 費交易:在 Aave 和 Compound 借貸,在 YFI 或者 Harvest 投資,又或是在 Uniswap、Balancer 或 Curve 提供交易流動性。

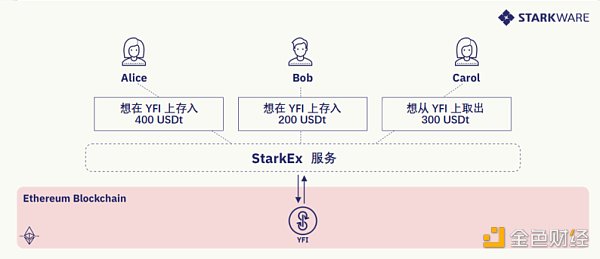

我們在此以一個簡單的 DeFi 操作步驟舉例:投資 USDt yVault。

參與者有:

交易者 / 用戶 / 終端用戶

用戶 A、B 和 C 有資金在 L2 上交易。

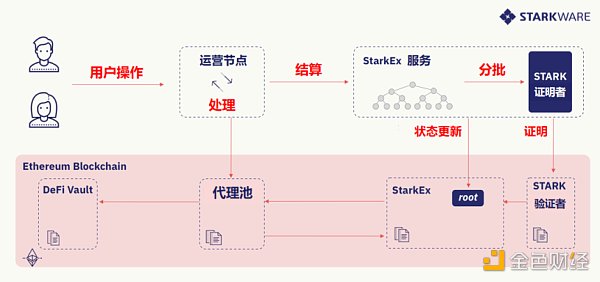

鏈下

運營節點以及為其提供服務的 StarkEx 系統。

鏈上

DeFi 目標合約(例如 yUSDt 機槍池)

StarkEx 智能合約

代理池:一個「新」的在鏈上智能合約,來協調 StarkEx 合約的需求、管理池子所有權,并與 DeFi 目標合約交互。

上述例子中,用戶 A 和用戶 B 想要存款進 YFI,而用戶 C 想要從 YFI 中取款。因此,用戶 A 和用戶 B 的需求正好與用戶 C 匹配,只有剩下差額部分需要在鏈上交易。

從 A 和 B 的角度來看的話,DeFi 聚合池操作為兩步:

將 USDt 換成 StarkEx 運營者從代理池出鑄造出的份額(例如 *syUSDt*)

將 syUSDt 換成 yUSDt

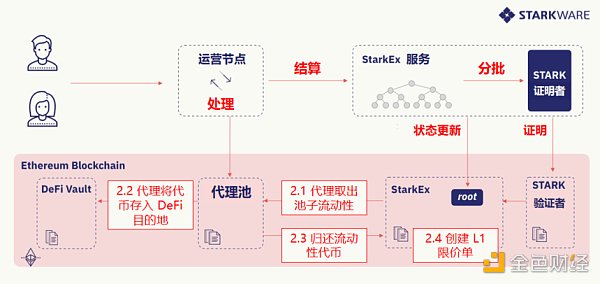

代理合約鑄造代理池的份額(例如 syUSDt)

代理合約通過 L1 限價單(可參考下述)將份額賣給交易者

StarkEx 在鏈上結算這筆買賣

代理合約從 StarkEx 智能合約中取出資金池中的資金

代理合約將這筆資金存入 DeFi 機槍池(例如 yVault)

代理合約收到存款憑證(LP 代幣,例如 yUSDt)

代理合約創建一條鏈上限價單,給出存款憑證對池子份額的價格(例如 syUSDt)。

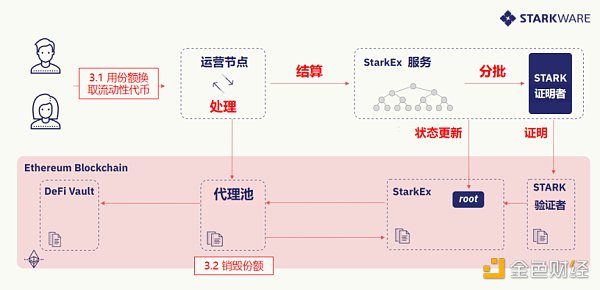

L2 上的交易者用份額(例如 syUSDt)換回存款憑證(例如 yUSDt)

代理合約銷毀份額

有人可能注意到,代幣撮合交易可以鏈下進行。那像把 yUSDt 換成 yETH 這樣的再平衡,只要找到交易的另一方就可以,交易過程無需支付 Gas。

StarkEx 上的 DeFi 聚合池還有一個組件需要解釋: L1 限價單。StarkEx 上有三類基本操作:轉賬、條件性轉賬以及 L2 限價交易。下一個版本 (StarkEx V3) 將支持 L1 限價單,L1 上的智能合約能夠在 L2 上發送交易。這是支持 DeFi 聚合池的最后組件。

如果實現 DeFi 金融普及,我們需提供更大規模的交易處理量和更便宜的交易成本。而 DeFi 聚合池就是一種解決方案,等于是用商用機來取代私人飛機。如果 DeFi 想要再吸納千萬交易用戶,這是最好的選擇。

金色早8點

Bress

鏈捕手

財經法學

PANews

成都鏈安

Odaily星球日報

Tags:DEFDEFIEFISTARValuedefi vSWAPVerify DeFiDeFi on MCWKStarNFT

撰文:Frank,Foresight News6 月 1 日,Optimism 正式開啟代幣 OP 的空投空投,隨后在兩個月半月的時間內,OP 的二級市場價格上演了一波過山車式的走勢.

1900/1/1 0:00:001.金色觀察 | “3句話”讓以太坊6年內擴到100萬TPS?由于架構原因,區塊鏈無法同時高效地達到去中心化、安全性和可擴展性這三個目標,而只能三者取其二,這也被稱作是“區塊鏈不可能三角”理論.

1900/1/1 0:00:001.DeFi代幣總市值:460.54億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量36.

1900/1/1 0:00:00布局早、投入大、周期長、出色的布道能力和品牌賦能能力,a16z是當之無愧的「Web3教父」。不知道a16z這家投資機構,似乎就不配談Web3了,它正在從“軟件捕手”變為“加密捕手”.

1900/1/1 0:00:00Terra生態系統(包括其大部分應用程序和協議)崩潰之后,投機的區塊鏈公司希望從離開Terra的開發者中招攬人才.

1900/1/1 0:00:00目前來看,區塊鏈所有設計的出發點,本質都是圍繞區塊。交易構成區塊數據,共識機制決定區塊生成、驗證和順序.

1900/1/1 0:00:00