BTC/HKD+1.41%

BTC/HKD+1.41% ETH/HKD+2.19%

ETH/HKD+2.19% LTC/HKD+2.06%

LTC/HKD+2.06% ADA/HKD+2.25%

ADA/HKD+2.25% SOL/HKD+1.29%

SOL/HKD+1.29% XRP/HKD+1.13%

XRP/HKD+1.13%這篇文章探討在DeFi上構建金融系統所需的基礎。盡管DeFi領域有諸多創新,它們中的大部分都是在重復投機。我們今天討論構建有效金融體系所需的必要部件,能為實體經濟提供資金。

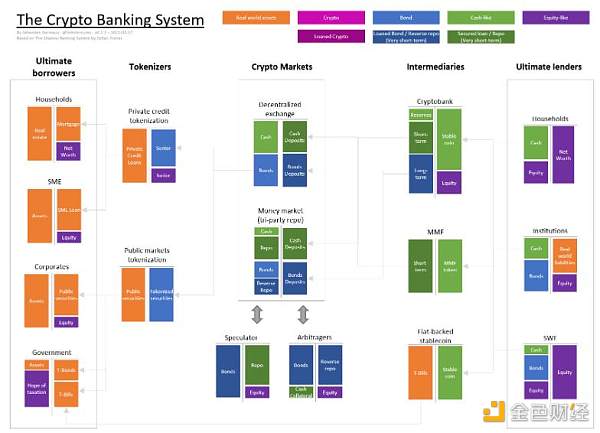

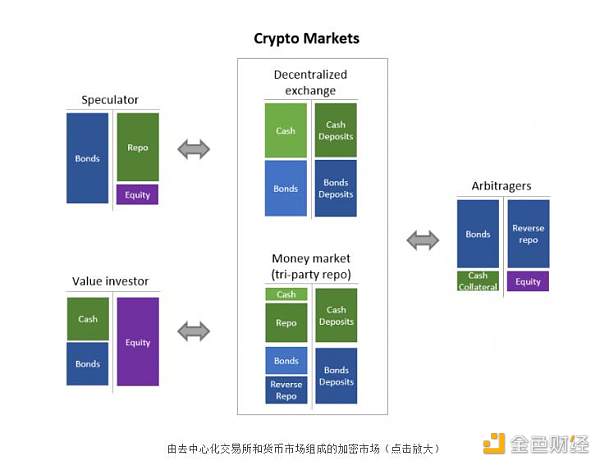

下圖基于Zoltan對影子銀行系統的解讀,為加密貨幣銀行系統提供高層次的概述。同時,它也是《加密貨幣銀行系統101》、《加密貨幣銀行系統與影子銀行系統對比》中內容的延伸。

右側是最終的出資方(擁有巨額儲蓄的家庭、金融機構、獨立的財富基金等),它們有多余現金(在收取費用/利率的情況下)可以用于資助左側的最終貸款方(背負按揭的家庭、中小型企業、大型公司、政府)。

在圖表中可以看出,盡管有諸多關于原生加密貨幣資產(比如ETH,BTC等)的故事,它們并沒有出現在該表中。該圖表并不完整,后續將會分析加密貨幣資產的位置。你也可以把現金認為是一種加密貨幣,假設現實世界的資產使用同樣的記賬單位,其工作原理是一樣的。

加密貨幣銀行系統的關鍵元素是:

深度流動的代幣化債券,用來代表真實世界的信用(包含私人信用和公開市場)。

加密貨幣市場,是基于市場的經濟的核心基礎設施,包含去中心化交易所和回購市場。

加密貨幣銀行作為儲蓄和貸款方的中介進行期限轉換。

法律專家:Mango Markets案例會影響DAO未來如何實施其法律和治理結構:2月4日消息,加拿大律師事務所McMillan LLP的合伙人Benjamin Bathgate表示,針對所謂的Mango Markets漏洞利用者Avraham Eisenberg的訴訟可能會影響DAO未來如何實施其法律和治理結構。Bathgate表示,在很多情況下,DAO只是用戶的集合,這是一個用戶社區,也許有一個核心貢獻者負責編碼。管理Mango Market DAO的懷俄明州有限責任公司Mango Labs正在尋求收回剩余的4700萬美元。然而,Bathgate表示,Mango Labs的訴訟不太可能成功,到那時可能會為DAO生態系統敲響警鐘。

此前報道,Mango Markets攻擊者Avraham Eisenberg在紐約美國地方法院第一次聽證會上放棄保釋。目前,Avraham正被Mango Labs起訴,要求賠償剩余的4700萬美元,他被指控犯有商品欺詐、商品操縱和電匯欺詐三項刑事罪。[2023/2/4 11:46:50]

對新原件的需求

DeFi是在無需信用的基礎上建立的,大部分借款都要依靠抵押物。優良抵押物的關鍵元素就是深度流動性——能夠在規模上快速清算,而不會大幅影響價格。

DeFi世界中最常用的主要抵押物是ETH和WBTC。它們都高度波動(因此估值損耗也很高),?供應有限,具有投機性。它們可能是未來的抵押物,但是目前它們還不夠方便。

Genesis Mining運營主管:無論交易費用如何,比特幣都是很好的價值存儲手段:針對比特幣及其區塊鏈網絡是否能在不需要第二層解決方案的情況下作為一種價值儲存手段被主流采用,比特幣采礦公司Genesis Mining運營主管Philip Salter表示,無論交易費用如何,比特幣都是一種很好的價值存儲手段。費用越高,能夠有效轉移的最小價值也就越大。然而,如今比特幣被更多地視為一種價值儲存手段,而非數字現金。Philip Salter認為,這種觀念的轉變仍可能引發一些問題。他說:“幾年前,由于交易費用實際上為零,所以1美元的存儲和傳輸是可行的。目前,發送一筆交易很容易花費15美元,所以再發送1美元是不明智的。如果這一趨勢繼續下去,由于更多的比特幣使用和更高的比特幣價格,它將禁止普通金額的價值轉移,它將只會成為非常大金額的有效價值存儲。”Salter補充道:“這就是為什么我認為第二層解決方案不僅對于比特幣作為貨幣的使用是必要的,而且對于比特幣作為價值儲存手段的長期可行性也是必要的。”(Cointelegraph)[2021/1/22 16:48:07]

因此我們需要引進一種新的抵押物。比如黃金,它已經被代幣化(PAXG),但沒有獲得太多關注。

如果我們關注TradFi,會發現人們選擇的抵押物從商業票據轉變到政府債券。

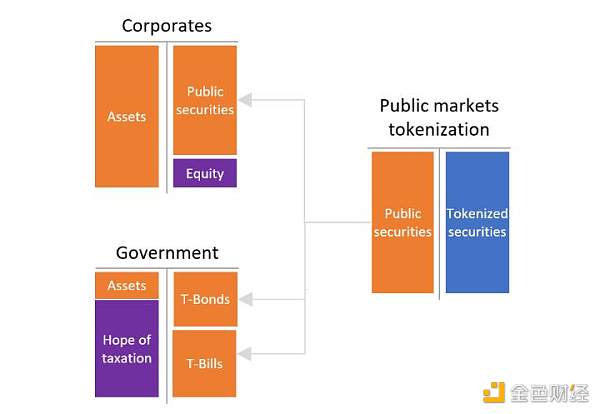

公共信用代幣化

獲取流動抵押物的第一個領域就是鏈上公共市場。公司發行可交易的債券,由信用評級機構評級。政府發布擁有高流動性與高評級的證券,不同于加密貨幣資產,這些資產更加穩定,能夠有效地作為抵押物使用。在TradFi 中,這些金融工具被認為安全、足夠流動,能夠被歸入高質量流動資產。

YFII社區發起YIP-5實施方案的投票,將決定如何使用5%的利潤:YFII社區發起一項關于實施YIP-5提案(5%利潤用作循環挖礦)的方案的投票。目前一共有3種方案供選擇,方案1是5%的利潤全部用于YFII或者iYFII/YFII LP的激勵,方案2是5%中大部分用于YFII相關激勵,少部分用于iToken的激勵,方案3是5%中少部分用于YFII相關激勵,大部分用于iToken的激勵。這三種方案中此前討論支持率最高的是方案1。投票從今天下午5點30分開始,持續72小時。[2020/9/29]

公開市場代幣化會使一些公開證劵發布在資產端,同時發布代幣(可能是1:1的關系)。要獲取更好的流動性,可以把同類型債券集中,或直接引入ETF (同時標的資產也要在鏈上,能夠在鏈上集中)。

一個例子是Backed Finance,正在與MakerDAO合作,將iShares 美元國債1–3年UCITS ETF代幣化。

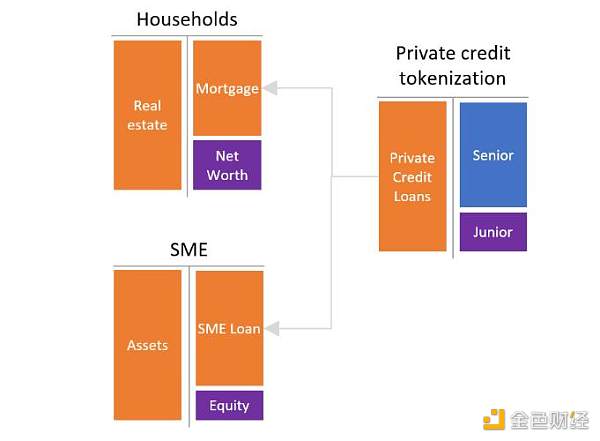

私人信用代幣化

如果我們局限于公共信貸階段,未來幾年內也可以使用諸多抵押物,但這樣的系統將家庭和中小企業排除在融資之外。

解決方案就是證劵化,利用中介池中放置不流動的資產(貸款或無法交易的資產),同時發行兩種類型的代幣,分為優先層和劣后層。劣后層的信用增加能夠為優先層提供安全和方便的價格發現,同時迫使中介“參與游戲”。理想情況下,優先層的價格需要由信用評級機構評估。集中的規模要夠大,池子要夠透明,以鼓勵優先層中強勁流動市場的出現。

掌柜調查署 | 當前環境下交易所如何“轉正”?:4月15日16:00,金色財經「掌柜調查署」邀請到ChainUP大客戶項目負責人針對交易所如何擁抱合規的問題進行解答,帶領大家全面了解當前環境下,交易所如何“轉正”!更多內容點擊原文鏈接查看。[2020/4/15]

這種代幣化的例子有New Silver, 做“修復轉手”(fix-and-flip)的貸款業務(嚴格來說目前不面向家庭),和FortunaFi,它在基于收入的金融領域向資產所有者收集貸款。

規模和流動性勝過一切

關鍵的一點是,在公私領域都要要針對一定規模形成流動市場,避免流動性的分散。

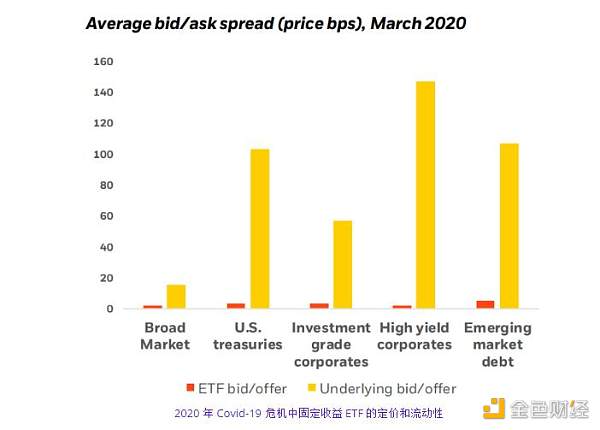

從第一份數據可看出,在2022年三月,ETF債券要比它的標的資產擁有更多的流動性。一些研究也表明,這種聚合投資減少了來自資產甩賣的影響。?

2008年金融大危機的一大問題就是,缺少流動性的證券化被用作質押,有時扣減率為零。但危機嚴重時,會采用更高的扣減率,導致這種抵押被排除在回購市場之外。

Thomas 發布趣味視頻 講述EOSIO系統如何向節點支付獎勵:據金色財經合作媒體IMEOS 報道,昨日 Thomas Cox 在 YouTube 上傳了一個手繪風視頻,為大家講解 EOSIO 系統如何向節點支付獎勵。視頻中說到,按照每年通貨膨脹 5% 的規則,每天大約會有 133,000 個新的 Token 產生,那么增發總數的 1%,即約為 27,000 個新的 Token 用于支付節點支出。并且,新系統中沒有取中間值報價的說法。另外 4% 會進入 Worker Proposal Fund。[2018/5/21]

因此重要的一點是要有非常流動和透明的工具來支持加密貨幣銀行體系,而不是使用一系列低流動性、難以理解的工具。

在加密貨幣銀行體系中沒有顯示的是由鏈上協議和DAO發行的基金,受到或不受加密貨幣質押品擔保,匯集這些資產需要創建其他流動透明的基金工具。

有了這些深度和流動性的原件,我們就能夠構建健全的加密貨幣市場。

加密貨幣市場

加密銀行體系的核心是加密市場,(為交易和短期資金)提供深流動性池。加密市場由兩大子市場組成,分別是去中心化交易所(用于交易)和貨幣市場(用于短期資金)。這兩大市場都應最小化管理,最大化實現合同的不可變更。它應該是無需信用、無需權限、無需托管的。

加密貨幣市場有三種操作者:價值投資者、投機者和套利者。

整個系統的穩定性是由價值投資者提供的。這些人可以是個人、DeFi機構(如加密銀行或保險協議)或TradFi投資者。簡而言之,假設他們將資產進行預定的配置(例如,50%的現金,50%的債券),將把這些資產的一部分存入去中心化的交易所,被動地讓市場對他們的倉位進行套利,以維持風險敞口恒定。他們還將獲得交易費(與TradFi相反,保持恒定的配置要向客戶收費)。他們也可以將未使用的流動性和債券存入貨幣市場,讓其他用戶有償借用(再次提高價值投資者所得回報,而在TradFi托管是要付費的)。

套利者給更小利差提供更多流動性,來提供有效市場。如果投資級債券的價格波動明顯,他們可以在貨幣市場中進行借用,換取期限相似的國債(來對沖利息風險)和高信用風險的債券(來對沖信用風險)。這些債券會在貨幣市場上作為質押品使用,為被借用的債券提供資金。套利者也能夠在期權協議上提供流動性,為鏈上ETF提供有序市場(通過與標的資產一起套利ETF價格)。

投機者是愿意比套利者承擔更多風險的人——投機者做多做空不同的資產,來獲得投機機會。比如,做多國債,當投機者認為收益率曲線過于陡峭時(或相反時),在貨幣市場上再次購入倉位,以獲得杠桿效應。通過投機,他們提供了價格發現機制,試圖實現有效的市場。

通過將流動性集中到加密貨幣市場,而不是閑置在錢包里,加密銀行體系可以以較低的成本和較低復雜性實現比傳統市場更高的流動性。

債券原件被設計為低流動性工具(即公司債券和抵押貸款)的集合,從而具有高流動性。加密貨幣市場提供方法,能夠將這些原件的大部分市值用作流動性交易或資金促進(沒有什么能阻止去中心化交易所在后臺使用貨幣市場的流動性)。

為了更加有效,我們需要有一個新的參與者,即加密銀行。

加密銀行走向部分準備金制度

按照目前的定義,加密銀行體系由債券工具和現金工具組成。我們已經了解債券由代幣化私人集合信用和公共市場工具組成。那么什么是現金?

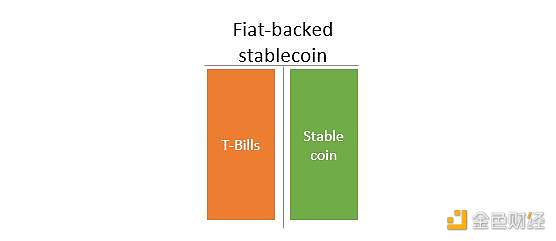

定義加密銀行體系中的現金

在簡化版本中,受法幣支持的穩定幣就是由國債(或銀行存款)支持的1美元按需負債。這種支持允許穩定幣隨時(按需)被贖回,而不存在流動性的問題。目前,這兩者之間的利差(即國庫券利率)完全流向穩定幣發行者(或分銷商),而不是穩定幣持有人。這種情況也許會有所改變,但從結構上看,穩定幣持有人獲得的利率將受到國庫券利率的限制。

在規模上,這樣的系統可能對信貸中介不利。事實上,如果穩定幣成為新的銀行儲蓄,將使后者規模縮減,減少傳統銀行的信貸創造。這就是加密銀行發揮作用的地方。

解決流動性偏好,擴大貨幣供應量

需要長期借款的最終貸款方和有流動性偏好的最終出資方之間根本不匹配。如下所示,大多數最終出資方都持有現金,可能是大量現金。盡管國家赤字短缺的情況不太可能出現,但為經濟活動提供大量資金是不允許的,可能會導致經濟出現局限。

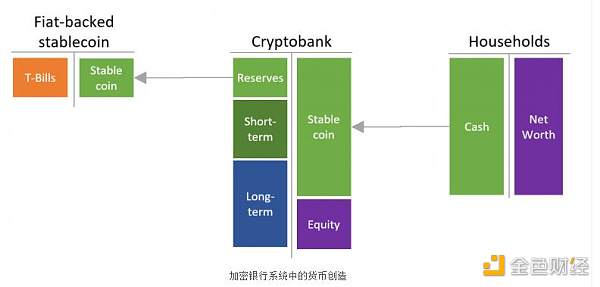

為解決該問題,部分準備金制度被引入,基于長期貸款來擴大現金供應。

如下圖所示,通過中介機構即加密銀行,少量受法幣支持的穩定幣可以通過部分準備金制度擴大數量。加密銀行發行穩定幣,被債權人認為類似于貨幣,因為它可兌換成受法幣支持的穩定幣(儲備)。但這便是問題所在,沒有足夠儲備金對所有穩定幣進行一次性贖回。歷史表明,信用下降用會導致銀行擠兌,但銀行系統可以運行多年,并未發生擠兌,在經濟衰退時也不例外。

加密銀行體系的貨幣創造

加密銀行體系不是傳統銀行體系(銀行持有非流動性貸款),不是基于市場的銀行體系(沒有期限轉換),也不是影子銀行(是基于市場的期限轉換的假象)。

加密銀行持有高流動性的資產,是防范銀行擠兌的一種手段。

結論

正如我們所看到的,構建強大加密貨幣金融體系需要三個組成部分:代幣化的真實世界信用(債券),強大的加密貨幣市場,交易和借貸(提供深度流動性和價格發現)以及加密銀行的到期轉換。

在撰寫本文時,加密貨幣市場雖不完善,但仍在運作(Uniswap用于借貸,Aave作為貨幣市場)。然而,債券的部分嚴重缺失。體系是存在的,但主要用于投機。

像MakerDAO這樣的加密貨幣銀行已經在用D3M這樣的工具與貨幣市場整合。MakerDAO也在幫助創建債券原件,包括與Centrifuge在私人信貸方面、與Backed在公共市場方面的合作,并建議發行多達10億美元的短期債券。

我們從未如此接近過一個強大的加密貨幣銀行系統。

鏈捕手

媒體專欄

閱讀更多

金色早8點

Bress

PANews

財經法學

成都鏈安

Odaily星球日報

區塊律動BlockBeats

原文作者:Raxy @Jsquare在前?篇《Part 1?擠兌狂潮的預測和斷想——隱私,信貸,DID》中我們對清算潮可能帶來的需求端增長進行了預測和分析,在整體的范式轉移中.

1900/1/1 0:00:00EIP-1559雖意圖有利于以太坊社區,但實際卻不穩定。自以太坊因其Gas費高昂而漸漸被其他公鏈覬覦其市場份額后,EIP-1559的上線就備受大眾關注,被寄予厚望.

1900/1/1 0:00:00隨著全球市場繼續面臨下行趨勢,人們將數字資產行業視為對沖通脹的工具,加密貨幣市場預計會得到更多采用.

1900/1/1 0:00:00整理 | Xpla Office 編譯 | 白澤研究院 注:本文摘自手游大廠 Com2uS 的總裁 Kyu Lee 在 2022 年韓國區塊鏈周上的演講.

1900/1/1 0:00:006月17日,DeFi分析師otteroooo發推表示,數字資產抵押借貸平臺BlockFi將有99%的概率在2022年底發生流動性危機,并稱,由于Celsius以及三箭資本事件.

1900/1/1 0:00:00Web3投資,方向 > 團隊 > 產品?2007年,馬克安德森(Marc Andreessen )發表了一篇著名的文章《The only thing that matters》.

1900/1/1 0:00:00