BTC/HKD+0.87%

BTC/HKD+0.87% ETH/HKD+1.35%

ETH/HKD+1.35% LTC/HKD+0.47%

LTC/HKD+0.47% ADA/HKD+0.95%

ADA/HKD+0.95% SOL/HKD+1.85%

SOL/HKD+1.85% XRP/HKD+0.96%

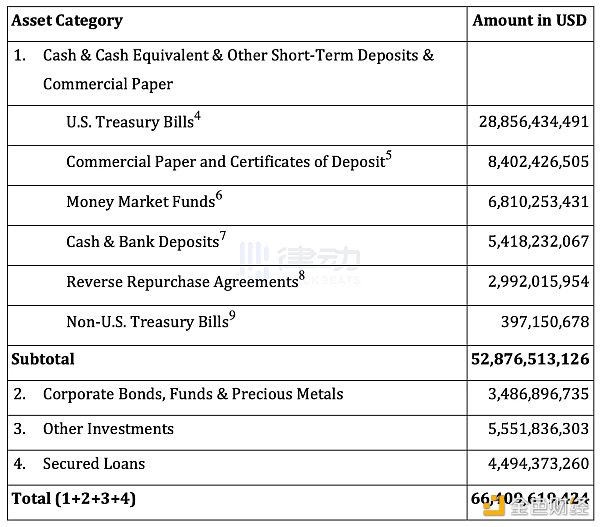

XRP/HKD+0.96%2022 年 6 月 30 日,穩定幣龍頭 USDT 發行方 Tether 發布了新的第三方審查報告(attestation report)。相比于上一次 3 月 31 日的審查報告報告,Tether 依舊持有大量的美國國債(T-Bill),以 Coinmarketcap 當天 6 月 30 日的流動性為分母,國債持有量占到流動性的 43%*。3 月 31 日的審查報告經過計算,國債持有量為 48%。除此之外,6 月 30 日的審查報告增加了逆回購協議(reverse repo),共占流動性 45%,此前在 3 月 31 日的審查報告里并沒有逆回購協議。除此之外,Tether 的現金持有量增加了約 13 億美元,商業票據持有量減少了一半有多。

這些數據對比之前的審查報告來說,其實并沒有太大的出入。這些審查報告里的內容都代表了什么?每一欄又揭示了哪些行業動態?

審查報告是一些穩定幣為了證明貨幣的價值,邀請第三方會計機構進行審查的文件。這種文件和普通的公司聘請會計公司出具第三方審查報告、三大報表報告有異曲同工之妙。不同的是,公司的報告在各國基本都是有統一的標準和要求,而公司一般在財力允許的情況下也會聘請有信譽的知名會計,大型上市公司一般只會聘請四大會計公司和知名會計公司。同時,普通的公司報告上需要列舉許多的項目,審查報告、報表等往往洋洋灑灑數十頁,同時公司必須按合規要求定時、有規律性地發布不同長度的報告。

穩定幣的審查報告按不同項目和審查公司/會計,其發布的長短、時間間隔、內容都不一致,并沒有標準。審查報告里列的內容也要靠穩定幣發行或者管理公司與會計自己定。穩定幣發布審查報告主要是為了證明穩定幣項目確實靠譜,尤其是法幣或者是與大宗商品掛鉤的穩定幣,每枚幣的產生是需要對應有等值的資產在賬面的,如果公司無法證明這些每枚穩定幣的背后有實際資產,投資者或者穩定幣使用者完全可以質疑該穩定幣,因為穩定幣使用者購買/生產了穩定幣,但是卻沒有資產做保證,某穩定幣公司完全可以圈錢走人。這在穩定幣市場并不罕見,即便是大型的穩定幣(穩定幣前 20)的中心穩定幣定期發布審查報告的,也有出現脫錨或者賬面資產無法兌現穩定幣的情況。

7000萬枚USDC從USDC Treasury轉移到Coinbase:金色財經報道,WhaleAlert數據顯示,7000萬枚USDC(70,197,750美元)從USDC Treasury 轉移到Coinbase。[2023/7/13 10:51:19]

由于目前全球的監管層并沒有實際上對穩定幣有著嚴格的監管規定,這與普通的公司不同(公司審計都需要嚴格按照監管標準),所以審計報告并沒有標準。什么時候發布審計報告也靠公司自己心情。這些審計報告到底有多少水分,審計公司靠不靠譜,審計報告上發什么內容,其實也是見仁見智,有很大的不同。

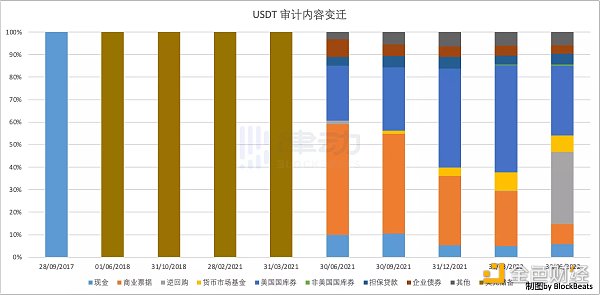

Tether 作為全球第一穩定幣為億萬用戶作為交易其他數字貨幣的基礎幣,其流量和市值遠超其他穩定幣。Tether 也是出了名的審查不透明。Tether 在 2017 年發布了其第一個審查報告,之后不定期發布一些報告,從 2017 年以來至今共 5 年,Tether 一共發布了 10 次審查報告。其中 2017 年 1 次報告,2018 年只有 2 次報告,2019 年、2020 年沒有報告。報告內容也非常不具透明性。在 2021 年 6 月 30 日的報告之前的審查報告并沒有詳細列出 Tether 賬面美元的具體細節,審查報告僅列出擁有「美元價值」,這樣的報告于穩定幣市場并不罕見。其意義其實只能證明穩定幣公司賬面上確實有這么多美元,但是美元究竟以什么形式存在的,用戶并不知道,而如果美元以什么形式存在的并不知道,知道賬面上有一定數目的美元的意義不一定有多大。從 2021 年 6 月 30 日開始,Tether 的審查報告開始出現了細節,列舉出了 Tether 賬上的美元究竟以什么方式存在。此后的審查報告基本沿用那時的框架,都會列出主要的內容。

9000萬枚USDC從USDC Treasury轉移到Crypto.com:金色財經報道,27分鐘之前,90,000,000 USDC (價值89,973,000 美元) 從USDC Treasury轉移到Crypto.com。[2023/6/5 21:16:56]

Tether 最近審計報告的披露情況。

2021 年 6 月 30 日的審查報告顯示,Tether 賬上的美元以現金、商業票據、逆回購、美國國債、擔保貸款、企業債券、其他(包含其他數字貨幣)的形式存在。其中現金流動性最好,商業票據也是流動性好安全的資產,美國國債是安全穩定的美元投資。Tether 賬面的美元大部分都是流動性好、風險極小或者沒有的美元投資。企業債券和其他的形式的美元投資并不占 Tether 美元資產的主要資產配置。這樣的資產配置可以保證 Tether 賬面美元的安全,當 Tether 受到擠兌攻擊等,賬面上有足夠穩定、安全、流動的美元支撐。

在之后的審查報告里,Tether 賬面上多了一些其他的占比不多的項目,例如貨幣市場基金、其他國家國債,等。Tether 同時逐步減少了現金的占比,自 2021 年 12 月 31 日的審查報告后大大提升了美國國債的持有。此前,美國國債的占比約 25% 左右,之后美國國債占比約 45% 左右。

5000萬枚USDC從USDC Treasury轉至未知錢包:金色財經報道,Whale Alert數據顯示,北京時間2月23日21:53:47,50,000,000枚USDC從USDC Treasury轉移至未知錢包。[2023/2/24 12:26:07]

同時,隨著 Tether 市值的擴大,這些貨幣的流通量和資產價值也是都在增加的。不過今年 6 月 30 日的 USDT 流動量約為 660 億,較 3 月 31 日的約 819 億少了近 150 億。

除此之外,Tether 的會計機構也頗有尋味。會計機構的資質可以說是很能影響用戶對穩定幣項目的判斷。許多穩定幣雖然有審計,但是審計公司很有可能是開曼群島或者巴哈馬某不知名的小會計所,可能全部員工不過 10 人。所以一些穩定幣雖然有審計,但是審計資質極其不正規,而且審計報告也不一定能展現出能讓用戶放心的內容。如果讀者想要投資一家公司,當然是更相信四大的審計報告,而不是某縣城某不知名的會計的報告。

Tether2022 年 6 月 30 日的審計報告來自于 BDO,是全球第 5 大會計所,總部布魯塞爾;Tether 使用的是意大利的 BDO。Tether 此前的審計來自于開曼群島的一家審計公司,叫做 MHA Cayman,之前叫做 Moore Cayman,其母公司是英國的頭部注冊會計公司 MHA MacIntyre Hudson,在 2022 年 1 月還被英國的金融監管局調查。

數據:近1億枚USDC從USDC Treasury轉移到Coinbase:金色財經報道,Whale Alert數據顯示,99,999,999枚USDC從USDC Treasury轉移到Coinbase。[2022/11/19 13:22:57]

除了 Tether 的美元穩定幣 USDT 以外,Tether 也是黃金穩定幣 Tether Gold (XAUT) 的發行商。針對 XAUT 的審計與 USDT 的審計在同一份文件中,列舉出了 Tether 賬面上等量黃金的價值。

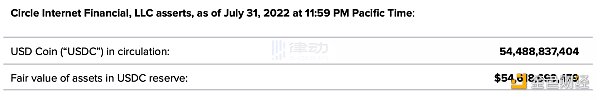

第二大穩定貨幣 USDC 自 2018 年 10 月以來每個月都會發審計報告,其審計報告由美國第六大會計所 Grant Thorton 審計。USDC 的審計報告列舉 USDC 在審計報告發布日賬面所擁有的美元價值等額,并發布一些細節。據 USDC 在 2022 年 7 月 31 日的審計報告,該穩定幣美元資產主要以美國國債構成,并搭配以少量的現金形式貨幣。由于 USDC 的發行商是美國技術公司 Circle,所以對 Circle 的合規也會影響到 USDC,綜合來看 USDC 在合規方面還算下了功夫。

USDC 最近審計報告的披露情況。

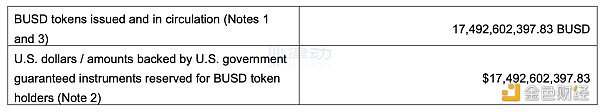

穩定幣 BUSD 自 2019 年 9 月以來也是每個月都會發審計報告,其審計報告由美國會計所 Withum 審計。與 USDC 和 USTDT 不同,BUSD 的審計報告僅列舉 BUSD 在審計報告發布日賬面所擁有的美元價值等額,并無細節。審計報告顯示,BUSD 的美元資產以「美國政府認可的工具」(US government guaranteed instruments)的形式存在。雖然具體是哪些資產工具并無顯示。但是也由于 BUSD 的發行商是美國的注冊公司 Paxos,Paxos 的合規在諸多穩定幣里也算不錯,可以猜測 BUSD 賬面的美元在正常情況下英國是以前文所提到的美元形式。除此之外,Paxos 也是 USDP 和大宗商品穩定幣 Pax Gold (PAXG) 的發行商。USDP 的審計也是 Withum 做的,與 BUSD 的審計形式一致。

近48小時內有約16億美元從USDT中撤出,使其供應降至去年10月以來最低水平:金色財經消息,據CoinMarketCap數據顯示,近48小時內有約16億美元從USDT(Tether)中撤出,使其流通供應減少至708億美元,為2021年10月以來的最低水平。[2022/6/16 4:30:32]

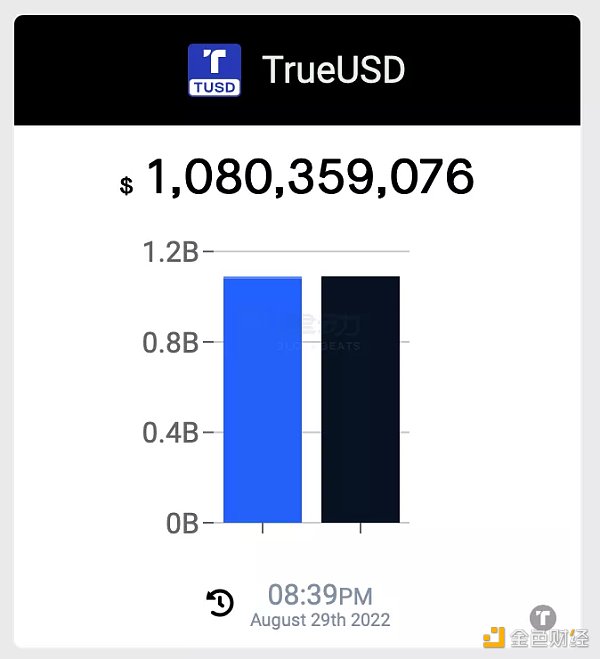

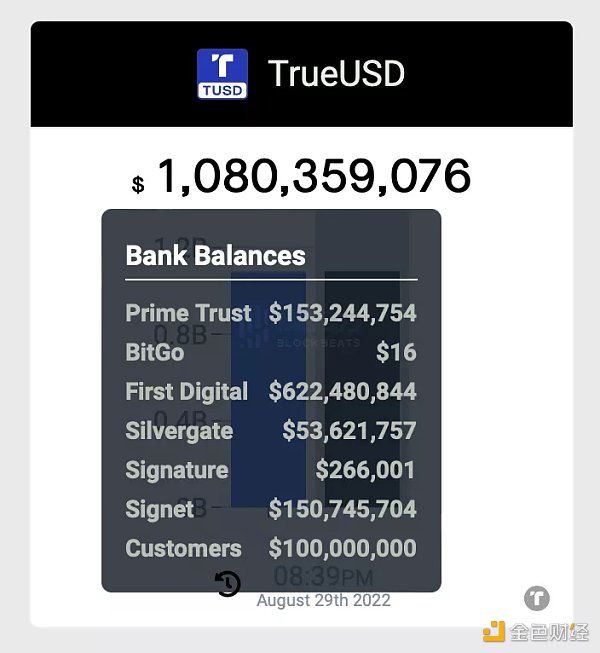

TUSD 從 2018 年 3 月 31 日到 2020 年 3 月 31 日期間發布了審計報告。該審計報告由美國會計公司 Cohen & Company 審計。TUSD 的審計報告也是僅列舉 BUSD 在審計報告發布日賬面所擁有的美元價值等額,并無更多細節。角注里標識,賬面美元合法存儲在美國或者/和香港的存儲機構中。在 2020 年 3 月之后,TUSD 轉換了審計模式,變為了實時可查的審計,由美國會計公司 Armanino LLP 在其官網上提供的實時可查的網頁 TrustExplorer。實時審計內容可以看到兩個柱狀圖,左邊是 TUSD 流通發行情況,右邊是 TUSD 的美元賬戶資產數量,以美元形式顯現。但是實時圖也一樣,只能看到有多少合規的美元,卻看不到具體這些美元是以什么模式存在的。

TUSD 實時審計報告(2022 年 08 月 29 日截稿時)的披露情況,左藍色是 TUSD 供給市值,右黑色是 TUSD 賬面情況,TUSD 并沒有披露詳細美元資產分解,只能看到實時全部美元資產有多少。

在 UST 崩盤之后,全球對穩定幣的監管陡增。歐盟推出的穩定幣監管法案 MiCA 明確提出了法幣穩定幣賬面需要保留一定的儲備金(reserves),運營模式類似于銀行。此后在歐洲發行穩定幣的要求會很高,儲備金就是項目發行的第一道大門檻。

全球主要穩定幣可以分為法幣穩定幣、算法穩定幣、數字貨幣穩定幣、大宗商品(黃金)穩定幣。其實頭部穩定幣為法幣穩定幣,主要法幣是美元。由于美元穩定幣要與美元保持 1:1 的關系,穩定幣發行商/運營商一定要保證賬面上有流動性足夠好、風險足夠小的優質美元資產。由美國合規公司發布的美國合規貨幣在合規和美元資產選擇上有天然優勢,例如 BUSD 的母公司 Paxos 一向以發布「透明」的每月審計為豪。

母公司為香港公司的 Tether 在合規和審計透明的頻率上做的遠不如美國本土的穩定幣,但是隨著 Tether 穩居龍頭和擴張,用戶與監管層對其的要求也在提升。Tether 的審計明顯逐年提升了審計質量、審計頻率,并給資產做了詳細的 breakdown,這都是 Tether 作為全球第一穩定幣需要承擔的責任。

盡管穩定幣市場也有許多前 30 的穩定幣并沒有定時的審計報告或者有足夠資質的會計企業,許多小的穩定幣依舊不乏用戶。用戶對這些穩定幣的使用基于了從別處來的信任,其他穩定幣脫錨的頻率和可能性也隨年增加,所以用戶是否成為「韭菜」要看用戶自己的判斷。但是可以預見的是,監管層重點觀察頭部穩定幣,因為這些穩定幣代表了穩定幣市場使用的大部分流量。針對頭部穩定幣,定時、定質、符合審計標準的審計標準至關重要。

區塊律動BlockBeats

媒體專欄

閱讀更多

金色早8點

Bress

鏈捕手

財經法學

PANews

成都鏈安

Odaily星球日報

Tags:穩定幣USDtetherHER離岸人民幣穩定幣CNHCEUSD幣Mexican Peso TetherSCORCHER

撰文:Peter ‘pet3rpan’編譯:AididiaoJP,Foresight News如果問起比特幣或加密貨幣的歷史.

1900/1/1 0:00:00以太坊合并預計將在 9 月 15 日左右進行,或許將成為以太坊歷史上最重要的歷史時刻之一。雖然加密生態將從中受益,但并非每個人都會成為贏家,我們梳理了 3 個潛在的最大贏家和 2 大輸家,下面就.

1900/1/1 0:00:00從一開始的“門可羅雀”到后面的“門庭若市”,究竟有誰早在那個時候就發掘了BAYC的潛力,并在牛熊輪換中一直持有到現在?原文:《你需要關注的那些BAYC鉆石手》如今.

1900/1/1 0:00:002022 年 8 月 8 日,美國財政部外國資產控制辦公室 (OFAC) 將與 Tornado Cash(以太坊上的一種開源隱私協議)相關的某些以太坊地址添加到特別指定國民和被制裁人員名單(SD.

1900/1/1 0:00:00$GHO 和 $crvUSD 的推出近在咫尺,那么特定于協議的穩定幣是下一個大敘事嗎?在所有的加密貨幣類型中,穩定幣仍然擁有最大的產品市場契合度.

1900/1/1 0:00:00原文標題:How Crypto and Esports Are Fueling Each Other’s Growth 原文作者:Andrew Hayward原文編譯:Diamond.

1900/1/1 0:00:00