BTC/HKD+1.06%

BTC/HKD+1.06% ETH/HKD+1.92%

ETH/HKD+1.92% LTC/HKD+1.69%

LTC/HKD+1.69% ADA/HKD+3.34%

ADA/HKD+3.34% SOL/HKD+2.43%

SOL/HKD+2.43% XRP/HKD+2.65%

XRP/HKD+2.65%文章作者:Sébastien Derivaux

本文表明,流動性池作為DeFi的基本結構,可以通過改善資產流動性,同時改善被動投資者的表現,從而創造一個更加穩健的金融體系。

流動性作為系統性風險和做市商的死亡

全球金融危機期間的一個問題是用短期資金對長期債務工具進行再融資。這就是影子銀行。在有壓力的情況下,會出現流動性緊縮,整個系統停滯。在《貨幣問題》一書中提出的一個方案是禁止非監管實體發行短期、類似貨幣的債券。

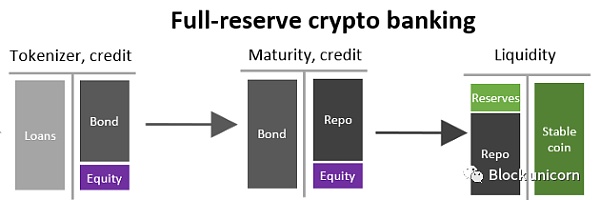

加密銀行系統對發行短期債券并不陌生,從穩定幣到積極使用回購協議(回購,即擔保短期貸款)。如果我們放大全儲備的加密銀行部分,通過為較長期限的資產(如債券)提供資金,通過公開回購協議的手段,有一個期限轉換。我們明確指出,一個關鍵的假設是 "債券存在一個流動的市場"。

支付巨頭萬事達卡宣布與Unbanked達成合作推出支持DeFi的加密銀行卡:金色財經報道,支付巨頭萬事達卡(MasterCard)宣布與 Web3 白標加密銀行卡發行服務提供商Unbanked 達成合作,推出支持 DeFi 的加密銀行卡,雙方目前已拓展到英國和歐洲市場,致力于推動簡單、安全和以消費者保護為重點的加密貨幣銀行卡發行。此外,由于Unbanked 此前與萊特幣基金會也達成了合作,本次將利用萬事達卡網絡向英國和歐洲的居民提供 Litecoin Card。(einnews)[2023/1/31 11:37:35]

這種流動性是實現有序清算所必需的。如果10億美元的債券以10%的折價回購(過度抵押),那么且僅當這些債券能在短期內拋售而價格波動不超過10%時,系統就會保持安全。下跌波動超過10%,就會出現清算虧損。

加密銀行Silvergate CEO:推出穩定幣的計劃無法在今年實現:金色財經報道,加密銀行Silvergate Capital (SI) 首席執行官Alan Lane周二在財報電話會議上表示,該公司今年不再有望將自己的穩定幣推向市場,但將繼續就此事與監管機構密切合作。Lane解釋道,延遲與該項目的技術問題無關,他仍然認為Silvergate在將自己的代幣化美元帶入區塊鏈方面與其他銀行相比處于強勢地位,公司將努力打造其運營和監管合規解決方案,以確保順利推出。

此前報道,2022年初,Silvergate從Diem購買了技術和其他資產,Diem是Meta Platforms(前Facebook)的穩定幣項目。[2022/10/19 17:31:57]

Gary B. Gorton和Andrew Metrick(兩人均是在耶魯研究院任職,負責鉆研金融穩定的管理)在論文《證券化銀行業務和回購運行》中闡述:對作為抵押品的債券的市場流動性的擔憂導致回購折價的資產增加:任何特定交易所需的抵押品的數量。隨著資產價值的下降和資產不斷的折價,美國銀行系統自大蕭條以來首次出現了有效的破產。

印度加密銀行平臺Cashaa為印度受疫情影響的家庭發起食品計劃:金色財經報道,印度加密銀行平臺Cashaa正在發起一項計劃,旨在將加密愛好者聚集在一起,為受新冠疫情影響的印度貧困家庭提供食品供應。作為倡議的一計劃,Cashaa的團隊還提供了精心策劃的配給包,供一個四口之家在兩周內食用。[2021/5/19 22:16:57]

流動性是資產價格的一個關鍵驅動因素。因此,充足流動性的存在是市場有序的關鍵。

Richard Bookstaber 的《理論的終結:金融危機、經濟學的失敗和人類互動的橫掃》書中提出:“ 對流動性的需求不僅影響價格,流動性的崩潰也是股市崩盤的主要驅動因素之一 。”

在當前的市場中,流動性是由做市的交易商提供的。他們利用自己的資產負債表,提供一個買賣價差,這樣賣家就不必等待買家和買家的到來。然而,盡管它在正常市場中運行良好,但在壓力大(暴跌情況)的市場中往往會虧損。做市商在2013年的拋售中降低了自身風險,而做市商在新冠疫情危機期間拋售了25%的資產,減少了他們資產負債表的能力。

動態 | 加密銀行BabelFinance宣布已發放價值1.1億美元的加密貨幣擔保貸款:據AMBcrypto消息,加密銀行BabelFinance宣布其已發放了價值1.1億美元的加密擔保貸款(其中8800萬美元是未償還貸款),并聲稱希望在下一輪加密牛市結束前發行10億美元的加密擔保貸款。該銀行為加密貨幣投資者、礦工和與加密貨幣相關的機構提供服務,通過以比特幣存款作為抵押的穩定幣提供貸款,并計劃添加ETH、LTC和BCH等其他加密貨幣作為抵押選項。[2019/6/13]

其他類型的市場參與者顯然應該被激勵在市場壓力導致的價格差異時購買和資產。達雷爾-達菲(Darrell Duffie)在他的文章《流動緩慢的資本的資產價格動態》中,稱這些市場參與者為 “ 粗心大意的投資者”,他們往往來的太晚了(在流動性緊縮的漩渦已經開始后買入)。

如果那些粗心大意的投資者能夠積極起來并因此獲得回報呢?

加密銀行和流動性過剩

重要的研究倡導多元化和自動再平衡的投資組合,如Artemis的Dragon投資組合或All-Weather投資組合。與此同時,我們生活在一種被動投資興起的宏觀趨勢中,參與市場不再被視為比僅僅持有市場更好。

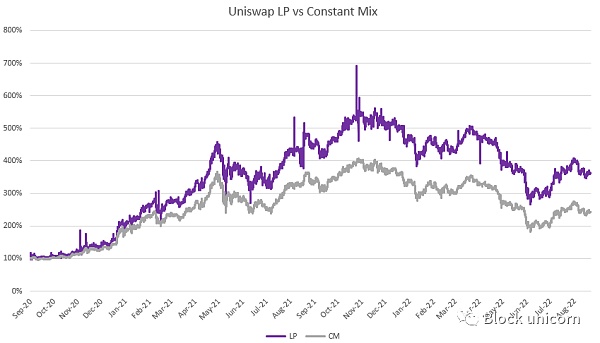

如下圖所示,在流動資金池(LP)中持有50%USDC/50%ETH投資組合將獲得50%的超額表現,而不是每小時平衡50%(不考慮成本)。Uniswap提供流動性類似于通過出售期權(并收取溢價)來實現再平衡,而不是通過市場訂單進行再平衡。

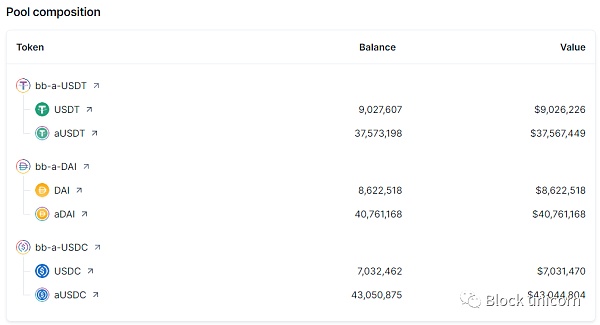

此外,通過將流動性池的基礎資產存入像Aave和Compound這樣的貨幣市場,可以再次提高性能和效率。雖然這是從學習Curve池開始的,但它被證明過于消耗Gas(礦工費/手續費)。Balancer boosting Aave USD是這個概念的最新迭代(保持一些資產不進行投資,以方便交易)。

這一領域的研究仍處于早期階段。首先,我們距離投資組合配置完全在鏈上完成的時代還很遙遠。雖然我們可以預計股票和債券很快就會在區塊鏈上出現(例如使用支持金融),但到目前為止,投資世界僅限于本地加密資產、黃金和穩定幣,這可不是合理分配的基礎。

我們還需要從理論上理解,是什么推動了流動性池的表現。對于純粹的單調性資產(只會上漲或下跌的資產),在沒有有機交易的情況下,這種策略會導致虧損。波動率和一些均值在趨勢周圍的回歸是非常必要的。如果能夠從基礎資產的波動性和相關性推斷LP的盈利能力(如果有的話),將是一個巨大的貢獻。

然而,大多數資產將作為深度流動性提供,這將成為金融系統的穩定機制。在《基于市場的信貸監管的三個原則》中,Perry Merhling堅持認為,當商業交易商停止工作時,中央銀行需要成為最后的交易商。在這篇文章中,我們表明,被動投資者可以扮演這個角色,并且有動機這樣做,這是由去中心化金融的可組合性實現的。

Block unicorn

個人專欄

閱讀更多

金色早8點

財經法學

成都鏈安

Bress

鏈捕手

PANews

Odaily星球日報

原文標題:《以太坊最有可能成為 CBDC 的基礎層》撰文:TYLER DURDEN編譯:Block unicorn想象一下,如果你愿意持續的兩位數通貨膨脹,能源成本飆升,短缺導致整個歐洲停電.

1900/1/1 0:00:00摘要 傳統域名市場飽和,Web3域名滿足用戶新需求。域名市場在過去20年增長迅速,但目前已經接近飽和.

1900/1/1 0:00:00原文:《The New Creator Playbook: Jumpstarting Communities Through Tokens》by Li Jin.

1900/1/1 0:00:00試想一下,在未來的某天,你正想購買一雙新的運動鞋,這時你收到來自最喜歡的品牌的通知,告訴你一直在關注的鞋正在打折.

1900/1/1 0:00:00來源:老雅痞 本文旨在通過 Aptos、Sui、Linera 和 Fuel 來闡明并行執行技術的原理,以及這些項目之間的異同和面臨的挑戰.

1900/1/1 0:00:00“選擇生命,選擇工作,選擇職業,選擇家庭,選擇可惡的大彩電,選擇洗衣機、汽車、雷射碟機,選擇健康、低膽固醇和牙醫保險,選擇樓宇按揭,選擇你的朋友,選擇套裝、便服和行李,選擇分期付款和三件套西裝.

1900/1/1 0:00:00