BTC/HKD-2.23%

BTC/HKD-2.23% ETH/HKD-4.28%

ETH/HKD-4.28% LTC/HKD-4.14%

LTC/HKD-4.14% ADA/HKD-4.98%

ADA/HKD-4.98% SOL/HKD-2.98%

SOL/HKD-2.98% XRP/HKD-4.65%

XRP/HKD-4.65%在穩定幣 DAI 概念公布后的第六年,今天的 MakerDao 協議仍然是以太坊鏈上最成功的 DeFi 應用之一。

和創始人 Rune Christensen 在 2015 年 3 月留在以太坊 Reditt 上的長帖 《Introducing eDollar, the ultimate stablecoin built on Ethereum》中的計劃一樣:Maker 基金會(Maker Foundation)在以太坊上創建了一個 DAO 并發行與美元掛鉤的穩定幣。基金會的主要職責是指導項目的開發和管理工作,作為 CEO 的 Rune Christensen 也在不斷引領著藍圖的實現。

2018 年 9 月,基金會通過提案;第二年 MCD 上線,即可以從 Maker Governance 批準的各種加密資產中生成穩定幣 DAI。DAI (以前稱為 SAI**)**是以太坊上的穩定幣,也是加密世界中第一個由 DAO 管理的穩定幣。

MakerDao 以 DAO 治理提供了創新的解決方案,打開了加密貨幣的金融新機會。加密貨幣市場波動劇烈,中心化穩定幣如 USDT、USDC 等不斷與監管作戰,去中心化穩定幣 DAI 打開了新模式。第一個突破口是 DeFi Summer 的繁榮,市場對穩定幣的需求激增,DAI 更高的透明性。第二個突破口始于 Terra 的崩盤。

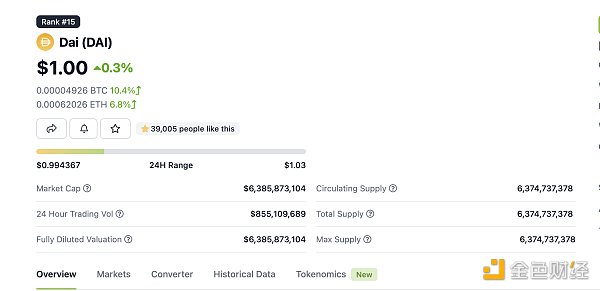

截至 9 月 14 日,根據 CoinGecko 數據,DAI 流量量約 6.38B。這些流通中的 DAI 證明了人們想要更多的訪問權限、更多的機會和對自己財務的更多控制權。

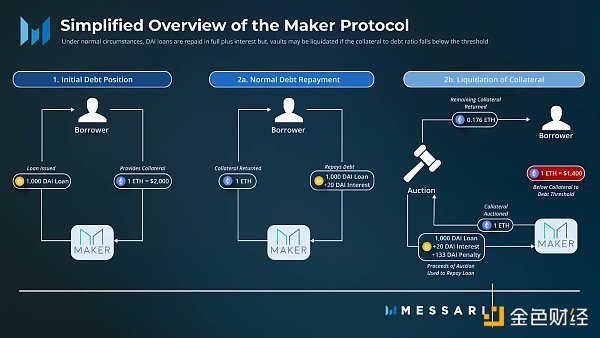

CoingeckoMakerDAO 作為以太坊上領跑的借貸平臺,主要的目的是以借貸業務為切入口推動金融民主化進程。關于 MakerDAO 協議的運行流程,文章在這里不作過多介紹。現在,我們將目光聚焦在它的治理邏輯上。

在聊 MakerDAO 是怎么治理之前,我們先確認一下「什么是治理」。根據 MakerDAO 在治理提案中的描述,治理指代:“如何控制組織,同時描述了誰對該組織的利益相關者負責。治理就是要在一組不同的治理團體認為對組織最好的東西與對組織實際上最好的東西之間取得平衡。”

在利益相關者和組織內部平衡兩者間,我們簡單解釋 MakerDao 協議的四要素:

1)MakerDAO:項目的開發最初由 Maker 基金會領導,在 2018 年交由 DAO 組織 MakerDAO。2021 年 5 月,負責協議開發大部分工作的 Maker 基金會宣布將解散基金會,開發和治理責任將逐步過渡至 DAO。從治理框架上來看,MakerDAO 并不是有最終決定權的領導者,更像是社區的指導者,確保項目能完全去中心化地運行。

Bored & Dangerous項目向許可持有者返還超35萬美元資金:金色財經報道,Bored & Dangerous項目宣布將向社區內獲得許可的持有者返還總計超過356,000美元的資金,相當于每個許可持有者87.47美元。據悉,持有獲得許可的Writer's Room NFT或Bored/Mutant Ape NFT的錢包將有資格參與4月20日開始的認領資金流程,整個過程持續至8月1日,快照將于美東時間2023 年3月31日中午12點拍攝,[2023/4/8 13:51:51]

2)$MKR:$MKR(MKR 代幣) 于 2015 年 8 月推出,是具治理功能的代幣。從 DAO 的模式上來看,權利是下放給 MKR 代幣的持有者。持有者參與治理決策,承擔系統運行的責任,也承擔自己的「資金」信托責任。$MKR 是決策者,投票修改如其智能合約中的參數等的治理決策來確保 Dai 的穩定性;也是防御者,防御任何與整體治理目標背道而馳的提議。$MKR 的所有者組成了 DAO,$MKR 持有者也可以通過代理人(delegates)進行投票。 $MKR 的投票結果掌握協議日后發展定位。

3)Maker Protocol:即運行 MakerDAO 協議的鏈上智能合約。MKR 代幣持有者投票決定治理決策,而操作由智能合約自動執行。我們可以把它理解為產品線中的最底層支柱。

4)$DAI:是 MakerDAO 的核心產品,也是 MakerDAO 保證協議運行或通過新策略產生資金的一種手段。DAI 伴隨著協議的成長,也是治理的核心目標之一。根據 Foundation Proposal V2,Maker 治理五項原則中,包含了推動 DAI 的采用(Driving DAI Adoption)。也就是說,治理的目標是通過確保 DAI 的穩定性來維持項目長期運行的穩定性。算穩「貨幣」DAI 在信息技術中誕生,MakerDAO 的治理模式更是重塑了對「貨幣」的定義。在 MakerDAO 協議的世界里,長期發展要義是 $DAI,長期發展控制者是$MKR 的所有者。

21 年底,MakerDAO 的@wkampmann 發推表示,隨著基金會的結束和獨立 DAO 團隊(核心單元)的形成,MakerDAO 在 21 年實現了「完全的去中心化」。這些核心單元都有自己的單獨推特:MakerDAO Core Units。

但 MakerDAO 真的去中心化了嗎?MakerDAO 的 DAO 治理模式,是一種平和穩定、能推動協議長期發展的最佳選擇,還是讓整個協議治理走向了沖突加劇的局面?

Circle聯合創始人:幣安的穩定幣新舉措對USDC是好事,為其增加了新應用場景:9月6日消息,Circle 聯合創始人兼CEO Jeremy Allaire在推特上援引Wintermute創始人 @EvgenyGaevoy 的觀點,并表示:“幣安現在變成了美元的聚合器,對 USDC 是好事,為其增加了新應用場景。”

此前幣安表示,用戶的USDC等穩定幣余額將全部轉換為BUSD。@EvgenyGaevoy認為,移除大多數穩定幣對是一件好事,流動性不必在多個穩定幣之間分配,讓做市商的工作更輕松,市場整體流動性更高。這對USDC等是有利的,用戶仍然能夠無縫地將USDC存入/取出幣安。[2022/9/6 13:11:07]

在計劃愿景下,MakerDAO 經歷了幾波挫折,尤其是遇到大波動的市場環境下。Terra 失敗后,MakerDAO 在解決 “DAO 如何保持去中心化并產生真正重塑金融所需的增長”時,顯露出了一種趨于“中心化”的管理問題,這其中有內部團體組織架構問題、有 MKR 持有者義務和收益不匹配問題、也有參與機構眾多紛雜的控制權問題等等;所有的一切都在追求可持續化金融這一目標間產生摩擦和碰撞。

治理的復雜性取決于對組織“最佳”的定義有多清晰或明顯。定義越不明顯,就越有可能圍繞他們自己的解釋形成群體,這也是 MakerDAO 內部產生沖突的根本原因之一。

MakerDAO 的第一件大事是現實世界資產(RWA)。將 RWA 作為抵押品事實上并不是 MakerDAO 突如其來的想法。早在 20 年 12 月,Maker 基金會便和美國房地產公司 UPRETS 就現實資產抵押借貸的模式和可能性展開了研究。21 年 4 月,Maker 向房地產投資者貸款服務提供商 New Silver 開始發放以真實資產 (RWA) —以代幣化房地產、發票和應收賬款的形式,為抵押的貸款。

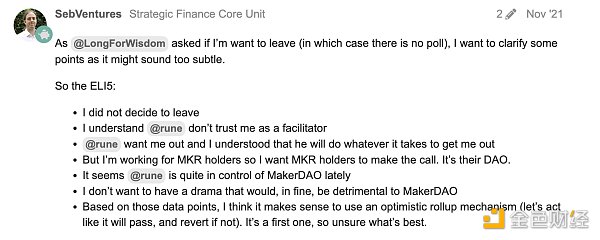

同年 10 月,Rune 提出了 RWF 001 提案,提議將原 RWF 組的協調者 Sébastien Derivaux 移除。Sébastien 當時在底下回應表明了他不是自愿離開,而 Rune 作為創始人”正在安靜地試圖掌控 MakerDAO“。ashleigh_schap 也在底下留言講述了與 Rune 合作的項目方 (Distributed Capital)的 Greg Diprisco 和 Joe Quintillian 以 VC 身份接觸并最終控制了MakerDao 的部分運營。

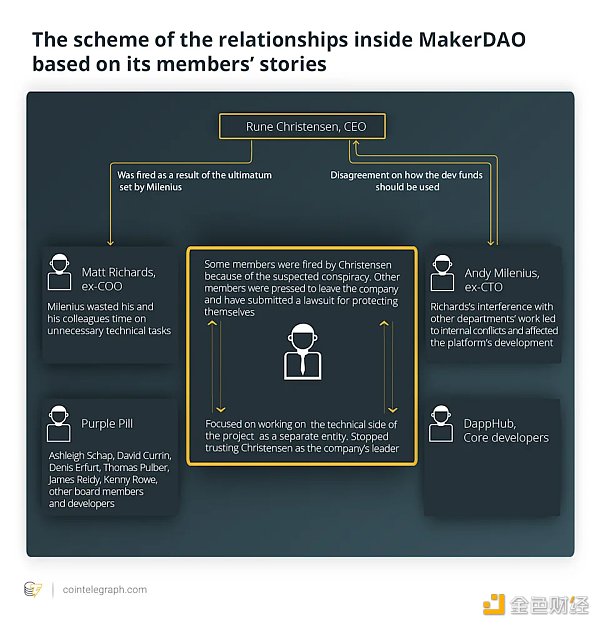

內部的矛盾早在 19 年前首席技術官 Andy Milenius 離任后的公開信中便已初見端倪。在信中,Milenius 概述了他和 Rune Christensen 的沖突。 Rune 在 17 年 1 月突然告知:

韓國央行攜手10家商業銀行開展數字貨幣第三階段測試:7月19日消息,近日,韓國銀行宣布,將攜手包括新韓銀行、韓國農協銀行在內的至少10家商業銀行進行零售央行數字貨幣(CBDC)的第三階段測試,了解并確認CBDC與金融機構IT系統間的互操作性。今年晚些時候,韓國銀行將就根據測試結果發布一份有關數字韓元的調查報告。(未央網)[2022/7/19 2:22:19]

“He [Christensen] told me it was necessary that he have full unilateral control over the Dev Fund from that point forward.”(“他 [Christensen] 告訴我,從那時起,他必須完全單方面控制開發基金。”)

RWF 001 提案揭開了一場偏向鬧劇式的權利之爭,這背后是 MakerDAO 參與者與 Rune 的「常年」、「一系列」混戰,也是 DAO 代表的民主、平等與「統治者」的「統治欲」的沖撞。

內部沖突之下,MakerDAO 協議長期發展目標之下還涌動著暗流,一切的沖突來自于「人」。內部運營者們在市場大環境變動、RWA 資產化的事件上,「集權化」的治理受到挑戰,MakerDAO 的治理開始進入了新一輪的混亂。

22 年的市場大環境并沒有變得更好。UST 為代表的算穩們在爆發中崩盤;加密貨幣圈進入了熊市;全球宏觀市場上,利率上行使得投資者對避險資產需求極速上升。而 MakerDAO 在重塑金融上選擇現實資產繼續發軔,進入新世界。

從治理層面上來看,MKR 持有者有權投票決定借出 DAI 貸款的抵押品資產。在 RWA.CO 公司的幫助下,2022 年,Huntingdon Valley Bank (HVB) 通過 RWA 獲得了 Maker 約 1 億美元上限的借貸;HVB 成為了第一家連接 DeFi 的美國銀行。

這筆長達 6 個月交易下,MakerDAO 團隊出于 DAO 的需求并肩作戰。交易完成后的不到 2 個月時間,Tornado Cash 受到美國強力監管沖擊的背景下,Rune Christensen 發布文章《合規之路和去中心化之路:為什么 Maker 不得不準備讓 DAI 自由浮動》中開始提議 DAI 的去美元化。MakerDAO 治理目標的轉變是「寡頭統治者」Rune 的觀點,也觸發了 MakerDAO 團隊內部各方勢力開始博弈。毫無疑問,這又成為了一場權利的游戲。

@g_dip 在推文中將這一切形容為 MakerDAO Drama。他闡述了團隊內部的三權分立現象:

Magic Eden集成Eden Games游戲Launchpad功能:7月15日消息,Solana生態NFT市場Magic Eden已經集成Eden Games游戲Launchpad功能。已經有超過35個元宇宙和NFT游戲通過Eden Games平臺發布,包括DeFi Pirates、Everseed、SkateX等。

Magic Eden表示,Web3游戲會成為數百萬用戶進入區塊鏈的入口,可以將區塊鏈推向主流。此外,其剛剛推出的 VC基金Magic Ventures表示將加速支持“新生階段”的元宇宙和游戲項目。(Business 2 Community)[2022/7/15 2:15:14]

以 Rune 為代表的未來主義者(futurists)推動著 Maker 的發展;

中心主義者(centralists)們以工作為導向進行產出;

分散主義者(decentralists)是唯一象征著 DAO 的意識形態權利的那一群人。

HVB 的交易是壓倒平靜表象的最后一根稻草。最明顯的原因無疑是宏觀市場的不景氣,MakerDAO 的賬面盈利下行。熊市下,三個流派都開始打起了各自的小算盤。中心主義者的薪酬被未來主義者們認為是「腐敗、浪費」;未來主義者的遠景被中心主義者們認為是「不切實際、缺乏計劃的」。沖突的第一步便是 LOVE 系列投票。

簡單來看一下 LOVE 提案。這份在 2022 年 5 月 11 日由 Luca 進行的提案:Adding Lending Oversight Core Unit (LOVE-001) ,建議創建貸款監督核心單位(Oversight Core Unit)以提供指導、流程審計等專業服務監督 Maker 的發展戰略,$MKR 持有者的權利并無變化。

6 月 27 日,MakerDAO 的成員討論了 LOVE-001 外的其他兩份提案:

治理提案 #2: Adding a Special Purpose Fund(MIP55c3-SP4);2022 年 4 月 15 日提出;建議創建一個 1000 萬美元的基金池 Makershire Hathaway SPF,以管理穩定幣儲備,以投資的方式獲得多樣化收入。

治理提案 #3: Onboard Task Force - Growth Task Force(MIP75c3-SP1);2022 年 5 月 1 日提出;建立增長工作組(Growth Task Force)籌資、管理監督以發展 Maker 生態。

總結來看,這三份提案都有著一個共同的目標:重組 MakerDAO 領導層;以更專業、但也更「傳統」的運營模式,如投資增加公司營收、成立專項小組管理監督協議發展的方式將 MakerDAO 從混亂的去中心化方面選用雖中心化、但「高效」解決方案。最終這三項提案都未能通過。

灰度比特幣信托負溢價達29.26%,創歷史新低:金色財經報道,據Coinglass數據顯示,灰度比特幣信托負溢價達29.26%,創歷史新低。以太坊信托的負溢價達30.16%,ETC信托的負溢價達54.23%,LTC信托的負溢價為39%,BCH信托的負溢價為10.48%。[2022/6/27 1:34:00]

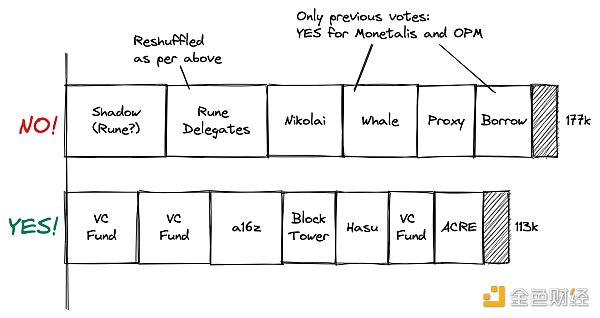

從內部者@g_dip 的視角來看,這無異于一場「勾心斗角」式的黨政洗牌。社交媒體用“大衛林奇級別的荒謬”(David Lynch level absurdity)描述著整件事;首先是 Rune 作為 LOVE 的反對領頭羊拉攏了自己的隊內人@hasu 和 @ElProgreso 一起投出了反對票。當機構巨鯨如 a16z through Porter Smith,Kevin Miao 和 Kianga Daverington 公開表示支持后,在 Maker 的 discord 頻道中開始出現了匿名者們對 VC 行業的「吐槽」。但反對的勢頭仍然微弱,并未能戰勝贊成票的比重。曾被排擠出局的 Nikolai 突然殺回了 Maker 的論壇上開始反對 LOVE-001。在 Nikolai 動員的投票中,其中一筆投票 $MKR 被發現來自于 Aave 的 9 千美元借貸。

最終投票結果失敗的主要原因是 Maker 的委托系統。即 $MKR 代幣持有者有權在投票窗口關閉前修改自己的委托代理人。

這是一場約有 310K 票的 DeFi 協議治理投票大戰。但 DAI 去美元化能在「utility」這一功能上獲得更大價值嗎;或是拋錨「穩定」鏈下資產會讓穩定幣變得更加「不穩定」?UST 和其他穩定幣聲勢浩大的前奏和突如其來的垮臺似乎留下了一些啟示。

那「揭秘者」代表了哪一派的想法呢?我們很難確認。但唯一知道得是,他不支持 DAI 的去美元化。正是出于對 Rune 想法的高度不贊同,才決定站出來揭秘 MakerDAO 背后的這場圍繞治理目標開展的暗戰、以及本身治理架構的不穩定和矛盾。 LOVE 提案的背后也是個 DAO 的困局:不僅僅是對 Maker 發展方向的困頓,更是一場「博弈」,內部權力各方勢力出于不同的理念對出謀劃策 Maker 發展方向,試圖在 DAO 中尋求新的組織架構來打破「以 Rune 為代表的寡頭」的獨占。

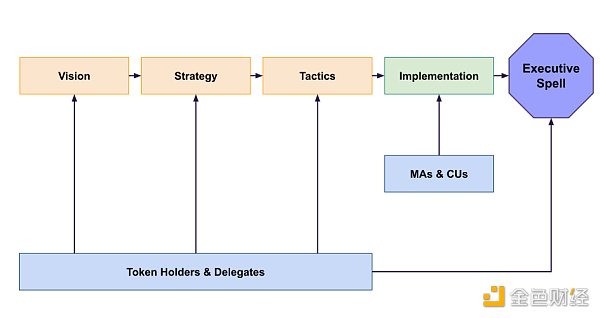

關于 MakerDAO 的治理問題,@hasufl 在《Simple MakerDAO — Governance from first principles》中指出:“「這不僅是 MakerDAO 的問題,也是」當今治理中存在的許多問題。其中包括普遍缺乏遠見和戰略,以及對 MKR 持有者的責任感低。”

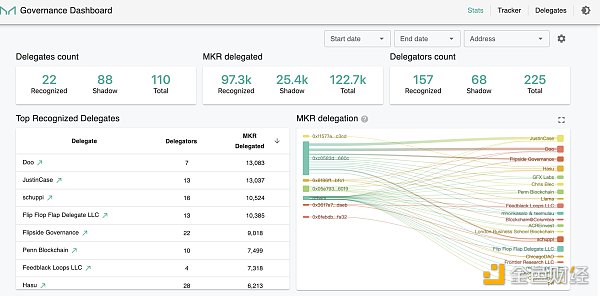

回到投票端。之前提過,$MKR 持有者以投票的方式決定著 Maker 協議的后續發展,這是一種最為去中心化也最為平等的舉措。但 $MKR 代幣缺乏的良性激勵措施、委托代理投票權制度在一定程度上削弱了它的去中心化特性。

以太坊社區是迄今為止運行最為成功的組織之一,人是社區最寶貴的財富,靠著共同的使命感和價值觀連接。但在 Maker 或現有的 DAO 治理模式中,$MKR 持有者治理參與度低;根據 MakerDAO 數據,截至 9 月 14 日,225 名委托人(Delegators)將自己的 $MKR 投票權交由 110 名代理人手中,超過 2/3 的代理人身份并不透明。對于鏈上投票制的 MakerDAO 治理模式來說,這似乎釋放著一種趨于“中央集權式”管理的信號,也更容易在投票中產生「賄選」類的拉票之戰。

更重要得是,$MKR 持有者的權利并不是 100%掌握的,而是取決于提案討論當天如何加入討論會。對于 $MKR 持有者來說,持有代幣就等于能長期捕獲協議生態發展價值了嗎?這點當然也是存疑的。

當某方持有足夠多的投票票數,尤其參與者中有項目機構時,投票便趨向中心化,惡意治理攻擊的風險大幅上升。早在 2020 年 10 月,MakerDAO 就經歷過類似的事件。當時,項目方 BProtocol 以閃電貸的方式操縱投票,最終 MakerDAO 采用了「延遲特定提案」的方式來面對這次的惡意治理攻擊。但如何通過治理預防風險,設定防火墻以便更高效、快速方式減少預防此類事件的不確定性仍需解決。

在回顧 MakerDAO 至今的治理進程后,你會發現,這些風險,一部分來自于 MakerDAO 治理架構的設計,另一方面則來自于 DAO 自身蘊含的脆弱性。

DeFi 賽道的其他協議 DAO 們,如 Uniswap、Lido 都嘗試著不同的治理架構:Uniswap 以最小單元化進行治理,Lido 的創新雙重治理方法,將 LDO 和 stETH 兩者帶往了治理層。Maker 該如何調配協議所有權,將全力下放至生態所有參與者,如用戶、投資者、合作伙伴等等,以維持這個龐大的生態進行自轉式運行。

Rune 對此提出了 The Endgame Plan 的計劃藍圖,詳細闡述了 MakerDAO 的治理新計劃。這部分內容 CYC Labs《央行算穩MakerDAO,再次顛覆治理范式(下)》文章做了非常詳細的介紹;文章在這里不做過多闡述。

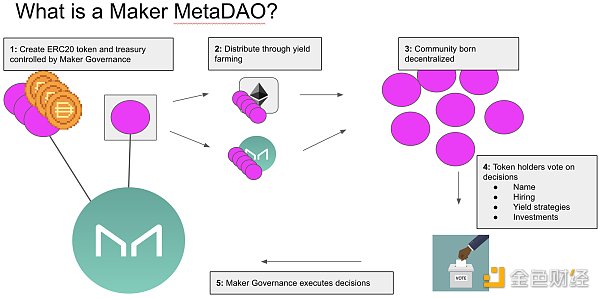

簡單來說,MakerDAO 引入了 MetaDAO 的概念。這個和我們在 《DAO 的治理歷史和演變》一文中提到的 subDAO 類似,但亦有些許不同。每個 MetaDAO 相當于 MakerDAO 子部門,目的是分擔核心 DAO 的業務流程,減輕治理負擔。每個 MetaDAO 都可以發布各自的代幣,成員也來自 Maker 內部或外部的專業人士幫助。和傳統公司的業務部門一樣,當這些業務不再重要之時,MakerDAO 可以「砍掉」這些 MetaDAO。MetaDAO 既有著 subDAO 自主發行代幣的激勵政策,又不受限于固定的組織結構,能隨著業務結構而靈活調整。

但正如前文所說,MakerDAO 的治理問題非它一家之短。DAO 模式本身就具有脆弱性。DAO 治理的其中一個困頓點來源于代幣化。在這些以 DAO 治理的協議中,幣權理論上代替了所有權和協議「產權」。而擁有協議的治理代幣并不能等于擁有協議本身。在《DAO 的治理歷史和演變》中,我們也有指出目前 DAO 協議們都面臨著治理參與度低的問題。當治理制度無法平衡參與者的權利和義務時,治理權利便會流向「操控者」手中。幣權成為了博弈的手段。畢竟,代幣沒有身份共識,它它能定位至數字錢包,但不能定位到個人。DAO 最后的決策權反而掌握在了算法手里。

自由需要被制衡,DAO 的權利規模也是。和所有新事物的成長一樣,MakerDAO 無法完全躲避治理爭斗。當協議快速擴張,幣權票數增加下,達成共識的難度也開始變大。MakerDAO 在爭論引入更專業的團隊做更專業的決策,協議日后的發展路徑是否應該和創始人意志掛鉤這些問題的背后,彌漫著一場「中心化」與「去中心化」的戰爭硝煙。一味的去中心化是否只會矯枉過正?這很難下定論,但很明顯,其他DAO 們也在尋求著一個更合格、適配、更「去中心化|的治理框架,來實現 Internet Nation 的愿景。

https://blog.makerdao.com/makerdao-governance-risk-framework/

https://blog.makerdao.com/makerdao-governance-risk-framework-part-2/

https://blog.makerdao.com/makerdao-governance-risk-framework-part-3/

https://twitter.com/DefiIgnas/status/1564502950034042880?utm_source=substack&utm_medium=email

https://blog.makerdao.com/foundation-proposal-v2/

https://forum.makerdao.com/t/the-path-of-compliance-and-the-path-of-decentralization-why-maker-has-no-choice-but-to-prepare-to-free-float-dai/17466

https://dirtroads.substack.com/p/-42-valkyrie-makerdao-and-our-side

https://messari.io/report/makerdao-s-dive-into-real-world-assets?utm_source=twitter_messaricrypto&utm_medium=organic_social&utm_campaign=makerdao_dive_real_world

https://cointelegraph.com/news/internal-power-struggle-at-makerdao-when-coding-and-personal-interests-collide

Dr. DODO

個人專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

Tags:DAOMAKEMakerMakerDAOAFKDAOmaker幣maker幣什么意思makerdao官網app

本文來自 Medium ,原文作者:Mohamed Fouda,由 Odaily星球日報譯者 Katie 辜編譯.

1900/1/1 0:00:00作者:Mysten Labs 首席執行官兼聯合創始人 Evan Cheng 編譯:Azuma 過去一段時間.

1900/1/1 0:00:00原文作者:Doug Petkanics 原文編譯:白澤研究院 自 2016 年以太坊崛起以來,區塊鏈社區一直在尋找能夠超越金融用例、對現實世界產生影響的范例.

1900/1/1 0:00:00來源 | Coinbase Blog注:本文不代表 Coinbase 計劃增加對比特幣閃電網絡的支持,僅是該公司研究人員在研究其潛力后的分享.

1900/1/1 0:00:00隨著區塊鏈技術應用的進一步成熟,加密貨幣、NFT數字藏品等虛擬資產的應用也進一步拓寬,上中下游各類產業都在時代的風口上攫取未來發展的資本.

1900/1/1 0:00:00作者:William M. Peaster 來源:Bankless 去年年底,當NFT主導加密領域時,幾乎沒有人預料到這一點.

1900/1/1 0:00:00