BTC/HKD-1.14%

BTC/HKD-1.14% ETH/HKD-0.7%

ETH/HKD-0.7% LTC/HKD-1.49%

LTC/HKD-1.49% ADA/HKD+0.07%

ADA/HKD+0.07% SOL/HKD+0.97%

SOL/HKD+0.97% XRP/HKD-1.5%

XRP/HKD-1.5%目前許多主流敘事認為,以區塊鏈技術為基礎構建的 Web3 產品,能夠通過發行代幣賦予用戶以真正的資產所有權。如區塊鏈游戲可以將傳統游戲中的游戲資產,由游戲公司托管變為玩家自己持有;而 NFT 技術則賦予創作者以真正的作品所有權,并可以據此對創作者進行更好地激勵。

的確,區塊鏈技術解決了傳統資產的托管問題。但在失去中心化機構的幫助后,構建鏈上所有權其實遇到了更多問題,這些問題一方面導致了用戶權益被侵害,另一方面也為一些項目方進行監管套利提供了操作空間。

因此,本篇文章就將重點集中在所有權經濟的基礎問題上,探討哪些代幣真的可以代表資產所有權,而哪些代幣其實是比傳統 Web2 更加中心化的強信任資產。

許多人會習慣性地將持有代幣等價為獲得資產的所有權。如持有某個項目的治理代幣,就好像獲得了對該項目的所有權;持有某個鏈游的 NFT,就獲得了對該游戲裝備的所有權。

然而代幣并不天然等價于資產,很多時候代幣就像現代漢語中「票」的概念一樣,只是一種可被用來承載各類不同資產的通用媒介。隨著其被用于承載各種不同的權利與義務,這種通用媒介才會進一步演變成具體的資產類別。

因此,附著在代幣上的各種具體權利,才是決定其成為哪類資產的核心要素。目前市場中簡單的將持有代幣等價于賦予用戶以某某所有權的敘事,其實都具有一定的誤導性。

Web3啟動加速器Beacon新一期Demo Day開放申請:金色財經報道,由Polygon聯合創始人Sandeep Nailwal推出的Web3啟動加速器Beacon官方宣布新一期Demo Day已正式開放申請,此前該加速器Demo Day已吸引了Paradigm、Polychain Capital、LightSpeed等頭部風投參與。Sandeep Nailwal 于去年12月推出了Beacon,旨在通過指導和資金支持來資助早期加密項目并提供為期12周的計劃來幫助和資助創業者。[2023/7/15 10:56:08]

就像一張演唱會門票之所以有價值,不在于你手中那張印刷精美的紙片,而取決于主辦方在未來交付一場演出的承諾;一張銀行存單之所以有價值,也不在于你手中蓋有銀行印章的紙條,而是來源于其在一定時間后還本付息的義務。

而如果他們不按照當時訂立的契約履行交付演出或兌付資金的承諾,其所在的司法體系就會讓其付出更加高昂的代價。這其實才是絕大多數權利之所以能夠成立的原因,就是當這個權利被侵犯后,能夠有相應的暴力機構來為被侵犯人提供救濟服務。

并不是你單方面宣布或定義了一個權利,這個權利就能真的存在。所有沒有救濟措施的權利,本質上都是一紙空文,也必然不會受到他人的尊重。這也就是我們常說的:無救濟則無權利(A right without remedy is not right)。

Web3瀏覽器Opera宣布將集成人工智能生成內容(AIGC)服務:2月11日消息,Web3瀏覽器Opera宣布將集成人工智能生成內容 (AIGC) 服務,并計劃將現有AI程序擴展到該服務中以支持瀏覽器、新聞和游戲等產品。

此外,Opera還透露其瀏覽器記錄功能也將與AI集成。(PR Newswire)[2023/2/11 12:01:04]

因此,如果沒有對資產相關權利的有效保護措施,那么其實很難說用戶真正獲得了資產的所有權。

下面,我們將通過分析幾個典型的鏈上資產類別,看看哪些是真正能夠代表所有權的代幣,而哪些只是精心包裝的中心化資產。

雖然 Web3 項目并不以股份公司的形式而存在,但其發行的治理代幣,卻經常被等同于 Web3 項目的所有權憑證。然而實際情況是,許多治理代幣都與股票有著非常大的區別,這種差異主要體現為兩點:

一是治理范圍的差異。公司股票所代表的治理權,往往可以直接或間接的對人事、財務等一切事項作出決議。而許多 Web3 項目的治理權卻是「有限」治理權,這些治理權雖然可以投票修改一些協議的參數,但卻無法阻止項目方轉移項目金庫中的資金。

Web3生態系統Fastex通過兩輪Token銷售籌集2300萬美元:金色財經報道,由SoftConstruct支持的Web3生態系統Fastex通過兩輪Token銷售籌集2300萬美元。本輪融資資金將幫助Fastex加速技術開發,進入路線圖的下一階段。

據悉,Fastex加密服務的多產品生態系統由Fasttoken (FTN) 提供支持,包括NFT市場ftNFT、加密支付轉賬工具Fastex Pay、游戲元宇宙FastexVerse以及現貨交易平臺Fastex Exchange。截至2023年初,已有100多家區塊鏈游戲提供商與Fastex建立了合作伙伴關系。[2023/1/29 11:35:13]

二是執行過程的差異。雖然治理代幣的持有者可以對議案作出決議,但對決議的執行依然要依靠項目團隊主動進行。但如果這些項目方并不真正履行自己的義務,治理代幣的持有者往往也無能為力。

因此,判斷治理代幣是否真能代表 Web3 項目的所有權,至少需要滿足兩個條件:一是治理權不能受限,凡是不能決定協議金庫使用方式的治理權,都可以近似視為假的治理權;二是治理通過的決議,能夠在鏈上得到自動執行。

雖然要求全部采用鏈上治理的難度很大,但鑒于目前治理的執行過程很難獲得司法體系的保障,因此鏈下執行的治理權事實上都處于不受監管的裸奔狀態。根據「無救濟則無權利」的原則,這種缺乏有效救濟手段的權利往往很難受到保障。

印度首個Web3化妝品牌Heart Of Shades以4000萬盧比估值完成pre-seed輪融資:金色財經報道,印度首個Web3化妝品牌Heart Of Shades宣布以4000萬盧比估值完成pre-seed輪融資,多位天使投資人和HNI參投,但具體融資金額暫未對外披露。據悉,這家位于班加羅爾的初創公司由女性企業家Niharika Dolui于2022年創立,他們將利用這筆資金拓展市場、加速一線產量、開發尖端技術和推動品牌建設活動。(lokmattimes)[2022/10/12 10:31:44]

因此僅從信任假設的強弱來說,目前無法通過鏈上實施治理的治理代幣,其中心化風險相較于有法律保護的公司股票往往更高。

不過雖然難度較高,但目前依然有不少 Web3 項目能夠依靠全面的鏈上治理實現治理權的去中心化。

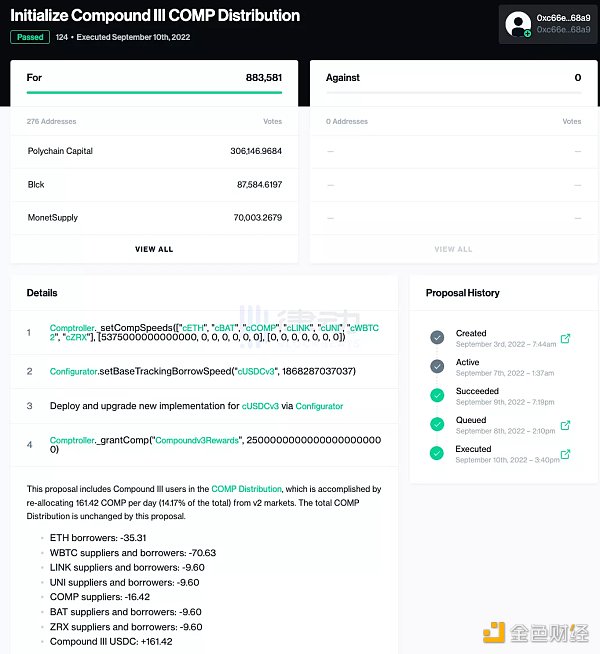

最典型的案例來自于 DeFi 領域。以 Compound 為例,其治理過程基本實現了全鏈上治理。從下方截圖中我們可以看到,Compound 用于表決的治理提案并不是文字形式,而是都以計算機可以直接執行的代碼來提交,一旦表決通過,治理合約就會依據已經寫好的邏輯自動實施部署。

這種純鏈上的治理過程消除了對團隊嚴格執行表決結果的信任假設,做到了真正意義上的去信任化。因此,這類治理代幣的持有者,才能算是真正意義上取得了這個項目的部分所有權。

Web3營銷初創公司Omi完成約635萬美元種子輪融資:6月28日消息,法國品牌建模和3D渲染Web3營銷初創公司Omi宣布完成600萬歐元(約635萬美元)種子輪融資,Dawn Capital領投,Founders Future的MarcMénasé、Zenly聯合創始人Alexis Bonillo、Deezer創始人Daniel Marhely和Voodoo聯合創始人Laurent Ritter等天使投資人,以及ParetoHoldings、FinancièreSaintJames(Veepee.com聯合創始人家族辦公室)、MotierVentures(老佛爺百貨家族辦公室)和FamilleCVenture(嬌韻詩家族辦公室)等機構參投。(retailtechinnovationhub)[2022/6/28 1:35:44]

與治理代幣類似,許多鏈游的 NFT 雖然解決了傳統游戲中游戲裝備的托管問題,但對于這些 NFT 在游戲中的使用方式,卻依然需要依靠項目方運行的中心化服務器提供保障。

因此判斷鏈游 NFT 是否真的代表資產所有權,其實也可以概括為兩個關鍵指標:一是這些 NFT 是否被游戲運營方托管;二是游戲的核心邏輯是否上鏈。

其中第一條絕大部分鏈游都可以符合要求,即便有些 NFT 在參與游戲時采用了托管模式,但用戶依然可以隨時將 NFT 提取到鏈上。

而更為關鍵的是第二條。目前許多鏈游由于底層公鏈性能的限制,不得不將游戲的核心邏輯運行在鏈下服務器中。這時一旦項目方對相關代碼進行更改甚至停服跑路,用戶資產的游戲功能也將一夜歸零。因此采用這種架構的游戲很難說通過 NFT 使用戶獲得了游戲裝備的真正所有權。

而想要徹底解決這個問題,不但需要鏈游開發團隊的積極配合,更關鍵的是底層公鏈的性能能夠得到大幅度地提高。值得欣慰的是,目前已經有許多擴容方案如 StarkNet 以及 Arweave,正在嘗試開發將游戲主要邏輯都部署在鏈上的「全鏈鏈游」。如果這個方向在未來真的能夠走通,才算在真正意義上解決了游戲玩家無法獲得游戲資產所有權的問題。

金融資產可以說是目前實現用戶所有權最為成功的一個細分類別了。由于金融資產中的債權可以很方便地通過智能進行編程,因此這類債權憑證可以做到最大程度的去信任化,不依靠鏈下司法系統也能很好的保障用戶所有權。

這類典型代幣包括 Compound 發行的 cToken,Aave 的 aToken,以及 Uniswap 的 LP Token(V2 版本)或 LP NFT(V3 版本)等。這些代表金融債權的代幣的持有者,可以隨時從相關的合約金庫中,按約定數量贖回自己的資產。既不需要指望項目方信守承諾,也不需要鏈下的司法系統提供救濟措施。

除此以外,以 USDT 與 USDC 為代表的中心化穩定幣,雖然并沒有解決資產的托管問題,并且要依靠比較強的信任假設(信任托管方,并且信任美國政府不會查封托管賬戶)。但由于其中涉及的信任主體如 Circle、Tether 等一定程度上接受了鏈下司法系統的監管和保護,導致用戶的托管資產處于一定程度的監管范圍內,依靠傳統的方式,相對較好地保護了用戶的資產所有權。

上文幾個資產類別都由原生的區塊鏈全隊打造,但在最近兩輪熊市中,市場還出現了不少所謂的「鏈改」項目。這類項目的構建方式,基本都可以概括為鏈下資產的憑證上鏈(不是真資產上鏈),同時這些資產對應的權利,也基本需要依靠傳統的司法體系進行保障,當然也無法做到完全的去信任化。

因此判斷這類鏈改代幣是否真能賦予用戶以所有權,也不能僅僅通過分析其所謂代幣經濟,而是要看其權利是否能夠得到鏈下司法體系的有效保護。所以這類項目雖然發行了代幣,但從其實質上來講,可能更應該歸類為 Web2 項目更為合適。

這里之所以要花費大量篇幅梳理關于所有權的相關概念,主要是因為在之前牛市中出現了太多通過所有權概念進行概念套利或監管套利的行為。

回顧過去兩年多的歷史可以發現,許多項目發行的治理代幣往往只具有受限制的治理權限(管不了錢),而二級市場卻依然不吝于對其按照股票的估值標準進行炒作。

而主打 X2E 概念的各類 GameFi 鏈游,也大多需要依靠中心化服務器運行游戲的核心邏輯。一邊打著賦予用戶所有權的旗號發行代幣和 NFT 獲取收入,一邊自己牢牢掌控著游戲世界中的生殺大權。不但可以隨意修改游戲規則,甚至可以不受制約的轉移項目資金,可以說將 Web3 的優勢(沒有監管)與 Web2 的特點(中心化)進行了完美結合,實現了項目方利益的最大化。

以上這些都可以歸類為典型的監管套利行為。

我們在構建一個 Web3 項目時,其核心目標不應是簡單的進行資產上鏈或者發幣,而是希望通過區塊鏈技術更好地解決之前難以解決的信任問題,進而不斷增加各參與方的信任程度,降低構建信任的成本,這些才是 Web3 項目能夠提高效率的根本原因。

鏈上發行的代幣并不一定是去中心化資產,甚至有可能只是包著 Web3 外衣,進而進行監管套利的無監管 Web2 資產。

如果不在增信上下功夫,而僅僅將重心放在代幣經濟的設計上,不但容易引起金融泡沫,甚至都無法向用戶交付一個真正代表所有權的資產類別,那么一切關于 Web3 的所有權經濟更是無從談起。

區塊律動BlockBeats

媒體專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

正如交易員所說,預測底部就像試圖抓住一把落下的刀。觸底一詞很容易被誤解,因為它并不一定意味著價格走勢和加密貨幣市場的整體情緒會突然轉為積極.

1900/1/1 0:00:00對于投資者而言,Aptos在新生代公鏈中具有較大的先發優勢,預計在9月底主網上線,但其私募融資估值已超20億美金,市值已達到目前Solana市值的1/5左右,可以更多關注其生態項目的發展.

1900/1/1 0:00:002022年8月30日,藍籌NFT Moonbirds和PROOF Collective背后母公司PROOF舉辦了Future PROOF社區直播活動.

1900/1/1 0:00:00金色財經報道,8月12日消息,Cosmos開發團隊informal發布了Cosmos跨鏈安全的鏈間安全代碼v0.1,該版本為鏈間安全代碼v1的預發布版本.

1900/1/1 0:00:00隨著 ETH 升級 PoS 共識系統,原有的 PoW 機制的 ETH 鏈在部分社區的支持下成功硬分叉(下文簡稱 ETHW).

1900/1/1 0:00:00原文標題:《Fans are the New Creators》 原文作者:Li jin 原文編譯:Shaun @DAOrayaki.

1900/1/1 0:00:00