BTC/HKD+0.59%

BTC/HKD+0.59% ETH/HKD+0.66%

ETH/HKD+0.66% LTC/HKD-0.52%

LTC/HKD-0.52% ADA/HKD-1%

ADA/HKD-1% SOL/HKD+2.03%

SOL/HKD+2.03% XRP/HKD-1.05%

XRP/HKD-1.05%2020年年中,DeFi迎來高光時刻。

短短1個月之內,DeFi總市值從20億美元增加到超過80億美元,DeFi中鎖定代幣市值輕松突破10億美元大關至25億美元,而鎖定代幣市值之前徘徊在10億美元上下達半年之久。

DeFi的這一突破和流動性挖礦有關。

2020年6月15日,Compound啟動流動性挖礦機制分發其治理代幣COMP。6月24日,自動做市商交易所協議Balancer宣布在以太坊主網部署其治理代幣BAL。6月30日,Curve宣布發行治理代幣CRV。

投資者為了追逐這些代幣獎勵,主動向這些DeFi協議提供流動性,DeFi開始火箭般騰飛。

其騰飛過程中顯然離不開向DeFi提供流動性的加密貨幣投資者,他們自稱“Yield Farmer”,其投資過程被稱為“Yield Farming”。

伴隨著越來越多DeFi協議發行治理代幣,并向流動性提供者分發這些代幣,加密貨幣社區誕生了新的Meme術語"Yield Farming"。

Yield Farming,Yield收獲或者收益,Farming農場種植。

金色晨訊 | 5月23日隔夜重要動態一覽:21:00-7:00關鍵詞:高盛、韓國、穩定幣、星展銀行

1.高盛數字資產負責人:高盛將擴展加密貨幣領域產品;

2.韓國三大金融集團拒絕向加密交易所發放實名賬戶;

3.穩定幣總市值突破1000億美元;

4.星展銀行:比特幣或是比美元更有效的價值存儲資產;

5.消息人士:高盛已重新考慮加密貨幣是否為可行資產類別;

6.以太坊礦工收入降至1個月低點;

7.PeckShield預警:Bogged Finance遭閃電貸攻擊;

8.Compound 046提案獲批 將支持添加LINK。[2021/5/23 22:33:29]

顧名思義,正如字面所指,其意思為加密貨幣投資者將資金投入到不同DeFi協議中來賺取最大回報,加密貨幣投資者把自己比喻為“Yield Farmer”。

其實Compound啟動流動性挖礦之前,DeFi項目Synthetix就已經開始為流動性提供者提供獎勵。在Compound依靠流動性挖礦機制大火之后,引發了DeFi協議治理代幣發行熱潮后,加密貨幣社區開始把投資者獲得高額DeFi收益的行為稱為Yield Farming。

金色財經挖礦收益播報|BTC距離減半還有5天:金色財經報道,據OKEx礦池數據顯示,下一次BTC減半日期預計為2020年5月12日,今天距此還有5天。BTC當前塊高629135,下一次減半塊高630000,剩余塊數865。

今日全網算力約119.52EH/s,全網難度約16.10T。受部分地區豐水期低價電入市和幣價上漲的雙重影響,全網算力以連續7天上漲。預測下次難度16.23T(0.74%),距離調整還剩還有12天,今日BTC收益:0.00001562BTC/T/天。[2020/5/6]

Yiled Farming大火主要有兩個原因。

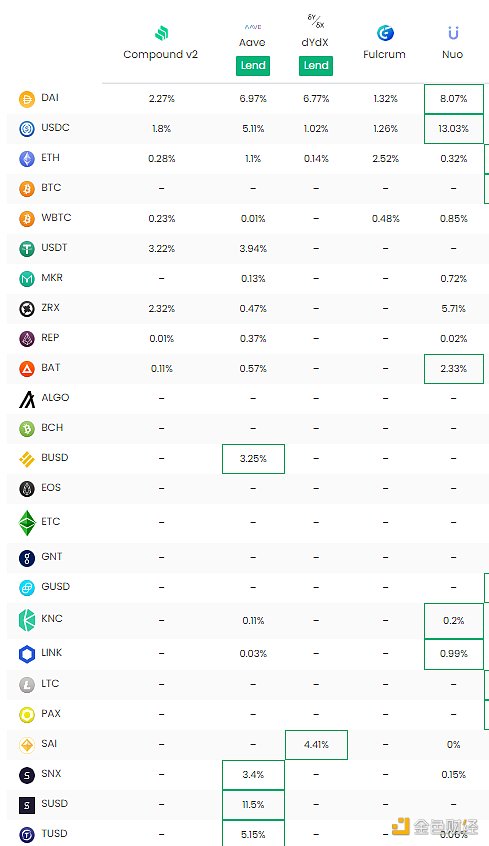

第一個原因是來自高額的投資收益。根據defirate數據,sUSD在Aave的存款年化利率高達11.5%,USDC在Nuo的存款年化利率達到13.03%。

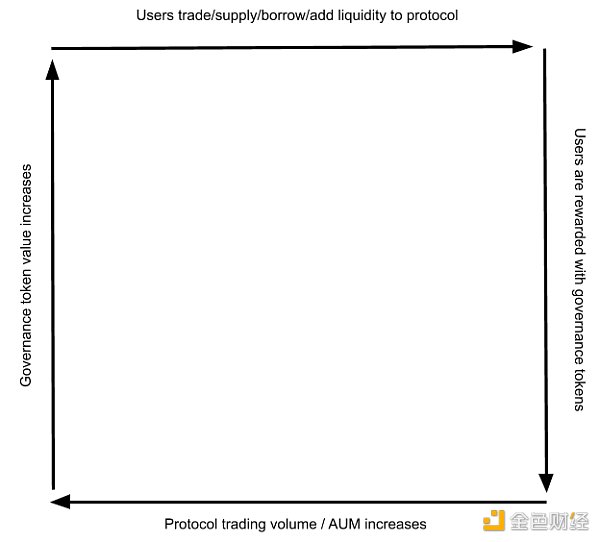

第二個原因是因為流動性挖礦(Liquidity Mining)機制,通過參與DeFi協議資金池交易,可以獲得相關代幣獎勵,而且這一機制會形成正反饋循環。

金色晚報 | 5月4日晚間重要動態一覽:12:00-21:00關鍵詞:央行行長、澳中供應鏈聯盟、Phoenix硬分叉

1.央行行長易綱:將繼續研究如何加強央行數字貨幣的風險管理。

2.萬事達、支付寶和VeChain加入澳中供應鏈聯盟 利用區塊鏈認證和跟蹤食品。

3.Ghost博客平臺服務器被黑客入侵并感染挖礦木馬 目前已修復。

4.萊特幣MW協議集成四月開發進展:已構建測試框架開始代碼庫集成。

5.Phoenix硬分叉升級預計時間為6月3日。

6.近一周Tether新增印鈔5.82億USDT。

7.廣州市南沙區:利用區塊鏈等技術打造“無證明自貿區”。

8.報告:4月韓國交易所有關幣種上線或下架公告共99篇。

9.比特幣小幅下跌,日內最高報8955美元,最低報8521美元。[2020/5/4]

使收益最大化的策略主要要點由4個要素,分別為:1、以低利率借入資產;2、以高利率供應資產;3、有足夠的緩沖區以避免清算;4、獲得相應代幣獎勵,代幣升值。

因為DeFi的流行以及相關代幣的價格上漲,采取Yield Farming的投資者收益頗豐。

投資者Degen Spartan表示,他自2019年初就開始在DeFi中賺取收益,他的策略是將穩定幣投入Curve sUSD池以及將激勵代幣存入Synthetix Mintr激勵合約,這為他帶來了相當穩定的20%+年化的SNX。因為COMP代幣價格暴漲,有投資者賣出COMP后的年化收益率一度達到100%。據Somer Esat的Yield Farming策略,BAT代幣在Compound上的年化收益可做到45%。

金色相對論 | DappReviewCEO牛鳳軒:區塊鏈可以改造開發商與玩家之間的協作關系:在本期金色相對論之“Dapp游戲”中,針對金色財經內容合伙人佟揚“除了玩法之外,其他層面是否有促成爆發的原因”的提問,DappReview的CEO牛鳳軒表示,區塊鏈之于游戲,只是多了一個我們可以使用的技術和工具,而并不是說過去的游戲就要完蛋了或者全部被顛覆,主機游戲從上世紀60年代誕生,時至今日依舊競爭激烈、大作頻出,Steam作為端游的分發巨頭根本不需要上市和外部資金支持,桌游這種從圈外人看起來很古老的線下小眾游戲其實早就是一個百億的市場還在不斷增長。

“區塊鏈游戲”這個名詞甚至都是一個偽概念,只是在行業初期,我們用來泛指所有使用了區塊鏈技術的游戲。在最后,這些游戲還是要落地在不同的平臺之上。

所以,說區塊鏈能顛覆整個游戲行業?我是不信的,區塊鏈可以改造開發商與玩家之間的協作關系,可以通過引入通證經濟和資產代幣化增加游戲的經濟屬性和激勵機制,可以讓玩家現擁有一個現實世界中實體物品一樣的擁有游戲中的虛擬資產,這些是革新,是優化,不是舉著一片大旗否定所有傳統游戲。最終的狀態下,對于大部分玩家來說,區塊鏈植入游戲的體驗應該是無感的,游戲只要好玩就可以,至于用沒用區塊鏈,這不重要。[2018/12/3]

因為目前Yield Farming的確能帶來一些較高的收益,所以投資者都很關注。

金色相對論丨啟賦資本蘭洪明:監管政策的出現是對加密貨幣行業最大的利好:在金色相對論今日熱議“政府監管風波”問題上,啟賦資本蘭洪明表示:如果出具體政策進行監管,同時出相關稅收政策其實對這個行業是重大利好。若真有這樣的動作,首先代表政府對于加密貨幣領域的正式認可,其次可以驅散現在市場大量的空氣幣。

啟賦資本專注于私募股權投資的專業基金管理公司,主要以管理創投基金為主,聚集TMT、現代服務業、新材料等行業。[2018/6/25]

金色財經記者匯總了一些DeFi市場投資者較為關注的Yield Farming策略,并附以簡單教程。同時,DeFi市場本身也在快速演化,一定會出現更多收益組合案例。希望讀者也能夠多去探索。

一、COMP Yield Farming

使用穩定幣杠桿將DeFi可組合性發揮到極致,最大化獲得COMP代幣。

平臺:Maker,Compound,Curve和InstaDapp

1、把ETH存入Oasis Borrow()(Maker)作為抵押獲得DAI

2、在InstaDapp開DeFi Smart帳戶并存入DAI

3、將新存入的DAI轉移到InstaDapp的Compound部分

4、選擇InstaDapp的“最大化COMP收益”功能,利用USDT相對DAI的杠桿頭寸

5、備選方案: 在Curve上把DAI直接兌換為USDT,并向Compound提供USDT

注意:使用InstaDapp策略時,如果抵押物低于閾值會被清算。建議使用此策略時保持60%抵押比例。

二、BAL流動性挖礦

通過向Balancer資金池提供流動性資金來賺取BAL治理代幣。

平臺:Balancer

1、在這里http://www.predictions.exchange/balancer/None查看哪些資金池可以獲得最多的BAL,1是最高因子。

2、訪問https://pools.balancer.exchange/#/向上述任何一個資金池存入資金。

三、Curve BTC Yield Farming

為sBTC Curvepool提供流動性,賺取SNX,REN,BAL和CRV

平臺:Ren協議,Curve,Synthetix,Balancer

1、用Ren Bridge將比特幣移植到以太坊

2、將新獲得的renBTC 存入sBTC Curvepool

3、通過LP獎勵部分中的Mintr來獲取ySBTC令牌。

4、以SNX/REN Balancer Pool Tokens的形式領取獎勵

5、直接在Balancer上提取SNX和/或REN獎勵。

四、通過KyberDAO獲得KNC Staking獎勵

通過KyberDAO抵押KNC并參與協議管理,賺取ETH。

平臺:Kyber Network,Uniswap

1、在KyberSwap或Unsiwap之類的DEX上購買KNC

2、前往Kyber Voting儀表板,連接你持有KNC的Web 3錢包如MetaMask

3、存入KNC以使其能夠投票

4、對提案進行投票,以獲得從每個周期中按比例分配的ETH

其他選擇:可以將你的KNC投票權委派給像Kyber Community Pool這樣的Pool Master ,讓他們代表你投票。

五、mStable MTA流動性挖礦

為mUSD/USDC Balancer資金池提供流動性,賺取MTA治理代幣

平臺:mStable,Balancer

1、在mStable上存入DAI、USDC、USDT或者TUSD,鑄得mUSD

2、 向地址1和地址2提供mUSD和USDC

3、替代方案:在mStable Save()存入mUSD來獲得以mUSD計價的有吸引力的年化收益。

六、Ampleforth AMPL流動性獎勵

以為AMPL/ETH Uniswap資金池提供流動性,賺取AMPL穩定幣。

平臺:Ampleforth,Unsiwap

1、在Uniswap上購買AMPL

2、向AMPL/ETH Uniswap pool添加等量的流動性

3、通過Geyser抵押你的AMPL UNI代幣

七、Synthetix sUSD流動性激勵

通過iEarn和Curve向sUSD Curvepool提供流動性,以每周SNX通脹的形式賺取SNX獎勵。

平臺:iEarn、Mintr

八、Synthetix SNX抵押

通過Mintr抵押SNX鑄得sUSD,賺取每周SNX通脹。注意,Synthetix需要超額抵押800%。

平臺:Mintr

當然對Yield farming,加密貨幣社區也有一些持不同意見者。

a16z前合伙人Jesse Walden表示,雖然短期內Yield farming可以用作一種激勵方式,但一個成功的協議仍然取決于建設者和用戶是否能長期停留在平臺上。

以太坊創始人V神近期接受Bankless關于以太坊5周年的采訪,不可避免被問到如何看DeFi的Yield Farming,V神對Yield Farming持否定態度。他表示,“據我所知,在某些時間,一些DeFi的年化收益率超過100%....現實是這些利率并不能反映任何未來可持續性.....某些流動性提供者正在賺取的高利率從長遠來看是不可持續的”。

Yield farming基于DeFi,當然也會存在和DeFi一樣的風險,比如只能合約漏洞、流動性危機、DeFi協議合約管理者治理風險、穩定幣不穩定等問題。

但是投資者總是在追求高額收益,而且創新也總是既帶來投機,也會帶來高額利潤。正如在加密貨幣社區流傳的短片“The history of farming”所言:“Farming never stops.”

這篇文章根據我作為多個DAO的成員、在Mirror構建DAO工具以及在過去一年中與DAO運營者密切合作的經驗,分享關于DAO工具的一些想法。首先,讓我們看下一些挑戰.

1900/1/1 0:00:00據 TASS當地媒體3月20日報道,俄羅斯聯邦國家杜馬已將對“數字金融資產”法案的審議推遲到2019年4 月.

1900/1/1 0:00:00(原標題:HowNFTs are changing the entertainment industry)NFTs已經準備好了它們的好萊塢特寫鏡頭.

1900/1/1 0:00:00DeFi流動性挖礦火爆一時,吸引了大量投資者參與。為了方便投資者及時了解DeFi挖礦項目的相關信息和挖礦流程,金色財經推出了“金色說明書”系列挖礦教程.

1900/1/1 0:00:00今年以來,NFT市場火熱,NFT平臺也百花齊放,今天郭律師團隊以100個主流的數字藏品平臺為樣本,從上鏈情況、交易方式、平臺背景等角度對各平臺的基本情況進行了統計.

1900/1/1 0:00:00媒體對Web3的報道通常都聚焦在近期火爆的NFT銷售和每日cryptocurrency價格波動上。但是這只不過是冰山一角,真正的Web3遠不止如此.

1900/1/1 0:00:00