BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD-0.67%

ETH/HKD-0.67% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD-2.42%

ADA/HKD-2.42% SOL/HKD+1.24%

SOL/HKD+1.24% XRP/HKD-1.37%

XRP/HKD-1.37%本文將帶您了解更多的衍生品協議,更深入地了解整個賽道的發展潛力。

dYdX推出的代幣空投再一次讓去中心化衍生品市場受到廣泛關注,同時行業內的很多自身從業者認為去中心化衍生品市場將會是DeFi生態的下一輪熱點和增長點。目前市場對于dYdX代幣的情緒似乎也在印證著這一觀點。

除dYdX外,去中心化衍生品賽道還存在各種類型的衍生品協議。本文將帶您了解更多的衍生品協議,更深入地了解整個賽道的發展潛力。

去中心化期權協議:鏈上資產價值波動的管理平臺

Hegic

Hegic是以太坊鏈上點對池(peer-to-pool)的期權交易協議。在任何市場條件下,我們可以使用Hegic的非托管對沖合約,以保護 ETH 資產免受損失和虧損。

最近Hegic推出了全新版本V8888,新版本主要是在三個方面進行了產品的優化:

1、期權交易:0交易費用、免Gas交易、最低的期權價格(低于Derbit)、ITM(價內期權)自動執行、代幣化的erc-721期權、90天的最長持有期;

2、賺取收益:增加零損失流動資金池、看漲期權和看跌期權池功能、個人鎖定功能、實時APY/P&L功能;

3、Stake Hegic代幣:Stake總量沒有限制、80%/20% lots獎勵、質押HEGIC獲得ETH、WBTC和USDC、費率更加靈活。

Hegic的優勢在于“更高的收益。更低的費用”——我們無需擔心以太坊上高昂的Gas費用,以最低的成本享受Hegic為我們提供的衍生品服務。而且,最令人稱道的是,由于Hegic采用的是peer-to-pool模式,流動性充足,巨鯨可以輕松參與,無需尋找對手方。

不過,我們需要知道,只有超過10ETH或者1WBTC以上的單子,Hegic才會全額支付100%的Gas費用。

在Hegic上,我們擁有三種賺取收益的路徑:

DeFi保險項目Nexus Mutual V2版已上線以太坊主網:金色財經報道,據官方推特消息,DeFi保險項目Nexus Mutual宣布其V2版本已上線以太坊主網。該協議已轉變為風險管理層,專家可以在其中建立業務,包括:創立資本、啟動質押池、管理和定價風險、開發新產品等。V2旨在實現與原生DeFi和第三方用戶界面的無縫集成和產品覆蓋。[2023/3/17 13:09:15]

1、賣出看漲、看跌期權:LP通過提供ETH或WBTC賺取ETH或WBTC本位的看漲期權費用。LP通過提供USDC賺取USDC本位的看跌期權費用;

2、LP對沖風險:通過自動對沖為低風險期權流動性提供者保障 20% 的收益;

3、Stake HEGIC:質押HEGIC獲得ETH、WBTC和USDC代幣。

Opyn

Opyn是一個去中心化杠桿交易平臺,目標是建立基于以太坊、Compound、Uniswap 和 DAI 的非托管保證金交易平臺,用戶可通過平臺做多或做空 ERC20 代幣。本質上,Opyn也是期權協議,算是Hegic的競爭對手。

因此,在dYdX空投代幣后,還沒有發行代幣的Opyn也被認為將會在未來為用戶空投代幣。

Opyn最近的一次更新在2020年,它推出了v2版本——支持用戶創建代幣化期權。這意味著我們所購買的每一個獨立的期權服務都將會被鑄造成一個erc-20代幣,也就是oToken。同時,這些oToken也可以在DEX上交易。

不過與Hegic不同的是,Opyn的結算形式是歐式期權,即僅在到期時結算。Hegic是美式期權,在到期前可以隨意結算。

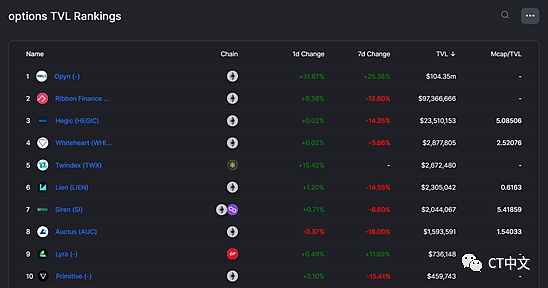

如今Opyn已經是市場上期權板塊總鎖倉量最多的去中心化期權協議,目前總TVL已經超過1億美金,鎖倉量七日同比增長25%。而其他期權協議的鎖倉量都在下降——Opyn正在侵蝕其他協議的市場占比。

DeFi 概念板塊今日平均漲幅為0.02%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為0.02%。47個幣種中27個上漲,20個下跌,其中領漲幣種為:KCASH(+6.23%)、NEST(+4.92%)、YFV(+4.72%)。領跌幣種為:COMP(-8.98%)、IDEX(-5.75%)、BZRX(-5.24%)。[2021/9/30 17:17:01]

?圖源:DeFi Llama

這樣的增長可能與Opyn最近引入的部分抵押功能有關。DeFi期權協議的完全抵押阻礙了其市場的發展。在今年6月的時候,Opyn引入了部分抵押的功能——根據抵押品規模、保費量和到期時間等維度設定了最為保守的保證金功能,由Chainlink負責監控和清算。

Zeta Markets

Zeta Markets是一個在Solana黑客松上脫穎而出的年輕項目。Zeta Markets是一個部分抵押的DeFi期權平臺,基于Solana為用戶提供高流動性的衍生品交易。

上文中提到,完全抵押一直是阻礙市場發展的一個因素。Zeta Markets希望可以通過二元期權的方式,幫助用戶以去中心化的形式,以少量的抵押來完成期權交易。

二元期權是在期權交易基礎上的再一次衍生,并非傳統意義上的期權交易,是交易形式最簡單的金融交易工具之一。通過二元期權,我們雖然無法買賣標的資產,但有權利獲得固定的收益回報。我們只需要考慮標的資產的價格走向即可。

Zeta Markets在去中心化金融市場上的優勢如下:

1、在Solana上構建,擁有低延遲、低費用的優勢;

2、與Pyth Network集成。Pyth Network旨在將高保真金融數據(Hifi)引入 DeFi ,為 DeFi 傳遞實時的真實世界金融市場數據;

3、與Solana上龍頭DEX Serum集成,享受混合中央限價訂單簿 (CLOB)所帶來的高效定價服務,以及其vAMM虛擬自動做市商帶來的深度流動性。

數據:DeFi借貸協議存款總量突破700億美元:據歐科云鏈鏈上大師數據顯示,當前DeFi借貸協議存款總量709.9億美元,借款總量268.7億美元;存款總量首次突破700億美元,存借款量均為歷史新高。

其中存款量前三的協議分別為:Aave 269.5億美元,Compound 198.4億美元以及Maker 161.4億美元。[2021/9/2 22:55:46]

去中心化合成資產協議:支持無許可訪問現實世界資產的平臺

Synthetix

Synthetix的前身是Havven,一個雙代幣系統的穩定幣協議,通過抵押Havven原生代幣來發行相關穩定幣。隨著發展,Havven在18年年底,更名為Synthetix,而協議也從單純的穩定幣項目升級為了合成資產項目。

合成資產協議,就是將真實世界的資產映射到鏈上的協議。通過預言機喂價,用戶可以通過Synthetix發行一些錨定傳統資產價格的sToken,比如大宗商品、貴金屬以及股票等等。與Opyn相同,Synthetix也是采用Chainlink喂價。

本質上,Synthetix是Havven在質押原生代幣發行穩定幣的基礎上進行了升級。進入合成資產時代之后,我們可以在Synthetix上質押原生代幣SNX來發行上文提及的真實資產鏈上的映射。

在鑄造sToken時,我們需要質押數倍于sToken本身價值的SNX。用Synthetix官方對自身的定義來講:

Synthetix是以 SNX 作為一個大的底盤,在這個巨大的托盤上,跑起了 sUSD、sBTC、sETH,乃至指數、股票、貴金屬等組成的一攬子合成資產。SNX通過超額抵押支撐了這一攬子資產的價值。

值得一提的是,Synthetix團隊同時推出了多個生態項目:期權協議 Lyra、二元期權 Thales、交易平臺 Kwenta、資金籌集平臺 Aelin、資產管理平臺 dHedge等。目前Lyra已經進入期權板塊TVL排行的前十。

數據:近15億美元BTC存在于各種DeFi協議中:Messari數據顯示,從第二季度開始,轉移到以太坊的比特幣數量急劇上升,這一趨勢在第三季度加速。目前有近15億美元的BTC存在于各種DeFi協議中,僅WBTC一家就有10億美元未償債務。[2020/10/20]

去中心化永續合約交易協議:透明安全的金融衍生品提供商

Prepetual Protocol

Prepetual Protocol正在構建一個任何人都可以使用的永續合約交易協議。之前Prepetual Protocol交易相關的部分構建在xDai上,如今Prepetual Protocol將與UniSwap v3結合,并在Layer2 Arbitrum上線。

Prepetual Protocol最大的創新在于其推出了vAMM。AMM形式改善了去中心化交易所所面臨的流動性問題,做市商的門檻降低,任何人都可以成為AMM的流動性提供者。但是我們在提供流動性的時候,也需要考慮無常損失等風險。

而在永續合約的杠桿交易中,這種價值的波動會放大流動性提供者所面臨的風險。因此,Prepetual Protocol創新地推出了vAMM模式,vAMM不需要投資者提供真實的流動性。雖然vAMM也是采用x*y=k方式定價,但是vAMM不實際進行兩個代幣的兌換。

vAMM僅使用一種資產作為杠桿交易的抵押品,用戶的資金都將存儲在管理抵押品的智能合約當中——用戶無需面臨無常損失風險。

Prepetual Protocol沒有訂單簿,其上的交易都是及時完成的。而且,Prepetual Protocol上的交易價格僅在開倉或平倉時變動。交易者只能使用USDC在其上做多或者做空,帶著USDC進入協議,帶著USDC離開協議。這一點與Uniswap不同,我們在使用Uniswap時,是帶著AToken進入,帶著BToken離開。

在UniSwap ?v3推出集中流動性的概念后,Prepetual Protocol推出了v2版本Curie,v2版本將利用集中流動性和無許可化的市場,在4個階段實施以下升級:

由于DeFi需求增長,8月份WBTC供應量增加一倍多:Glassnode數據顯示,WBTC(錨定比特幣的以太坊ERC20代幣)的供應量迅速增加,由于DeFi生態系統的需求飆升,僅在8月份其供應量就增加了一倍多。6月下旬WBTC的流通供應量為1297 WBTC,這個數字現已達到33762 WBTC。[2020/9/1]

1、整合UniSwap v3聚集流動性機制,并上線Arbitrum;

2、提供限價功能和PERP流動性挖礦;

3、支持更多抵押資產;

4、基于UniSwap v3池的無許可市場和個人市場創建。

Injective Protocol

Injective是首個為去中心化金融應用構建的跨鏈協議,為用戶在永續合約、期貨和交易平臺等基礎設施方面提供金融衍生品服務。

在早期,Injective團隊便開始圍繞可驗證延遲函數進行研究,并專注于利用可驗證延遲函數來解決搶跑交易的問題。在研究的過程中,團隊開始傾向于探索與交易相關事物的共識機制設計和擴展解決方案,并在永續合約、期貨和交易平臺基礎設施方面提供服務。

本質而言,Injective是一個去中心化的二層網絡。它的核心組件包括:Injective區塊鏈、Injective DEX、Injective和以太坊的跨鏈橋。

Injective為用戶和開發者搭建了一個去中心化、快速、安全并且低費用的網絡,Injective DEX協議便搭建在其上。得益于網絡性能的優勢,Injective可以迅速擴展其產品服務,為用戶提供更多的衍生品服務。同時,開發者也可以在這個二層網絡上搭建去中心化應用程序。

去中心化衍生品市場的優勢與風險

在傳統金融中,衍生品市場規模大于現貨市場,更多的人希望通過依靠自身判斷力來參與衍生品市場獲利。包括CEX推出的衍生品市場也是大于現貨市場的。

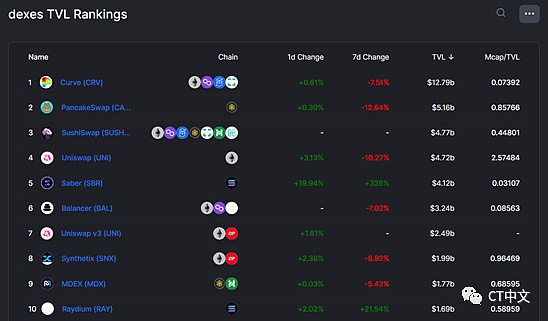

而在DeFi世界中,這種情況是倒過來的——鏈上資產的現貨交易量大于衍生品交易量。相較期貨的TVL,DEX上的TVL在數量級上形成了碾壓。在過去的24小時中,DEX的總交易量已經超過37億美金。

雖然我們不能直接將傳統金融市場的情況來模擬DeFi的發展,但是事實證明,人們對于衍生品的需求是存在的,也是剛需。而傳統金融市場的產品設計也為DeFi的開發者們提供了非常多的開發思路。

而dYdX空投所引發的市場關注,也讓去中心化衍生品市場得以受到了廣泛的關注。

同時,這也讓很多人重新認識到了去中心化衍生品的價值——之前他們都是在CEX中進行合約交易。CEX的合約交易的問題早已被人詬病,不透明、中心化以及極端行情帶來的宕機問題一直在困擾著投資者。

去中心化衍生品協議能夠很好地解決此類問題。其優勢在于以下三點:

1、去中心化帶來的抗審查性和透明性;

2、無許可訪問,任何人都可以不經過KYC便參與衍生品交易;

3、可組合性,就像Zeta Markets與Pyth Network、Serum的集成和Prepetual Protocol與UniSwap v3集成,DeFi的可組合性為去中心應用程序帶來了更多想像空間。

但是,由于衍生品設計時天然的復雜性,以及鏈上世界與鏈下世界的隔閡,導致去中心化衍生品協議的開發門檻很高。很多去中心化衍生品協議雖然已經推出,但也在不斷地更新全新版本,以面對不斷變化的去中心化金融市場和其用戶不斷增長的金融需求。

比如,Synthetix的升級,從穩定幣協議升級為合成資產協議,又推出了生態相關的多個協議;dYdX推出的Starkware版本,為的是降低Gas費用以及手續費,并提升交易確認速度。Prepetual Protocol在Layer2 Arbitrum的推出也是一個很好的例子。

不過,我們也不能忽視去中心化衍生品協議所面臨的一些風險:

高延遲和高費用

眾所周知,隨著近些年的發展,以太坊的可擴展性受到嚴重挑戰,Gas費用也水漲船高。以太坊的高延遲和高費用已經是我們無法繞過的問題,去中心化衍生品協議如果搭建在以太坊上,不論是用戶的操作體驗,還是衍生品結算,都將面臨巨大的挑戰。

因此,也有更多的協議選擇搭建在高性能公鏈,如Solana,和二層網絡或者側鏈上,如Arbitrum和Injective Chain。不過,多鏈的選擇也為用戶帶去了很多難題,比如跨鏈。

智能合約代碼風險

所有協議都會面臨智能合約風險。由于去中心化衍生品協議的復雜性,其智能合約將會面臨更大的代碼風險。

預言機風險

Synthetix之前便曾面臨過此類問題。

因為延遲所導致搶跑者出現,利用預言機的喂價失敗,機器人從UniSwap的sETH:ETH資金池中抽出了110億個ETH。幸好Synthetix團隊反應迅速,在池子耗盡前凍結了合約。最后,他們在付出500ETH(當時價格為10萬美元)的代價后,解決了這一次危機。

這也是為何Synthetix會選擇與Chainlink合作。

因為杠桿的設置,去中心化衍生品協議對于價格非常敏感,預言機的一次喂價失敗便可能導致危險的出現。低延遲也是預言機喂價失敗的一個重要原因。

去中心化衍生品市場也在積極解決此類問題,并且隨著更多的高性能基礎設施以及像Pyth Network等預言機的出現,去中心化衍生品協議也在不斷進化,為用戶提供高效的金融服務。

同時,除了去中心化衍生品協議之外,也出現了Terra這樣的衍生品專用公鏈,Terra更像是傳統金融在鏈上的映射。基于對于UST穩定幣的設計,Terra通過Anchor Protocol(固定利率儲蓄協議)、Mirror Protocol(合成資產協議)以及Chai(鏈下支付)三個核心產品為用戶提供豐富的金融服務。

結語

在一次關于針對衍生品DEX協議訪談中,Injective創始人Eric Chen認為,只有完成以下三點,去中心化衍生品市場才會成為市場主流:

1、DEX的使用體驗和門檻達到CEX標準;

2、公鏈性能升級,支持衍生品協議的流暢使用;

3、風險控制也是影響衍生品DEX協議發展的重要因素,只有機構投資者愿意使用衍生品DEX協議,才真正意味著衍生品DEX 發展到了成熟的階段。

隨著DeFi生態以及公鏈、預言機等基礎設施的發展,這些愿景似乎正在逐步變為現實。我們有理由相信,我們正身處于去中心化衍生品市場爆發的前夕。至于未來去中心化衍生品市場將會如何推動DeFi生態發展的邊界,讓我們拭目以待!

8 月 25 日,知道創宇區塊鏈安全實驗室 監測到 BSC 鏈上的 DeFi 協議 Dot Finance 遭遇閃電貸襲擊,價值跌落近 35%。實驗室第一時間跟蹤本次事件并分析.

1900/1/1 0:00:00北京時間2月21日,美國證券交易委員會(SEC)在其官網宣布,加密貨幣創業公司Gladius Network LLC在主動向其報告ICO情況.

1900/1/1 0:00:00以太坊倫敦升級日漸臨近,距離8月5日僅剩一周時間。7月15日以太坊基金會發布倫敦升級正式公告,宣布成功部署測試網后,倫敦升級已經完全準備好在以太坊主網上激活,將在12965000區塊上線,預計時.

1900/1/1 0:00:00互鏈脈搏按:在上周,國家網信辦《區塊鏈信息服務管理規定》正式實施后,互鏈脈搏對區塊鏈行業企業進行抽樣調查后發現,不少海外公鏈、聯盟鏈以及運營團隊在中國.

1900/1/1 0:00:00今日上午,據DeBank數據,以太坊DeFi項目總鎖倉量突破110億美元。同時,我們看到這幾天風頭正勁的SushiSwap,以11億美元的鎖倉金額,超越Curve,位列第四名.

1900/1/1 0:00:00衍生品交易無論在傳統金融還是中心化加密交易平臺中,都占據著極大的市場份額。對于任何一個金融系統來說,衍生品都是不可或缺的組成部分.

1900/1/1 0:00:00