BTC/HKD-0.33%

BTC/HKD-0.33% ETH/HKD-1.15%

ETH/HKD-1.15% LTC/HKD-0.74%

LTC/HKD-0.74% ADA/HKD-2.14%

ADA/HKD-2.14% SOL/HKD-1.15%

SOL/HKD-1.15% XRP/HKD-3.47%

XRP/HKD-3.47%DeFi(去中心化金融)的核心特征之一是為任何可連接互聯網的人提供金融服務。傳統銀行主要通過為借貸設定利率進行盈利,DeFi協議也是如此。實際上,從用戶在將資金鎖定到流動資金池的那一刻起,Uniswap、Aave、Compound等DeFi協議就變成了銀行。然后,這些用戶成為其他想兌換token或借用token進行加密交易交易者的流動性提供者。這個過程可以被稱為staking,其APR(年利率)遠高于傳統儲蓄賬戶的0.06%。

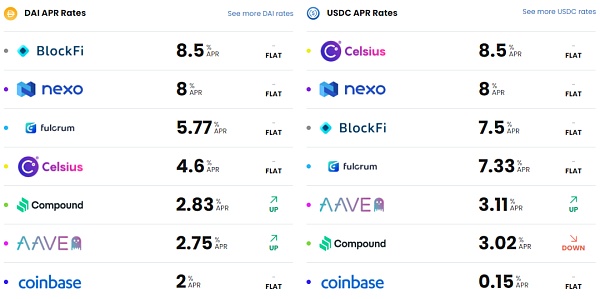

根據DeFiRate網站數據,選擇用于質押的穩定幣(DAI或USDC)不同,年利率也會有所不同。DeFi質押和傳統儲蓄賬戶之間的區別顯而易見,因此,有些用戶選擇不參與高風險的市場交易,而是用加密資產進行質押獲利。

穆迪報告:針對Mango Markets攻擊者的監管行動利好DeFi領域:2月2日消息,據信用評級公司穆迪(Moody’s)稱,最近對Mango Markets攻擊者Avraham Eisenberg的指控將對DeFi領域產生積極影響。

穆迪投資者服務公司在1月31日的一份報告指出,美國兩大市場監管機構在1月份采取的執法行動意味著DeFi正朝著“更安全、更受歡迎的環境”邁進:“SEC和CFTC都對一名所謂的流氓交易員操縱市場采取了行動,這對整個行業來說是一個積極的信用信號。”

報告表示,這些行動可以“改善對DeFi行業的監管”。由于對開源協議的管轄權缺乏透明度,DeFi行業在很大程度上是一個難以監管的領域。

此前消息,Mango Labs LLC在曼哈頓起訴交易員Avraham Eisenberg,該交易員去年10月通過非法操縱Mango Markets治理代幣MNGO的價格,在20分鐘內獲利1.14億美元,之后CFTC和SEC均對其提起訴訟。(Cointelegraph)[2023/2/2 11:42:59]

加密質押類型

數據:Terra鏈上DeFi鎖倉量為283.8億美元:金色財經消息,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為283.8億美元,近24小時減少3.88%。在公鏈中排名第2位僅次于以太坊。目前,Terra鏈上DeFi鎖倉量排名前3的分別為:Anchor(162.4億美元)、Lido(69.2億美元)、Astroport(16.1億美元)。[2022/5/1 2:42:59]

PoW區塊鏈需要接入算力,而質押無需投入計算機資源即可獲得獎勵。加密質押服務不論是中心化平臺(如BlockFi、nexo)或還是去中心化協議(如Aave),均獨立于用戶的計算機運行。除此之外,還有3種類型的質押:

加密資產在智能合約內被鎖定一段指定的時間(此期間不能提取資金)

Ail Private Decentralize Network宣布將利用新的隱私網絡提升Defi效率:據官方消息,Ail Private Decentralize Network正在建立一條足夠分散的隱私網絡連接交互數據,其區塊鏈網絡屬于非許可鏈。旨在利用基于隱私分布式網絡的智能合約取代傳統金融領域中的特權機構,并且提升整個現有Defi金融體系的運行效率。[2021/8/7 1:40:15]

例如,用戶允許中心化平臺將其賬戶資金放入運行在BSC的PoS區塊鏈上的智能合約中。此類平臺依靠驗證者通過質押過程來保護網絡。驗證者鎖定其加密資產并接受PoS共識算法隨機挑選來生成交易塊。用戶的質押數量越大,算法選擇該質押的加密資產進行區塊驗證的機會就越大。

質押加密資產,成為流動性提供者

原子互換錢包Liquality與比特幣DeFi應用Sovryn達成合作:3月11日消息,內置原子互換的多鏈錢包Liquality宣布與建立在RSK側鏈上的比特幣DeFi應用Sovryn達成合作。作為Sovryn的首選錢包,Liquality Wallet為用戶提供一種方法,可以在10分鐘內將BTC原子互換為RBTC,并利用Sovryn進行RBTC借出、借入和保證金交易。[2021/3/11 18:35:30]

例如,如果在Uniswap上質押加密資產,可以通過三個步驟來完成。首先,訪問Uniswap流動池頁面并點擊“連接錢包”(如MetaMask)。然后,在“添加流動性”選項上,如果選擇ETH/DAI交易對,繼續選擇愿意投入多少ETH/DAI。最后,輸入金額后,在錢包中確認交易,此時將顯示出交易費用。

經過上述步驟之后,即完成了向流動性池(token交易對)添加流動性來質押加密資產的過程。每當其他交易者想要交換ETH/DAI時,他們都會進入你所在的流動池。作為質押服務的回報,質押者將獲得利息。

加密資產可隨時提取

這種方式其實嚴格來說不算質押,但仍可以通過存入加密資產來獲得利息。舉個例子,如果用戶將加密資產存入BlockFi(中心化加密公司),不需要自己去做任何其他事情來獲得收益。默認情況下,這部分資產會被BlockFi拿去質押或借出或其它進行其他獲利操作,由該公司自由處理。

加密資產質押的優缺點

參考DeFiRate網站數據,質押的加密資產或者平臺不同,獲得的年利率也不同。例如,如果存穩定幣到BlockFi、Nexo等中心化平臺,獲得的年化利率會相對較高。

想參與更去中心化的質押,用戶也可以將加密資產投入自己信任的區塊鏈中。通常,驗證者越多,網絡的安全性就越高。這也是傳統miner的一個替代方案,因為不需要接入任何專業的計算機硬件。

此類質押的不利因素與交易類似。因為非穩定幣的加密資產價格波動極大,尤其是那些市值低于10億美元的區塊鏈項目。如果價格快速下跌,質押資產也會隨之下跌,遠遠超過潛在收益。

同樣,如果用戶擔心該加密資產的價格可能會下跌并且想取消抵押,而大多數區塊鏈平臺的質押期至少為一周。因此,用戶在進行質押之前最好能弄清楚最短鎖定期和其他附加條件。質押期靈活性越大,資產面臨的長期風險就越小。

提供加密質押的區塊鏈

以太坊目前使用PoW和PoS(信標鏈)并行的共識算法,這個過渡期將至少持續到2022年下半年,屆時PoW和PoS將完成合并形成新的以太坊2.0。現在質押在信標鏈的ETH已經有902萬枚,在合并之前無法撤出資金(中心化交易平臺的BETH若換回ETH有較大的折價)。

(圖)各PoS加密資產的質押量占流通量百分比以及年化收益

以太坊的競品們,如Solana、Cardano、Avalanche和Polkadot都是PoS區塊鏈(提供質押服務),且質押量占流通量百分比極高。中心化交易平臺也同樣提供了對這些資產的質押服務。當然,投資者也可以使用本地非托管錢包進行質押,以便自行控制私鑰和資金。

加密資產管理策略

最簡單的策略是hodl(持有),持有意味著投資策略將依賴于資產的長期升值空間,主要取決于項目的核心價值。例如,以太坊擁有最多的開發者、最多的dApp(2888個)和最強大的網絡效應。同時,新公鏈們也在以太坊手續費高居不下的背景下得到了資本的助推,生態迅速崛起。

適用于大多數投資者的策略有DeFi或中心化平臺的穩定幣借貸生息以及PoS加密資產staking(前提是看好該項目的長期發展)。比較復雜的策略有DeFiyieldfarming,尤其是質押與借貸相結合的類型。例如,投資者可以貸款,然后將借來的token換成另一個價格走勢表現更好的token,并將該token作為額外貸款的抵押品。此類多鏈策略需要對各種協議、token和DeFi生態系統非常熟悉,通常要圈內的“科學家”才能駕馭。

今年上半年,DeFi出盡了數字貨幣領域的風頭,鎖倉量短時間突破110億美金,錢包下載數量超過5000個.

1900/1/1 0:00:00最近幾個月,Terra和Fantom上的DeFi表現強勁,與此同時,鎖定在BNB和Solana鏈上的總價值暴跌。 關鍵要點 ? DeFi中的總鎖定價值隨著加密貨幣市場的擴大而下降.

1900/1/1 0:00:00加入DAO,即代表認同它的工作方式 為了理解人們為何會加入一個去中心化的自治組織(DAO), “無許可/Permissionlessness ”這個詞是一個不錯的切入點.

1900/1/1 0:00:00據彭博社此前消息,FATF發言人表示,6月21日,該機構將發布一份闡明各國應如何監管虛擬資產的報告。該“新規”將適用于幾乎整個加密貨幣行業,如交易所、托管機構和加密對沖基金.

1900/1/1 0:00:00據bitcoin.com消息,墨西哥央行上周五在聯邦公報上發布了一份通知,詳細介紹了加密相關的金融科技機構監管規定.

1900/1/1 0:00:00百度首先推出了百度超級鏈錢包,阿里巴巴也在支付寶推出螞蟻鏈粉絲粒(后改為鯨探),騰訊先后推出幻核和TME數字藏品(QQ音樂內).

1900/1/1 0:00:00