BTC/HKD+0.85%

BTC/HKD+0.85% ETH/HKD+0.73%

ETH/HKD+0.73% LTC/HKD+2.57%

LTC/HKD+2.57% ADA/HKD+1.33%

ADA/HKD+1.33% SOL/HKD+1.22%

SOL/HKD+1.22% XRP/HKD+1.23%

XRP/HKD+1.23%Coinbase 投資的 Compound 在六月份引爆了加密市場行情,自此多個知名 DeFi (去中心化金融)項目都呈現爆發式增長。DeFi 賽道歷經兩個多月的火爆后,波卡生態和分布式存儲等賽道的熱度正在上升,但總體上整個行業的熱點仍然以 DeFi 為核心。

在這期間,市場上也涌現了眾多創新型項目,它們都有針對性解決目前 DeFi 存在的缺陷并提出相應的解決之道——其中,有一個專注于信用數字發行和跨境匯款的協議 Velo 嶄露頭角,逐漸獲得大眾的關注。

那么,Velo 到底有何魅力?在回答這個問題之前,讓我們先來看看 DeFi 的困境。

DeFi 近幾個月的爆發在數據上清晰可見,根據 DEFI PLUSE 網站數據,截止撰文時 DeFi 的總鎖定價值(TVL)為 81 億美元,而該數據在六月初僅為 10 億美元左右,也就說 TVL 在不到三個月里增長了將近 8 倍。并且仍呈現有增無減之勢。

其中,幾大代表性 DeFi 頭部應用包括(9 月 8 日 DEFI PLUSE 數據):

Maker——質押原生加密資產生成穩定幣的協議,當前鎖定價值為 12.4 億美元;

AAVE——加密資產借貸協議,當前鎖定價值為 13.7 億美元;

Curve——專注于穩定幣兌換的去中心化交易協議,當前鎖定價值為 10 億美元;

BTC鯨魚過去一個月已累積約9萬枚BTC:金色財經報道,Twitter用戶Ali發文稱,BTC鯨魚過去一個月已累積約90,000枚BTC,價值約25.2億美元。[2023/7/12 10:49:43]

Synthetix——合成資產協議,當前鎖定價值為 6.5 億美元;

上述協議鎖定的價值都將近或超過 10 億美元,其規模可見一斑。但另一方面,鑒于加密資產價格的波動性極高,因此大多數 DeFi 協議必須采用超額抵押的機制——如 Maker 的抵押率為 150%;AAVE 則針對不同資產,抵押率各不相同,但總體也在 150% 左右;由于衍生品本身的復雜性,Synthetix 的抵押率更是高達 750%——因此整體上 DeFi 項目都面臨著資金效率低下、市場規模受限等局限,并且還存在代碼出現漏洞導致資產被黑、底層質押代幣價格暴跌出現連環爆倉的等潛在風險。

因此,DeFi 光鮮表面之下也蘊藏著危機,同時許多協議也是處于「摸著石頭過河」的探索實驗階段,未來的路還很長。

對于大多數 DeFi 協議存在的超額抵押、底層資產波動劇烈、資金效率低下等現狀,Velo 采用了一個獨有的運行機制,來解決上述 DeFi 項目的困境。

金融協議 Velo 官網

Velo 是一個基于區塊鏈的金融協議,通過智能合約系統讓受信任企業發行數字信用,并進行無國界轉移,它的架構包括一個數字信用發行機制和一個數字儲備系統。其中,前者用于發行與任何法定貨幣掛鉤的數字信用,而后者則確保這些數字信用背后始終有適量的 VELO 代幣作抵押,用來保持數字信用與法定貨幣價值比為 1:1。

BinaryX回應Boss Raid服務器錯誤:獎池將分配給合法的獲勝者,正在努力優化服務器負載:2月27日消息,BinaryX對從社區收到的關于過去幾天發生的Boss Raid服務器錯誤的一些反饋做出回應表示,對于服務器錯誤以及它給所有受影響的玩家造成的混亂,深表歉意。這是在短時間內發生的極端情況。開發團隊正在努力優化服務器負載,以便它能夠有效地承受高玩家數量。我們將盡最大努力防止這種情況再次發生,我們想向所有Boss Raid參與者保證,即使我們將來遇到任何其他錯誤,獎池也會分配給合法的獲勝者。我們會在解決此問題時尋求您的耐心等待。

此前2月24日消息,BinaryX將于今日20:00時發布游戲更新《CyberDragon:Boss Raid》。[2023/2/27 12:32:34]

相對于其他項目抵押加密貨幣(如波動性劇烈的 ETH),Velo 項目實際抵押的是法幣資產(即受信合作伙伴進入 Velo 生態提供的抵押物)——它恰好解決了 DeFi 普遍面臨的數字資產波動性劇烈、冷啟動難度大、資金效率低下等困境。通過該機制, Velo Labs 的受信任合作伙伴就能夠在日常運營中自由安全地使用這些數字信用。

綜合來說,相對于目前傳統金融市場的匯款方式以及 DeFi 面臨的難題,Velo 國際匯款系統主要具備以下幾個優勢:

抵押物穩定:如上所述,Velo 需要抵押法幣資產,從根本上杜絕了加密貨幣價格的劇烈波動性及其潛在的暴跌風險,讓匯款系統一直具備充足的償還能力。

監管合規:Velo 協議在設計之初就將「合規」納入了基因,要成為 Velo 生態中的受信企業伙伴,必須完成一系列的資格審核和 AML/KYC 程序,才能發行對應于任何貨幣的數字信貸。

跨鏈互操作應用Avault已上線Arbitrum:2月7日消息,跨鏈互操作應用Avault已上線Arbitrum。Avault全鏈產品于2月6日上線,Optimism、BNB chain、Polygon的用戶將可以與Arbitrum上的應用進行交互,實現一鍵完成跨鏈質押、復投、跟單等功能。

據悉,Avaul已聯合LI.FI和Stargate在Galxe上發布了首個專屬NFT,NFT持有者有機會獲得Avault早期社區空投。[2023/2/7 11:52:28]

底層區塊鏈性能優越:Velo 基于 Stellar 開發,而 Stellar 是一個成立于 2013 年的老牌區塊鏈項目,經過了時間考驗,其性能、費率也非常適合跨境匯款需求。

匯款費率低、周期短:在 Velo 協議中,僅僅通過兩個接入了 Velo 國際匯款系統的受信任企業伙伴即可完成匯款過程,大大提高匯款的效率,降低匯款費率。數據顯示,每 30 萬筆交易的成本僅為 0.01 美元。

受信企業伙伴網絡廣闊:目前 Velo 已經和東南亞地區的數千家中介機構、數百家 MTO 達成了合作意向,覆蓋東南亞多國的村鎮地區。

支持資產的多樣性:目前,大多數區塊鏈項目基本只掛鉤單一品種的法定貨幣(通常是美元),而 Velo 協議可以發行與任何法定貨幣掛鉤的數字信用,其覆蓋面更廣、生態系統更加豐富。

可以看到 Velo 針對傳統匯款系統以及 DeFi 當前的困境,都有針對性的解決方式,這些優勢也正是 Velo 獲得大眾關注的亮點。

前Meta高管Salil Shah加入Web3社交網絡DeSo并擔任COO:11月8日消息,前Meta高管Salil Shah加入Web3社交網絡DeSo并擔任COO,負責擴大業務規模并推動Web3技術從單純的金融應用擴展到以創作者為中心的社交范疇,其工作將直接向創始人Nader Al-Naji匯報。(Business Insider)[2022/11/8 12:33:50]

在 DeFi 大環境下,穩定幣同樣值得關注。根據統計網站 QKL123 的數據,目前的穩定幣市場(包括法幣抵押型和加密資產抵押型)總額超過 174 億美元。

其中,數字資產抵押型通常為去中心化的形式,它的優勢是「中立」,容易被 DeFi 協議整合,也有機會進一步被中心化機構整合;劣勢是啟動它的初始流動性比較困難與復雜,需要考慮流動性獎勵、套利、價格波動應對等問題。

在「穩定幣該如何突破」的問題上,按照 Velo 中國社區負責人在近期一次線上圓桌訪談《加密穩定幣如何促進金融穩定》上的說法,他認為:

一個合適的「主流」穩定幣應該具備三個核心特征:合規、價值創造和可以解決實際問題。

「合規」指的是這個穩定幣需要被嚴格監管,并符合當地的監管規則。

「價值創造」,指的是穩定幣項目要為現有的金融服務市場增值,把整個市場的蛋糕做大,而不是從現有的合作伙伴那里去搶存量份額。

「解決實際問題」,指的是,一款成功的產品,應該是解決困擾世界的實際問題。比如,Velo Protocol 可以幫助東南亞大批的無銀行賬戶和無法獲得金融服務的人解決他們的匯款問題。

ANT Capital創始合伙人:USDT存在百分百兌付風險,但因擠兌而奔潰的概率非常低:5月21日消息,ANT Capital的創始合伙人Jun YU分享稱,雖然 USDT 仍然存在沒辦法百分之百兌付的風險,但是 USDT 因為被擠兌而崩潰的概率是非常小的。目前 Tether 公司持有資產價值約 824 億美金,負債約為 822 億美金(其中約 821 億為穩定幣發行),但公司在給持有資產估值并沒有考慮到流動性風險和違約風險,也沒有為其做相應的預期信任損失準備金。具體而言,Tether 公司的資產中,85.64%擁有比較好的流動性,但是其中現金比例很低,只占 5%不到,更多是美國國庫券(47.56%)商業票據、 商業票據及存單、貨幣基金等。另外的 14.36%資產則是其他投資、公司債券、 基金、貴金屬和擔保貸款構成。總結來說,USDT總體來講是安全的,但是仍然存在小概率風險,目前最安全的穩定幣資產還是USDC。[2022/5/22 3:33:12]

「合規、價值創造以及解決實際問題」這三個要點其實不僅僅適用于穩定幣,對目前處于探索的多個區塊鏈項目來說同樣適用,而 Velo 正是基于這三點而構建的。

另外,Velo 協議冷啟動的方式非常獨特:它先通過引入受信合作伙伴(Trusted Partners,例如支付機構和銀行)采用 Velo 協議,為終端用戶提供跨境支付服務,最終實現把主流商業社會的流動性導入加密世界(DEX、借貸)——這是一種「自上而下」的啟動方式。

實際上,根據 Velo Labs 商業顧問 Micheal Cowans 于 8 月 7 日在恒星發展基金會(Stellar Development Foundation)官方 Subreddit 舉行的 AMA 中的回答,Velo 協議采用的是雙管齊下的策略:

當前 Velo 項目處于啟動階段,在與受信任伙伴合作時,我們更注重于對方的能力以及目標市場的覆蓋率,而非一味強調管理資產的規模。也就是說,Velo 目前也在接觸一些大型的合作伙伴和企業,但事實上成千上萬的中小企業和機構都有自己深耕的市場和專業能力。所以我們真正看重的是合作伙伴是否有助于 Velo 建立整個網絡的能力和覆蓋面。整體而言,該策略能讓 Velo Labs 為那些無法充分享受當前金融體系服務的人群提供有效的解決方案。

根據 Velo 白皮書, Velo 的發展分 5 個階段,當前屬于階段 0,任務包括 Q2 上線 Velo 協議以及測試網,Q3 發布數據表盤、錢包,Q4 上線第一版本主網。

而明年的發展規劃包括 Q1 數字信用發行、數字儲備系統升級,Q2 上線去中心化交易所以及 OTC 服務,Q3 上線數字信用的去中心化借貸,投票對協議進行治理,Q4 上線信用系統以及去中心化結算網絡。發展路線清晰,與上述 Velo 通過受信伙伴獲取種子用戶,再回倒加密資產的邏輯相一致。

Velo 路線圖

可以看到 Velo 的發展規劃清晰,層層推進,與上文 Velo「通過先吸引有跨國匯款需求的真實用戶以及相關合作伙伴,然后倒流到加密行業,開展 DEX、借貸、積分系統等多樣化業務」的邏輯相一致,形成合理的閉環,打造 Velo 商業大廈。

由于跨境轉賬涉及到法幣業務,因此「合規性」非常重要。值得一提的是,Velo Labs 在設計 Velo 協議時,將監管合規性與創新放在同一優先級,而不是一味追求理想化的跨境匯款系統架構搭建。實際業務中,Velo 也更注重「符合監管要求」,接入 Velo 系統的受信伙伴需要遵守一套固定的規則和條款,才能發行對應任何法幣的數字信用。

這種做法在如今各種 DeFi 項目快速更新迭代的今天看似謹慎,無疑是一條「慢捷徑」,但也只有將根基打扎實,Velo 協議才能真正實現改善全球金融服務的愿景。在這里,Velo 慢即是快。

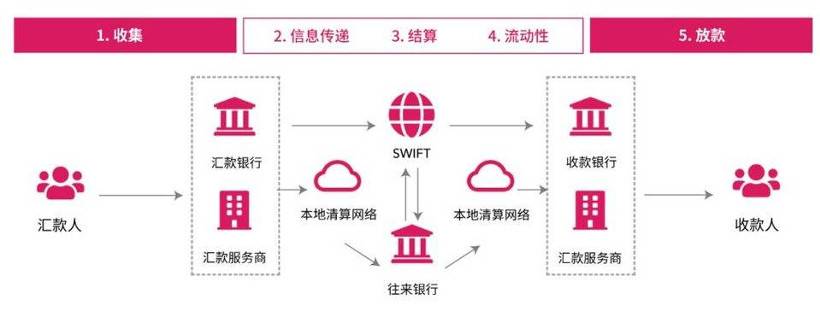

目前,國際匯款市場是一個高度碎片化的、缺乏充分競爭的市場。經過層層中間機構,用戶通常面臨著高昂的匯款成本,長久的到賬時間。根據 2016 年的《世界經濟論壇區塊鏈報告》,匯款人平均要付出轉賬金額的 7.68% 作為交易手續費。

當前的跨境匯款模型

Velo 協議結合了區塊鏈無需許可、側重開放的所長,專注于發行數字信用和跨國價值轉移,這自然讓它瞄準了跨國轉賬的業務。目前,Velo Labs 采用 Stellar 共識協議進行驗證,正在構建一個安全的去中心化結算層,在許可聯盟區塊鏈上進行高流動性的價值交換。讓交易雙方實現無需信任成本和安全的數字信用轉賬,消除了中間人。

考慮到 Stellar 區塊鏈系統提供了高流動性、高性能、最低成本和安全性等多項優良特性,貼合跨國匯款業務,Velo 選擇了基于 Stellar 而搭建。

而 Velo 致力于解決當前金融行業繁瑣低效的現狀,提供一個創新的解決方案,其用例包括但不限于:匯款服務、支付解決方案、借貸、忠誠度積分和貿易融資等等。其中最為典型的應用場景又數跨境匯款,以下為一個實際例子:

例如一個來自老撾的居民,她背井離鄉去到泰國曼谷打工。與其他許多外地勞工一樣,她被排除在傳統的銀行體系之外:無論在老撾還是泰國,她都沒有銀行帳戶。在匯款的時候,她也從來沒用過任何匯款公司(比如西聯匯款或 Moneygram),因為它們的收費太高,周期太長。她反而不得不依靠地下網絡,把錢寄回家。

通過 Velo 的跨境匯款功能,她從泰國轉賬老撾,可能只需要幾分鐘甚至幾十秒的時間,并且手續費非常低,她也不用積攢好幾個月的錢才寄回家一次,國內的親人也可以更及時的得到資助。

跨境匯款業務就讓 Velo 協議真正推到了全球支付這個古老的壁壘,托馬斯·弗里德曼的「扁平化世界」也將從書中成為現實——而 Velo 可以做的還不止這些。

在行業賽道上,Velo 選擇主打跨境匯款,在設計創新性支付架構的同時,腳踏實地考慮加密行業面臨的「合規性」問題,并基于此打造 DEX、借貸、積分系統等業務,Velo 可謂獨辟蹊徑——這是一種結合 CeFi 和 DeFi 優勢的新穎打法,Velo 未來的發展值得關注。

Velo 致力于為全球數億無銀行賬戶人口提供簡便、低成本的匯款方式,讓金融平民化,這正是許多 DeFi 和 Web3.0 先驅的初心以及努力方向。在這條探索的道路上,也有 Velo 的身影。

撰文:大麥

金色財經挖礦收益播報丨BTC全網算力約103.81EH/s:金色財經報道,據OKEx礦池數據顯示,今日BTC全網算力約103.81EH/s,全網難度約15.14T,BTC當前塊高632830.

1900/1/1 0:00:00金色午報 | 5月25日午間重要動態一覽:7:00-12:00關鍵詞:福布斯、孫宇晨、李彥宏、雙子星 1. 福布斯預測2020年美國加密貨幣及區塊鏈行業發展將呈現6大趨勢; 2.

1900/1/1 0:00:0013萬余人參與,3764人認購成功,19秒搶完。這是火幣首輪IEO項目的搶購實況。年初,幣安重啟Launchpad眾籌融資平臺,在完成了BitTorrent和Fetch.AI兩個項目的募資發行以.

1900/1/1 0:00:00金色熱搜榜:QTUM居于榜首:根據金色財經排行榜數據顯示,過去24小時內,QTUM搜索量高居榜首。具體前五名單如下:QTUM、NULS、XLM、TRUE、HPT.

1900/1/1 0:00:00今年春節,全國上下人民的心都被疫情困擾。新型冠狀病疫情來勢洶洶,湖北省受影響程度尤為嚴重。疫情不僅威脅了人民的生命健康安全,也對經濟平穩發展造成創傷,區塊鏈產業同樣無法獨善其身.

1900/1/1 0:00:002020年7月17日,長沙市人民政府辦公廳印發了《長沙市推進新型基礎設施建設三年(2020—2022 年)行動計劃》.

1900/1/1 0:00:00