BTC/HKD+0.54%

BTC/HKD+0.54% ETH/HKD+0.24%

ETH/HKD+0.24% LTC/HKD+1.01%

LTC/HKD+1.01% ADA/HKD-1.17%

ADA/HKD-1.17% SOL/HKD+2.14%

SOL/HKD+2.14% XRP/HKD-0.5%

XRP/HKD-0.5%本文僅代表作者ネミッサ個人意見,不構成投資建議。Please do your own research.

Sushi不是很早就有的頭部DeFi應用嗎?為什么還稱“新玩法”?如今Sushi已經不再只是單純的DEX,作為一個社區驅動的DeFi平臺,Sushi上有著多元化的產品:Kashi借貸,BentoBox,Sushi Bar抵押收益和投票權,以及Onsen流動性池等。

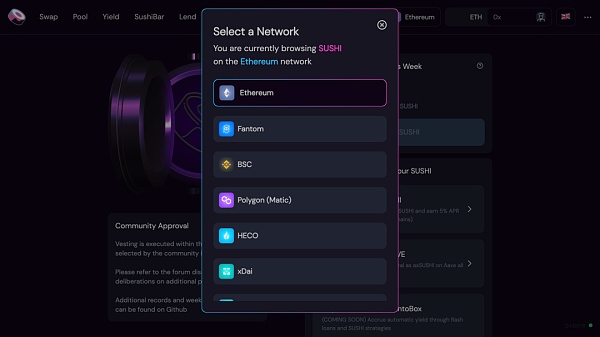

在以太坊之外,Sushi還在Polygon、Fantom、BSC、Avalanche等鏈上進行了部署。此外,與Aave和Yearn等主要協議的緊密合作也給到用戶很好的附加價值,助其創建多協議策略,優化收益率的產生。

對Sushi的探索,第一步可以上手使用它們的“全家桶”產品,然后跟蹤他們對外跨協議、跨網絡協作的步伐。此外,Sushi的團隊也很有意思,我們可以在Sushi的媒體賬戶上可以看到很多有趣的采訪,比如領導者0xMaki?就有不少精彩分享。

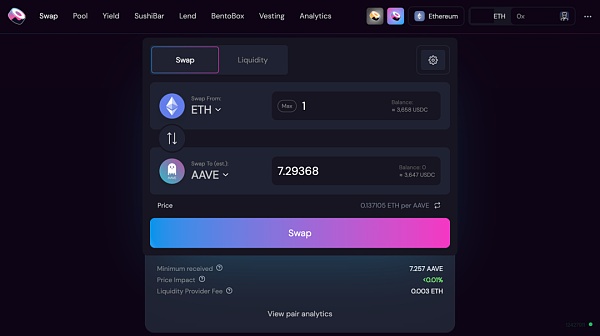

代幣兌換(Swap)

主要是交易(Swap)和添加流動性的功能。在“流動性”功能中,我們可以在一個特定的流動性池中添加一對代幣,成為流動性提供者。添加流動性我們可以根據流動性的持“股(SLP)”比例,獲得該池累積產生的0.25%的交易費用及額外的SUSHI獎勵。

BTC在15分鐘內跌幅超過1.00%:據火幣全球站數據顯示,BTC/USDT在15分鐘內出現劇烈波動,跌超1.00%,達到-1.00%。當前報價為9600.00美元,行情波動較大,請注意風險控制。[2020/6/11]

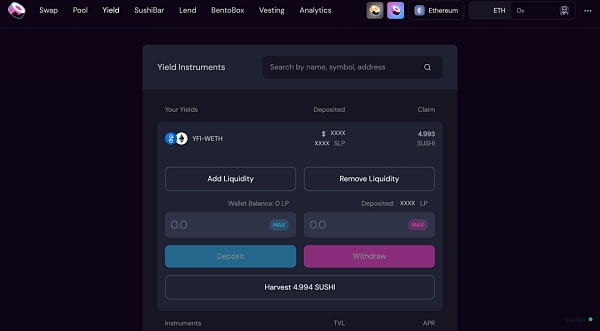

收益率工具(Yield)

在主菜單上,你可以看到收益率工具,即通過借出單一代幣(Kashi)或質押SLP代幣獲得收益。我們可以使用搜索功能,看看收益率工具是否涵蓋你所持有的代幣。如果你參與了某一收益耕作,它將置頂在上以便于管理。

比如,在YFI-WETH池中提供了等值美元的YFI和WETH,現在可以申請4.99SUSHI作為獎勵,也可以增加或移除流動性,后者需要你先提取(withdraw)/解押(unstake)你的SLP代幣。

行情丨BTC在15分鐘內漲幅超過1.00%:據火幣全球站數據顯示,BTC/USDT在15分鐘內出現劇烈波動,漲超1.00%,達到1.03%。當前報價為 7243.55 美元,行情波動較大,請注意風險控制。[2019/12/25]

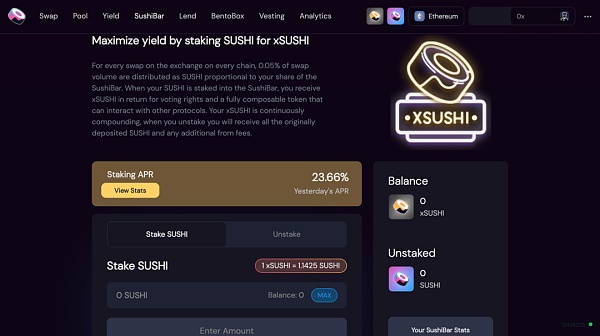

Sushi Bar

Sushi Bar的主要是幫助用戶質押SUSHI代幣,回報率是變化的,往往在5-30%之間(平均為6.31%),這取決于在整個協議中質押的資產價值多少美元。

抵押SUSHI的好處是獲得xSUSHI,它可以用于投票權,但也可以作為其他協議的抵押品,如AAVE。

例如,如果你持有BTC和ETH,并想讓這些資產為你賺取收益,你可以把它們作為抵押品存入AAVE,并借入一個穩定幣(價值約為你的抵押品的0.5倍),把它換成SUSHI,用SUSHI抵押獲得xSUSHI,并把xSUSHI作為抵押品存入AAVE,以借入更多穩定幣。這是一個很好的低杠桿策略,讓你同時擁有兩種或更多資產的風險敞口。

行情丨EOS在5分鐘內跌幅超過2.00%:據火幣全球站數據顯示,EOS/USDT在5分鐘內出現劇烈波動,跌超2.00%,達到-2.08%。當前報價為 4.32 美元,行情波動較大,請注意風險控制。[2019/7/27]

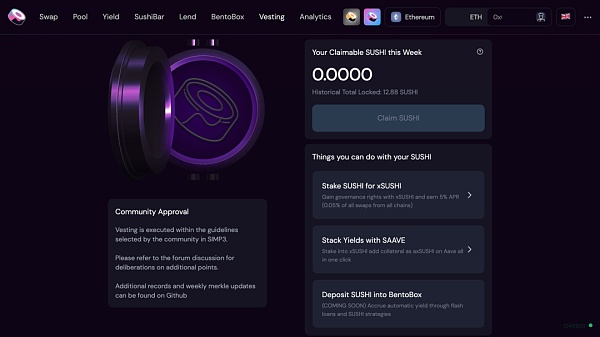

按照這個順序,在SUSHI vesting的選項中,你會看到一個按鈕,可以將收益率與SAAVE疊加(SUSHI → xSUSHI → aXSUSHI on AAVE),在一次交易中執行上述的操作。這種跨功能/協議的整合說明團隊有能力超過終點線。

只要確保你的AAVE健康系數在市場大跌的情況下仍保持相對較高的水平。

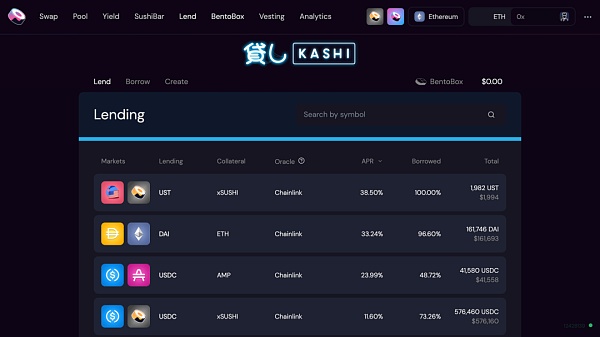

借貸 [Kashi]

Kashi充當Sushi的借貸功能。通過使用錢包或BentoBox(Sushi的內部金庫,用于存儲代幣,以便與Kashi等DApps互動)在市場上存入資金,用戶可以獲得收益。舉例來說,借出DAI會得到33.24%的年利率,這個收益率對穩定幣來說是相當可觀的,而其他用戶會通過存入ETH作為抵押品來借出DAI。

行情丨BNB在15分鐘內跌幅超過3.00%:據Binance數據顯示,BNB/BTC在15分鐘內出現劇烈波動,跌超3.00%,達到-3.09%。當前報價為 26.50 美元,行情波動較大,請注意風險控制。[2019/7/19]

借款功能的作用是:

參與收益耕作;

建立交易頭寸,如對某些以前不能通過AMM做空的資產進行杠桿做空;或者通過穩定幣借款建立多頭頭寸

重要的是,與AAVE或COMPOUND相反,這些池子是相互隔離的,這就減少了其中一個資產歸零時的協議風險。

鎖倉(Vesting)

點擊Vesting,我們可以在這個界面里申領收益農耕所產生的SUSHI獎勵。每周,我們可以申領6個月前所產生的SUSHI獎勵的2/3。新獲得的SUSHI可以用來:

如Sushi Bar部分提到的,質押SUSHI,并獲得xSUSHI

分析 | 多頭被ko 15分鐘底背離能否續命:金色盤面綜合分析:昨天我們說了,2小時的MA72是多頭底線,也許是太疲憊了,之后不久即告失守,多頭被ko,空頭趁機發威,步步緊逼,最終在6200美元附近才止跌,目前看市場轉弱,空頭完勝。不過在15分鐘的圖中,我們發現了一個底背離低點,多頭能否續命,這個背離反彈是關鍵,如果重回6300美元之上,也許還有轉機。請投資者理性看待市場波動,做好風險控制。[2018/9/18]

如Sushi Bar部分所述,使用SAAVE疊加收益率

將SUSHI存入BentoBox,以獲得閃電貸策略自動產生的收益[即將推出]。

網絡(Network)

Sushi的未來有賴于它與多個區塊鏈網絡的整合。整合不僅可以擴大用戶群,而且可以讓協議從每個網絡中獲得流動性,這反過來又增加了散戶和潛在的機構用戶的采用。

截至今天(5月17日),Sushi在Polygon上已經吸引了6.28億美元的流動性,日交易量最高達到1.2億美元。收益率最高的池子可以提供APY接近100% 的SUSHI和MATIC獎勵分配,而且這個收益農耕所需支付的成本費用非常低。

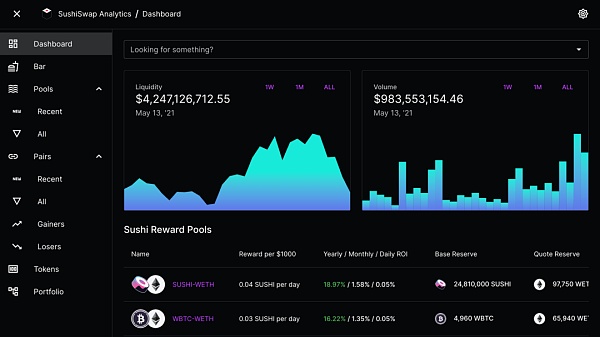

平臺分析

截至目前,SUSHI的估值為29億美元,總價值鎖定(TVL)為44億美元,完全攤薄估值為43億美元。

最高的日交易量發生在2021年2月23日,交易額為12億美元。在2月底和4月底之間,交易量有所下降,但從5月開始明顯加速,在5月12日再次達到12億美元。

今年上半年出現了很多新發展,這些動態推動了Sushi最近的發展勢頭,特別是最近在以太坊gas費用失控飛漲時與Polygon進行了整合。

在分析頁面?上,你可以找到高回報的流動性資金池以及可用于質押SUSHI的APY(過去及當前的數據)。此外,此外,可以通過左側菜單跟蹤最近添加的新資金池和交易對,以及流動性、交易量或費用獲得的最大贏家和輸家。

在“投資組合”部分,你可以輸入錢包地址來監控活躍的資金池和Sushi Bar活動。

技術分析

至于TA,SUSHI的價格目前位于17.8美元,在經歷了42天的下降趨勢后,價格從上到下修正了-57.33%,隨后出現了反轉,并從3D需求區出現了良好的反應。市場結構的連續打破,以及在成交量增加的情況下奪回關鍵水平(14.0-14.9美元),是一個明確的看漲信號。雖然沒有明確的目標,但在未來達到UNI目前的市值似乎是可能的。

Sushi目前的以太坊交易量比Uniswap少大約20-25%,而估值卻低6.9倍。其他指標,如市值/TVL比率可能會為SUSHI目前的估值提供大致的參考(SUSHI:0.66 / UNI:2.57)。

另外,Uniswap和Sushi在DeFi領域的發展方向似乎是不同的,至少在中短期內,這不會是一個贏家通吃的市場。

壽司的未來

數天前,團隊發布了一篇關于Miso的文章,以及@0xChu的解釋視頻?。Miso是一個創建和眾籌銷售新代幣的啟動平臺,同時讓創作者可以建立流動性池,并向用戶提供收益農耕獎勵。

繼Yearn的Woofy之后,MEME代幣NyanSushi很快也能通過把xSUSHI存入BentoBox來獲得。

oSUSHI——一種與veCRV代幣類似的代幣最近也提交了填。

還有一個不起眼的小細節,Sushi Simps現在是社區成員認可的名字 :)

Sushi是最令人興奮的DeFi協議之一,主要歸功于五星級的世界一流開發團隊,他們創新和推動生態系統發展的能力很強。Sushi有“內外兼修”的特質,對內,創建協議內的應用程序和功能,如Kashi和Miso;對外,與其他DeFi協議(Aave)和二層網絡(Polygon)等進行整合。從技術分析和代幣經濟分析的角度來看,Sushi都有著樂觀的未來。

自2021年4月開始,“動物園”概念來勢洶洶,以SHIB為代表的“動物幣”累計被上架150+次,主流交易所累計上線2600+個幣種,幾乎每天都有交易所在上新幣,新幣種的熱潮仍在持續.

1900/1/1 0:00:00weiWard團隊希望每個使用者知道信任是其協議的必要條件。 信任是weiWard平臺正常運行的前提。weiWard協議使用鏈下預言機,可以變更合約,甚至升級合約.

1900/1/1 0:00:00如果最近出現了一個熱門的新代幣,它頻繁地占據微博熱點。您知道了以后躍躍欲試,本來想著到自己喜歡的 DEX 去買入,但馬上被一個事實潑了一盤冷水:完成一筆交易的 gas 費用至少要超過 20 美元.

1900/1/1 0:00:00Vocdoni是一個用戶友好、高度安全、以隱私為中心的治理平臺。目前Aragon已經收購了Vocdoni協議背后的公司DvoteLabsOü,該公司旨在使用去中心化技術構建最安全,匿名的投票系統.

1900/1/1 0:00:00今天我們正式發布Celer Network旗下最新解決方案:Layer2.finance. Layer2.finance致力于降低DeFi使用門檻,讓普羅大眾再不必擔心高昂的交易手續費.

1900/1/1 0:00:00注:原文來自Bankless,以下為全文編譯。流動性挖礦是去年以來在DeFi中興起的一大趨勢,能夠"挖掘"流動性,積累加密貨幣存款,從而使項目在初創時期迸發.

1900/1/1 0:00:00