BTC/HKD+0.69%

BTC/HKD+0.69% ETH/HKD+0.14%

ETH/HKD+0.14% LTC/HKD+1.27%

LTC/HKD+1.27% ADA/HKD+2.14%

ADA/HKD+2.14% SOL/HKD+0.86%

SOL/HKD+0.86% XRP/HKD+2.28%

XRP/HKD+2.28%概覽

1)去中心化金融(DeFi)的下一個階段是傳統和新興資產類別的無縫集成。比如同時配置BTC、特斯拉、茅臺、美團等不同資本市場的核心資產。在傳統金融中,有幾種工具可以跟蹤直接投資的回報——股票、指數、房地產——例如ETF、共同基金、指數基金等。

2)目前 DeFi 所面臨的最大挑戰之一就是如何以一種去信任的方式將現實世界的資產上鏈,合成資產提供了一種簡單路徑。合成資產不需要質押/托管基礎資產,根據預言機報價在鏈上生成。現金交割而不是現貨交割,故而不涉及“券”的托管和清算,也沒有實體抵押品拍賣的流動性問題。

3)“資產配置”驅動了大部分投資組合收益,而不是“證券選擇”。數據表明,80%的投資組合回報取決于“資產配置”。

4)?交易員可以買賣反映標的資產價格變動的“軟錨定”資產,一個資產的看多和看空者的零和博弈構成“博傻”市場,滿足“對沖”需求。

5)?將與數字資產牛熊周期負相關或不相關的資產類別進入DeFi非常重要,不管是MakerDAO納入實體資產的嘗試,還是Mirror抵押UST鑄造的合成資產,可以降低DeFi整體的杠桿率和分散單一市場系統風險。

6)? DAO社區治理和投票機制仍待改進。由于增加新資產會稀釋現有流動性提供者的收益,包括參與治理的激勵不足,導致系統投票率偏低。

傳統投資者的新“玩具”

2月25日紐約尾盤,美國10年期基準國債收益率上漲14.43個基點,10年期和30年期美債收益率創下2016年11月以來最大月度漲幅。全球主要核心資產的定價都依賴于10年期美國國債收益率,摩根士丹利測算,長期美債利率每上升1個百分點,股市市盈率將下降約20%,所謂的“投機雙雄“美股特斯拉和BTC的確出現了較大跌幅。

但是,這些短期波動影響不了股票市場和區塊鏈市場互相交融的新趨勢。很多美股、港股上市公司在嘗試和區塊鏈概念、業務結合,以提振股價,這種“雙資本驅動”的模式在BTC牛市期間不失為一個好策略。比如Microstrategy發售債券購入9億美金BTC,Tesla購入15億美金BTC并接受BTC支付,港股上市公司太陽國際(8029)擬通過發行新股收購1000臺數字貨幣礦機,第九城市(Nasdaq:NCTY)與Filecoin礦機簽署了1000萬美金的協議購買服務器集群和技術服務,且在2月22日宣布以換股形式收購算力SaaS公司算力互聯,在此之前,九城就頻繁以增發新股的形式增購包括比特大陸,阿瓦隆,神馬礦機。

1inch將向DeFi用戶分配1000萬枚代幣以“退還”Gas成本:金色財經報道,作為gas成本退款計劃的一部分,去中心化交易所(DEX)聚合器1inch計劃向去中心化金融(DeFi)用戶分配1000萬枚1INCH代幣。1inch表示,任何通過1inch DApp質押的用戶都將在每個月的第一天獲得通過1INCH代幣支付的退還金額。7月底和8月質押的返還分配將于9月1日進行。[2021/7/28 1:19:13]

目前區塊鏈行業的基金有兩種道路,一種是面向機構投資者的灰度模式,灰度信托的BTC ETF指數產品有利于機構投資者購買數字資產,比如香港上市公司獅子集團擬對標灰度開展合規的數字貨幣信托基金產品,也是很有前景的業務,特別是可以覆蓋亞太市場。另一種就是設立一二級聯動的投資基金(Crypto Fund),不僅可以投一級市場的早期股權/幣權,也投資二級市場的主流幣(BTC,ETH),將有利于上市公司享受數字資產升值的紅利。而未來,結合了“合成資產”的模式,真實股票資產可以對接Defi世界的服務和收益。傳統的股票質押融資公司,可以在收到質押人股票后賣成現金再配套部分資金去購買合成股票并存入AMM LP,從而獲得對應流動性挖礦獎勵。

“軟錨定”的平行世界

從比特幣到VIX(VIX指數又稱“恐慌指數”,是芝加哥期權交易所市場波動率指數的交易代碼),從特斯拉到黃金,只用一個數字錢包即可輕松配置全球任何資產的想法即將實現,而這一工具就是基于Terra和以太坊的Mirror協議(目前在幣安鏈上有主打跨鏈概念的Linear Finance,波卡平行鏈上有Shadows Network),不僅如此,該類型的協議還可以創造出幾乎沒有摩擦成本的金融衍生品,通過用戶套利行為錨定真實世界的“指數”,實現傳統金融工具無法達成的目標。

理解合成股票前先來看看經典的MakerDAO:

如果你理解Maker DAO和DAI的工作原理,那么便不難理解Mirror,因為兩者的工作原理幾乎是一樣的。Maker的系統工作原理如下:

假設你有一些數字資產,比如以太坊(ETH)。你不希望賣掉以太坊,但是需要一筆流動性現金,用來消費或者投資更多的數字資產。

你將 1500 美元的ETH鎖入智能合約 (Collateralized Debt Position, CDP, 抵押債倉) 之中,作為擔保物。

根據該擔保物的風險參數 (2/3 的融資率),可生成 1000 個 Dai,即 1000 美元。

多服務跨鏈DeFi平臺Stake DAO上線AVAX質押服務:據官方消息,多服務跨鏈DeFi平臺Stake DAO已上線Avalanche。此次擴展允許用戶將他們的AVAX委托(并質押)在Stake DAO上,并立即開始賺取質押獎勵。未來,Stake DAO將新增一系列功能,包括Liquid Staking(流動性質押),這使AVAX持有者能夠交易具備流動性、多用途的衍生品,同時賺取質押獎勵。Stake DAO還將為Avalanche不斷增長的DeFi生態系統構建創新收益生成策略。(Medium)[2021/7/17 0:59:04]

賣出 Dai 換成美元法幣或直接投資任何以DAI作為交易對的資產。

當需要取回擔保物 (ETH) 時,償還 1000 個 Dai 和利息 (以 MKR 支付 , 目前ETH作為抵押物的話年化5~7%),拿回當初鎖定的以太坊。

可以看出來,DAI就是一張存款憑證,并不是天生等于1美元,不過背后的抵押物價值永遠大于1美元。為了讓DAI錨定住1美元,系統有四個重要的機制:

1.抵押物價值下跌時自動清算機制。MakerDAO上的每筆債務都是超額抵押,至少150%,當抵押品價值到達清算線時,系統會將該CDP以市價3%的折扣進行拍賣清算。

2.穩定費率機制。當DAI市場價高于1時,社區會投票降低穩定費,激勵大家多鑄造DAI,增加DAI的拋盤,降低市場價格。當DAI市場價低于1時,社區會投票提高穩定費,激勵大家在市場上回購并歸還DAI,起到拉升價格的作用。

3.穿倉補償機制。當前知名的DeFi,無論是MakerDAO,還是Compound,都是超額抵押,限價平倉模式,但數字貨幣市場往往出現大幅波動導致無法順利平倉,造成抵押物價值<貸款價值時,目前但主流設計是啟動項目治理代幣當拍賣,用以回購DAI,填補差額。然而,若虧損過大,判斷不足以用增發的方式彌補,或者系統/程式有潛在嚴重漏洞時,MakerDAO 會啟動緊急關閉機制,禁止任何新的借還款操作,并將oracle 凍結在當下的報價。啟動緊急關閉機制后,系統盈余將用于償還債務,其余的資產持有人則將根據凍結時的報價按比例取得抵押品。假設凍結當下的報價為1ETH = $150,市面上流通的DAI 能贖回1/150 個ETH,抵押倉位則是贖回資產減去負債的余額。此時1 DAI 將不再是1 美元,而是0.0066 ETH,隨ETH價格浮動。

DeFi策略游戲SOVI首個戰場將于23:00開啟:3月10日晚11:30左右,DeFi策略游戲SOVI.Finance的首個戰場將正式開啟,玩家可裝備英雄及武士NFT卡牌進行作戰。

SOVI.Finance將通過策略戰場的創新游戲形式展開DeFi挖礦:SOVI用戶可以通過Claim最新的英雄及武士NFT卡牌,并選擇分叉劇情參與戰場。每個用戶都可以使用1張英雄NFT卡牌搭配5個戰斗單位NFT來集結軍隊,并在戰斗階段將他們的集結的軍隊送入戰場。所有派兵進入戰場的用戶都將能夠獲得SOVI獎勵。本期游戲戰場為期一個月,SOVI的挖礦總量將是前期集結階段銷毀數量的2倍。[2021/3/10 18:33:14]

4.市場套利行為。如果說上三個機制在宏觀上使得DAI價格向1收斂,那么仍舊需要微觀操作保證DAI緊密圍繞在1 USD附近窄幅波動以提高其作為計價單位的可靠性。在相信DAI的價格最終會回歸1的前提下,人類交易員或自動程序,在DAI價格低于1的時候買入,大于1的時候賣出,可以幫助 Dai 維持錨定,參與者即可以是鑄造人,也可以是獨立于系統之外的swing trader。

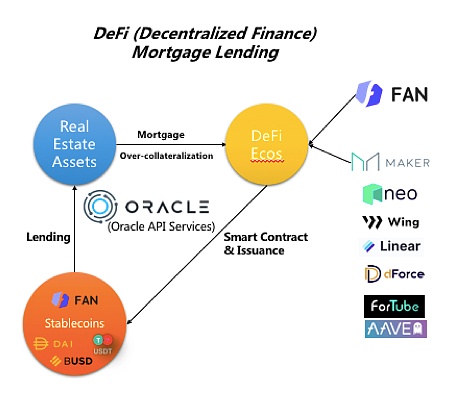

在MakerDAO模式下,也有很多納入實體資產(RWA,Real World Assets)的嘗試,但是超額抵押實物資產,納入DeFi的抵押池,再生成穩定資產DAI存在一些清算、拍賣以及法律架構上的問題,因為實體資產和原生資產特性上的不同。

目前比較主流的有兩種模式,一種是Centrifuge的NFT模式和UPRETS OST的Digital Security模式,這都是嘗試把實體資產如貸款,基金份額在技術上變成Token,再納入CDP;另一種是鏈下信托模式,比如6S capital的商業貸款提案和SolarX太陽能農場可循環貸款(https://forum.makerdao.com/t/mip6-uprets-solarx-reits-mortgage-loan/6718),但這里需要DAO社區建立自己的法人主體。

合成股票的生成機制

Mirror的合成股票與穩定幣DAI的生成機制一樣,只是資產類型相反——MakerDAO是抵押不穩定幣(以太等)鑄造穩定幣,Mirror則是抵押穩定幣(UST)鑄造“不穩定幣”。

Mirror的合成股票同樣也是一個存款憑證,這個憑證背后的CDP價值永遠大于憑證本身的二級市場價格(150%超額抵押率),這是保證合成股票價值的基礎。

火幣“鎖倉主流幣享DeFi流動性挖礦獎勵”首期BTC產品7分鐘售罄:據火幣官方消息,火幣礦池于9月11日16:00正式上線DeFi挖礦專區,用戶質押BTC、ETH、USDT等主流幣即可享DeFi流動性挖礦獎勵,首期鎖倉額度為500BTC的產品在7分鐘內售罄,鎖倉額度為10000ETH的產品在15分鐘內售罄,USDT產品目前尚有少量鎖倉額度。

火幣官方公告顯示,火幣礦池每天將按照實際收益給鎖倉用戶空投DeFi流動性挖礦獎勵,用戶無需再承擔鏈上操作產生的Gas費用。

據了解,火幣礦池近期還將持續推出“鎖倉主流幣享DeFi流動性挖礦獎勵”產品供用戶選擇。[2020/9/11]

與Maker的系統設計相比,Mirror有區別的點是:

1.Mirror的主程序運行在Terra鏈上,速度快,手續費低。Terra是2019年問世的DPoS機制公鏈,使用Tendermint的共識算法,TPS最快可以達到10000,相比之下以太坊的TPS極限是14。Terra鏈可以使用其治理幣Luna或其鑄造的穩定幣支付gas fee,而以太坊轉賬賬戶里必須有ETH。費用上Terra一筆轉賬gasfee 在0.0001~0.0002美元之間,而以太坊目前在15美元左右。

2.當真實股票價格上漲時需要補充抵押物或歸還股票。Maker是在抵押物價格下跌時需要補充抵押物或歸還DAI。

3.CDP清算風險極低。當股票價格上升太多達到清算線時,因為Mirror 的抵押債倉CDP都是UST穩定幣,系統設計的折扣率也高達10%,即作為清算人接盤該筆抵押物可以穩賺10%,這與3%的折扣在ETH大跌的時候接盤ETH相比有著高的多的吸引力。

4.沒有穩定費率。與Maker不同,Mirror并不設置鑄造利息,也就沒有通過“貸款利息”激勵用戶在合成股票(m資產)與真實價格之間調整供給。根據目前的運行狀況,m資產長期有正溢價,較真實股票市場甚至高達20%,這是合成資產供不應求的表現,有人批判這一點會影響Mirror生態的發展,但其實不然,筆者可以列舉兩個原因:

1)買價貴賣價亦貴,股票重要的不是價格嚴格的錨定,只要溢價穩定,那么并不嚴重影響用戶的盈虧,多數用戶是在來回博弈價差,這與DAI作為計價單位的需求是不同的,后者需要嚴格錨定1美元購買力,否則會引起計價混亂。

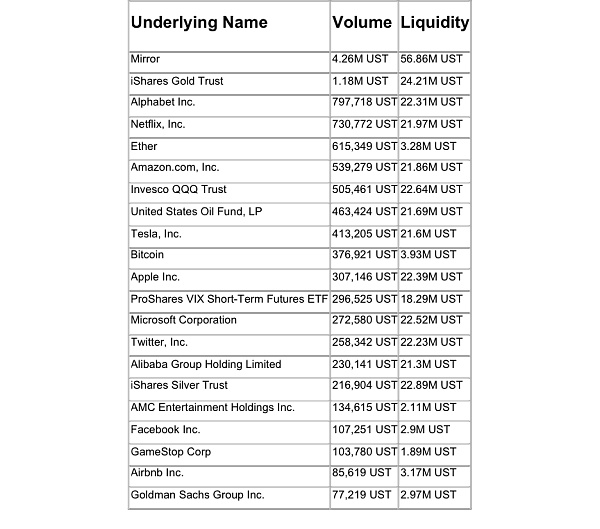

2)由于m資產可以存入AMM交易池里獲得年化收益率100~300%不等的流動性(LP)激勵回報,而傳統的股票不生息,m資產作為生息資產自然有溢價,沒有溢價才不正常,理論上這個溢價應該高到無限抵消LP回報-無常損失(IL)。下圖是部分合成股票交易對深度及LP回報年化:

報告:DeFi用戶只占數字貨幣使用者的1%,大部分為老玩家:最近由ARPA出具的一份報告顯示,全球大約有500萬數字貨幣使用者,而DeFi使用者只占1%。DeFi大部分的使用者是數字貨幣老玩家,促使他們使用DeFi的是高回報,年化最低15%的收益率才足夠吸引他們參與DeFi。吸引人的利率、不需要KYC也有一定吸引力。因此報告得出結論,DeFi仍然是加密貨幣市場的利基市場。

此前消息,加密市場分析公司Messari 7月29日發布的數據顯示,去中心化金融(DeFi)的總資產僅相當于加密資產總市值的1.5%。除了MakerDAO(MKR)之外,即使是Dogecoin(DOGE)的市值也比任何一個DeFi項目都要高。(Crypto Briefing)[2020/7/29]

5.生成新m資產需要社區投票。MakerDAO系統是納入更多抵押物需要投票。目前Mirror上一共有20種合成資產,包括知名企業股票、期貨based ETF、實物based ETF、加密數字貨幣,深度最好的資產達到2400萬美元,深度較差的資產也有200萬美元左右,相比同賽道熱門的競爭對手UMA總資產鑄造量才2100萬美元。

2月28日Mirror系統資產深度和24小時交易量列表:

m資產價格如何錨定

目前美股合成資產代幣可在以太坊的Uniswap 和Terra公鏈的Terraswap以及幣安智能鏈BSC的Pancakeswap上進行交易,理論上這些合成的mtoken完全可以被納入中心化交易所交易——就像它的兄弟DAI或者sUSD一樣,不過可能因為合規及誕生時間較短的原因,目前尚未見到這樣的操作。

不管在哪里交易,m資產的報價需要盡量釘住真實股票市場的報價。?

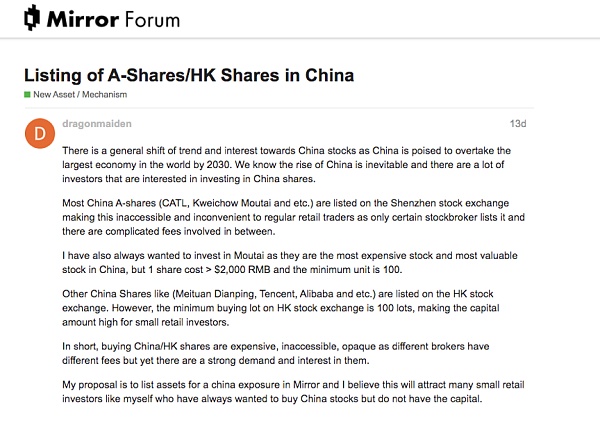

Mirror使用預言機(Band Protocol)每 30 秒鐘追蹤更新一次價格,用于確定鑄造價格和數量,在非美股交易時間,預言機將無法生成原生資產價格,所以目前用戶只能在美股交易時間內鑄造美股資產,但可以鑄造諸如mBTC或mETH這類有報價但資產,目前社區里已經有提議要求納入亞洲和歐洲股市資產,這樣可以大大增加m資產鑄造的窗口期,提升系統利用率。

下圖是在「mirror社區納入A股和港股的投票提案」。想象一下你有一天可以在Mirror投資大A股核心資產茅臺,以及港股美團、快手,是不是很性感?

而一旦被鑄造出來的m資產系統并未自帶糾偏的激勵機制,不過這并不妨礙套利行為的存在,只不過套利周期可能會更長,以Tesla股票為例,假設其現貨價格1000美元:

1、mAsset > real Asset

當mTSLA報價1200 UST,高于TSLA時:在現貨市場買入1股TSLA,在Mirror里存入2000 UST,鑄造1股TSLA以1200 UST賣出,這樣我們構筑了一個Delta中性的頭寸,即TSLA的漲跌并不會直接造成我凈資產價值變化。接下來只要等到兩者價差回歸時,將mTSLA贖回 2000UST,現貨市場拋出1股TSLA。假設耗時1個月,那么本次套利行為的年化收益率為(1200-1000)/(1000+2000)*12=80%。

2、mAsset < real Asset

當mTSLA報價800 UST,低于TSLA時:在Mirror里買入1股mTSLA,在現貨市場以2000 USD為保證金融券做空1股TSLA,完成Delta中性頭寸構建。接下來只要等到兩者價差回歸時,賣出手中的1股mTSLA,現貨市場買入1股mTSLA還給券商,完成套利。假設耗時1個月,融券利率為8%,本次套利的年化收益率為(1000-800-1000*8%/12)/(800+2000)*12=82%。當然,如果再配套800 UST做市資金將mTSLA沖入LP池做市,則年化收益率可能升至200%以上。

因為,只要套利者形成價格回歸共識,就可以形成市場自動糾偏的機制,Maker的穩定費也只是為了加速這種糾偏的進程,但正如CEX里那些永續合約的資金費率機制一樣,這一機制并不能保證內合約價格與現貨價格的快速收斂,真正的收斂大部分依賴一種無形的共識。

不用擔心“無形共識”會失效,即便沒有套利機制,這種共識也會存在,最典型的例子是“天氣期貨”——投資人無法在其價格和氣溫變化之間套利,但合約報價往往會回歸短期氣溫。另外,如我們上面討論過的,股票不是用于價格尺度的穩定幣,并不需要時刻緊密的跟隨真實資產,只要價差穩定即可,而且現在m資產并未上線任何主流中心化交易所,對于套利者的操作門檻偏高,未來隨著m資產鏈外流動性的增強,價差回歸勢必將加速。

類Mirror合成資產的優劣

目前 DeFi 所面臨的最大挑戰之一就是如何以一種去信任的方式將現實世界的資產上鏈,合成資產提供了一種簡單路徑。我們無需通過種種STO的合規程序去將傳統資產上鏈注冊,而可以通過超額抵押合成迅速將其帶到鏈上,并且杜絕了鏈外清算和人為信用風險。通過前述的套利路徑,當合成資產交易量足夠大時,甚至可以影響真實市場的股票價格,就像之前散戶抱團炒作GAMESTOP期權但通過做市商但對沖操作一樣可以影響現貨股票的價格,形成定價權的轉移。

合成資產的波動率普遍低于數字貨幣,在AMM挖礦時經歷的無常損失可能更低,從而獲取更穩健、可預測的收益。

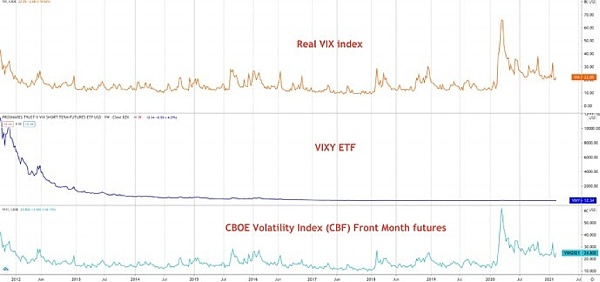

通過超額抵押可以合成沒有摩擦成本的期貨、期權、杠桿based衍生品。例如VIXY這一Sp500波動率期貨ETF,該基金必須購買較昂貴的較長期限的VIX期貨合約,同時出售較便宜的短期合約以滾動其頭寸,從而形成不斷對高買低賣。隨著時間的流逝,這將對ETF的價格造成下行壓力,導致它與真實VIX指數的相關性很差,長期持有者總是虧損。然而合成資產可以追蹤VIX期貨連續合約指數,而不需要承擔傳統工具需要的持倉、轉倉、管理成本,只要在價格偏離時有對應合約給套利者操作即可,傳統市場中投資人是無法直接追蹤VIX指數的,因為該指數指的是最近的VIX期貨合約,如果有人想跟上該指數,總會要在CBOE期貨市場付出滾倉費和持倉費。包括杠桿ETF和反向資產追蹤等也是同理,都可以通過無摩擦的方式合成。

可擴展性大大增強,本質是讓閑置的股票資產流動起來再次創造價值,例如:

a. ?真實股票資產可以對接Defi世界的服務和收益。傳統的股票質押融資公司,可以在收到質押人股票后賣成現金再配套部分資金去Mirror里購買合成股票并存入AMM LP,從而獲得對應流動性挖礦獎勵。

b. ?m資產對接更多DeFi樂高如抵押借貸、復投器之類。

不適合合成鏈外交易投資不活躍的資產。從這點上來說原本在現實世界中流動性不足的資產如私募股權、不動產、應收賬款等并不適合被合成,因為無法得到及時等套利修復價格偏移。

長期來看權益市場的走勢總是向上,鑄造并出售m資產的用戶數量可能結構上長期小于購買者數量,需要有足夠的激勵措施。

現實世界中的股票、債券會有分紅、派息,而m資產不太容易同步到這點。

監管問題。合成資產是對資產價格的一種模擬和資金博弈,是相關資產的一種金融衍生品,無法逃避監管的審查,盡管區塊鏈提供了自主托管和無需許可的環境,監管的挑戰也是眼下的一頭“灰犀牛”。

DAO社區治理和投票機制的問題。由于系統的治理、流動性提供激勵總量是提前定好的,增加新資產會稀釋現有LP的收益,包括參與治理的激勵不足,導致Mirror系統投票率偏低,大戶沒有動力支持甚至有動力反對增加新資產,大量提案無法通過。

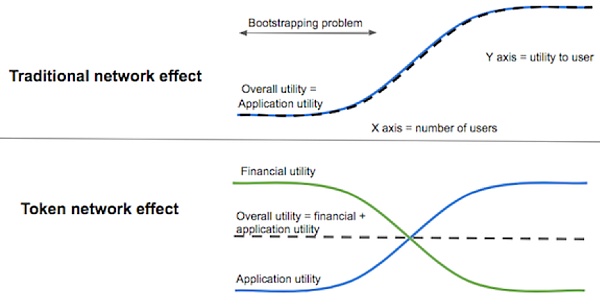

通過Token補貼流動性提供者,年化收益達到100%以上,任何一個傳統金融從業者初聽起來都難免覺得奇怪,第一反應“這是個騙局”!筆者也經常遇到類似的疑問,但補貼確實具有經濟意義,通過初期都補貼讓更多的人參與進流動性池,在冷啟動階段快速增加協議的價值,后期系統將逐漸從補貼經濟切換至依靠手續費激勵的增長循環。

Source:Chris Dixon.?Token Network Effect

這與滴滴、美團等互聯網2.0的應用在啟動初期對用戶的補貼是類似的,只不過把現金或服務補貼換成了類似“股票”的東西,因為現金也是企業出售股權從機構投資人處融資得來,而股票可以直接印,這種補貼更直接簡單。此外,將治理幣分配給用戶還可以實現權下放的目的,依靠Token投票決定協議未來的發展,對于實質金融衍生品協議,去中心化DAO是避免監管重大沖擊的必要結構。

DAOrayaki DAO研究獎金池:

資助地址:?0xCd7da526f5C943126fa9E6f63b7774fA89E88d71

投票進展:DAO Committee 7/7?通過

賞金總量:200 USDC

研究種類:DeFi DAO項目分析,合成資產賽道

貢獻者們:江金澤,義理の姉,Rebase大學,Harry,Winky

編者按:資產配置取代證券選擇,讓實體資產更性感

Poly Network 提供了一套綜合跨鏈解決方案,不僅僅可以接入符合特定要求的區塊鏈網絡,還希望能支持所有的區塊鏈網絡.

1900/1/1 0:00:00“不要眼睛一紅就覺得人間不值得,這一生你要遇到很多人,大部分就像煙火忽亮忽暗,但總有那么一個會閃爍你的人生”Don''t think the world is not worth it when.

1900/1/1 0:00:00根據市場需求以及上一輪測試中用戶的反饋,Smoothy經過數月的開發如今正式推出了2.0版。新版本將提供一個可容納20多種不同穩定幣的單一幣種池(相比之下,Curve最多可在一個池中支持4種穩定.

1900/1/1 0:00:00CryptoArt: [mlibty] If I try to explain, you won''t understand.本投研報告由幣萌研究院發布,報告內容僅供參考.

1900/1/1 0:00:00地址公布表單如下: https://docs.google.com/spreadsheets/d/1aN78MlJqCFUj_k2WrYhcvzy8GF9rlpZcxikOfBluJKE/edi.

1900/1/1 0:00:00新加坡時間2021年3月11日,Zilliqa Capital 位于新加坡的科技公司宣布正式啟動,該公司的目標是成為高性能.

1900/1/1 0:00:00