BTC/HKD-0.06%

BTC/HKD-0.06% ETH/HKD-0.72%

ETH/HKD-0.72% LTC/HKD-0.3%

LTC/HKD-0.3% ADA/HKD-1.76%

ADA/HKD-1.76% SOL/HKD+0.43%

SOL/HKD+0.43% XRP/HKD-1.08%

XRP/HKD-1.08%Lever 支持用戶在 DeFi 中進行現貨杠桿交易,以提高資產使用效率,目前已在以太坊 Ropsten 測試網上線 Beta 版。

DeFi (去中心化金融)總鎖倉量(TVL)從一年前不足 10 億美元到今天的 527 億美元價值(DeFi Pulse 4 月 20 日數據),呈現爆炸式增長,也成為加密貨幣市場這一輪 2020 年下半年發軔至今仍然烈火烹油的牛市最為強勁的引擎之一。

其中,如 AAVE、Compound 領銜的借貸市場和 Uniswap、Sushiswap 為龍頭的去中心化交易所(DEX)的 TVL 占 90%,成為 DeFi 兩大重要支柱,但這兩者卻鮮有交集,從而導致遠低于傳統金融市場的資本利用率:很少有借貸平臺支持現貨甚至保證金交易,目前的 DEX 無法讓用戶直接借款進行杠桿交易,即無法做多或做空某一加密資產。另外,用戶在去中心化借貸協議中存款后獲得的可轉讓交易的存款憑證,很少有平臺能夠非常方便地對其進行流通變現。

美聯儲利率掉期顯示6月降息概率為三分之一,完全定價到7月會降息:金色財經報道,美聯儲利率掉期顯示6月降息概率為三分之一,完全定價到7月會降息。[2023/5/5 14:43:29]

市場總會有創新項目產生,來彌合上述去中心化借貸協議與去中心化交易所之間的市場空隙。4 月 20 日宣布完成 60 萬美元種子輪融資的去中心化杠桿交易平臺 Lever Network 應運而生。Lever 旨在打造 DeFi 世界中首個基于 AMM (自動做市商模式)的杠桿交易經紀平臺,支持用戶在 DeFi 中進行現貨等資產的杠桿交易,以提高 DeFi 的資產使用效率。

Lever 核心團隊由來自全球頂尖金融科技公司的區塊鏈從業者和數據科學家組成,平均擁有 8 年以上的區塊鏈和金融科技產品研發經驗,曾經開發過 TVL 超 1 億美元的借貸協議、波場上最大交易量的 dAPP 和活躍用戶數超 1 萬的 NFT 沙盒游戲。他們在籌備設計 Lever 產品時發現在 DeFi 借貸與 DEX 之間存在下列問題和機會:

研究:TikTok上加密相關視頻超三分之一具有誤導性:4月22日消息,根據DappGambl研究顯示,超過三分之一的加密TikTok視頻具有誤導性。其中,47%的TikTok創作者試圖通過推動服務來賺錢,包括KimKardashian、JakePaul和SouljaBoy在內的主流創作者。此外,帶有加密相關標簽的TikTok視頻,例如crypto、cryptok、cryptoadvice、cryptocurrency、cryptotrading和cryptoinvesting,累計產生了超過60億次觀看。[2023/4/22 14:20:11]

資產使用率低:目前的借貸平臺與交易所毫無交集,存在較大 gap。用戶必須首先要從借貸平臺中提取貸款,然后才能在 DEX 進行交易。用戶在借貸平臺獲得的代幣化質押憑證本身具備較大資產價值,但未能得到合理利用,使得資產使用率較低,最終導致了借貸平臺中資產存款利率較低的現狀。據統計,DeFi 借貸平臺的穩定幣年化利率長期在 5%~12% 之間,而 WBTC、ETH 等主流資產的年化利率只有不足 0.1%~1%;

體育娛樂NFT公司Candy Digital宣布裁員三分之一:金色財經報道,估值曾達到15億美元的體育和娛樂NFT公司Candy Digital宣布對旗下100人團隊裁員三分之一,Candy Digital 于2021 年 6 月由體育商品巨頭 Fanatics 執行董事長Michael Rubin與 Galaxy Digital 創始人兼首席執行官 Mike Novogratz 以及企業家兼投資者 Gary Vaynerchuk 共同創立,去年十月完成軟銀領投的 1 億美元 A 輪融資。(decrypt)[2022/11/29 21:08:53]

用戶無法在 DeFi 直接進行杠桿交易:傳統金融市場常用的杠桿交易在 DeFi 市場中存在巨大需求。但如今用戶手動在借貸平臺進行質押貸款后,再回到 DEX 執行交易的體驗非常繁瑣,因為無法管理交易倉位,極大增加了交易風險和成本。并且目前的借貸協議無法實現超額借貸融資,即無法增加高于 1 倍的杠桿。

Coinbase市值跌至336億美元,約為IPO市值三分之一:3月15日,雅虎行情數據顯示,Coinbase當前市值已跌至336億美元,約為IPO市值三分之一,當前價格為153.19美元。Coinbase此前IPO開盤價為381美元,初始市值為996億美元,開盤當日曾一度漲到429.54美元,對應市值為1120億美元。[2022/3/15 13:57:41]

現有的杠桿交易平臺流動性較低:雖然 dYdX 的現貨杠桿交易平臺已上線,但因其 order book 的交易模式天然限制了外部閑置資產的注入,所以可以看到 dYdX 只有 BTC/USDT、ETH/DAI 等少量交易對,流動性遠未滿足正常交易需求,無法激勵更多用戶參與交易。

針對上述用戶需求痛點,目前正在打造的去中心化杠桿交易平臺 Lever 可以讓用戶一氣呵成地進行抵押、借貸、杠桿交易,做多或做空任何標的資產:

動態 | 美國超三分之一比特幣投資者沒有從稅收中扣除2018年的損失:據newsbtc消息,在美國,比特幣貶值造成的實際損失是可以免稅的,但根據Qualtrics在2018年底對1000多名美國投資者進行的調查報告顯示,大多數虧本出售比特幣的投資者并沒有從今年的稅收中扣除。據估算,在2018年因出售比特幣而蒙受損失的美國投資者中,他們總共損失約為17億美元。該報告還顯示,超過三分之一的投資者不打算報告他們的加密收益或損失。[2019/1/17]

對于存款方來說,可將任何閑置資產(包括你從其他借貸協議中獲得的質押憑證)存入 Lever 以獲得利息或進行抵押貸款,獲取更高的利息和流動性挖礦收益(原生的 LEV 代幣)。

對于交易者而言,Lever 的資金池目前提供最高 3 倍的杠桿開倉,用戶可自由選擇做多或做空。為此,Lever 巧妙地借助了 DeFi 中具備最大交易流動性的 Uniswap、Sushiswap 等 DEX 的自動做市商(AMM)來提供充足的流動性,并為交易者建立了全 DeFi 行業中交易流動性最大的杠桿交易平臺,滿足了不同層次交易者的交易體量需求。

Lever.Network 資產流向

Lever.Network 資產流向

用戶在 Lever 平臺可以為其可利用資產輕松加杠桿以博取更多利潤這一前景,是建立在 Lever 產品下述 3 個特點優勢之上:

充足的交易流動性:Lever 創新性的引入如 UniSwap、Sushiswap、Pancakeswap 等外部自動做市商,保證平臺具備充足的交易流動性,交易者可任意選擇開倉做多或做空的倉位大小。除了常見的 WBTC 和 ETH,Lever 還支持其他常見的 ERC20 代幣資產如 AAVE、SNX、UNI 等以及其他長尾資產。

極高的資本利用率:Lever 提供了直接的借款使用場景和杠桿交易服務,大大提高借款頻次和額度,進而通過較高的資產使用率來推高存款利率,提升存款人的動力和意愿,從而進入正向循環。此外,用戶通過如 AAVE、Compound 這樣的借貸協議質押資產獲得的可交易轉移的質押憑證 aToken、cToken 等可在 Lever 進行抵押獲取利息,這些質押資產同時也可被作為抵押物進行杠桿交易。

便捷安全的交易體驗:Lever 在資產存借、交易執行、倉位管理三大方面產品進行結構化設計,將新用戶的參與使用門檻降到最低,對用戶的開 / 平倉、存、取、還都提供了便捷的交互設計。Lever 還通過集成 TradingView 專業的 K 線圖分析,讓職業交易員的體驗也更加順暢。未來也會增加 PNL、行情預警、多鏈支持等產品。此外,Lever 的智能合約已在審計和優化中,力爭用戶的交易 Gas fee 控制在最低水平,同時最大化保證合約的資產安全。

與中心化交易所提供的杠桿交易產品相比,Lever 自然擁有公平、透明、安全,以及用戶數據完全由用戶掌握從而避免隱私泄露的去中心化優勢。相比于市場上知名的去中心化衍生品交易協議 dYdX ,Lever 的產品設計思路截然不同:dYdX 作為較早的 DeFi 產品通過自建的訂單簿積累了一定的交易流動性,但 Lever 擁抱目前 DEX 集聚于 AMM 模式的馬太效應,其交易流動性通過集成市場上所有的大型 DEX 而來,勢必超過 dYdX。

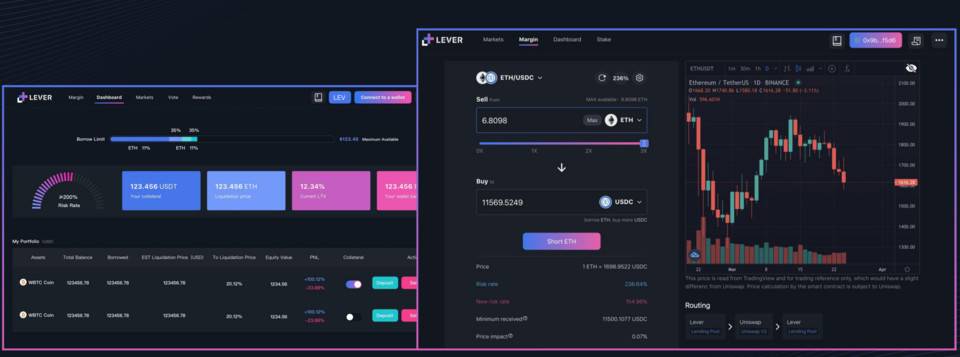

Lever.Network 產品界面

Lever.Network 產品界面

Lever 在 5 月 9 日主網上線之前一個月,于 4 月 9 日在以太坊的 Ropsten 測試網上開始 Beta 版產品測試,鼓勵用戶進行交易,排名前 100 將分享 5000 個平臺通證 LEV 的獎勵,而發現產品 重大 Bug 最高獎勵 25000 LEV。

Lever Network 已完成 NGC Ventures、ArkStream、LD Capital、AU21 聯合領投,DAOMaker、YBB、DFG 等機構參投的種子輪投資,近期將啟動 IDO,并計劃將產品部署從以太坊主網延伸至 Layer 2 (Optimism)和幣安智能鏈(BSC),希望通過杠桿交易經紀服務撬動資產規模可達萬億級的 DeFi 市場。

Tags:LEVEVEREVEVERCLever TokenMEVerseRevenge on the Squid GamersRake Governance

6 月 2 日,波卡測試網 Westend 已經將 Shell 鏈升級為資產平行鏈 Westmint(即 Westend 版的 Statemint).

1900/1/1 0:00:00FilDA 2月8日平臺異動事件24小時回顧2月8日,17:30左右,由于 FilDA 開發團隊更新預言機功能時出現 BUG,導致預言機報價失靈.

1900/1/1 0:00:00隨著市場的走熱,加密資產的價值也水漲船高,變得越來越珍貴。面對自己不斷增值的加密貨幣,很多人開始思考如何更好的保存和保護自己的加密資產.

1900/1/1 0:00:00DeFi流動性挖礦火爆一時,吸引了大量投資者參與。為了方便投資者及時了解DeFi挖礦項目的相關信息和挖礦流程,金色財經推出了“金色說明書”系列挖礦教程.

1900/1/1 0:00:00Radicle是一個建立在開放協議radicle上的去中心化的代碼協作網絡。它使開發人員能夠在不依賴可信中介機構的情況下進行代碼協作.

1900/1/1 0:00:002月23日,算法穩定幣項目Gyroscope Protocol宣布上線alpha 測試網。Gyroscope(陀螺儀)是一種新的穩定幣設計,類似于現實中的陀螺儀,隨著周圍環境的變化而保持穩定.

1900/1/1 0:00:00