BTC/HKD+0.55%

BTC/HKD+0.55% ETH/HKD+0.16%

ETH/HKD+0.16% LTC/HKD+1.11%

LTC/HKD+1.11% ADA/HKD+2.24%

ADA/HKD+2.24% SOL/HKD+0.88%

SOL/HKD+0.88% XRP/HKD+1.96%

XRP/HKD+1.96%以下報告是由Messari Hub分析師撰寫并應Messari Hub成員yAxis的請求編寫的。

收益耕種是DeFi中最受歡迎和發展最快的資產管理策略之一。簡而言之,收益耕種是一種策略,通過將閑置的資產放入DeFi協議來獲得收益。回報率則取決于所涉及的代幣,風險偏好以及向轉換策略所付出的努力。許多收益耕種的年收益都達到兩位數甚至三位數,這使得將資本投入此類策略非常具有吸引力。

但是,進入該領域的新資金面臨著陡峭的學習曲線。用戶很難評估收益耕種機會并有效地利用它們。此外,高昂的gas費使得小用戶無法觸及最佳策略,這些小用戶無法承受支付數千美元費用來執行收益耕種交易。

一些被稱為“收益聚合器”的資產管理協議已經出現,以幫助用戶以最小的努力提高其資產的收益率。例如,Yearn已經成長為價值數十億美元的龐然大物,這表明存在著一個統一的一站式解決方案的市場,在該解決方案中,可以由該協議來負責管理任何給定代幣進行收益耕種的所有方面,以換取該策略的一部分利潤。

yAxis是蓬勃發展的收益聚合器領域的最新成員。yAxis致力于通過無縫的用戶友好界面將DeFi收益帶給用戶,該界面抽象了很多基礎成本和復雜的耕種成本。該協議的治理代幣YAXIS的持有者充當基金經理——設計和推薦可獲利的收益農業策略,這些策略無需用戶干預即可獲得15%的收益費用。

礦企Argo Blockchain通過發行新股籌集了750萬美元:金色財經報道,加密貨幣礦企Argo Blockchain通過發行新股籌集了570萬英鎊(750萬美元)。這家在倫敦證券交易所上市的公司周三表示,此次出售包括籌集513.4萬英鎊的私募和籌集61.6萬英鎊的公開發售。該資金將用于減少公司的未償債務。[2023/7/19 11:04:52]

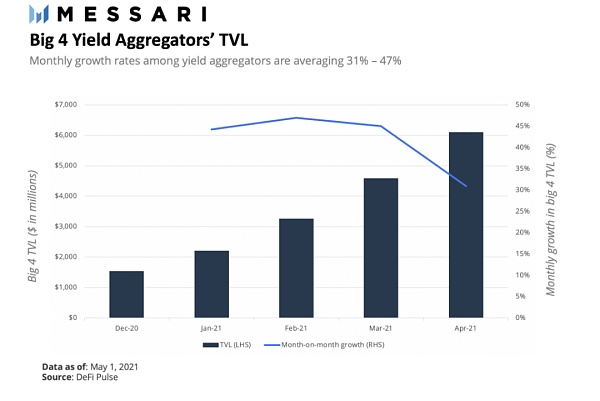

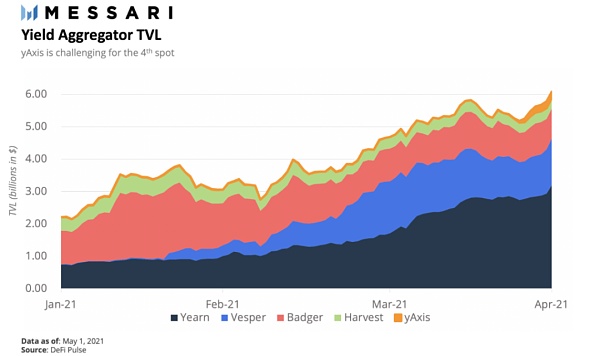

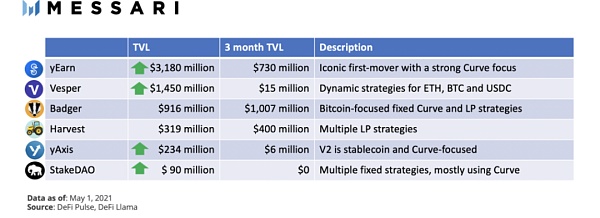

收益聚合器是DeFi的新興增長領域,收益豐厚。對于Yearn,Vesper,Badger和Harvest來說,其鎖定總價值(TVL)今年已經增長3倍,達到61億美元。

競爭激烈。Yearn已經重新成為該領域的主導者,占據了整個市場的40%,而新來的Vesper和Badger一直在快速增長,在它們之間吸引了約20億美元。Badger專注于無縫的代幣化比特幣用例(它還與Yearn合作開發了其比特幣機槍池)。

?Vesper一直通過積極使用其高度通脹的代幣來獲得獎勵,從而贏得了市場份額。

在未來的一年中——劃分為四個季度“時代”——yAxis制定了大計劃,以低成本,不犧牲DeFi的高回報率,為所有人帶來無縫,無摩擦的收益耕種。

Binance將支持Horizen (ZEN) 網絡升級和硬分叉:6月6日消息,Binance 將支持 Horizen(ZEN)于區塊高度 1,363,115(預計 06 月 07 日 21:00)進行的網絡升級及硬分叉,屆時將于 06 月 07 日 20:00 暫停 ZEN Token 的充值、提現業務。

網絡升級及硬分叉期間,ZEN 交易不受影響。本次 Horizen(ZEN)的網絡升級及硬分叉并不會產生新的分叉幣;Binance 將在 Horizen(ZEN)的網絡升級及硬分叉后,待網絡穩定運行時重新開放 ZEN Token 的充值、提現業務。[2023/6/6 21:18:42]

從4月17日開始的“時代1”恰逢推出了三個關鍵要素,這些要素通常被認為對收益耕種的成功至關重要:

策略庫,在這種情況下為多策略“ Metavaults”

治理代幣YAXIS,可以質押獲得獎勵,投票權和一定比例協議費用

在Uniswap上的流動性池,允許進行代幣購買,整體上在早期階段將會提供激勵

Metavault v2

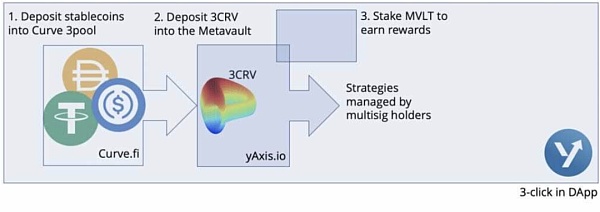

盡管仍在為新手開發一種無縫的UX,但yAxis已通過一個非常簡單易用的界面朝著正確的方向開始。yAxis為DeFi用戶提供了對其v2 MetaVault的雙擊訪問,用戶可以在其中存儲排名前3的穩定幣(DAI,USDC和/或USDT)中的任何一種,以換取3CRV代幣,然后將其存入以換取MetaVault代幣(MVLT) )。然后可以將MVLT代幣抵押以賺取YAXIS獎勵。這種多合一方法優于其他協議,后者通常要求用戶采取多個步驟進行設置。

SushiSwap:借貸產品Kashi在去年12月就被棄用,請用戶盡快取款:金色財經報道,SushiSwap官方推特發布重要通知,借貸產品Kashi在去年12月就被棄用,不再進行維護。仍有資金借出Kashi的客戶,請盡可能取款。[2023/3/10 12:53:29]

策略是通過定制治理制定和批準的,該定制治理涉及YAXIS持有人對策略進行投票。一旦批準了新的策略,YAXIS持有人就可以找到存入資金的最佳收益聚合策略。yAxis僅專注于單資產機槍池,它們不存在雙資產機槍池策略中可能發生的無常損失的風險。

資料來源:yaxis.medium.com

盡管yAxis廣泛的收益聚合方法尚處于初期階段,但在YAXIS的支持下,其TVL已從4月18日開始起步,僅在12天后就超過了2億美元。

在實施第一個機槍池策略時,yAxis加入了一個非常擁擠的市場,圍繞將穩定幣存入Curve設計,以從交易費和CRV治理代幣獎勵中獲得收益,這兩項收益的APY總計在11.1%至85.3%之間。

信標鏈ETH2合約地址質押數突破1715萬枚ETH:2月27日消息,鏈上數據顯示,當前信標鏈ETH2合約地址質押存款超17,157,015枚ETH,過去一周增長約383,888 ETH。[2023/2/27 12:31:24]

Metavault管理Curve和其他獎勵代幣的質押,收獲和交換,以及收益的再投資(減少協議費用)。

4月下旬,Metavault添加了Yearn v2 DAI策略,通過主要的DeFi貸方(包括Aave和Compound)提供了閃電貸。

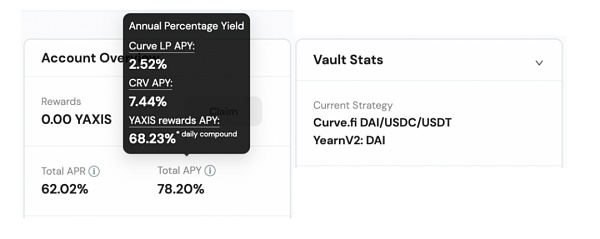

在開發新的v2策略和長期計劃的同時,yAxis在收益聚合器領域提供了一些激進的回報:這個78.20%的APY中有87%的全部收入是通過yAxis治理代幣YAXIS支付的。

資料來源:yaxis.io

這樣的協議確實很復雜,但是Quanstamp和Haechi的兩次安全審計和大量的漏洞賞金可能會讓用戶感到放心。

yAxis與競爭對手的不同之處在于,它是由一個匿名團隊創建的。Yearn,Vesper和Badger在Cronje,Jeff Garzik和Chris Spadafora分別具有極富魅力的領導者和受歡迎的領導者。這使得yAxis的社區發展成為當務之急,而且的確是必要的。建立一個由策略家和用戶組成的激勵小組的第一步是為最早的支持者提供代幣獎勵。

以太坊市值占比為18.0%,以太坊網絡Gas費22gwei:金色財經報道,據CoinGecko數據顯示,當前加密貨幣市值為10357.66億美元,24小時交易量為1060.27億美元,當前比特幣市值占比為38.3%,以太坊市值占比為18.0%,以太坊網絡Gas費22 gwei。[2022/10/27 11:45:57]

在yAxis v2推出之前,創始人意識到具有供應上限的YAX代幣——原始的yAxis協議代幣——限制了yAxis提供獎勵以吸引新用戶的能力。自4月17日起,可以將一百萬個YAX代幣交換為新的YAXIS代幣。該過程幾乎已完成,僅168,000個代幣需要被兌換。YAXIS代幣采用了ERC-677標準,該標準向后兼容ERC-20,但也允許在一次交易中同時具有轉移和調用功能。由于無需在兌換前批準,因此交易進入和退出的成本減半,節省了gas費,這對較小的投資者來說是另一個福音。

設想在yAxis v3中運行的長期目標是,該協議近似于一個社區經營的對沖基金。目前,YAXIS持有人可以對策略提出建議并進行投票。投票系統是二次方的,以限制大戶持有人的權力。

大多數新協議都會為AMM的流動性提供補貼,這些AMM會在啟動后的短時間內交易該協議的代幣。yAxis已在Uniswap上激勵了此類LP。截至5月1日,代幣對池子共有146,245個YAXIS代幣與2159個ETH,為新進入者以及在收獲時需要向YAXIS質押者支付收益費的代幣購買提供了YAXIS來源。

4月17日,將YAX換成YAXIS,標志著第一個時代的開始。

yAxis計劃在7月17日的第二個時代開始時提供BTC橋,并啟動委托的多策略Canonical機槍池。

Canonical機槍池將添加ETH,BTC和LINK策略,將整個可尋址市場從穩定幣持有人擴展到三種最大的加密貨幣。比特幣橋將允許從本地BTC到代幣化BTC的無縫過渡,這些BTC將被存儲在yAxis機槍池中,從而獲得比BlockFi或Celsius當前提供的收益更高的收益。

法定貨幣通道也在計劃之中,這將減輕代幣獲取過程中的摩擦,特別是對于新進入者。無需從其他協議中獲取少量穩定幣,LINK,代幣化BTC或ETH。

新的收益聚合器新協議通常需要通過以其自己的代幣提供高額增量獎勵來誘使挖礦農民遠離其他協議。Alpha Homora的DAI穩定幣機槍池提供了其ALPHA代幣20%收益率的三分之二,而Vesper的VSP代幣獎勵占所宣傳的APY的四分之三。

諸如此類的獎勵促成了這兩種協議以及Badger的快速發展。

原始協議代幣YAX具有固定供應,并于去年向社區公平啟動。

但是,yAxis很快了解到,代幣獎勵是吸引新用戶的極其有效的方法。yAxis團隊還希望使用代幣將VC帶入平臺,以進行宣傳,報道和驗證。代幣也將用于激勵社區活動。

從YAX兌換產生的100萬個YAXIS代幣開始,在一年的時間內(四個時代),代幣供應量將增加到1100萬個。絕大多數代幣將提供給用戶和管理員社區。目前,由于某些YAX代幣仍未領取,尚有超過100萬個代幣尚未領取,而名為The Great Harvest的獎勵季節已經開始。

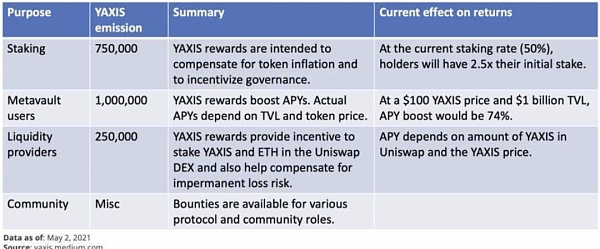

YAXIS代幣的用途將包括以下列方式:

激勵為了治理和策略制定目的而進行代幣的抵押

激勵Uniswap上的流動資金提供者

提升APY,以吸引早期用戶使用新協議,并增長TVL

補償策略者和社區參與者

時代1的YAXIS分配計劃如下:

剩余的8,000,000個代幣可用于剩余的3個時代。

計劃在截至2022年4月17日的4個時代中分配總計1100萬個代幣,如下所示:

1,000,000(9.1%):與YAX持有人的初始兌換

4,000,000(36.3%):質押者和流動性提供者獎勵

4,000,000(36.3%):機槍池存款人的獎勵

800,000(7.3%):有待確定

500,000(4.5%):競賽計劃

400,000(3.6%):開發

300,000(2.7%):團隊

目前,YAXIS獎勵分配如下:

收益表現費將轉換為YAXIS,并定期分配給質押者。這就有一個良性循環,有可能將價值驅動到YAXIS代幣。TVL越高,分配給回購多簽地址的代幣越多,每單位費用收入向Metavault儲戶支付的獎勵代幣就越少。

yAxis基于穩定幣策略(在獲得大量YAXIS代幣獎勵的支持下),在短時間內成功地實現了TVL的快速增長。然而,最終目標遠不只是發展多策略機槍池。時代2 Canonical機槍池以及BTC和法定貨幣通道專用于針對尚未使用DeFi的大量加密用戶,尤其是機構。項目創始人的愿景是為零售和專業投資者創建“去中心化的BlockFi…”。

該路線圖雄心勃勃,如果成功,yAxis可能不僅可以從競爭中搶奪一些市場份額,而且還可以為新到達的DeFi用戶提供有價值的服務,這些用戶由于時間限制,復雜性以及高昂的gas費而無法進行主動收益耕種。

ARCx Sapphire v3 通過發行「DeFi Passport」,根據其持有者的信用分來量化其鏈上地址的信譽度,而信用分將通過分析持有者的以太坊地址歷史活動來確定.

1900/1/1 0:00:00一、合成資產協議打通了傳統金融資產數字化的通道隨著加密貨幣技術的不斷發展,它在金融領域的應用范圍越來越廣泛了,例如在這一輪的牛市中,DeFi 就起到了很大的推動作用,它是本輪牛市的引擎.

1900/1/1 0:00:00CryptoFinney 剛剛著陸地球,為了躲避 Mr.Shift 這些貪婪的惡棍,他混入了人群中,并編造了了一系列不同的身份,有些還很少見.

1900/1/1 0:00:00在幣圈,有著“四年一牛”的說法,其余的時間我們大多數是在持有,蟄伏。而網格交易就是應震蕩而生,它能提高投資者資金的利用率,風險較低,但收益比起其他的理財產品要高很多.

1900/1/1 0:00:00根據 DappRadar 數據顯示,在過去30天內,排名前12位的 NFT 市場已產生超過4.8億美元的交易量,醞釀許久的 NFT 熱潮在新年伊始被點燃.

1900/1/1 0:00:00與 dYdX 等衍生品協議不同,dFuture 采用 QCAMM 模式,優化滑點和提升資金效率.

1900/1/1 0:00:00