BTC/HKD+2.02%

BTC/HKD+2.02% ETH/HKD+2.37%

ETH/HKD+2.37% LTC/HKD+3.76%

LTC/HKD+3.76% ADA/HKD-0.83%

ADA/HKD-0.83% SOL/HKD+2.38%

SOL/HKD+2.38% XRP/HKD-0.44%

XRP/HKD-0.44%本篇原創者:

Ely,Cobo北美研究總監,區塊鏈硬核研究小組俱樂部創始人、灣區WSB俱樂部聯合創始人

Alex?Zuo?(左常柏),Cobo?資管?VP,前?TokenInsight?聯合創始人,業內最大?FOF?牽頭人

導語:因項目的原創性以及與 Cobo 主營業務量化配資的相似性,Cobo?Labs 在 8 月 10 日開始關注?Tokemak 并撰寫了內部調研報告,我們當時的結論是:待 8 月 14 日晚 8:30?第一批白名單用戶解鎖拋壓后,高風險基金 Bloodyfish (指?Cobo?DeFi?基金中的高風險類型產品)謹慎參與挖礦,并看好治理代幣中期升值潛力,治理代幣僅拋售資金成本部分。截止發稿當天,代幣 TOKE 價格已經從 8 月 14 日的 19 美金,漲至?41 美金,漲幅高達115%。本篇為?Cobo Lasb 研究報告,不構成任何投資建議。

風險預警

最大的風險在于市場恐慌大面積撤資時的擠兌風險,所質押的幣是否能剛性 1:1 兌付。

代碼未開源,文檔不完善,無路線圖。

本金存入取出有時間限制,治理代幣提取有時間限制。

項目收益嚴重依賴治理代幣 TOKE 價值,投資者和管理者無代幣獎勵外的其他收益,TOKE 價值有較大不確定性。

項目評分

項目基本情況

i. ? ??投資機構:Framework Ventures 領投,Electric Capital、Coinbase?Ventures、North Island Ventures、Delphi Ventures 和?ConsenSys?參投。其中IDO:預啟動階段 DeGenesis 分發 300 萬代幣,每枚價格 $8。

KGC元宇宙投研實驗室正式成立:據官方消息,由新加坡元宇宙1號基金、華爾基金、洛克東方、軟銀、肯尼迪家族基金、香港Alhpa capital、DG capital領投的KGC元宇宙投研實驗室正式成立。

據悉KGC元宇宙投研實驗室是致力于元宇宙金融領域的投研機構,其中包括元宇宙數據調研與NFT拍賣交易中心。[2021/11/18 22:01:02]

ii. ? ??團隊:主要成員是交易背景,前身是流動性做市商?FRACTAL

? ?iii.? ? ??代碼情況:協議未開源

產品

Tokemak 是一項可持續的 DeFi 流動性分配協議,此協議的核心在于打造可持續的流動性,而不是短暫的流動性挖礦,同時通過去中心化的方式「引導」流動性的分配。

項目特點:

以更加開放性的方式提升資金利用率

以低風險吸收存款來獲得充足的流動性

在流動性工作中引入多種角色( LP 和 LD )各盡其能

i. ??解決問題:解決初創項目流動性痛點

早期的 DeFi 項目通常以冷啟動的方式開始,項目需要在初期花費大量的精力和資源設計流動性挖礦以激勵用戶來為協議提供流動性,其中也存在激勵分配方案不合理等問題。目前多數流動性挖礦依靠單一的資金量算法來計算獎勵,還沒有引入更多的維度來使流動性挖礦的效力變得可持續,比如 10M 的 LP 存在 1 天比 1M 的 LP 存在 7 天獎勵要更多,那么對于一個協議來說,或許能夠維持 7 天的流動性是更可靠的。Tokemak 將通過 LD 的引導為這類項目提供均衡的可持續的流動性。

動態 | OKEx投研發布《區塊鏈賦能醫療產業報告》:OKEx投研發布《區塊鏈賦能醫療產業報告》。報告稱,區塊鏈在數據保密、智能合約、生態激勵等方面具有天然的優勢,與醫療行業具有較高的契合度,能為醫療行業提供多環節安全解決方案,同時也能助推醫療行業智能化發展。報告指出,區塊鏈+醫療應用場景包括醫療數據管理、醫藥器材溯源。區塊鏈+醫療的機遇包括解決醫療產業現有痛點、推動AI在醫療領域的發展、推動基因組工程的發展。區塊鏈+醫療的挑戰包括醫療機構信息化覆蓋程度參差不齊、醫療數據來源可靠性問題、區塊鏈技術發展瓶頸、通證的法律風險。[2020/1/19]

Tokemak 用戶用質押閑置資產來提供流動性 (?Liquidity Provider, LP:單幣或 LP 提供者)的同時,有另一個去中心化的角色通過不同的 DEX 或 DeFi 協議擇優引導 ( Liquidity Director, LD:質押?$TOKE 的用戶) 流動性的分配。LD?的角色有可能是策略編寫人 / 項目方 / 基金經理 等,讓更多的角色能夠參與到與流動性相關的工作中并提供獲得收益,而非單一的流動性挖。

ii. ?如何激勵和保持代幣反應堆?LP 和?LD 兩側平衡

被引導的流動性池被稱之為「反應堆」。如果有大量資產存入給定的反應堆,并且引導該流動性的 TOKE 數量很少,則 APY 將在反應堆的 LD 側增加,鼓勵 LD 抵押更多的 TOKE 并參與引導該流動性。同樣的邏輯反過來也成立——如果有大量的 TOKE 抵押在反應堆中,但存入了少量 LP 資產,則反應堆的 LP 方會收到增加的 APY 以激勵進一步的資產存入。LD 和 LP的 APY 浮動是為了保持足夠的 LD 質押 TOKE 來完成引導流動性的工作量和足夠的流動性抵押之間的平衡。

分析 | Bgain投研:市場方向尚不明朗,需謹慎交易嚴格控制止損。:據Bgain投研數據:截止北京時間11月29日18:00點,BTC價格7594.11美元,24小時內BTC價格上漲1.4%,結合量化交易的BTC本位增強指數均略有下跌,其中Bgain交易指數下跌0.21%,CTA指數下跌0.34%,對沖交易指數下跌0.01%。截至18點,OKEX精英用戶多空占比為54%/43%;火幣精英用戶多空占比58%/42%,Bitfinex多/空保證金占比為82%/18%,BitMEX多空倉位占比為50%/50%,市場情緒相對看多。市場24小時內波動近300點,多空雙方互有試探,但都未能形成趨勢性方向。長短期均線多次交叉,市場方向尚不明朗,需謹慎交易嚴格控制止損。[2019/11/29]

iii. ?風險

協議將吸收的單幣存款引導到其他協議中做?LP?時勢必面臨無常損失,為了保持?LP?能夠完整取回質押的資產,$TOKE?被用來抵抗無常損失。在極端情況下,無常損失風險由?LP?轉移到?LD。

正常情況下協議將從 PCA(協議控制資產)中取回資產,盡管這可能出現赤字。

為了彌補赤字,Tokemak 將系統范圍內的資產盈余吸入 PCA。

如果協議面臨大規模的撤資,并且最終出現無法覆蓋的 IL 損失時,質押中的 TOKE 將起作用,首先該反應堆中未來的 TOKE 收益將會被支配(盡可能少),以滿足 IL 缺口。(??APR變少)

當未來的收益也無法覆蓋缺口時,質押中的 $TOKE 將會被支配以補充 IL 缺口。(??本金損失)

最大的風險在于市場恐慌大面積撤資時的擠兌風險,所質押的幣是否能剛性 1:1 兌付,只有社區足夠強大,LD 足夠專業,合作項目方足夠多樣以及產品開發足夠完整才可能實現良性的東拆西借。

分析 | OKEx投研:十月已過半,主流幣市場逐漸形成“三大派系:根據OKEx現貨顯示,截至歐盤開始,BTC在過去的2小時內跌幅達2%,暫報價7911.3美元(-1.97%)。OKEx分析師Neo認為, 本月的主流幣市場走勢截止目前逐漸形成三個不同的派系,以XRP為代表的“穩步上漲”派,以ETH和EOS為代表的“多頭無力”派以及LTC、BCH包括ETC等為代表的“橫盤整理”派。其中XRP作為近期最為強勢的主流幣,早間沖擊0.3043美元強壓力位失敗后回落,但上行趨勢未被破壞,本周仍存在沖高可能性。ETH和EOS多次上破下行趨勢線未果,導致多頭信心受挫,短期上行空間有限。其余幣種如LTC等,橫盤空間逐漸收窄,待首次測試30日均線壓力位后或選擇方向。OKB現貨暫報2.34美元(-1.60%)。[2019/10/18]

同業競爭

Tokemak 所處的是去中心化資管和借貸賽道。在傳統金融市場中,Prime Borkerage 業務與其類似。通過中心化機構調配,讓資金在機構間(尤其是對沖基金間)更高效率流通。這個業務為投行創造了巨大的利潤,它的核心是兩方面:廉價的資金以及風控。傳統金融市場能做 PB 業務都是有著上百年歷史以及齊全牌照的大投行大托管行。靠著歷史信用積累的信用,可以拿到最便宜資金。而對于借款方的風控一直是個黑盒子,時不時會出現類似 Bill Hwang 的事件,讓 PB 損失慘重。CeFi 中類似 Cobo,貝寶,Matrixport 這樣的托管和金融公司,以及有技術優勢的 Cyberx都在這個領域也有了一些發展,但同樣面臨資金成本和風控的問題。

Tokemak 通過amm 管理切入,未來業務有非常大的可拓展性和想象空間。如果 Tokemak 在這個領域盡快拓展支持的產品類別,以及能將鏈上風控能力提高,將會對 DeFi 領域產生比較大影響。公司現階段還沒有競爭對手,但如果無法在產品端和風控上有進展,遲早借貸頭部公司如?AAVE?會切入這個領域。

金色財經現場報道 OK資本投研負責人周子涵:多中心化要實現自信任:金色財經現場報道,在2018全球區塊鏈精英峰會上,OK資本投研負責人、OK區塊鏈工程院首席研究員周子涵進行以《從區塊鏈行業結構變遷 尋找最優投資機會》的現場演講,她指出:區塊鏈技術從來不以多中心化為目的,多中心化要實現的是自信任。很多行業中的信任問題導致行業信任成本增加、協作效率下降。我們將所有創建資產、交易資產,包括如何懲罰獎勵的規則用代碼化的手段記錄在公開透明的地方,接下來就產生了新興、流通性強的資產,也會改變全球生產關系,我們對于區塊鏈的認知正不斷升級。現在的區塊鏈還處于初級階段,我們要特別強調,并不是要用統一的模型對于區塊鏈項目進行評判。OK資本對項目從通用底層設施&中間件、垂直行業底層設施、垂直行業應用三大方面進行投資標準審核。[2018/4/28]

在 DeFi 領域,目前也有數個項目采用這種基于 DAO 投票來治理挑選專業人士提供資管服務,相當于以去中心化的方式治理中心化的流動性引導分配(與智能合約實現的機槍池相比)。同類相對中心化資管/主動資產管理 DeFi 項目有 Set Protocol , 用戶可通過加入一系列代幣創建一個經過審核的投資組合 (?set )?以及提供流動性代理挖礦策略;Enzyme Protocol, 資管項目的元老;dHedge ,一個建立在 Synthetix 之上的資產管理協議,允許任何人在以太坊區塊鏈上建立自己的投資基金或投資他人管理的基金;DePlutus Protocol,在可投加密貨幣皆為白名單協議等的風控機制下,任何人都可以成為基金管理人,管理人必須按照一定比例自投資金,基金管理人可以選擇主動策略或算法等不同策略進行資金管理;Cook Protocol, 一個去中心化基金市場協議,有基金管理人和投資人組成,基金管理人需要質押治理代幣 COOK 來開設基金,如果基金管理人有任何違規行為,持有基金份額代幣 ckToken 的用戶可投票沒收 COOK 甚至撤換基金管理人;Hord平臺將優秀的投資策略推送給用戶,可以接受任何DEX中任何有流動性的代幣,每個基金生成的ETF Token 都可以在 Hord 的訂單簿 DEX 上交易,包括封閉式和時間鎖定的代幣;Solrise Protocol 是 Solana 上還在測試網階段的資管協議。

經濟模型

TOKE 背后代表掌握著更多底層的流動性,當協議越壯大,TOKE 的需求量升高,TOKE 的通脹性質是和它所掌握的流動性掛鉤,也和其合作的項目的 TVL 掛鉤,最終的激勵結構可能是 TOKE 本身產生的激勵以及協議控制資產收益(PCA)?的一部分組成。

這里的需求模型有點跟 veCRV 相似(不是代幣模型),因為當 TOKE 協議掌握了大量流動性時,市場上對它的需求會大大增加,而決定流動性分配份額的是 TOKE DAO,同時需要質押大量的 TOKE 代幣,在市場反饋良好的情況下,外界對于流動性的需求可能會超過 TOKE的排放速度,這是來自官方的愿景。

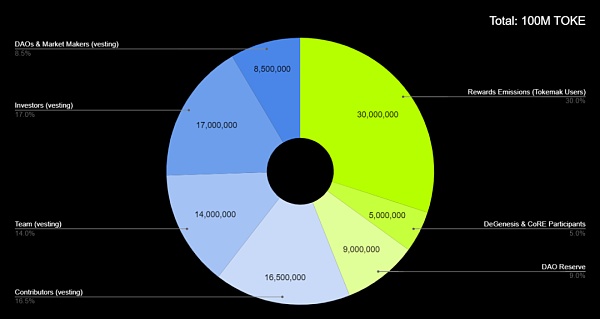

總供應量:100,000,000 TOKE

30,000,000 TOKE (30%):獎勵釋放(24 個月釋放)

5,000,000 TOKE ( 5%?):在「零周期」(Cycle Zero) 的 DeGenesis 事件和 CoRE (反應堆抵押事件)中,TOKE 將進行第一次發行

9,000,000 TOKE (?9% ):DAO 儲備金

16,500,000 TOKE ( 16.5% ):貢獻者( 12個月鎖定,12 個月線性釋放)

14,000,000 TOKE ( 14% ):團隊( 12個月鎖定,12 個月線性釋放)

17,000,000 TOKE ( 17% ):投資者( 12個月鎖定,12 個月線性釋放)

8,500,000 TOKE (?8.5% ):DAOs & Market Makers ( 12個月鎖定,12 個月線性釋放)

項目的初始 The Denesis Event?階段相當于早期白名單用戶參與 Launcpad, 參與?TOKE 的初始分發,3 百萬的 TOKE 在蛻變階段被分發,根據階段結束后的市值,每枚價格 $8。

項目池子一共有 5 個,兩個只開放給參與?DeGenesis?的用戶,為單幣ETH,USDC 質押(持續時間兩周,兩周后 APY 下降為正常);三個為公開 LP 池和 TOKE 單幣池(?TOKE 單幣池持續時間到零周期結束)。全部獎勵來自于初始的?3M TOKE,獎勵額度如下:

ETH Genesis Pool: 1,410 TOKE / day

USDC Genesis Pool: 2,530 TOKE / day

TOKE Single Asset Staking: 4,900 TOKE / day

TOKE/ETH Sushi LP Pool: 13,300 TOKE / day

TOKE/ETH Univ2 LP Pool: 13,300 TOKE / day

獎勵按天分發,但只能每周一取,在每個周期開始的前 24 個小時內允許用戶存取資金和獎勵(存入在 24 小時期間不會有區別,方便各個時區的用戶)

目前代幣分布:

持有地址數量:TOKE 持有地址?1,955?個,原因是大部分在質押中,前?十 名地址包含合約地址數,共持代幣數量,合約地址用處預測。前十持幣地址中有5個為合約地址,第一個持總量 96%, 為未分發部分錢包,其他為質押的?tToken?合約。

社區信息

Twitter鏈接?:

https://twitter.com/TokenReactor

Discord鏈接?:

https://discord.com/invite/Z5f92tfzh4

Medium鏈接?:?

https://medium.com/tokemak

關注人數細節: Discord-8486;Twitter-12.6K

安全板塊

安全評級 - 中級風險 (此處不公開)

風險觀察項包括:代碼未開源/項目中心化程度高/嚴重依賴第三方協議/無披露路線圖

參考資料

https://medium.com/tokemak/tokenomics-4b3857badc73

https://dune.xyz/airbayer/Tok

https://pro.nansen.ai/token-god-mode/notable?token_address=0x2e9d63788249371f1dfc918a52f8d799f4a38c94

L2 上的 AMM 受到流動性碎片化問題的困擾dAMM 通過讓不同 L2 之間共享流動性解決了流動性碎片化問題dAMM 可以讓基于 ZK 的 L2(例如.

1900/1/1 0:00:00據慢霧區消息, 2021 年 9 月 12 日,Avalanche 上 Zabu Finance 項目遭受閃電貸攻擊,慢霧安全團隊第一時間介入分析,并將分析結果分享如下.

1900/1/1 0:00:00SubQuery 是一個轉換和查詢 Web 3.0 世界數據的工具,志在幫助開發者和用戶更快和可靠地查找和使用數據,讓去中心化的數據更加「易用」.

1900/1/1 0:00:00本周三,加密貨幣衍生品市場 Beta Finance 將分兩階段正式啟動以太坊主網。作為由跨鏈 DeFi 平臺 Alpha Finance Lab 孵化的鏈上無許可貨幣市場,它旨在創建一個涵蓋資.

1900/1/1 0:00:00前言 相信很多人都參與過各式各樣的拍賣,不同平臺、不同拍賣機制,其中很多人也已經成為了這方面的專家。不過大家可能對 Gnosis Auction 相對陌生.

1900/1/1 0:00:00現實世界和加密世界在相當長的一段時間內都被認為是兩個平行世界,比特幣等加密貨幣只被少數人所持有,傳統資產也對比特幣不感興趣.

1900/1/1 0:00:00