BTC/HKD-0.06%

BTC/HKD-0.06% ETH/HKD-0.72%

ETH/HKD-0.72% LTC/HKD-0.3%

LTC/HKD-0.3% ADA/HKD-1.76%

ADA/HKD-1.76% SOL/HKD+0.43%

SOL/HKD+0.43% XRP/HKD-1.08%

XRP/HKD-1.08%Uniswap V2是最受歡迎和最成功的DEX。

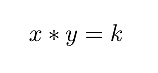

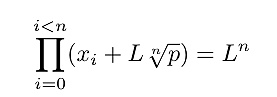

通過曲線對配對資產進行定價,結果變成了這樣:

其中 x 和 y 是資金池中資產的余額。

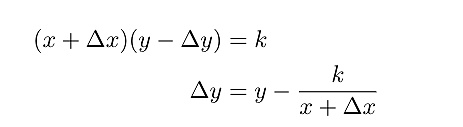

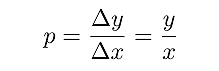

給定Δx,為了將Δx交換為Δy,Uniswap V2將執行以下計算:

這樣交換后仍然滿足xy=k不變量,價格為:

Uniswap V2的一大特點是無需許可,任何人都可以通過提供代幣來創建兩個資產的交易對。

例如,通過在資金池中提供 x = 1 ETH和y = 3000 USDT,流動性提供者可以創建一個交易對,ETH最初定價為3000 USDT/ETH。

美債交易員預計美聯儲6月按兵不動的可能性上升:金色財經報道,隨著縱橫交錯的經濟數據持續加劇不確定性,美國利率市場如今暗示,美聯儲6月會議上暫停加息的可能性似乎高于新一輪貨幣政策緊縮。掉期數據顯示,美聯儲6月加息25個基點的概率約為三分之一,但按兵不動的可能性更大。該數據顯示到7月加息的概率約為五分之四,而緊縮周期現已完全結束的可能性為五分之一。(財聯社)[2023/6/1 11:52:51]

盡管Uniswap V2獲得了廣泛采用,但Uniswap V2的關鍵問題是其資本效率低,因為流動性分布在價格 [0, +∞] 上。

這意味著如果兩種資產的價格集中在一個相對較小的范圍內(例如穩定幣互換),則資金池中的大部分資產并沒有有效地為互換做出貢獻,從而導致較高的滑點和LP收取的費用較低。

Uniswap V3的集中流動性

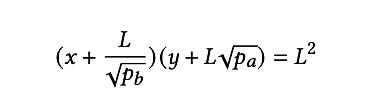

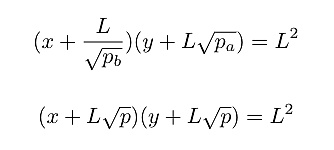

Uniswap V3通過使用一種稱為集中流動性的技術來改善資本效率低下的問題,該技術使用了以下曲線:

Ordinals累計鑄造費用突破3200萬美元:金色財經報道,據Dune Analytics數據顯示,比特幣NFT協議Ordinals累計鑄造費用已突破3200萬美元,本文撰寫時達到32,328,329美元(1,178.4024BTC),當前銘文鑄造總量為5,738,005枚。[2023/5/12 14:58:43]

其中交易的實際價格在 [p_a, p_b] 中,p_a < p_b。

通過設置p_a = 0和p_b = +∞,V2本質上是V3的特例。

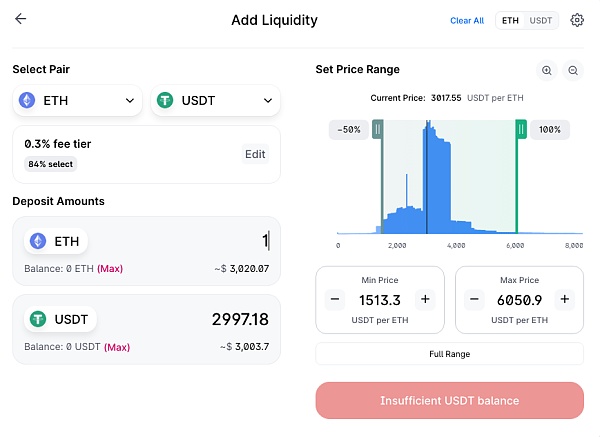

在提供流動性時,Uniswap V3會向LP詢問流動性的價格范圍(見下圖)。

這允許LP將流動性集中在目標價格范圍內,從而實現更高的資本效率。

以穩定幣交易(USDC/USDT)為例,從下圖中,95%的流動性集中在價格區間[0.999, 1.001],實現了比Uniswap V2約2000倍的資本效率。

美國執法部門扣押相關的錢包的4.9萬枚BTC轉入Coinbase和倆新地址:金色財經報道,PeckShieldAlert監測數據顯示,來自美國政府執法部門扣押相關地址錢包將49,000枚BTC(價值10億美元)轉至Coinbase(超過9,800枚BTC,價值約2.17億美元)、bc1qf2開頭地址(超過3萬枚BTC)和bc1qe7開頭地址(約9,000枚BTC)。

據悉,這部分BTC是美國執法部門于2021年11月和2022年3月扣押的SilkRoad(絲綢之路)非法所得。[2023/3/8 12:49:22]

由于流動性集中,交易USDC/USDT的滑點遠低于V2,因此對于流動性池中提供的相同數量的資產,LP可以比V2收取更多的費用。

由于集中流動性的特點,Uniswap V3的TVL進展非常順利,在大約3個月內達到25億。

LUNA突破6.5美元,24小時漲幅超235%:金色財經報道,行情顯示,LUNA突破6.5美元,現報6.55美元,24小時內漲幅達到235.87%,行情波動較大,請做好風險控制。[2022/9/9 13:20:22]

多重匯集資產的集中流動性

Uniswap V3僅為成對資產的集中流動性。一個很自然的問題是:

資金池中多種資產的集中流動性如何?

通過為多種資產集中流動性,我們可以實現更高的資本效率,因為資產可以共享資金池中的流動性。相比之下,在V3 中,由于直接交易的流動性不足,交易可能會被路由到多個交易對。例如,交換TUSD -> BUSD可能會被路由到TUSD -> USDT -> BUSD,這意味著交易者將支付更多的費用,滑點越高。

所以核心問題是:

多重資產的集種流動性曲線應該是怎樣的?

不幸的是,答案并不簡單,甚至更為復雜。讓我們從從集中流動性中獲益最多的穩定幣交易開始。

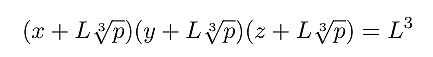

假設兩個穩定幣的價格在[p, 1/p] 之間(例如,p = 0.999),我們可以將V3曲線簡化為:

前FBI特工和網絡安全專家John Caruthers宣布擔任2022年EITL虛擬論壇的主旨發言人:金色財經報道,前FBI特工和網絡安全專家John Caruthers宣布擔任2022年EITL虛擬論壇的主旨發言人,EITL虛擬論壇于2022年9月7日至8日開始,發布行業主題包括,加密貨幣法規、觀點和趨勢、網絡安全和保險、在監管環境中管理人工智能和相關風險等主題。[2022/8/10 12:16:11]

其中 [p, 1/p] = [p_a, p_b]。

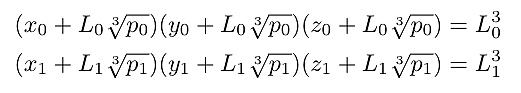

簡化曲線的優點是它有點對稱,直觀的擴展是為另一個穩定幣添加第三項,得到以下等式:

請注意,3個資產等式與2個資產等式的細微變化:

右手邊是 L3 而不是 L2

我們不使用左側的p的平方根,而是使用p的立方根。

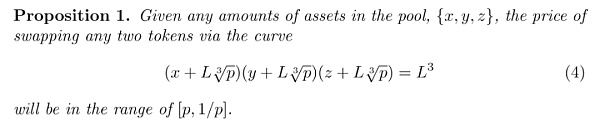

鑒于這個等式,我們有一個關鍵結果:

例子

Balanced Pool

3個有6位小數的穩定幣

x, y, z = [1000,000e6, 1000,000e6, 1000,000e6],即每個資金池中有1M

p = 0.999,即價格范圍是[0.999, 1.001]

由于這三個術語相同,我們有:

L = x / (1 — ?0.999) = 2998.99977x

請注意,與x y = k曲線相比,其中L = x,我們的資本效率約為2000倍。

用10,000e6(即10k美元)T0 交換T1將返回9999.96e6 T1 @ 0.999996 T0/T1。作為比較,xy=k曲線將返回9375e6 T1 @ 0.9375 T0/T1,其滑點要高得多。

極度不平衡的資金池

x, y, z = [0, 0, 1000,000e6],即每個資產池中有1M

p = 0.999,即價格范圍是 [0.999, 1.001]

由于資金池只有一個資產T2,我們預計T2的價格將接近價格限制,即0.999,或者等效地,剩余資產的價格(T0/T1)與 T2 的價格應為 1.001。

按照曲線,我們可以求解L = 999.333z。因此,將10,000e6 T0 交換為T2將返回10009.90e6 T2 @ 1.00099 T0/T2,與價格限制(1/0.999)幾乎相同。

當前狀態

我們正在實施穩定幣交易的交換算法:

高分辨率定點求解器 ? n = 3 個資產(但可以擴展到更多)

可調整的價格范圍[p, 1/p]

Uniswap V2風格的界面(鑄造/銷毀/交換)

gas成本優化

一旦算法的實現得到了很好的驗證,我們將使用它作為Smoothy.finance (SMTY)下一版本的候選。

未來話題

在匯集資產的集中流動性領域,可以進一步發展幾個有趣的話題:

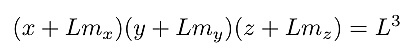

更多資產 {x_0, x_1,…,x_n},其中曲線如下所示:

多個價格范圍。例如,假設我們有p_0 < p_1(例如,p_0 = 0.99,p_1 = 0.999),并且LP可以選擇其流動性的價格范圍之一。

因此,該算法將聯合求解以下方程以進行交換。

不同資產的不同價格范圍,方程式如下所示:

總結

集中流動性是DEX中最熱門的話題之一,具有以下好處:

降低滑點

更多費用

Uniswap V3是第一個為配對資產提供集中流動性的DEX。對于穩定幣交易,資本效率可以達到2000倍。

我們建議對多池資產集中流動性:

在多種資產之間共享流動性。

非常適合穩定幣交易。

可以成為相同支持資產互換市場(相對于曲線)中的有競爭力的產品。

穩固的智能合約實施。

Tags:SWAPUniswapUNIUSDSecretSwaplayer幣和uniswap的關系Universidad de Chile Fan TokenUSDAP價格

從 1984 年至 2013 年的 30 年間,橋水基金的「全天候策略(All Weather Srategy)」年化收益率達 9.72%,其中僅有 4 年收益為負,最大回撤為 3.93%.

1900/1/1 0:00:00NFT 市場在經歷了短暫的沉寂期之后重新迎來了新一波的爆發,其中 GameFi 賽道的發展尤為引人關注.

1900/1/1 0:00:00內容來源:微信公眾號:幣萌本投研報告由幣萌研究院發布,報告內容僅供參考,切勿作為投資建議或投資依據。文中所涉數據均截至 2021/9/14,可能與發文時的實際情況有所偏差,請自行驗證.

1900/1/1 0:00:00Balancer 協議正在從產品階段過渡到協議階段。 未來的長期成功都將基于此。Balancer 的集成/構建都應該非常簡單:我們需要更好的文檔/模板/教程,并且應該為此部署生態系統基金.

1900/1/1 0:00:001.91億枚BLUR已解鎖,并轉入Coinbase經紀人平臺Coinbase Prime:金色財經報道,據推特用戶余燼監測,Blur已在6小時前解鎖1.91億枚BLUR(約5931萬美元).

1900/1/1 0:00:007 月 2 日,Solana Season Hackathon 亞洲賽區在 DoraHacks 開發者平臺 HackerLink 完成二次方投票,并立即進入寬限期(Grace Period).

1900/1/1 0:00:00