BTC/HKD+0.29%

BTC/HKD+0.29% ETH/HKD+0.48%

ETH/HKD+0.48% LTC/HKD+1.37%

LTC/HKD+1.37% ADA/HKD+0.81%

ADA/HKD+0.81% SOL/HKD+0.4%

SOL/HKD+0.4% XRP/HKD+0.49%

XRP/HKD+0.49%原文作者:@0xTodd, Nothing Research 合伙人?

我有一個感受,很多 DeFi 之所以能夠施展魔法,都是因為有人在背后「負重前行」。最近 SNX 表現和數據都很不錯。其實,對于 SNX 來說也是一樣的,一定也有人 SNX 在背后負重前行,只是這批人到底是誰呢??

SNX 近期走勢

大家都知道,在傳統交易平臺中,滑點都是天然存在的。

假設,你買 1 個 BTC,只花 20,000 USD;

但你假如要買 10,000 個,你的平均成本絕不止 20K,因為你會把 BTC 拉漲。

Compound III計劃于本周部署Polygon智能合約:金色財經報道,Compound團隊成員在Discord社群中表示,Compound III計劃于本周內部署Polygon智能合約,但可能存在小幅延期。[2023/2/15 12:07:24]

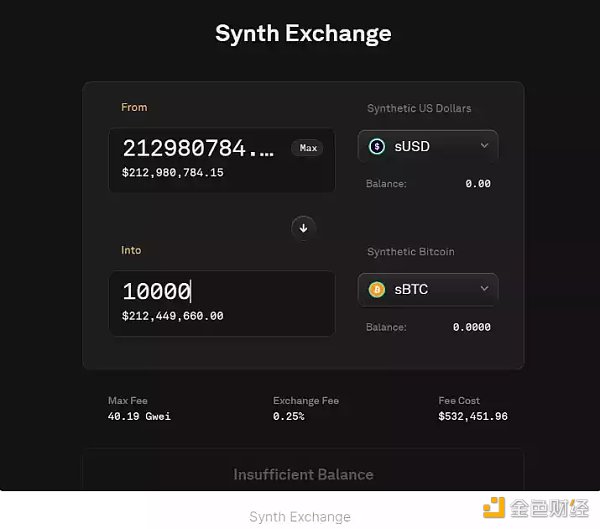

現在,SNX 卻能讓滑點取消掉。什么意思,意思是就算你要買 2100 萬個比特幣,只要你付得起 sUSD,也是給你按照市價成交。然而,財富不會憑空產生,那么到底是誰在負重前行呢?

要從 SNX 的機制說起:

一個基礎機制,抵押生成Stablecoin;

兩個特別機制,分別是「0 滑點交易」和「全局債務」。

基礎機制是,你抵押 $SNX 可以 mint 出 $sUSD,這些 sUSD 可以當 1 美金花(這也取決于 Curve sUSD 池的深度),但它也是你的負債。到這里為止,和 MakerDAO 可以 mint 出 $DAI 差不多。

游戲驛站董事長Ryan Cohen入股阿里巴巴:1月17日消息,知情人士表示,游戲驛站董事長、號稱“散戶概念股之王”的Ryan Cohen購入了阿里巴巴價值數億美元的股份,并在私下敦促該公司進一步擴大股票回購計劃。

報道稱,Cohen已向阿里巴巴董事會表示,其股票回購計劃可以再擴大200億美元,達到約600億美元。?(財聯社)[2023/1/17 11:15:46]

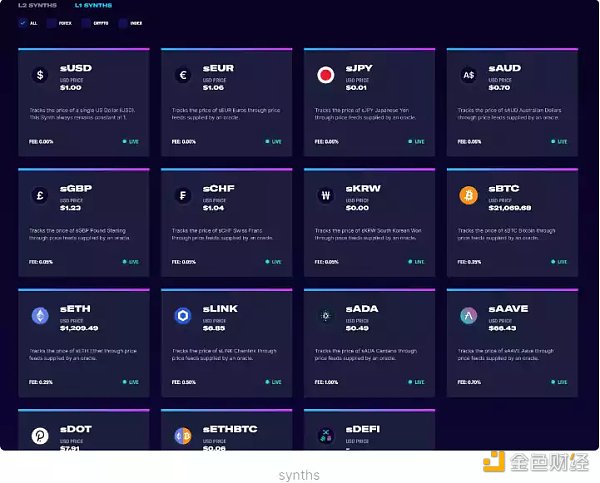

不一樣的是。SNX 還有 sBTC,sETH,甚至之前還有過股票、石油。這些資產全部不是借出來的,而是 0 滑點交易出來的,當然這個交易平臺只能用 sUSD 作為入場券。

所以,假如現在 BTC 是 2w 美金,那么你用 sUSD 可以無限買入 sBTC,沒有滑點,全部按照 2w 成交,這就是「0 滑點交易」。

Meta宣布Quest 2售價將上調100美元:7月27日消息,Meta日前宣布,從2022年8月1日起,Quest 2的128GB版本將從原來的299美元漲價至399.99美元,而256GB版本則從原來的399美元漲價至499.99美元。Meta表示,產品的制造和運輸成本一直在上升。通過調整Quest 2的價格,可以繼續增加在突破性研究和新產品開發方面的投資,將虛擬現實行業推向新的高度。(金十)[2022/7/27 2:40:31]

但是,事實上,sBTC 背后并沒有 BTC 抵押物,它是怎么和 BTC 錨住價格的呢?答案是,你持有的 sBTC 也可以永遠按照市價賣出,也同樣沒有滑點。

坦率來講,我就算在 Binance 和 Coinbase 同時操作,市價出售 100 個 BTC,也可以輕松砸出個大窟窿,何況 DeFi 呢?

DeFiance Capital創始人:“100億美元”是對3AC資產規模的嚴重高估:7月20日消息,DeFiance Capital創始人在社交媒體上發文稱,“100億美元是對3AC資產管理規模的嚴重高估。3AC的資產凈值在2021年12月末約為30億美元,在2022年5月13日約為23.8億美元。2021年12月到2022年5月期間,他們沒有任何市場機會可以翻3倍并再回落。”[2022/7/20 2:26:25]

這個時候,有一定基礎的朋友可能會問:不對呀,假如有人在 20K 價格買入大量 BTC,然后在 69K 全部賣出,那么賺到的錢是誰來承擔呢?好問題,這會引出第二個機制叫全局債務。

假如這個系統里只有 2 個人,我和你。咱倆都存了 SNX,分別借出了 10 萬枚 sUSD。

你借出了 sUSD,卻持幣不動。

我借出 sUSD 之后買了大量比特幣,并在最高點賣出,我獲利 40 萬 sUSD。

Chainge Finance發起提議收購Celsius資產與負債并將其立即去中心化以解決其流動性問題:據官方消息,跨鏈流動性協議Chainge Finance已于昨日向Celsius正式發起對其資產與負債的收購邀約,計劃在交易達成后通過Chainge向該協議注入流動性,并利用Chainge應用將所有用戶資產立即分配到用戶自己的地址,以解決目前所有Celsius用戶無法提幣的困局。[2022/6/22 4:44:37]

那這個時候,你驚訝的發現,你欠系統的錢變成了 30 萬 sUSD,而不僅僅是當時借走的 10 萬。

原因簡單,是你替我的盈利背債了。

這就是全局債務。每個 SNX 抵押者都是共進退的。系統總共欠別人多錢,都是全局所有人一起按比例償還的。

換句話說,你借了 sUSD,如果系統中有人通過交易賺到了錢,那你的負債會變多。當然,如果說系統中有人虧了很多錢,你欠的債也會因此變少。

再換句話說,如果你的 sUSD 是和系統借出的,那么你需要瘋狂交易,然后力爭跑贏系統內的其他人。什么意思呢,就好比是一場交易大賽,頭部玩家賺到的錢——(幾乎)全部是尾部玩家提供的。它意味著:即使尾部玩家也做到正盈利,只要盈利沒有相對其他人更多,自己反而就變成了「獎品」。

所以說 0 滑點交易,負重前行的人就很清晰了——Stake SNX 去借 sUSD 的人。然而,如果只是說到這,那這篇文章完全沒必要了。

知其然,還要知其所以然。

那么為什么有人愿意負重前行呢?答案是也簡單,因為 Stake SNX 借出 sUSD,你能挖走手續費+SNX 通脹獎勵。最近一度漲到了 300%+年化,放在現在還蠻高的。

關注我久的朋友都會下意識問下一個問題,這 300% APR 哪來的?

縱觀全場,也要有人為這 300% 負重前行吧?我認為它是內卷,卷來的。

重點來了,怎么卷來的呢?

SNX 最近更新之后,1inch 已經接入。大額交易,例如 200w 美金的 ETH 賣單,本來要走 Uni V3,但是那會造成很大的滑點,同時,SNX 滑點卻是 0。

因此,只要某時刻,存在:

SNX 中等費率(0.3%+Curve)+0 滑點>Uni 低費率(0.05%)+有滑點

那么,1inch 路由器就會走 SNX+Curve。

用戶的 ETH 先通過 Curve 換成了 sETH,接著 sETH 通過 0 滑點交易換成了 sUSD,最后 sUSD 又通過 Curve 換成了 USDC。

完全跳過了 Uniswap!

本來是 Uniswap V3 LP 要賺的錢,現在因為 SNX 費率更低,所以在 1inch 等這些路由的運作下,大額交易的手續費直接被 SNX 賺走了,而不是 Uniswap。

這其實是項目從 Ponzi 模型轉為落地的一個好案例(回頭加入我的 ponzi 方法論里)。等于說,它通過一個近乎自殺的方式(用 LP 的錢補貼 0 滑點交易),但是卻把其他人的業務給卷了過來,接著又通過手續費賺了回來。

這樣「負重前行」的人,就變成了 Uni V3 上那些 ETH-USDC 或者 WBTC-USDC 的 LP 了。本來做 V3 的 LP 的無常就非常恐怖,全靠著那些手續費過日子呢。如今,這些手續費的蛋糕又被 SNX 分走一塊,Uni LP 的日子其實更苦了。

當然了,說實話,Uniswap 其實也是上一屆內卷比賽的獲勝者。它推出的 0.05% 的波動池和 0.01% 的穩定池,實際上也分別卷了 V2 系的 DEX、長期萬 5 費率的 Curve,以及廣大的 CEX 們。

CEX 真的要居安思危啊,如果沒記錯,很多 CEX 現在可能還是千 2 費率。說實話,在現在的 GAS 費率之下,如果說資金稍微大一些,十萬美金,可能使用 DeFi 都能輕松跑贏 CEX 的手續費了。因此,負重前行的人,除了 Uni V3 LP 之外,還多了一個交易平臺老板。

說到這,有的朋友可能會失笑了——交易平臺老板只有賺多賺少,怎么輪得到他們虧呢?那說明最終的負重前行的又是誰呢?話就說到這里,說多了都是淚。

市場上的交易手續費蛋糕就這么大,而且隨著 crypto 二級市場交易冷清,甚至還在逐漸縮小。任何現金流都不是從天而降,或者說護城河永遠存在的。隨著 DeFi 創新的繼續,它的體驗會越來越好。而如果 CEX 一直固步自封,沒有持續的創新,那么也會變得危險。

最后,我始終看好 DeFi 的發展,雖然它有很多不成熟的地方,充斥著各種魔法。但我仍然相信,在這樣的狂熱創新土壤之上,會種植出傳統環境下無法生長出的禁果,盡管大多數是有的,但你不知道什么時候,它就變成了新的圣杯。

六月投后項目信息匯總 The Graph The Graph Day上新提案旨在將The Graph網絡事務擴展到第 2 層擴展解決方案ArbitrumMessari 以核心子圖開發者身份加入T.

1900/1/1 0:00:00在區塊鏈的多鏈格局下,DEX如何捕獲多條鏈的資金量,是個長久的話題。DEX也都各顯神通,發展出多種不同模式,目前的跨鏈DEX,歸納起來大體有三類:依靠各條成熟公鏈,捕獲單鏈內大量資金,如Sush.

1900/1/1 0:00:00網賺+廣告、網賺+數據是兩類Web 2產品的產品形態,將用戶行為創造出的價值轉換為企業的利潤。而作為Web3的頭部 ,move to earn產品,Stepn在過去幾周席卷行業浪潮,引起了廣泛關.

1900/1/1 0:00:00在傳統金融市場中,金融衍生品的總價值幾乎達到了全球 GDP 總和的 10 倍之多,遠超常規金融市場的價值體量.

1900/1/1 0:00:00傳統獎學金機構運行效率低且問題頻發。作者提出構建獎學金 DAO(超級學校),通過整合線上、線下教育資源,設定加密經濟模型,發行社交代幣,合理分配資助和投資款項等措施,實現獎學金 DAO 的可持續.

1900/1/1 0:00:00原文標題:《Into the Dataverse》來源:ceramic 博客編譯:Evelyn,W3.Hitchhiker關于Metaverse,已經有很多人在對其進行炒作.

1900/1/1 0:00:00