BTC/HKD+2.35%

BTC/HKD+2.35% ETH/HKD+5.11%

ETH/HKD+5.11% LTC/HKD+2.33%

LTC/HKD+2.33% ADA/HKD+5.33%

ADA/HKD+5.33% SOL/HKD+2.51%

SOL/HKD+2.51% XRP/HKD+3.48%

XRP/HKD+3.48%嗨,大家好啊,我們回來啦!希望在我們悄悄建設的這段時間里,您在DeFi方面取得了比較好的收益。

我們努力研究智能合約代碼和審計,以及新的數學模型和策略。隨著我們越來越接近發布(發布計劃的消息也即將公布),我們正在為社區提供新的研究材料。

今天,我們想深入Uniswap V3的最深處,看看我們是否可以使用一些魔法從中提取一些隱藏的價值。

WETH/USDC池50% APY?這可能嗎?

我們想邀請您參加我們的理論之旅,該旅程從200天前開始,跨越了幾幕。我們會回到過去,看看我們可以從過去學到什么,以及我們如何改變未來。你準備好了嗎?那就讓我們從最初的Uniswap V3時代開始我們的20分鐘冒險。

2021年初,Uniswap V3向AMM引入了集中流動性的概念。與其在(0, ∞)的整個價格范圍內提供流動性(就像UniV2 LP提供者所做的那樣),流動性提供者現在可以將他們的代幣放入他們想要的任何價格范圍內。而且由于任何價格范圍都小于(0, ∞),他們可以從中賺取更多費用。聽起來很酷,對吧?好吧,顯然并不是每個人都對此感到滿意:

Andrew Kang在15分鐘前將274萬枚RDNT轉入了幣安:金色財經報道,據余燼監測,Andrew Kang在15分鐘前將274萬枚RDNT(79萬美元)轉入了幣安。Andrew Kang在6月7日以0.285美元買進392萬枚RDNT(111萬美元);7月14日以0.285美元的成本價賣出110萬枚RDNT(31萬美元);15分鐘前將剩余274萬枚RDNT轉入幣安,若以現價0.29美元出售,Andrew Kang本次RDNT投資將實現1萬美元的虧損。[2023/8/1 16:11:41]

https://twitter.com/kaiynne/status/1479335005700562951?s=20&t=kTXr-XaAysZo5E9JBDfYbg

Uniswap Labs是第一個為其LP提供強大的流動性優化工具的 AMM(他們是真正的創新者和大智慧!)。但是突然之間,Uniswap V3的資本管理變得具有挑戰性。任何流動性提供者都需要為流動性提供選擇最佳價格范圍。無常損失、價格風險、內存池……所有這些討厭的細節開始變得重要。

SushiSwap在Arbitrum上推出集中流動性獎勵:6月16日消息,SushiSwap在Arbitrum上推出集中流動性獎勵。Sushi使用Merkl為流動性提供者提供獎勵解決方案,用戶無需質押,只要提供流動性即可領取獎勵。目前,Sushi僅支持在Polygon、Optimism與Arbitrum One網絡上領取獎勵。[2023/6/17 21:43:07]

專業做市商似乎可以處理它,甚至可以使用JIT等技術提取更多價值。但是那些只想買入并忘記它的人呢?

一種方法是將流動性置于(0, ∞)范圍內并忘記它。哇,這是一種解脫!但這不會失去一些寶貴的APY百分比嗎?我們能做得更好一點嗎?

等等……Hayden先生不就是在說這個嗎???

https://twitter.com/haydenzadams/status/1419715588323217412?s=20&t=CsLZJz_TuFPpymn9P4FD2w

路透社:Justin Sun正考慮收購FTX Ventures的投資組合:11月30日消息,Tron創始人Justin Sun今日表示,FTX旗下風投部門FTX Ventures擁有值得投資的資產,目前正在逐一審查這些投資組合公司,但由于FTX已進入破產程序,因此可能需要更長的時間才能完成相關流程。(路透社)[2022/11/30 21:13:14]

謎題的答案很簡單:

https://twitter.com/haydenzadams/status/1419773681824325637?s=20&t=5oVc2OZgx-CEH5OSgNKPYw

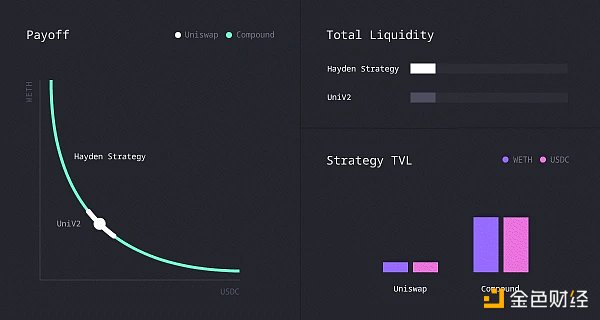

以下是它的詳細工作原理:

1. 將 UniV2價格曲線分成相等的虛擬價格范圍

2. 將一部分流動性放入當前覆蓋當前價格的范圍內

3. 將所有其他代幣放入Convex、Ribbon和Yearn等收益協議中,并獲得額外收益

知情人士:SBF可能將前往美國接受問詢:金色財經報道,據三位知情人士透露,美國和巴哈馬當局一直在討論將FTX創始人SBF帶到美國接受問詢的可能性。最近幾天,兩國執法官員之間的溝通有所加強,因為他們在調查SBF在加密貨幣公司FTX的崩潰中所扮演的角色。其中一名知情人士說,SBF一直在與巴哈馬當局合作。

此前消息,FTX創始人SBF表示,要親自與監管方面進行會面。我的目標是為客戶做正確的事情。[2022/11/16 13:10:03]

4. 當價格從一個范圍轉到另一個范圍時,從前者中提取流動性并將其投入后者

現在我們已經了解了Hayden戰略的精髓,讓我們看看它是如何運作的。

燈光,相機,行動!

太好了……只需少量資金,我們就可以完全復制UniV2倉位,但可以從您倉位中的所有其他資本中獲得額外收益。這似乎是一場巨大的勝利,但我們還能做得更好嗎?

韓國檢方正調查Terra是否通過自己借貸或抵押來夸大其交易量:7月29日消息,韓國檢方正調查Terra是否通過自己借貸或抵押來夸大其交易量。Terra和Luna曾以業界最高的加密貨幣交易所交易量吸引投資者。然而,KBS證實,大部分吸引人的金融交易實際上是Terra發行人和投資者的所謂“自我投資”。據估計,約有250,000名韓國投資者投資了加密貨幣“Terra”。

此外,FatMan曾于6月份表示,其發現有證據表明TFL和Hashed通過無機膨脹 Borrow來操縱Anchor利率,使Anchor看起來比實際情況更具可持續性。Anchor 存在巨大的bLUNA集中風險,五個巨鯨賬戶擁有大部分抵押品。

此前消息,韓國檢方在調查Terra事件中對加密交易所進行了一周的扣押搜查,現正對扣押材料進行全面分析。[2022/7/29 2:45:09]

好的,所以我們可以在上一幕中擊敗UniV2。但是我們能用UniV3打敗UniV3本身嗎?答案是肯定的!

不出所料,對于任何 UniV3 價格范圍,我們都可以:

1. 將UniV3價格范圍分成相等的虛擬價格范圍

3. 將所有其他代幣放入Compound、Aave和Yearn等收益協議中,并獲得額外收益

在這里,我們再次使用全能的VMF策略:

這就是正確的咒語:

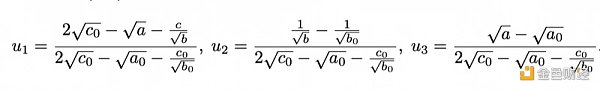

假設我們使用1個單位的財富在[a0, b0]區間為Uni V3提供流動性。那么集中的UniV3策略將是:

其中u_1是提供給UniV3的流動性的一部分,u_2, u_3是提供給生成單代幣策略的流動性的一部分,[a,b]是[a0,b0]的子集,例如 a0

UniV3打敗UniV3,聽起來很酷,對吧?

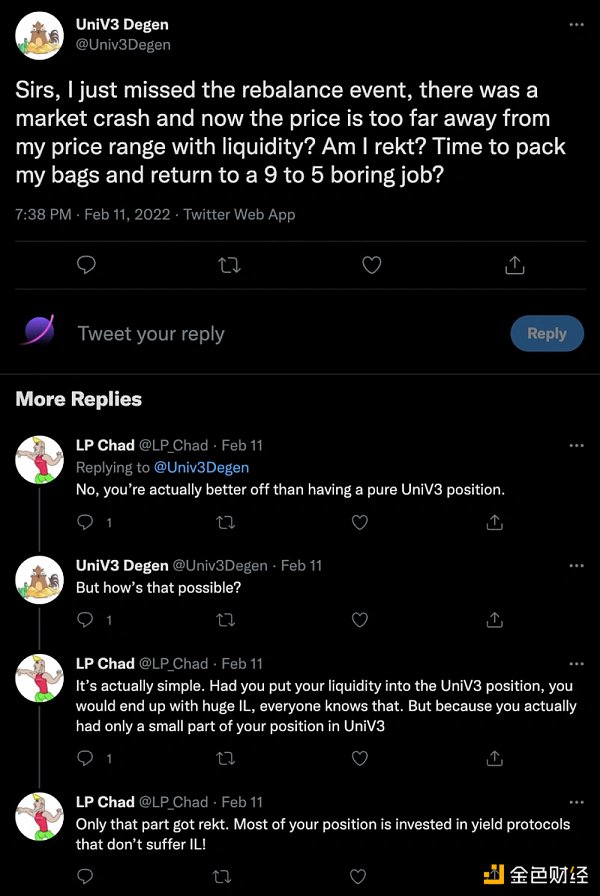

但在我們以起立鼓掌結束這一幕之前,我們需要在這里解決一個小細節。如果你仔細閱讀,可能會有一件事潛伏在你的腦海中,讓你感到不舒服——策略的第4步。

“ 當價格從一個范圍變為另一個范圍時,從前者中提取流動性并投入后者。”好吧,我們不能在鏈上的UniV3價格變化上觸發它,對吧?這必須通過外部調用者(也許是守衛者)來完成,這可能會錯過再平衡事件,并且價格可能會遠離具有流動性的價格范圍。在這種情況下,該策略與UniV3不完全一樣。假設我們在5月21日ETH從x跌至y時價格暴跌了40%。我們可以想象會有這樣一條Twitter:

總而言之,我們有一個這樣的VMF策略:

1. 賺取與UniV3倉位相同的費用

2. 通過在Compound、Aave、Yearn等收益協議中添加自由流動性來獲得額外收益。

3. 當價格瘋狂時,無常損失受到保護

好的,說了那么多數學和公式!讓我們來談談房間里的大象,一個統治這個世界的小問題,一個推動所有成功的小問題——它對我有什么好處?

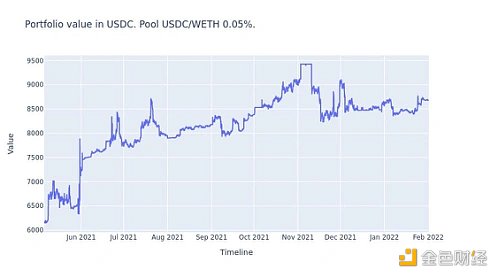

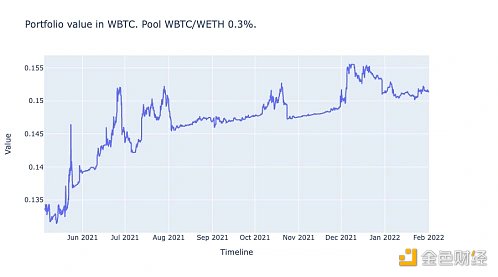

事實證明,這種策略的APY在USDC-WETH對上可以達到驚人的58%,在WBTC-WETH 對上達到18%:

在這里,雙代幣策略的APY是通過0xAlexEuler的方法計算的,這對于加密投資者來說看起來更有效(計算兩個代幣之一的APY可以獲得更高的APY,但易于操作——在Twitter中閱讀更多內容。

現在想象一下我們接下來可以做什么?一種優于普通UniV3投資的VMF策略。建立一個自動執行此策略的保險庫,所以對于流動性提供者來說只是一勞永逸?肯定的事。但還有更多……

事實上,任何基于UniV3的主動管理策略都可以構建在VMF策略之上,并具有……更高的收益和……更低的無常損失!

我們想讓這部戲有一個開放式結局。我知道每個人都討厭開放式結局。但!它們留下了更多的想象空間,這在現在已經很少見了。

Tags:UNITERFTXSWAPUniLend FinanceMonster of GodPHUNK Vault (NFTX)Quickswap[New]

現在來看,似乎Cosmos一開始看起來“很蠢”的代幣經濟是可行的。因為初始超過67%的流動代幣加上靈魂人物Jae Kwon出走,導致項目方對于Cosmos本身的控制力接近于無,使得Cosmos.

1900/1/1 0:00:00大多數企業的財務支出中經常性支付占很大的比例,比如租金、賬單以及工資等。而由于之前在區塊鏈上執行交易具有較高的門檻,且交易流程相對復雜,因此很難被用于這類頻率非常高的經常性支付操作.

1900/1/1 0:00:00萊特幣減半,完整的說是萊特幣挖礦區塊獎勵減半。以2019年8月5日減半為例,在此之前礦工挖到一個區塊可獲得25個LTC獎勵,但減產之后,挖到一個區塊的獎勵只有12.5個LTC.

1900/1/1 0:00:00?作者:Chloe 去年,鏈游平臺Gala Games迎來了快速增長,平臺每月活躍用戶達到數百萬人.

1900/1/1 0:00:001、迪士尼2022年預測有約35億美元的凈利潤,約占總收入的5%,目前市值超過2000億美元,相對于2022年的凈利潤預測有約57倍的市盈率.

1900/1/1 0:00:00原文標題:《期權通往大眾化之路——DeFi 期權庫(DOV)》撰文:j_mokwh、Web3Geee 編譯:北辰 DeFi 用戶都知道 yield farming.

1900/1/1 0:00:00