BTC/HKD+0.58%

BTC/HKD+0.58% ETH/HKD+0.98%

ETH/HKD+0.98% LTC/HKD-0.38%

LTC/HKD-0.38% ADA/HKD-1.47%

ADA/HKD-1.47% SOL/HKD+1.48%

SOL/HKD+1.48% XRP/HKD-1.5%

XRP/HKD-1.5%隨著 DeFi 發展的愈加深入,人們對其探索的角度也愈加豐富。衍生品作為金融市場最重要的組成部分之一,給投資者帶來了對沖市場風險的作用,同時也提供了多元化的收益途徑,人們對 DeFi 衍生品賽道的探索,也逐漸步入深水區

不過對于加密市場來說,衍生品的發展仍處于早期階段,加密衍生品市場目前多由中心化交易所主導。中心化交易所 (CEX) 有豐富的產品功能,給用戶帶來了多樣化的體驗。雖說中心化交易所大大方便了我們各方面的交易需求,但交易者還是需要面臨由于其中心化帶來的風險,如清算機制不透明、極端行情之下常無法交易等,而去中心化相對的公平與安全,凸顯人們對其嘗試與踐行的必要性。

不過現有的去中心化交易所 (DEX) 仍然存在 Gas 費較高、流動性不足等許多缺陷,隨著 Layer2 的推出,問題也得以緩解。目前,鏈上的大部分永續合約 DEX 選擇虛擬自動化做市商(vAMM)或者以提供訂單簿(如 DYDX、INJ)的模式實現交易。不過 vAMM 制約了用戶使用限價訂單的靈活性,而一些使用訂單簿模式的 DEX 他們的訂單簿多在集中式服務器上運行。偏中心化的運營方式,有可能會帶給用戶一些未暴露的風險。

那么能否做一個既有中心化靈活的功能,又保證完全去中心化的交易所呢?01 團隊也是這樣想的,01 Exchange 最初來源于一群交易員與朋友開始做的一個實驗,他們想看看能否做一個擁有中心化交易所提供的所有功能的完全去中心化的交易所。就如其化名聯合創始人 Stratos 所說的:「團隊的最終愿景是建立一種不影響去中心化的交易體驗,同時提供與任何中心化交易所相同的功能。」以達到兩全其美的目的。

BAYC #1301 以109.69 ETH成交:金色財經報道,數據顯示,Bored Ape Yacht Club(BAYC)#1301 以109.69 ETH成交。[2022/12/27 22:09:19]

衍生品給 DeFi 帶來了多樣化的玩法,期貨、期權也逐漸被更多交易者所熟悉,而且越來越多的加密貨幣平臺關注到了永續合約。01 是一個基于 Solana 的去中心化衍生品交易平臺,它也推出了乘方永續合約這類的 DeFi 原生衍生產品協議。

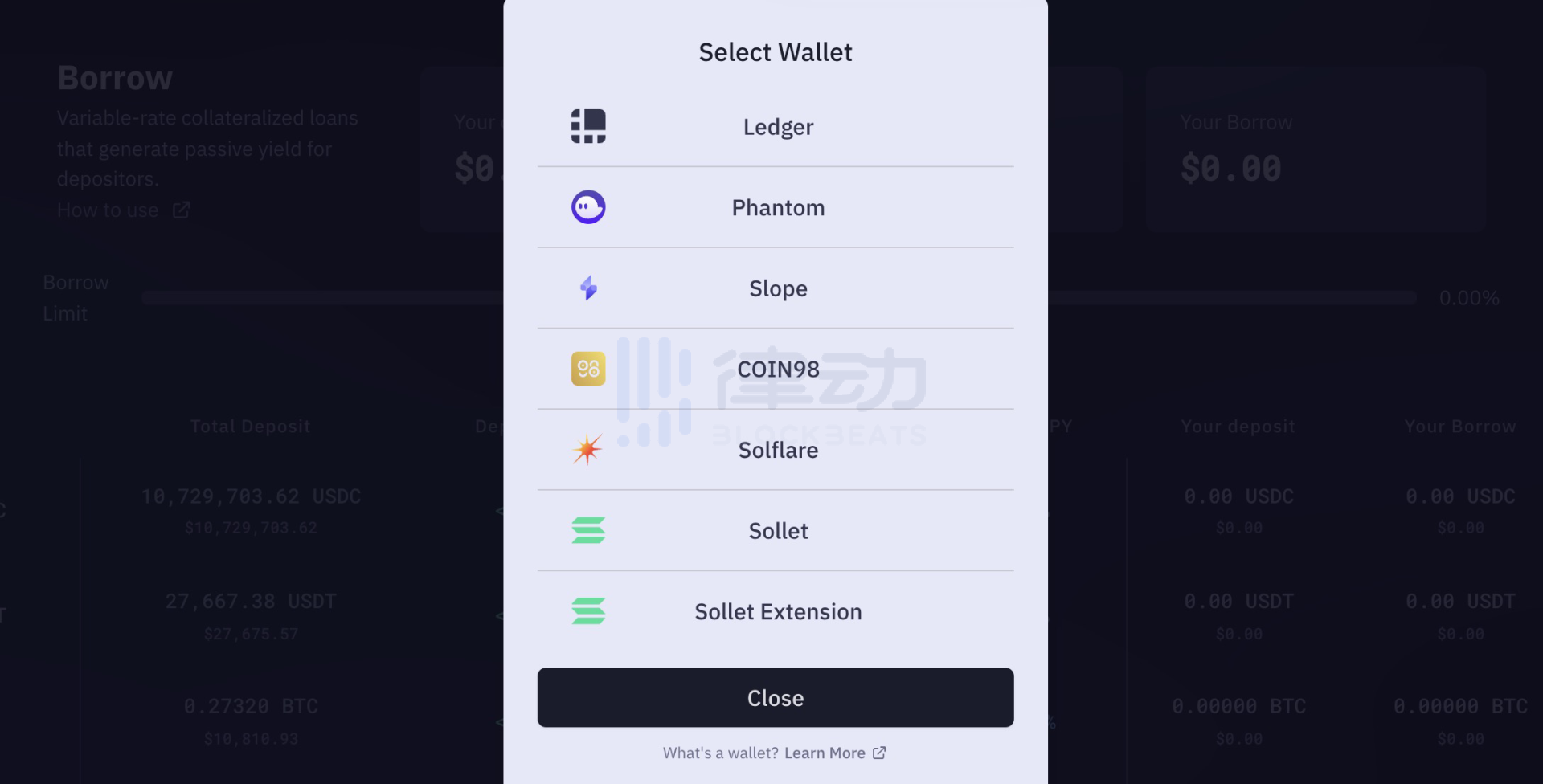

該平臺現已發布主網,當前可提供 20 倍的杠桿供用戶參與。要使用該平臺,需要用戶先連接 Solana 錢包,一次性繳納 0.03 SOL 的費用來激活保證金賬戶。

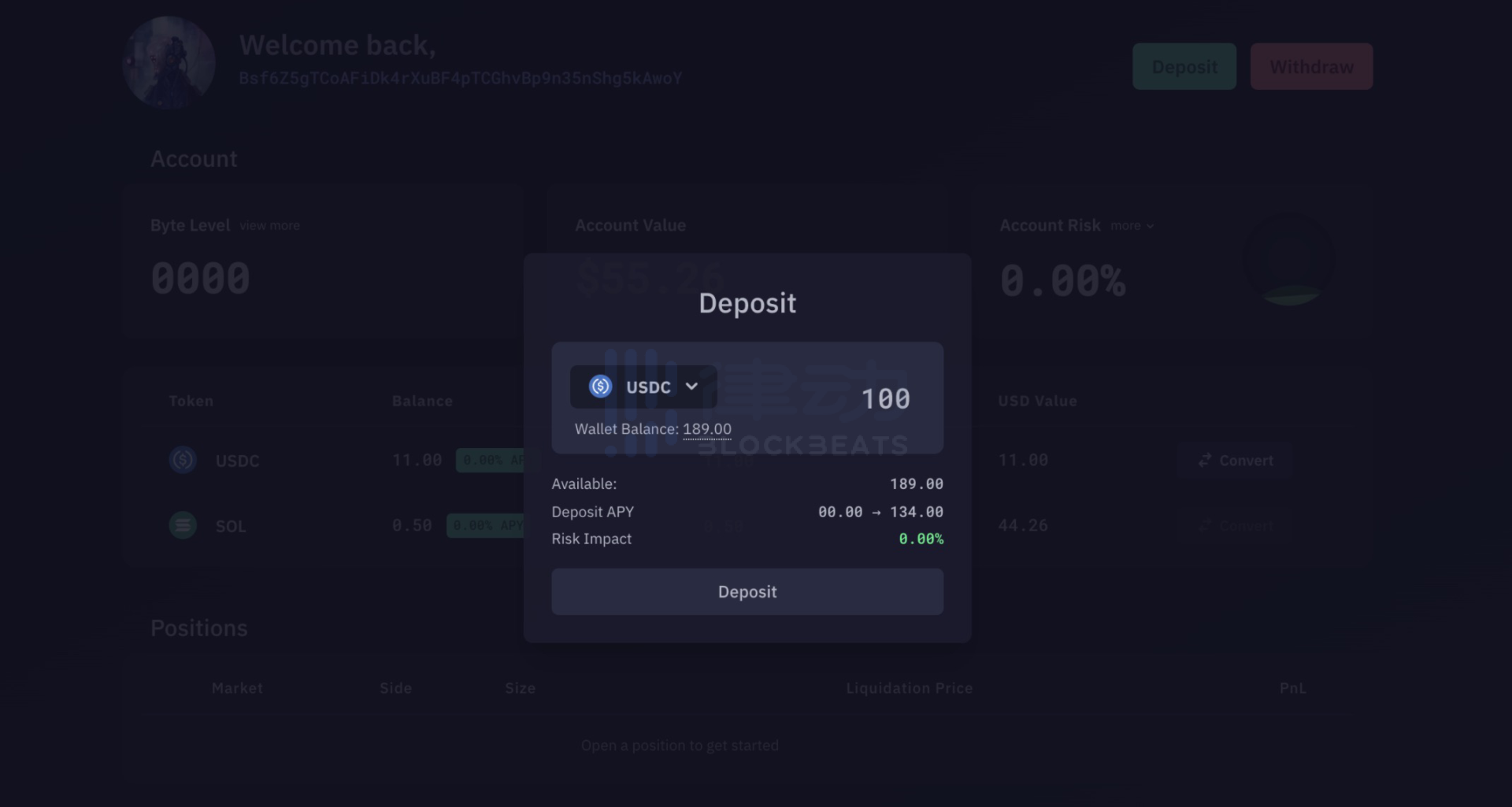

接著,用戶在開始交易或借貸前,需要存入一定的抵押品。01 較為突出的是其跨鏈存款的功能,通過與 Wormhole(跨鏈協議)合作,可以為用戶提供跨鏈存款服務。

動態 | Bibox FOMO賽首位幸運者獲4.3301 BTC大獎:2月19日,Bibox FOMO交易賽第1輪結果開獎,用戶1****465成為首位幸運者,獨自摘得4.3301 BTC大獎。據了解,Bibox已于2月18日起每天開啟1輪FOMO交易賽,共計8輪,每輪最后一筆交易的Taker將可獨享最高5 BTC的獎勵,且獲獎者可重復參與,最高可獨享40BTC的獎勵。目前,Bibox FOMO交易賽第2輪活動已經火熱開啟。詳情見原文鏈接。[2020/2/19]

通常 Solana 交易者只能使用 Solana 原生錢包(如 Phantom、Sollet、Slope 等)與 Solana DApp 進行交互,不過 01 通過 Wormhole 允許用戶從支持的任何鏈和任何錢包本地存入任何資產,Wormhole 當前可連接到多個鏈,包括 Ethereum、Solana、Terra、Binance Smart Chain、Polygon、Avalanche 和 Oasis。拿以太坊舉例的話,也就是說用戶可以使用 Metamask 或其他以太坊錢包,從以太坊區塊鏈直接向用戶基于 Solana 的 01 保證金賬戶進行跨鏈存款。

01 現已支持 ETH 作為抵押品,除此之外目前其支持的抵押品還有 USDC、USDT、SOL、mSOL、BTC 和 UST(Terra 發行的 Stablecoin),用戶可以直接將以上 Token 存入作為自己的抵押品,不再需要手動橋接、手動轉換,使該項目對構建去中心化的「CEX 所有功能」更近了一步。此外,01 還計劃支持更多 Token,據披露預計有 50 多種。

動態 | 比特幣全網實時算力76.01 EH/s:據Tokenview數據顯示,截至今日十點,比特幣全網實時算力為76.01 EH/s,較昨日上漲0.11%;以太坊全網算力為182.89 TH/s,較昨日下降0.18%;萊特幣全網算力為482.92 TH/s,較昨日上漲7.79%。當前比特幣全網待確認交易筆數5951筆,交易費中位數0.6592美元。[2019/8/6]

不僅如此,項目具有借貸功能,用戶存入的抵押品會根據借貸利率自動累積被動 APY。因為用戶在 01 上的存款均被視為可貸存款,為 01 的借貸池提供效用,所以其存款通過算法會自動賺取被動 APY。而借款時,為避免清算,用戶同樣需要超額抵押,界面與 Aave、Compound 相似,如下。

對于交易模式來說,與其他交易所不同,01 想要達到完全的去中心化,選擇了與 Project Serum 合作,Serum 擁有一個鏈上中央訂單簿和匹配引擎,使得 01 可以在完全去中心化的情況下提供與 CEX 類似的訂單體驗。

動態 | Level01 Technologies與湯森路透聯合推出衍生品交易所:據Cryptovest消息,Level01 Technologies近日與湯森路透(Thomson Reuters)在香港聯合推出了Level01衍生品交易所(Level01 Derivatives Exchange)。據了解,Level 01將使用湯森路透(Thomson Reuters)提供的數據作為其人工智能(AI)深度學習算法的主要來源,使該平臺能夠對衍生品合約提供實時定價分析。該數據還可用于保證衍生品合同到期后的結算。[2018/9/25]

對于衍生品市場方面,目前 01 支持 APE-PERP、SOL-PERP、BTC-PERP、ETH-PERP、LUNA-PERP、AVAX-PERP 六個永續合約市場。

01 作為一個基于 Serum 訂單簿的 DEX,推出了產品 SQUOL,也就是 Power Perpetuals,這是一種永續衍生品,與標的資產指數價格的某種冪指數掛鉤。是 Dave White、Dan Robinson 和 Opyn 團隊首次提出的一種新穎的衍生品類型,我們也可以稱之為「乘方永續合約」。乘方永續合約的收益曲線是不對稱的,具有凸性。買方做多,標的上漲則賺,下跌則虧損有限,具有收益非對稱性。

萊特幣Core 0.15.1版本即將發布,最低中轉費降低至0.00001 LTC/kB:萊特幣創始人李啟威發推稱,萊特幣Core 0.15.1目前在發布的最后階段,他邀請社區里的其他成員進行最后的檢測。新版本下的萊特幣網絡分叉可能性降低,最低中轉費(minimum relay fee)降低至0.00001 LTC/kB,為下一個版本進一步降低交易手續費做準備,可能會降低至0.0001 LTC/kB。[2018/1/30]

與傳統期權相比,傳統期權具有到期日以及需要行權的交易模式,用戶需要在期權到期時挪倉,隨著每一段到期日的來臨,用戶需要一次次挪倉,在這個過程中會產生一點流動性成本。再則傳統期權因為一個標的存在看漲、看跌、行權價以及到期日等不同維度,就有許多不同的期權,造成流動性割裂問題。

而乘方永續合約沒有到期日,因此用戶不必頻繁挪倉,且由于它集中在一個流動性池中交易,更好的聚集了流動性,從而解決了流動性割裂問題,流動性成本更低,提高了資本效率。傳統合約在到期時開始進行結算流程,而乘方永續合約在合約不爆倉的情況下可以使交易者一直持有,直到用戶進行平倉。那么沒有到期日,人們如何結算呢?其實主要依靠資金費率機制。

傳統合約在結算時,合約價格會趨近現貨價格,資金費率機制保證了這一特性,它基于市場價格與現貨價格之間的差價,多頭空頭之間定期相互支付一定的費用。假如市場趨勢看漲,則資金費率為正,多頭需向空頭支付費用,相反,市場看跌,資金費率為負,則空頭需要向多頭支付費用。

在 SQUOL 這里的資金費率不是典型的「mark—index」,而變成了「mark—index^power」。前文說到,期權產品具有凸性,Power Perpetuals 想構建一個同樣具有凸性的衍生品,嘗試結合永續合約的核心函數 y = x 調整為凸函數,所以提出底層函數為?

,具體理解可以參考《如何理解 Paradigm 的乘方永續合約》。

如果基礎資產的價格翻了 3 倍,那其對應的平方價格則翻為 9 倍,此時就為用戶提供了一個杠桿作用。與直接使用杠桿不同的是,Power Perpetuals 主要優勢就是能夠降低清算風險,由于這一特性,用戶可以擴大頭寸杠桿。

今年一月下旬,01 Exchange 完成了由 Multicoin Capital 和 Alameda Research 領投的 220 萬美元種子輪融資,Solana Ventures,Ledger Prime 等參投。

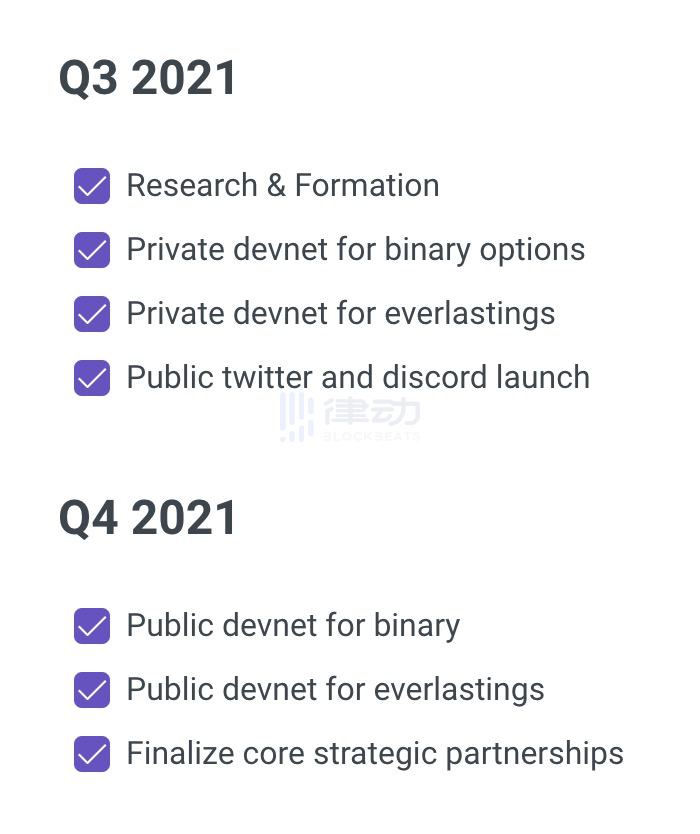

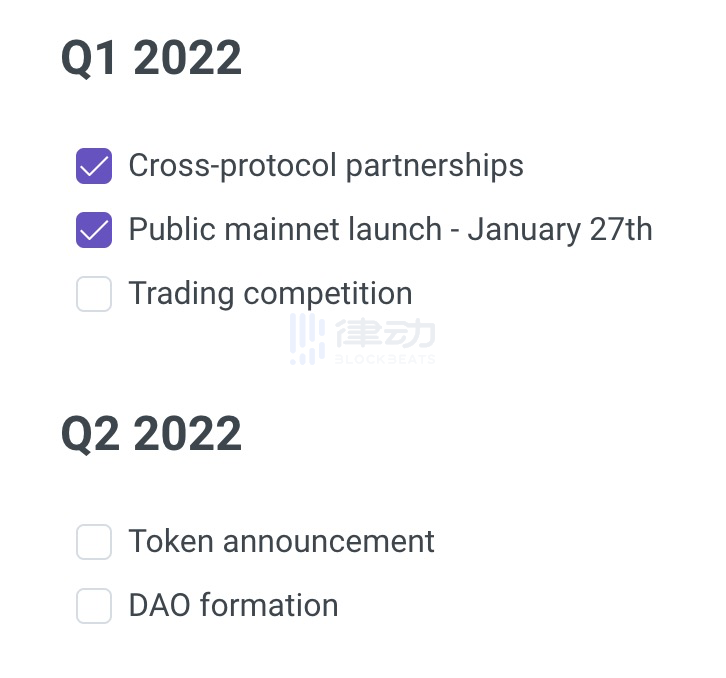

以上為其路線圖,在去年的三四季度,主要勾勒項目骨架、組建社群、開發項目網絡、敲定主要合作伙伴關系,在今年的第一季度,與跨協議伙伴合作,并且發布了主網,接下來其目標在于著手準備交易競賽,理順 Token 經濟體系發布公告,使 DAO 逐漸成形。

這里的用戶不僅可以從標的資產的價格上漲中獲利,也可以從標的資產價格下跌中獲利,它的杠桿屬性放大了交易的風險與利潤,滿足了用戶提高收益的需求,并且用戶可從中做不同的風險對沖。越來越多 DeFi 項目開始拓展多樣化的業務模式,在衍生品賽道上占據一席之地。如 DYDX、Perpetual protocol、MCDEX、Injective Protocol、DerivaDEX、Futureswap 等。

DYDX 當屬衍生品賽道中的龍頭項目,上文曾提到過,DYDX 也能給予用戶類似 CEX 的體驗,但是其在中心化服務器上運行的訂單簿還是具有一定風險。對于 Perpetual protocol 來說,用戶可通過它創造新項目、做市以及交易,不過它對地區限制較為嚴格。它采用 vAMM 不需要投資者真實的提供流動性,所以相應的也沒有無常損失。MCDEX 布局在 Arbitrum 和 BSC 上,Token 為 MCB,它采用「復雜 AMM」的機制確定價格,通過多方、空方、LP 三方博弈進行交易,雖然該項目采用的 AMM 機制,但是它以訂單簿的形式展示出來,可以更好的現實深度,有助于交易員進行操作。

01 Exchange 的跨鏈存款功能擴展了抵押品范圍,在一定程度上增加了流動性,其中對 Power Perpetuals 模式的嘗試,提供給投資者另一種可能。當前衍生品 DEX 各具特色,但距離百花齊放還相差甚遠。不過就整個賽道而言,還需要培養更多成熟交易者,用戶參與永續合約這類衍生品還需一定的知識儲備,整個賽道尚處于早期,存在很大的發展空間。

Tags:SOLPERPERPDEXsol幣價格蜜蜂查perp幣為啥一直跌perp幣未來價格3X Long Altcoin Index Token

之前也提到區塊鏈未來的一種演化可能:基于以太坊的L2將超過大多數非以太坊的L1公鏈(除少數生態發展不錯的),成為未來加密活動的主要陣地.

1900/1/1 0:00:00作者 | JackyLHH出品|白話區塊鏈如果把比特幣存放到自己的錢包,需要用到比特幣的錢包地址;如果存放的是以太幣,就需要以太坊的錢包地址。比特幣錢包地址和以太坊錢包地址完全不一樣.

1900/1/1 0:00:00沃倫·巴菲特將衍生品的描述為“大規模殺傷性金融武器。”在 DeFi 市場中,衍生品賽道也一直被視為藍海,眾多玩家爭相入局.

1900/1/1 0:00:00什么是智能合約?一個最簡單的定義是:智能合約是區塊鏈網絡中一個不可篡改的程序,如果某些預設條件被滿足,這個程序就會被執行.

1900/1/1 0:00:00Subspace可以提供創新型PoC共識算法以及可擴展、永續去中心化存儲,同時解決Pow和PoS網絡的中心化趨勢問題隨著業內項目開始向環保方向發展之后,PoC也成為了頗受歡迎的共識機制.

1900/1/1 0:00:00Bluesky 的使命是推動從平臺到協議的演變。用于公共交流的工具應該以公共基礎設施的形式存在于私營公司之外,就像互聯網本身一樣.

1900/1/1 0:00:00