BTC/HKD+0.46%

BTC/HKD+0.46% ETH/HKD+1.01%

ETH/HKD+1.01% LTC/HKD+1.17%

LTC/HKD+1.17% ADA/HKD+2.95%

ADA/HKD+2.95% SOL/HKD+1.65%

SOL/HKD+1.65% XRP/HKD+2.04%

XRP/HKD+2.04%一般人接觸期權是從到期交割的損益圖去開始感受的,也就是俗稱的payoff曲線。

期權4個方向,買CALL賣CALL買PUT賣PUT,不同日期不同行權價,可以組合出千奇百怪的payoff圖,今天拋磚引玉,只講最簡單的看漲期權CALL:

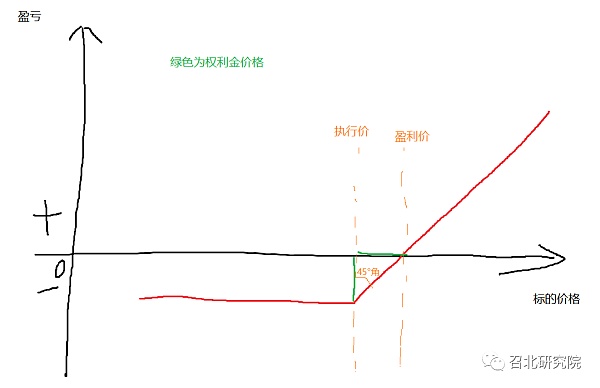

買入一個CALL,大概payoff圖就這樣:

到期標的價格低于執行價歸零,沒漲過“執行價+權利金”小虧,大漲大賺。

Bitfinex Alpha:美國經濟令政策制定者困惑,加密期權市場價格波動加劇:5月30日消息,根據Bitfinex Alpha最新報告,美國發現自己處于一個特殊的經濟環境中,經濟衰退指標繼續亮紅燈,利率處于16年來的最高點,通貨膨脹仍然是一個持續的問題,但經濟的服務部門和就業市場繼續表現出驚人的彈性。

在加密期權市場方面,盡管5月份有價值23億美元的比特幣期權到期,占到Deribit所有未平倉合約的26%,但底層資產市場基本未受影響,近期波動性被視為溫和。然而,這種情況預計不會持續下去,明年比特幣減半或2024年美國總統大選等事件預計將給市場帶來新的波動。

交易員正密切關注6月到期的期權,預計市場可能出現動蕩。即使臨近到期日,期權市場似乎已經影響了市場情緒,看跌/看漲比率和偏度(skew)的變化就證明了這一點。比特幣期權的凈看跌/看漲比率已上升至近0.5,表明越來越多的期權交易者開始看空。[2023/5/30 11:47:38]

怎么去理解這個圖呢,我們有兩個觀察角度:

以太坊期權未平倉合約過去三個月增長5倍,達3.37億美元:在過去的三個月時間里,以太坊期權未平倉合約增長5倍達到3.37億美元,3月中旬,看跌期權/看漲期權比率達到0.37,表明看跌期權(看跌)未平倉頭寸比看漲期權(看跌)低63%。但在3月12日黑色星期四加密市場崩潰之后,所有這些都發生了變化,交易者開始以驚人的速度建立保護倉位,6月初看跌/看漲期權比率達到1.04,表明看跌期權未平倉頭寸比看漲期權高,但之后由于以太坊(ETH)未能突破250美元阻力位,未平倉頭寸在7月中旬回落至0.84。值得一提的是, 8月8日以太坊期權市場相對于9月期貨標的400美元價格發出信號,這是一個看漲指標,并且不應因近期市場價格波動而有所偏差,因為做市商會根據波動性和市場狀況不斷重新評估出價和報價,由此看出一些專業交易者期待ETH價格近期可以突破400美元阻力位。(cointelegraph)[2020/8/10]

比特幣期權未平倉合約創歷史新高:金色財經報道,據Skew數據,比特幣期權市場的未平倉合約達到了18.53億美元的歷史新高,其中Deribit平臺上的比特幣期權未平倉合約最多,達到15億美元。隨著市場對期權的需求增加,交易量達到7.72億美元的峰值,隱含波動率也增加了。7月26日,1個月的隱含波動率跌破55%。這也可能意味著市場未來可能會出現更加動蕩的行為。[2020/7/30]

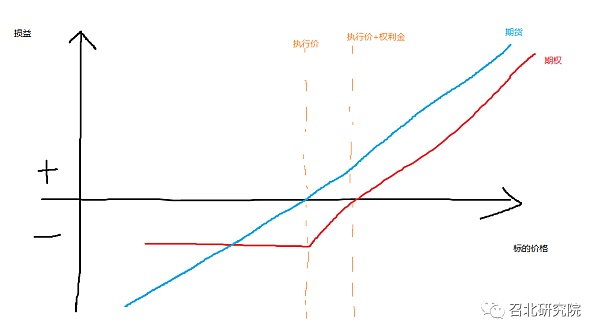

第一次玩期權的人,肯定是從期貨思維過來的:

如果到期標的價格大于執行價,也就是所謂的期權進入實值,這個期權看起來就變成了一個期貨(線性,但是在橫坐標平移了權利金的距離)。

鏈上期權協議Hegic上線測試版:基于以太坊的DeFi項目Hegic已上線公開測試版,這是一個鏈上的期權交易協議,可以用來對ETH的價格進行保護,但是目前公測版本未經過審計,存在風險。該項目由匿名人士發起,白皮書中自稱為 Molly Wintermute。[2020/3/2]

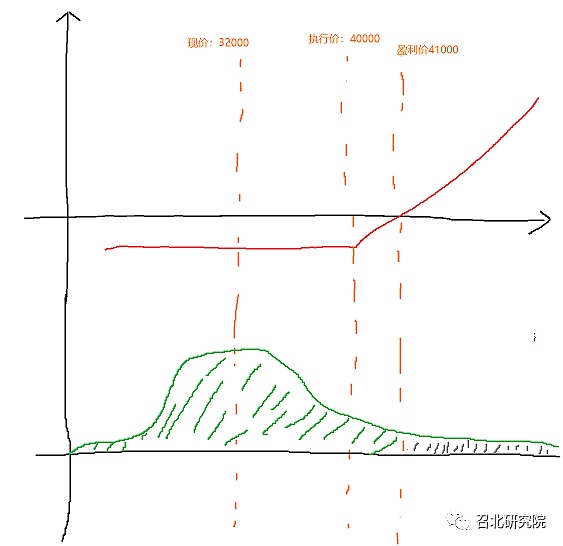

從這個角度來看,我們可以不準確地認為付出期權的權利金就可以在一定條件下復制一個期貨的頭寸,這就是所謂的期權的杠桿。比如某個BTC CALL的權利金價格是0.1BTC,那么杠桿就是10倍。

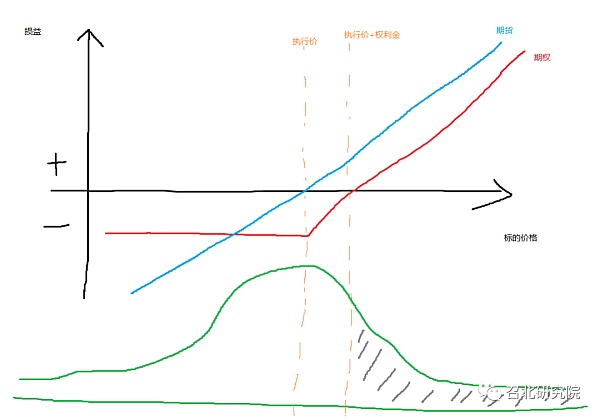

和期貨的payoff對比如下:

單看payoff,本質上期權和期貨是用灰色區域和綠色區域做了一個交換,至于這波交換虧不虧,不太好說。

看起來這個payoff圖,損失有限,收益無限,真是個好東西啊,但是實際情況是天下沒有白吃的午餐,這個payoff要結合概率信息來看。

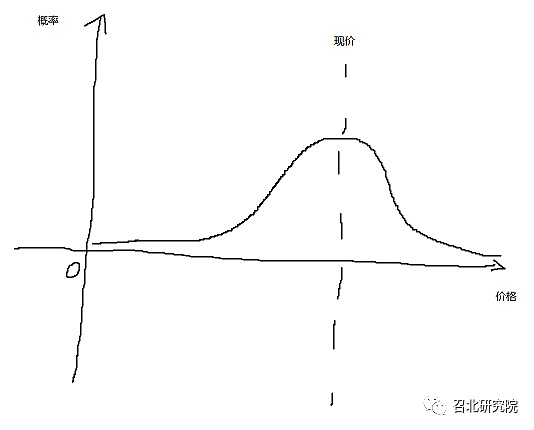

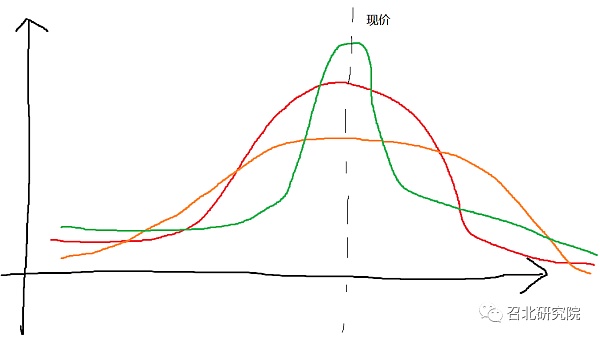

假設價格是個隨機運動,服從正態分布,那么以后的某個到期日,標的價格方面的概率大概是這樣分布:

當然,概率到底是個啥樣,是個真正的玄學,可能更尖峰肥尾,也可能是歪的,但是一般來說,現價附近的概率是最高的,中間肯定鼓個大包:

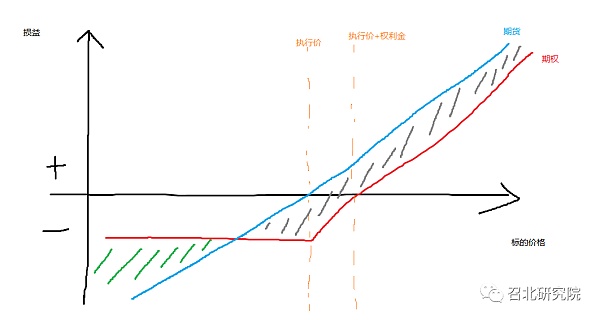

回頭把payoff圖結合概率信息一起看,事情就不一樣了。

先對比平值(ATM) CALL和對應的期貨:

期貨的盈利概率是55開,但是ATM CALL的買方盈利概率偏小。

買方的虧損就是賣方的盈利,圖像上下翻轉一下,給出ATM CALL賣方的圖:ATM CALL的賣方盈利概率偏大。

期權買賣雙方并不是對等關系,買方小概率賺大錢,賣方大概率賺小錢。

期權買方付出權利金,你別看權利金不貴,那是把概率分布上最肥的一塊肉送給賣方了。

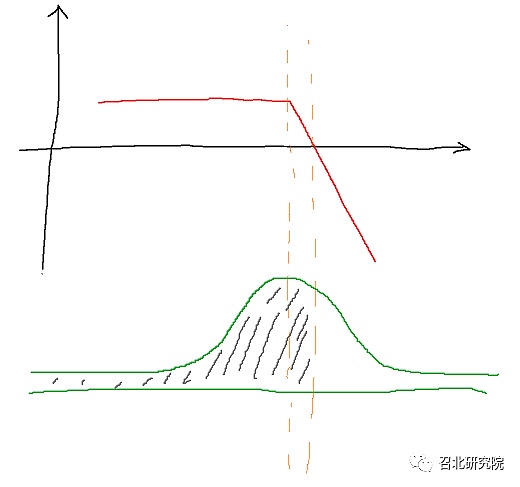

再來看一個虛值期權的例子:

買方的盈利概率為灰色區域,賣方的盈利概率為綠色區域。

盈利概率比較小,但是虛值期權買方隱含的杠桿倍數非常高。

虛值期權買方擅長以小博大,高杠桿率帶來高盈利,伴隨的是(市場認為的)極低的發生概率,如果市場給出來的概率是1%,你覺得是2%,恭喜你,梭哈,血賺。

具體的期權買方賣方的關系,概率分布的問題是個大坑,留到后面來講,這一篇表達個意思就行。

Tags:CALALLYOFOFFmemecalfmathwallet錢包官網ethnographyofspeakingOFFSIDE.io

撰文:Spike,ThePrimedia法國社會學家塔爾德在其《模仿律》一書中指出,「在人類的變革進程中,很少出現全新發明,更多的是改造和模仿」.

1900/1/1 0:00:00頭條 ▌美國財政部:超過70億美元已被用于Tornado Cash洗錢金色財經報道,周一,當美國財政部將Tornado Cash列入黑名單,禁止所有美國人使用該服務時.

1900/1/1 0:00:00如果想完成各種 Token 之間的兌換,除了把數字錢包里的 Token 充值到交易平臺進行交易外,還可以在某些數字錢包里通過直接兌換的方式來完成.

1900/1/1 0:00:00“守住錢袋子”,無論是身處 Web2.0 還是 Web3.0 時代,都是需要我們認真對待的大問題。Solana 公鏈因為在交易處理性能上大幅超過熱門公鏈以太坊,因而被很多人稱為以太坊殺手.

1900/1/1 0:00:00避險資產指的是隨著市場變化,價格不會波動太大的一類較為穩定的資產,常見的有三種:黃金、避險貨幣和國債.

1900/1/1 0:00:00從大流行開始,由美聯儲主導的史無前例的財政和貨幣刺激舉措激發了加密投資熱潮。而隨著加息的開始,美股及加密市場大跌.

1900/1/1 0:00:00